作者:量化藏经阁

题图:量化藏经阁微信公众号

报 告 摘 要

一、美国公募基金市场月度收益

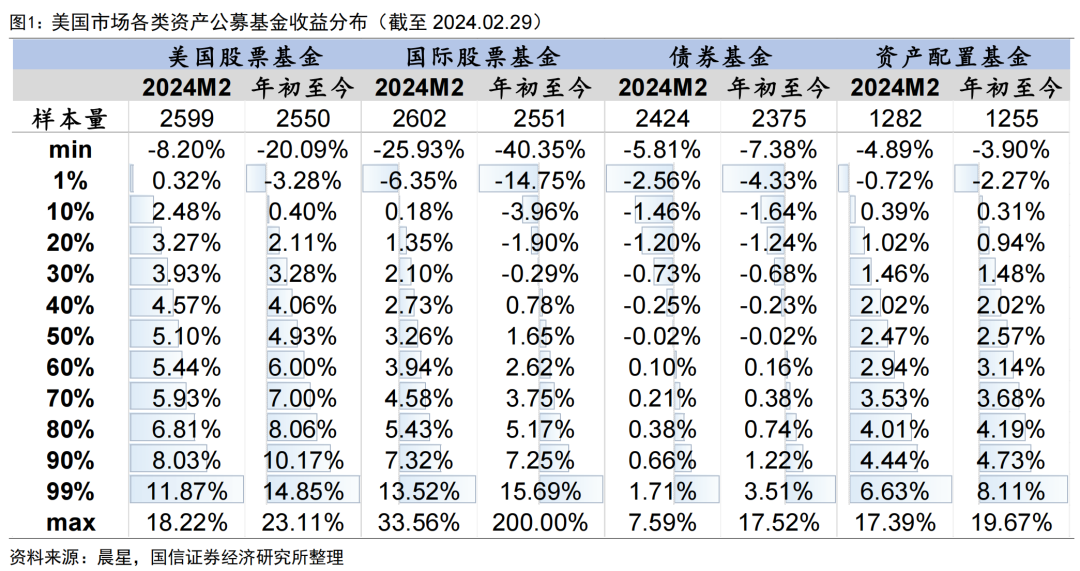

- 2024年2月,美国股票型基金业绩强于债券基金、资产配置基金以及国际股票型基金。具体来看,2月美国股票型基金、国际股票型基金、债券型基金、资产配置型基金收益中位数分别为5.1%、3.26%、-0.02%、2.47%。

二、美国非货币基金资金流向

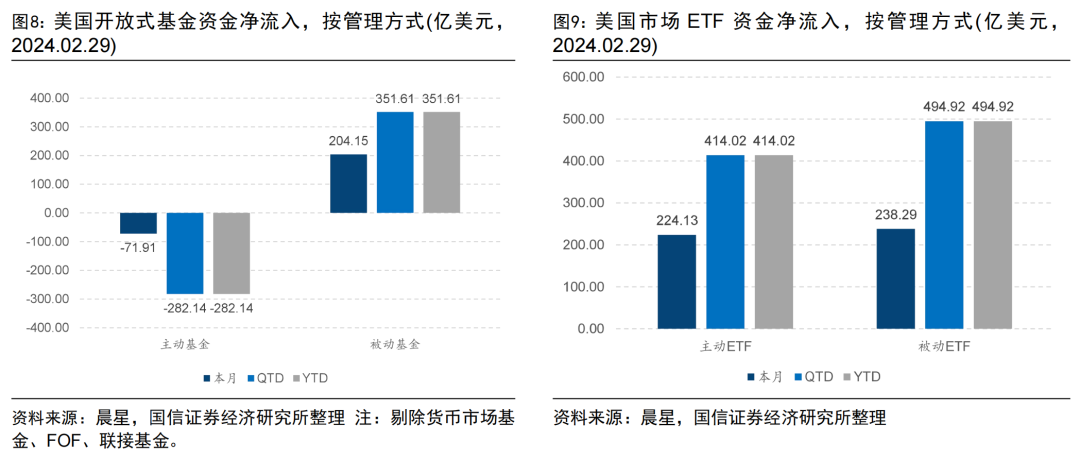

- 按管理方式:2024年2月,美国市场公募主动、被动基金均有资金净流入:2024年2月,主动管理型基金整体净流入152亿美元,被动基金整体净流入442亿美元。

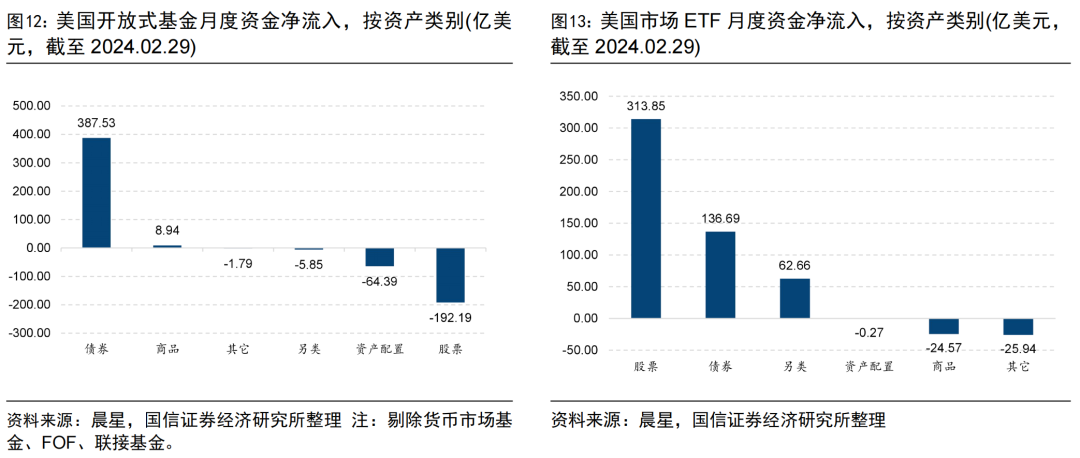

- 按资产类型:2024年2月,美国市场开放式基金中,股票型基金资金净流出较多,达192亿美元;债券型基金资金净流入较多,达388亿美元;美国市场ETF中,股票型、债券型ETF资金净流入较多,分别达314亿、137亿美元。

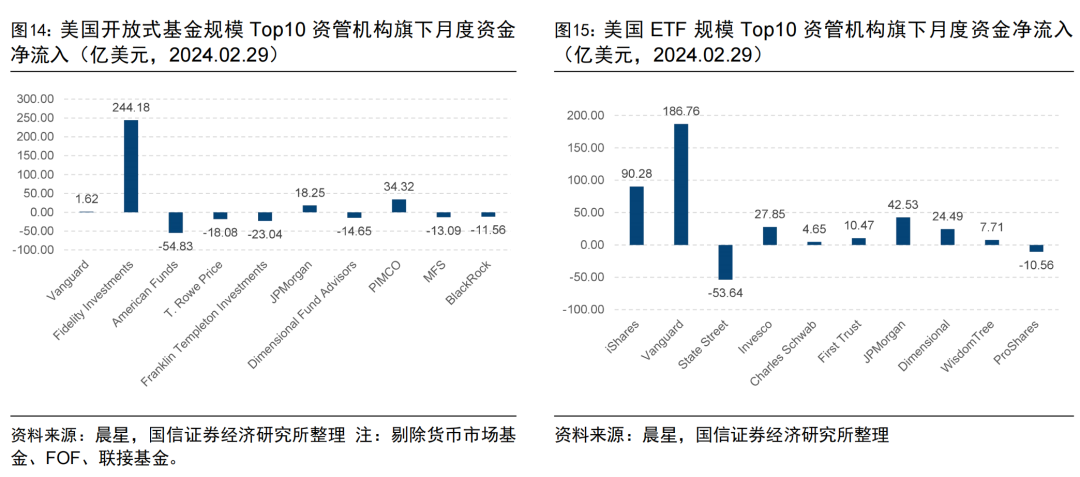

- 三、头部资管机构资金净流入

- 统计美国市场在管基金规模Top10资管机构旗下开放式基金2024年2月资金净流入:Fidelity Investments资金净流入较多,达244亿美元。

- ETF方面,2024年2月美国ETF规模Top10资管机构除了State Street和ProShares之外均有净流入,其中Vanguard、iShares净流入最多,分别流入187亿、90亿美元。

四、美国公募基金市场新发产品

- 2024年2月,美国基金市场新成立基金共35只,其中包括23只ETF和12只开放式基金产品;按资产类别区分,2024年2月新成立股票型基金13只、债券型基金20只、资产配置型基金2只;截至2月底,共有3只债券型基金规模超过5000万美元。

五、海外资管机构观点梳理

- 我们围绕海外头部资管机构近期较为关注的主题,从资管机构公开发布的报告及文章中,整理海外头部资管机构的市场观点及配置建议摘要。本月热点主题包括:欧美政策走势、外资对股票市场观点等。

一、引言

据晨星统计,截至2023年末,美国市场共同基金总规模达18.4万亿美元,ETF总规模达8.2万亿美元,是全世界最大的公募基金市场之一;作为基金市场的风向标,美国基金市场的最新表现对全球投资者具有重要的参考意义。

本报告中,我们基于月度数据,从收益表现、基金规模、资金流向、产品发行等多个维度对美国市场公募基金月度动向进行观察和总结,并对海外头部资管机构对月度热点主题发表的观点进行梳理,供投资者参考。

二、美国基金收益月度统计

基于美国基金收益数据,统计美国市场各类资产公募基金整体收益情况,并按基金细分类别对各类基金业绩进行详细对比分析。

1、按资产大类

2024年2月,美国股票型基金业绩强于债券基金、资产配置基金以及国际股票型基金。具体来看,2月美国股票型基金、国际股票型基金、债券型基金、资产配置型基金收益中位数分别为5.1%、3.26%、-0.02%、2.47%。

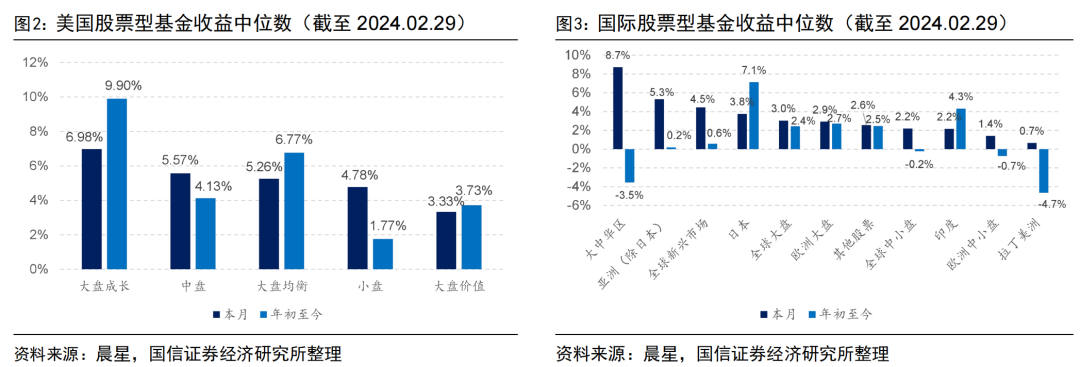

2、按细分资产类型

美国股票型基金中,按基金风格划分,2024年2月五大类风格基金收益均为正,其中大盘成长表现最好,收益中位数达6.98%,其次是中盘和大盘均衡风格,收益中位数分别为5.57%和5.26%。2024年初至2月末,大盘成长风格股票基金表现较好,区间收益中位数达9.9%。

国际股票型基金中,按地域投向分类,2024年2月各分类投向收益中位数均为正值,其中大中华区收益最高,收益中位数为8.7%。2024年初至2月末,投向日本、印度地区的基金表现较好,区间收益中位数分别为7.1%、4.3%。

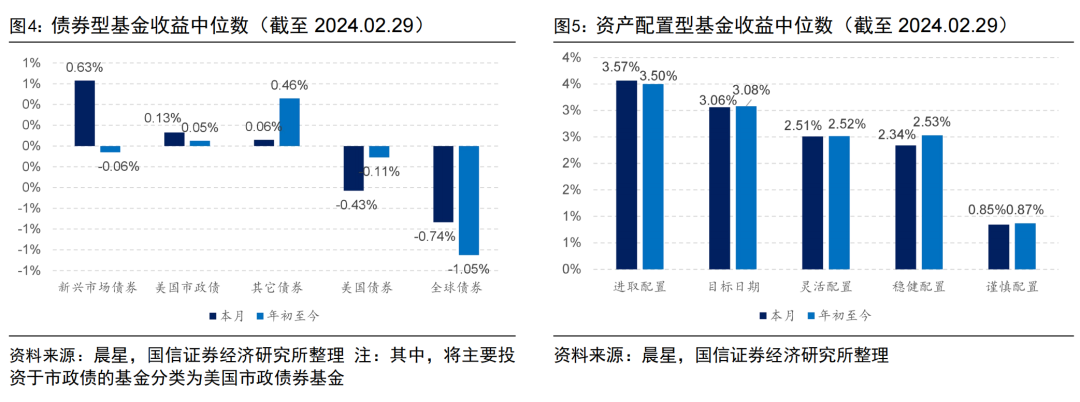

在债券型基金中,按地域划分,新兴市场债券基金表现最好,2024年2月收益中位数为0.63%。

在资产配置型基金中,按股债配置比例分为谨慎、稳健、进取、灵活四大类,并将目标日期型基金单列为一类;2024年2月,进取配置型、目标日期型基金收益较高,收益中位数分别为3.57%、3.06%;2024年初至2月末,进取配置型、目标日期型表现较好,收益中位数分别为3.5%、3.08%。

三、美国非货币基金规模及资金流向

基于美国基金月度净流入数据,观察美国主被动基金和不同基金类型的资金流入流出情况,从而在剥离市场涨跌之后,对比不同时期的基金投资者偏好。

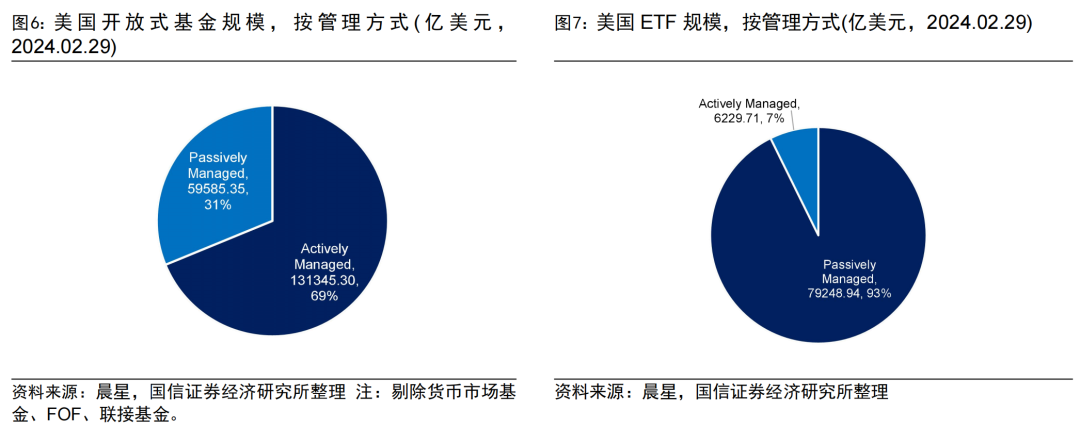

1、按管理模式

截至2024年2月末,美国市场非货币公募基金(含开放式基金[ 参考晨星分类,剔除货币市场基金、FOF、联接基金。]及ETF)中,开放式基金合计规模19.09万亿美元,ETF合计规模8.55万亿美元。其中,开放式基金中约69%规模为主动管理型产品,31%为被动管理型产品;ETF中约93%规模为被动管理型ETF,主动管理型ETF规模占比仅7%。

2024年2月,主动管理型基金整体净流入152亿美元,被动基金整体净流入442亿美元。

按产品类型细分,2024年2月,美国市场开放式基金中,主动开放式基金资金合计净流出72亿美元,被动开放式基金净流入204亿美元;主动ETF净流入224亿美元,被动ETF净流入238亿美元。

2、按资产类别

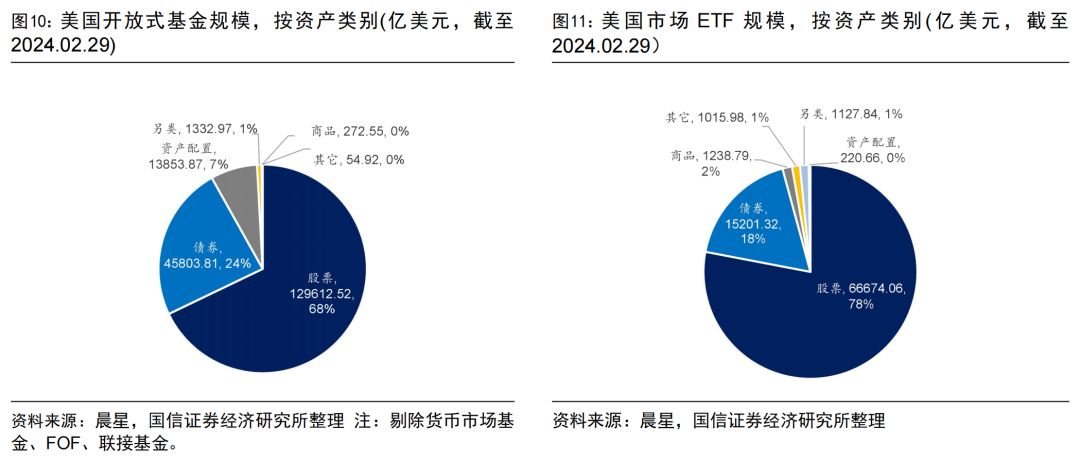

截至2024年2月末,美国市场开放式基金中,股票型、债券型、资产配置型产品规模占比较大,分别达13.0万亿、4.6万亿、1.4万亿美元,在开放式基金中规模占比分别为68%、24%、7%。

截至2024年2月末,美国市场ETF中,股票型、债券型产品规模占比较大,分别达6.7万亿、1.5万亿美元,在全市场ETF中占比分别为78%、18%。

2024年2月,美国市场开放式基金中,股票型基金资金净流出较多,达192亿美元;债券型基金资金净流入较多,达388亿美元。

2024年2月,美国市场ETF中,股票型、债券型ETF资金净流入较多,分别达314亿、137亿美元。

值得注意的是,股票型基金中,开放式基金与ETF资金流向相反,表现为资金流出股票开放式基金并流入ETF。

3、头部资管机构资金净流入

统计美国市场在管基金规模Top10资管机构旗下开放式基金2024年2月资金净流入:Fidelity Investments资金净流入较多,达244亿美元。

ETF方面,2024年2月美国ETF规模Top10资管机构除了State Street和ProShares之外均有净流入,其中Vanguard、iShares净流入最多,分别流入187亿、90亿美元。

4、资金净流入TOP10产品

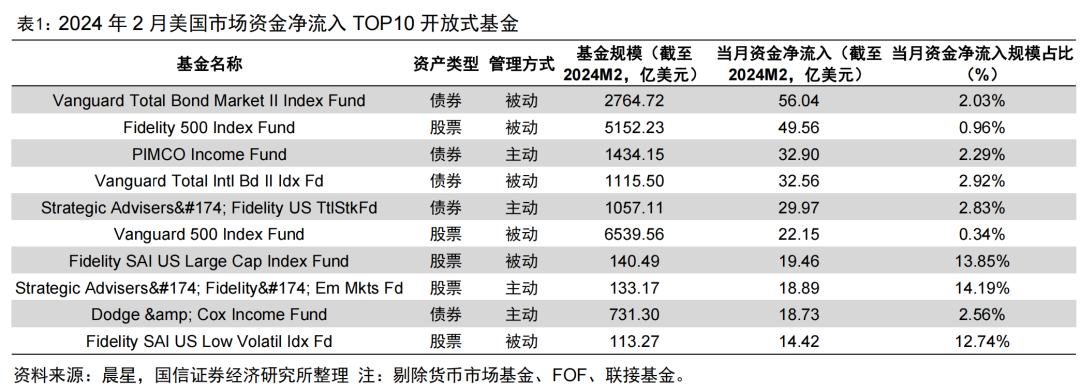

2024年2月美国市场资金净流入TOP10开放式基金中,包含5只股票型基金和5只债券型基金。其中,Vanguard Total Bond Market II Index Fund净流入56.04亿美元,流入规模最高;Strategic Advisers® Fidelity® Em Mkts Fd净流入金额占基金规模的比值最高,为14.19%。

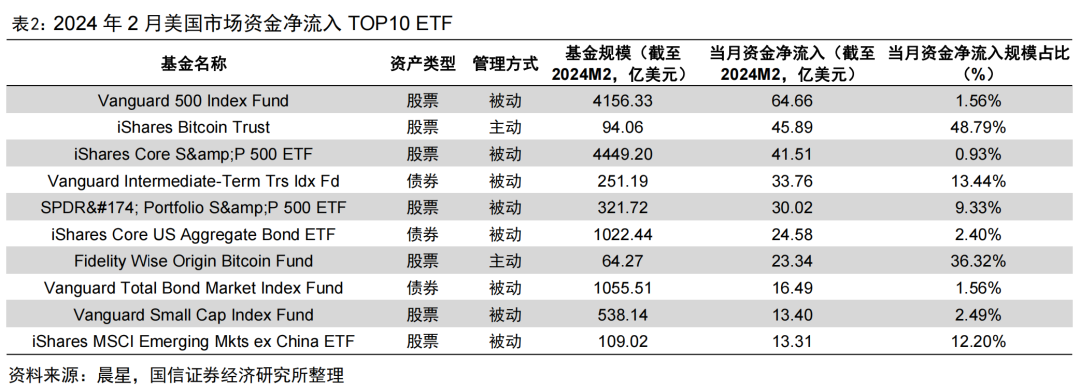

2024年2月美国市场资金净流入TOP10 ETF中,包含7只股票型基金和3只债券型基金。其中,Vanguard 500 Index Fund净流入64.66亿美元,流入规模最高;月度净流入前10ETF中,iShares Bitcoin Trust净流入金额占基金规模的比值最高,为48.79%。

五、美国基金月度发行观察

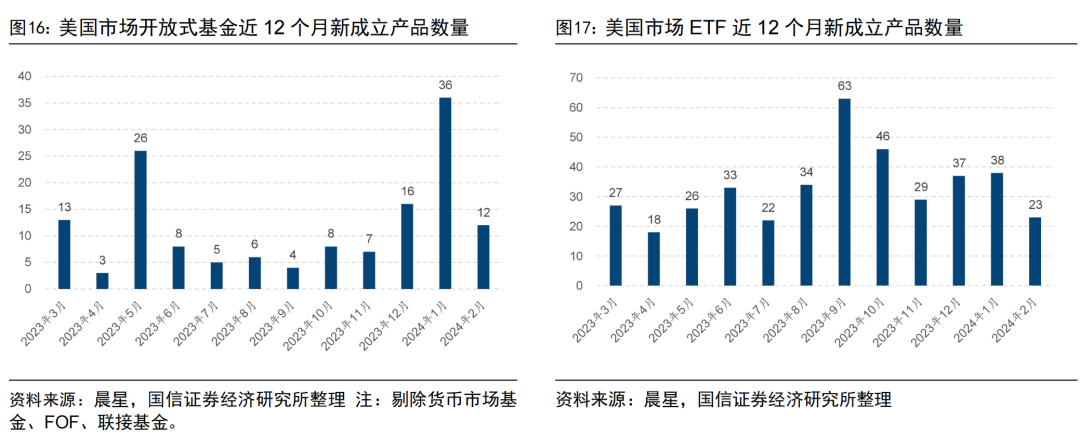

统计近12个月以来美国市场公募基金的发行情况:ETF基金发行节奏自去年4月以来整体有所加速,但自9月开始回落,2024年2月新成立ETF共23只;开放式基金发行较为冷清,近12个月新成立数量均不超过ETF,2024年2月成立12只开放式基金。

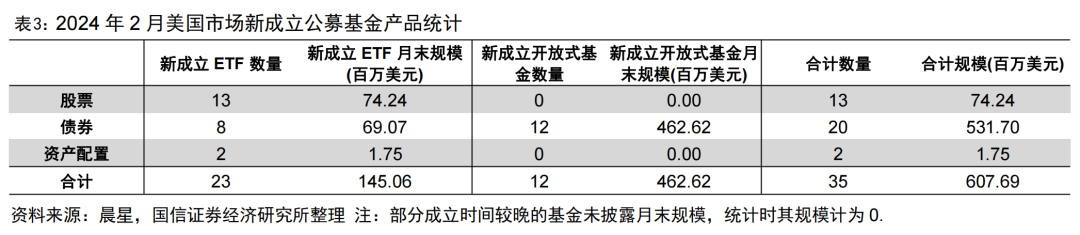

统计美国市场的产品新发情况以及发行规模较大的产品,2024年2月,美国基金市场新成立基金共35只,其中包括23只ETF和12只开放式基金产品;按资产类别区分,2024年2月新成立股票型基金13只、债券型基金20只、资产配置型基金2只。

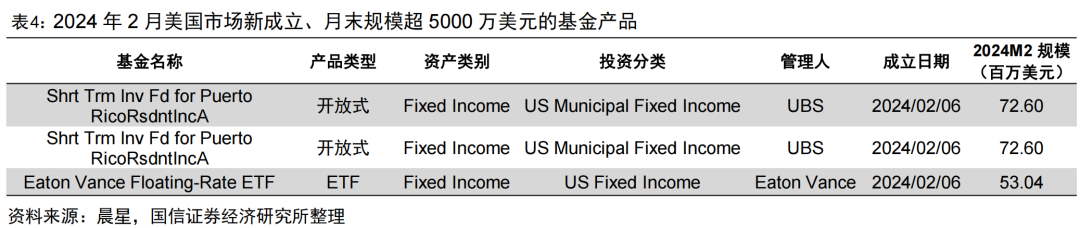

美国市场2024年2月成立的基金中,共有3只债券型基金截至2月底规模超过5000万美元,具体信息如下表。

六、2024年2月海外资管机构观点

本小节围绕海外头部资管机构近期较为关注的主题,从资管机构公开发布的报告及文章中,整理海外头部资管机构的市场观点及配置建议摘要。从欧美政策走势、外资对股票市场观点的维度,对海外机构的分析观点进行分类汇总。

注:相关投资观点精简自各资管机构官方网站所发布文章,文章观点仅代表文章作者在发布时点所持观点,引用来源及作者信息附于对应观点下方。

1、美国宏观经济展望

PIMCO

- 我们预计通胀将继续放缓,因此包括美联储在内的许多发达市场央行今年可能会降息以支持经济增长。然而,当前无论是股票市场还是债券市场似乎对央行降息的速度过于乐观;我们认为,美国经济有可能软着陆,货币政策在经济中发挥作用需要时间,许多发达市场经济体的衰退风险高于市场目前的定价。

- PIMCO: DANIEL J. IVASCYN, ESTEBAN BURBANO (2024.02.20):Income Strategy Update: Compelling Yields Today, Potential Price Appreciation Tomorrow

BlackRock

- 我们认为,今年股市的表现有望将再次超过债券和现金,但高估值意味着投资者需要有所选择。我们认为有必要将目光投向大型股之外的标的,寻找价格具有吸引力、长期前景良好的股票。

- BlackRock: Tony DeSpirito (2024.03.21): Taking Stock: Q2 2024 Equity Market Outlook

Western Assets

- 我们认为通胀将回落至美联储的目标水平,而无需引发经济衰退。我们继续认为,美联储降息的路径和时间主要取决于美国的经济情况,目前看来,美国经济增长是该领域最好的,这给了美联储等待的余地,但随着通胀下降和增长放缓的趋势变得更加明显,美联储可能会做出回应。

- BlackRock: Ken Leech (2024.02.26): Market Commentary

2、股票市场观点

Capital Group

- 尽管医疗保健行业在2023年的表现不佳,并且可能会受到政治选举的影响,但是我们认为医疗保健创新正在进入黄金时代。当前生物制药创新浪潮恰逢人工智能技术,二者的叠加能够为现代科学带来巨大的进步。根据研究表明,使用人工智能来加速药物研发的公司可能会带来50亿美元的收益。

- Capital Group: Andy Budden, John Lamb (2024.02.29): Health care: a sector under the weather?

BlackRock

- 与过去相比,我们认为投资者对通胀等关键宏观变量的共识有所减少,宏观不确定性有所增加。因此,去年我们有选择性地投资了美国股票,看好人工智能(AI)主题,远离大盘。上个月,我们从6-12个月的战术角度来看,整体增持美股,并依然重仓科技股。

- BlackRock: Wei Li, Vivek Paul, Devan Nathwani, Natalie Gill (2024.02.20): Weekly market commentary

- 我们认为,随着通胀持续下降,乐观情绪将会持续。因此我们继续增持美股,并在科技推动企业盈利增长之际倾向于人工智能题材。

- BlackRock: Jean Boivin, Wei Li, Nicholas Fawcett, Tara Iyer (2024.03.18): Weekly market commentary

Schroders

- 随着“婴儿潮一代”的退休,世界上许多最大经济体的劳动力预计将开始萎缩,企业不得不考虑其他解决方案,为劳动力短缺做准备,而其中一个解决方案是开始更多地利用机器人技术、自动化和人工智能。据麦肯锡估计,生成式人工智能每年可为全球经济增加2.6万亿至4.4万亿美元;普华永道估计,到2030年,人工智能对GDP的贡献将达到15.7万亿美元。

- Schroders: Global Content Team(2024.03.13):Why invest in the future growth of robotics, automation and AI?

六、附录:相关海外资管公司简介

·BlackRock:BlackRock是全球最大的资产管理公司之一,成立于1988年。该公司在全球范围内管理着庞大的资产组合,包括股票、债券、多样化投资产品和指数基金。

·Capital Group:Capital Group是一家成立于1931年的美国资产管理公司,总部位于洛杉矶。该公司以其旗下子公司American Funds的系列产品闻名,为个人和机构投资者提供了广泛的投资选择。

·Fidelity:Fidelity Investments是一家成立于1946年的全球性金融服务公司,总部位于美国。该公司为个人和机构客户提供广泛的投资解决方案。Fidelity以其创新的研究和投资工具而著名,为客户提供股票、债券、基金、退休计划等多样化的产品。

·LGIM:Legal & General Investment Management(简称LGIM)是一家成立于1970年的英国资产管理公司,总部位于伦敦。LGIM与众多全球客户合作,包括养老金计划、主权财富基金、基金分销商和个人投资者,公司的核心业务包括股票、债券、多样化基金等各类资产管理服务。

·PIMCO:Pacific Investment Management Company(简称PIMCO)是一家全球知名的资产管理公司,成立于1971年,总部位于美国加利福尼亚州的纽波特海滩。PIMCO核心业务是债券投资,是全球最大的债券投资管理公司之一,旗下投资策略涵盖政府债券、公司债券、新兴市场债券、抵押贷款支持证券等品种,主打研究方法包括宏观经济研究、债券组合管理、利率风险管理等。

·Schroders:Schroders是一家成立于1804年的英国资产管理公司,总部位于伦敦。该公司为个人和机构客户提供全球范围内的投资管理服务,并涵盖股票、债券、多样化基金等产品。Schroders以其长期投资和可持续发展的理念而闻名,为客户提供多样化的投资选择。

·Western Asset:Western Asset Management是一家成立于1971年的美国资产管理公司,总部位于加利福尼亚。该公司专注于债券投资,为个人、机构和政府客户提供一系列债券和债券解决方案。Western Asset以其专业的债券投资能力而闻名,并在全球范围内管理着大量资产。

本文选自国信证券于2024年3月24日发布的研究报告《2月美国大盘成长型基金中位数收益近7%》

分析师:张欣慰 S0980520060001

分析师:杨丽华 S0980521030002

联系人:杨昕宇

风险提示:市场环境变动风险,风格切换风险。本报告整理自历史数据,不构成投资建议。产品历史业绩不代表未来收益。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。