FOMC回顾和展望:50bp是软着陆的助力

作者:培风客

题图:培风客微信公众号

上一篇文章回溯2019年,是因为2019年7月31号是一次降息周期开始,我当时低估了自己站在多么大的一个事件中。所以历史的经验可以成为未来的借鉴。

今天这个文章我想从三个角度来讨论

1,为什么8月FOMC之后我觉得50bp是比25bp更正确的选择

2,路径,终点

2,策略

3.4%的终端利率+50bp为什么我觉得是合理的

上一篇文章我说了自己哪里看错了,天道好轮回,今天就可以说自己哪里看对了。其实在8月份之前,准确来说,在8月就业数据和FOMC之前,我都没有觉得联储应该降息50bp,大家如果翻看过去我的文章,你会发现我也是一个月前才觉得50bp更合理。

其实市场很多人也是一样

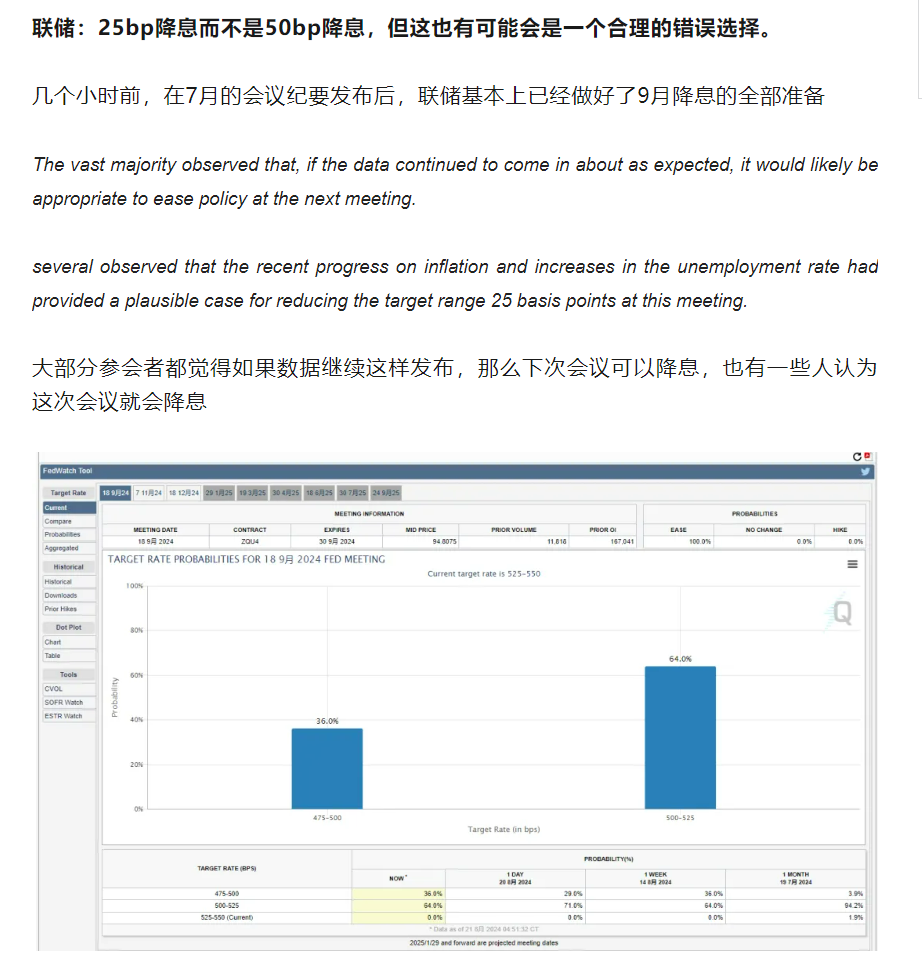

这是上次FOMC之后我的看法,市场觉得25bp降息更有可能,但我觉得这是一个合理的错误选择。

然后在9月的市场展望里面我解释了为什么50bp更合理。所以至少在我眼里,今天联储的做法是合理的。

昨天Jamie Dimon来演讲的时候,说的是25bp还是50bp只是路径的影响,而经济影响路径,政治影响经济,所以他更关注政治,这是对的,这是对的,但这个话题可以过几天聊,也有很多可以聊。

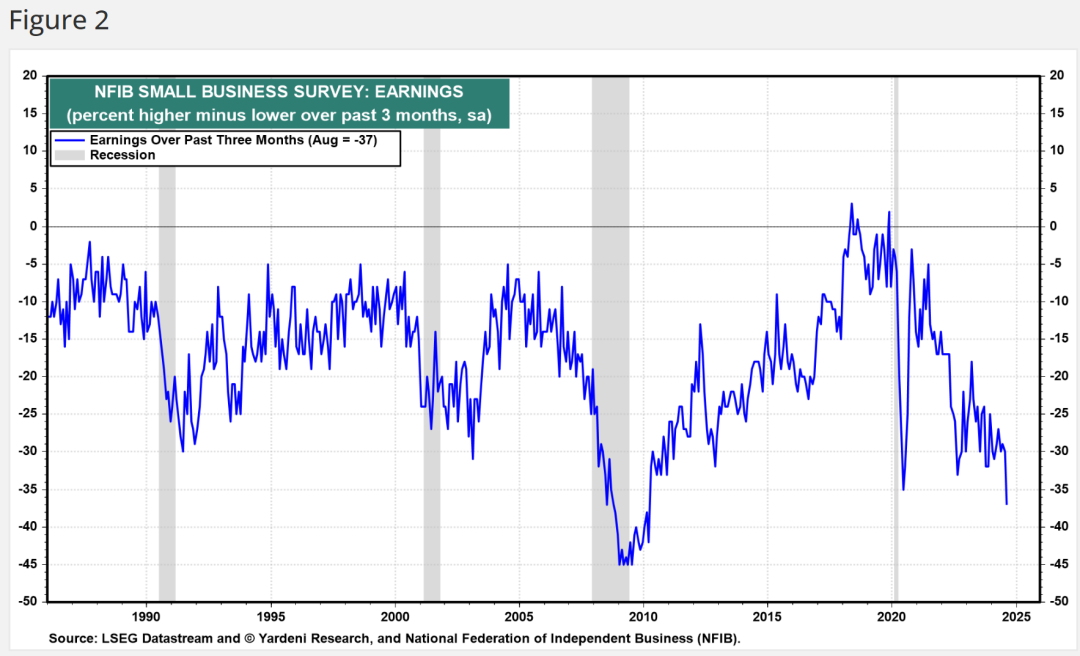

有两个点让我在8月之后觉得联储应该加速降息

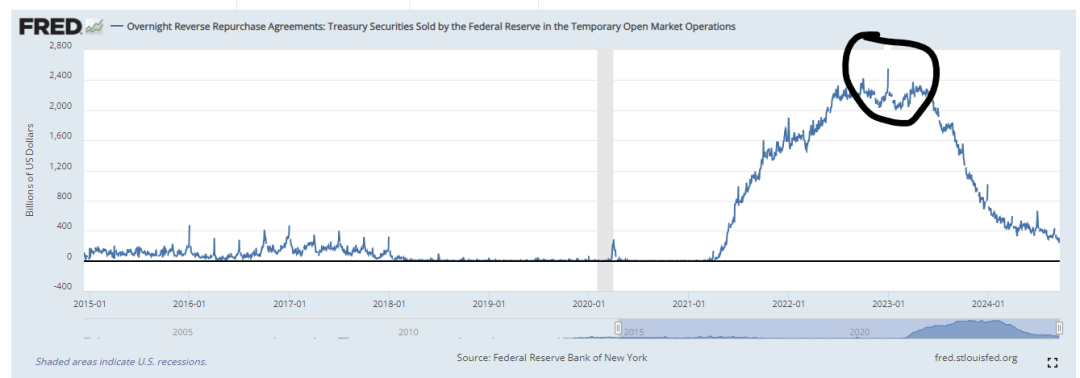

1,超额流动性已经慢慢枯竭,后续市场的动荡和经济的压力都会变大

在2023年1月的时候,美国金融系统还有2万亿的超额流动性,而我在傻乎乎说美国可能萧条。而今天美国的超额流动性就3000亿美元左右。这意味着将来,美国如果要实行积极的财政政策(取决于选举)的话,新增的债务必须是金融市场的增量资金买单而不是存量

那么回顾一下去年的SVB事件,如果你是Jamie Dimon,你会在联储还有可能加息的时候,去买美债么?而8月市场的动荡说明上面这个风险是存在的,经济要好必须有一个火车头,这个火车头在美国就是三个东西,国债,企业债,房贷。而疫情中超发的钱慢慢用完,这种局面,如果联储冷静一点,他就应该很坚决告诉市场,降息的时候来了,我不看通胀了。而不是和之前很多中国朋友说的那样,继续以通胀为目标,其实联储今年为了这个转向做了很多次准备,提高了通胀目标(所以今年无论如何都不会超过),然后开始说自己开始看双向的风险。

这是我觉得联储必须转向,而且7月就可以转向的原因,但这是一个慢变量

2,两点,共和党当选的概率在第一次辩论和特朗普被枪击之后上升,这本身给经济带来了不确定性。因为还是之前那句话,中国投资者无论如何不应该做错的是“减税降费和直接投资,同样的赤字,谁对经济的支撑更大”这一道送分题,这道题在中国宏观上出了无数次,每次结果都是一样。美国市场的效率更好,企业家投资意愿更好,所以这个对比会好一点,但结果不会有改变。给穷人发钱的财政乘数就是说破天,也比给富人减税高。

然后还有8月的市场动荡,很多事情他没发生过,他的概率就是比他发生过之后概率要低。所以市场动荡过,就说明后面动荡的概率更大。

我最后用一个比喻来解释这个50bp

这就像你开车,你速度现在是120km/h在高速上,然后你看到前面好像堵车了,然后你踩下刹车,出于保险,你全力踩下刹车,你想把速度先见底,再慢慢滑过去,这就是2022-2023年的加息。然后你速度现在降低到了40km/h,然后你看到前面的车队开始动起来了,然后你感觉自己又要加速了。

这时候,你踩油门的速度,是决定于两点

第一,前面这个车队的速度是否比40km快,这个问题很简单,以通胀去看你还应该踩刹车,但以失业率去看你应该踩油门,联储说自己要看失业率,那你就信,他是做决定的人。

第二,你现在是在开车回家看老婆还是参加赛车比赛。如果是前者,你无所谓的,慢一点就慢一点,落后就落后了。但现在美国是承受不了萧条的,他在和中国竞赛所以他在比赛,他不能承受可能的慢。所以他现在看到前面车队在远离,他一定要踩下这个油门。

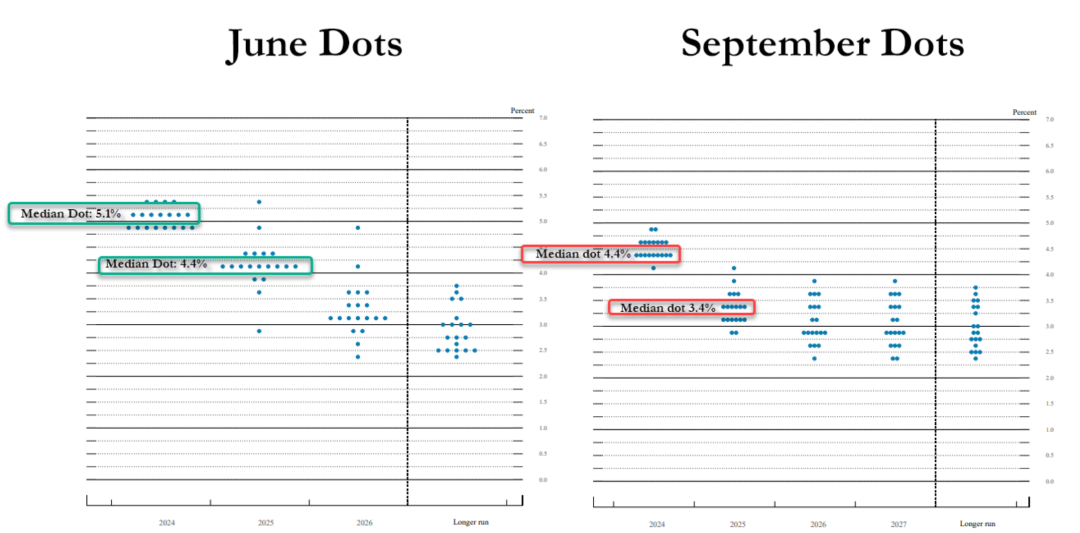

3.4%之前就反复说过了,3%-4%的利率中枢是一个美国企业和居民愿意再贷款的利率

所以综合在一起,我觉得联储今天做了一个正确的决议,他没有太激进,在可能的风险前面,和一个承受不起的萧条之前,他做了看起来激进,但其实更稳妥的事情。

路径,终点

降息的路径和终点决定了经济和投资策略,当然反过来,经济和市场也会影响路径和终点。所以这四个东西要放在一起讨论。

但如果说四个里面谁最重要,是利率的终点,也就是R*

所有的经济,策略,其实都需要通过这个去判断,未来2-3年,美国的短端利率是多少,哪些行业在这个利率水平会受益,哪些会受损。而且这个颗粒度必须很细才有价值。如果以我自己做例子,我可能只有在金矿公司和铜矿公司上,才有这样的颗粒度。其他的行业当然你要我聊没问题,但能不能信就看你的胆量了lol。

长期的利率在3%,如果考虑一个50-100bp的期限利差,意味着所有的公司必须在一个3.5%-4.0%的长期利率下借贷,目前看,如果通胀保持在2%左右,整体经济是没问题的。这是我觉得联储做了对的事情的原因。

但这里面会有分化,两个维度上的分化

-大公司和小公司

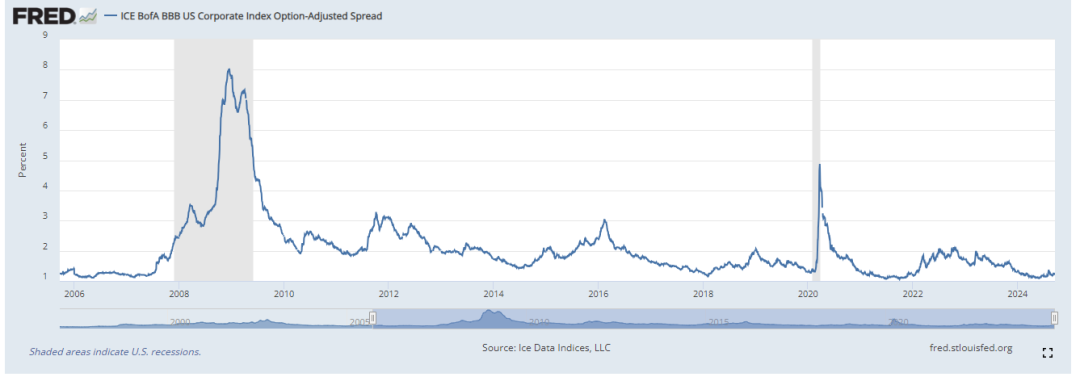

我觉得这里有一个经常容易混淆的地方,不是BBB企业债利差很低,就说明小公司风险不大

真正的小公司,是不会有评级的。。。

如果和2010-2015年比起来,我觉得美国这一次不会有那次那种小企业的复苏了,如果利率一直在3%以上,那么未来美国产业集中化的程度会慢慢提高,这其实是合理的,因为如果要做产业竞争,提高集中度降低依存度都是没错的

其实这点在政治上是有体现的,哈里斯尝试给小公司免税,补贴穷人,特朗普利用穷人的民粹(但最后给大公司减税),包括今天美国卡车工会宣布不会支持哈里斯,都是这种现象的微观体现。

- 行业的分别

3%的长期利率中枢差不多意味着美国不能回到以前的低通胀时候,不然靠什么维持这个中性利率。那么在高通胀中受益的行业,在3%的利率+2.5%CPI时候表现更好的行业,就会跑赢在1%的利率+0.5%CPI的行业。

同样的实际利率,对于不同的行业是不一样的,对于行业内的公司也是不一样的。这个是未来一段时间我要做的事情,这里先不展开了。

但另一方面,我们要看到,这个R*,或者说这个降息的终点,就像Jamie Dimon说的那样,他被很多东西影响,被很多非经济的东西影响,战争,地缘,选举,所以我们很难说今天这个3%-4%的R*,未来就一定是对的。但从逻辑的角度我觉得联储这么做没错,没有人是先知,你只能按照眼前的最大概率去做决策。

路径当然也很重要,但路径影响过程,而终点影响结果

或者这么说,路径会带来一些过程中的机会,但终点会决定真正的大机会。

我觉得如果是硬着陆,大家其实都知道要怎么做,找一个熟悉的品种,在成本下面一个跌不动的时候加仓一把,然后后面就开心了。

但艰难的问题是:如果未来这个世界的短端利率就是3%,长端利率就是3%-4%,所有美元名义回报率在5%-8%以下的机会都被冲击,哪些行业能活下来,哪些公司能活下来。

我其实内心也期待能够有一个硬着陆,因为那样是简单的,但我感觉真正复杂的,反而是上面这个情况,我不觉得软着陆就是一个容易做的交易。我觉得市场可能低估了这个难度。

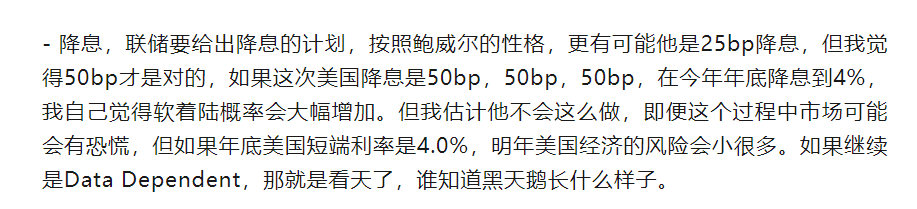

路径的话,我其实比较认同Gundlach的看法,11月更有可能还是一次50bp降息

越早降息到3%-4%,风险就越小,11月无非最可能的两种情况

- Trump 当选+共和党横扫

- 哈里斯当选+跛脚政府

其实无论哪一个,都可以降息50bp,所以我自己现在还是会认为50-50是正确的。

策略

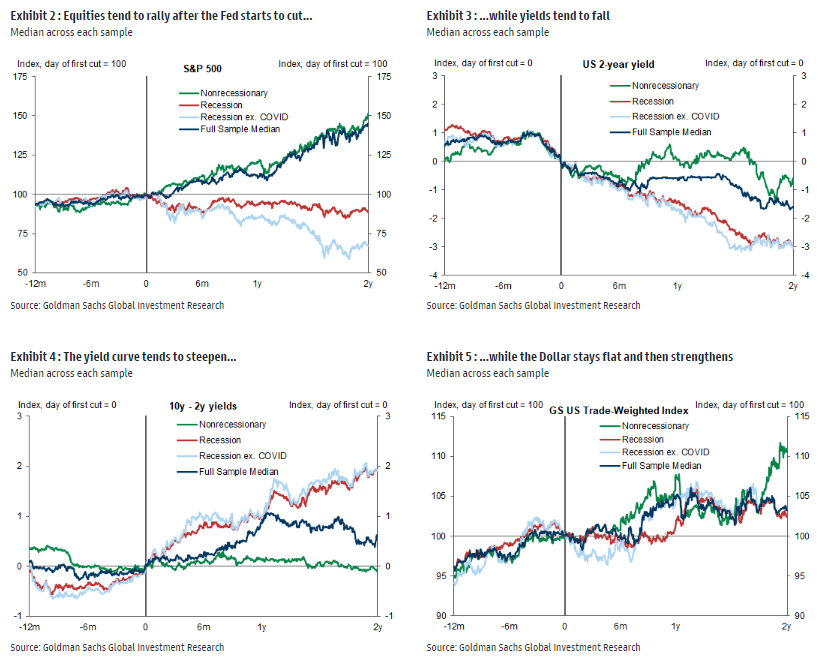

首先先看看历史情况

比较确定的是,曲线陡峭+美元走高,股票取决于风险的大小,债券收益率也会跌

首先回到我最喜欢的问题,现在是做多通胀的时候么?

其实今天发布会的时候,鲍威尔被问了一个房地产的问题,我觉得他可能失误了,那个记者问他,你是否担心降息后房价上升导致通胀上升。鲍威尔的回答完全是脱线的,他说你要从两个角度看这个问题,首先很多人不愿意做Refinance,所以房子的供给是受限的,但你也要看到,降息会有更多人买房。所以需求也会增加。

然后那个记者就凌乱了,这个世界上最可怕的回答,就是把你的问题重新说了一次....

我觉得鲍威尔可能是不小心说错了But的顺序,他本来想说的可能是需求会增加,但也会有更多人refinance所以供给上升,所以价格很难预测。

那么现在通胀就是一样的情况

你看到的,过去对通胀的支撑都在走弱,财政由于分裂的政府不会大幅增加,对产业的投资也告一段落,而你看到的未来对通胀的支撑,利率走低后的信贷需求还没有来。这至少需要1-2个季度的时间。联储应该就是想趁着这个时间把利率降低到4%。

那么这时候你要做多通胀么?我觉得最好的策略就是之前说的,买一个股票然后+一个成本附近的Put防范尾部风险。因为你不知道市场是怎么预期这个事情的,大资金在看到CPI和PCE转向之前不太会大幅下注,但你又不是大资金,你理论上就要比他们灵活。

所以落实到通胀策略上,我觉得两个思路

- 单品种的话,你就买股票+一个期权保护一下

- 多品种的话,你可以多空股票策略,或者做多一个需求好的商品,做空一个需求差一点的商品。我自己更喜欢同品种的多空股票策略,因为研究公司比研究一个新品种简单。

目前来看,这个选举的存在,也给了一些缓冲期,我觉得只要想清楚,未来1-2个月,选举和中国的不确定性还会存在,等到年底这两个不确定性慢慢消失。

对于铜来说,这就是之前我建议的思路,现在也没啥改变,我自己更喜欢铜的股票而不是期货,因为我觉得铜的矛盾爆发可能要到至少2个季度后,不是未来1个季度的事情,但这个事情的全貌可能是这样的

铜期货没有涨破前高之前,铜的股票可能弱一点,铜期货涨破前高之后,铜的股票会好一点。那么这时候如果你做长期投资,你肯定是铜的股票更好,但最完美的肯定是先买铜的期货,然后换成铜的股票,但我不建议大家这样去做,因为大部分人没有这个操作能力。

而且我更喜欢股票还有一点,我不觉得现在不确定性就完全消失了,我们活在一个战争的年代,特朗普和哈里斯对于战争和财政的看法迥异,我自己不觉得这个不确定性消失了。

当然,我可以理解,对于选举重视的程度,从股票 - 债券- 商品是递增的,因为商品是极度被战争和地缘影响的,股票的话,AI也不知道自己被发明出来的时候到底是民主党还是共和党。所以如果你说你买美国公用事业股票,看美国电网投资增加,这个我觉得你确实没有太多选举风险。所以这个问题没有一个简单回答。

所以总结一下,我觉得现在你可以说二次通胀概率更大了,你也可以说不确定性还有1-2个月就消失了。现在是开始考虑二次通胀仓位的时候,取决于每个人的投资风格,你到底是在第一天就满仓,还是随着不确定性降低逐渐加仓是都可以的。但我在50bp之后,确实会觉得软着陆概率大了一点。

之前说过,铜和美国房地产是我觉得软着陆两个不错的顺周期品种。如果降息不是特别大的话,新房可能比二手房配套还要好一点,XHB最近的走势和铜也是很类似的。今天两个走势也是类似的,脉冲购买+sell the news,看看明天和后天情况如何。

黄金的看法没有任何区别,如果你看了之前的介绍,你对今天的情况就不会有太多意外,其实黄金现在也很适合做多空股票策略。但这个可以以后说。

一句话,避免萧条的代价就是二次通胀加大,但他还需要一点时间,需要有一个市场开始在利率走低下增加信贷,你也要给投行的兄弟们一些时间去发债吧....不能让他们一周工作100小时...你可以提前做,但代价是这两个还有不确定性,你也可以等一等,但代价可能是位置差一点,我觉得最后结果可能没太多区别。

这个50bp确实增加了我对很多商品的信心,你就这样想,如果现在这个样子的风险可能性,联储都会这样去救助,如果真的经济出问题了,你觉得联储和财政会不救?如果你说期货担心倒在黎明前,股票我觉得就会好很多。

在几个小时内把所有策略都想清楚是不可能的,也是不负责任的。所以其他的部分我之后再慢慢分享,但如果用一句话来作为策略的总纲

“无论是从和中国竞争的角度,还是从美国本身的债务水平来说,他会尽一切可能避免萧条,美元的信用,债务的承诺,一切都可以被短期抛弃,因为只要最后是赢家,winner takes all”

这是在你看美国资产的时候要想清楚的,美国的服务业和消费和他们的国家紧密相连。

在今年年初,给2024年的年度策略中,我的题目就是“无法承受的萧条”

如果说2024年到目前做对了什么,那就是这个了。

至于2025年的题目到底是“无法承受但还是来了的萧条”,还是“中美battle 2.0”,等到选举后再说吧。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。