作者:量策组合配置学

题图:量策组合配置学微信公众号

2月9日除夕,给各位支持笔者的朋友拜个早年,祝福大家龙行龘龘,前程朤朤,生活䲜䲜,事业骎骎。

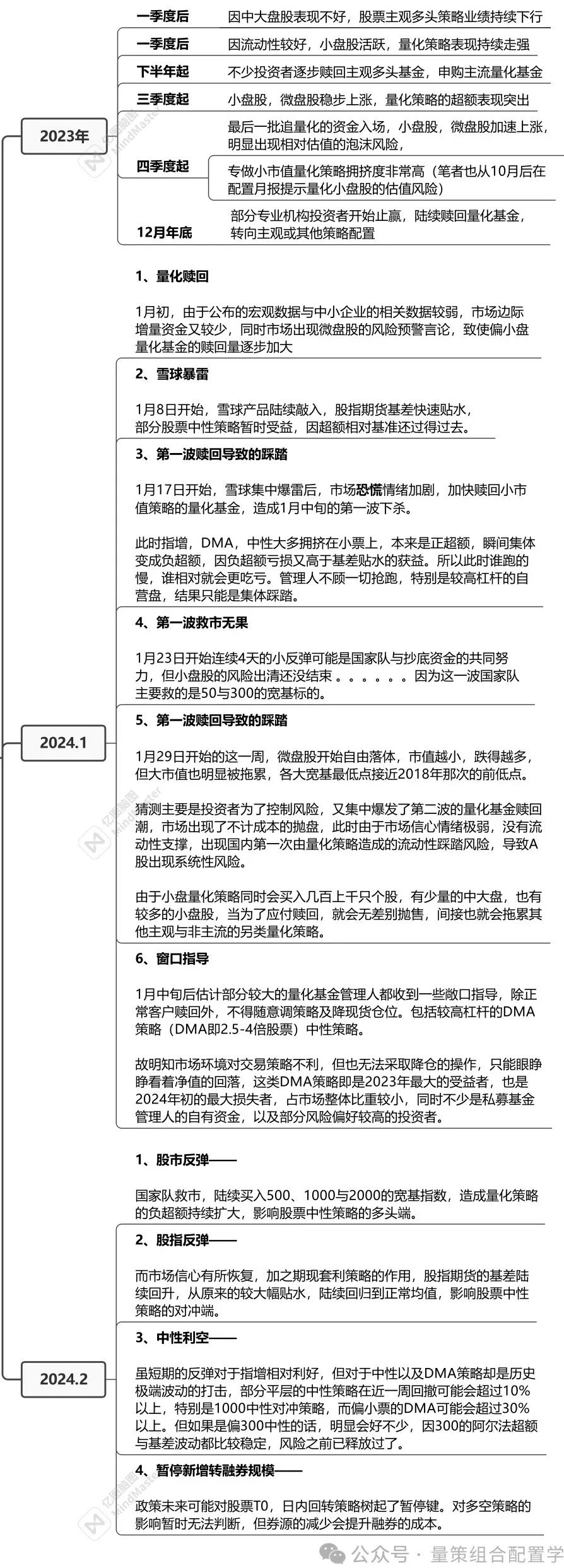

我们先来看此轮量化策略踩踏的时间轴

笔者认为,

2023年是矛盾积累期,

2024年1月是矛盾爆发期,

2024年2月有望开启均值回归期。

一、回顾2023

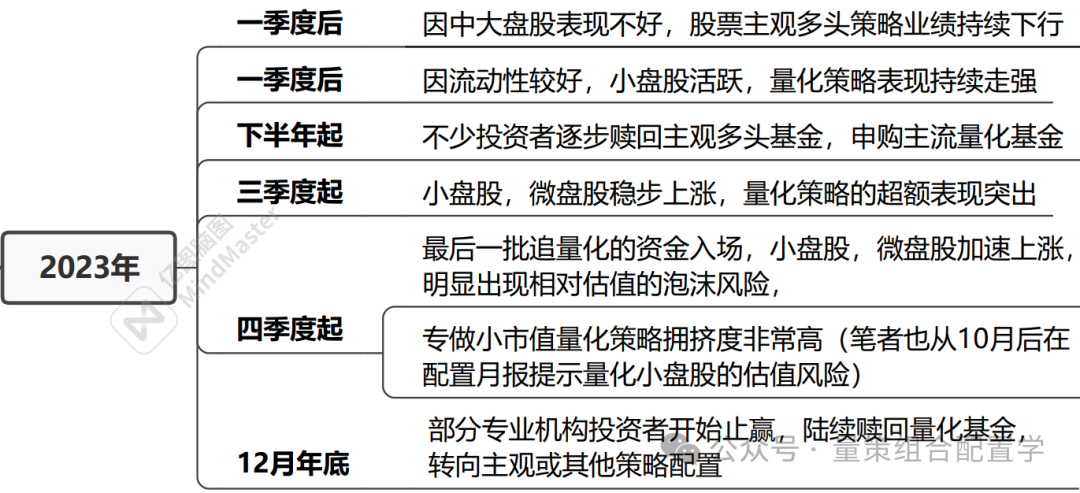

本轮A股量化策略的集中踩踏是多因素造成的,源头的导火索可能在于2023年的大小盘估值的极端分化。

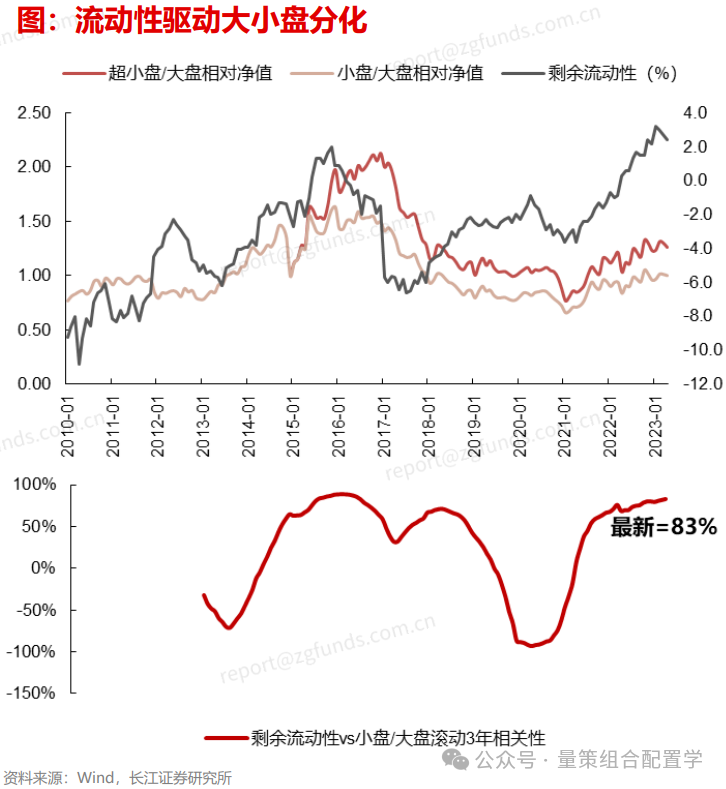

2023年上半年因大盘股下行,主观多头策略管理人业绩持续承压,而量化超额表现稳健,加上流动性回暖,小盘股活跃,1000与2000指数表现较强,部分投资者赎回主观多头,拥抱量化策略,形成这一轮的大小盘估值分化至历史极端。

具体来看,由于2023年延续2022年宏观经济不佳的影响,大票杀估值,而央行对流动性的呵护,使得小票相对活跃。

同时市场流行主题投资,游资与部分私募基金选择参与小票炒作,继而在小票量价因子的显著有效性,吸引量化私募的目光,几方资金不断滚雪球接力,形成击鼓传花的赚钱效应。

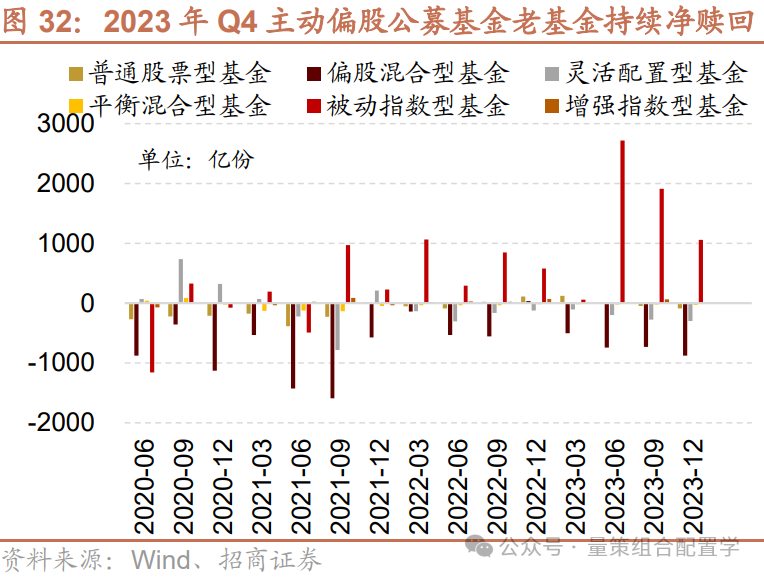

而下半年,特别是四季度,随着北向资金的持续撤退,公募偏权益类基金与私募主观多头产品的加速下跌,使得小票的Beta以及流动性明显好于大票,估值加速分化,使得大票流动性缺失,而小票出现过度拥挤。

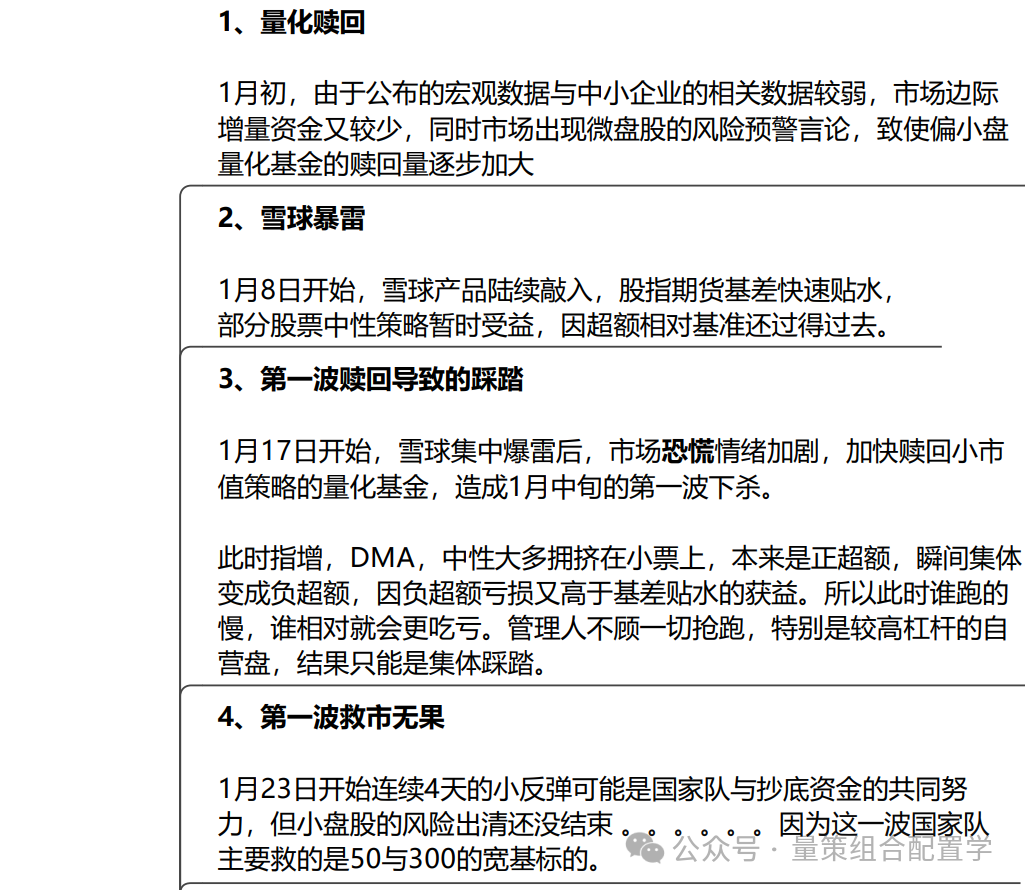

二、1月两波集中踩踏

1月初大小票同时承压,面临流动性风险

一方面大盘股是因为公募基金与主观多头业绩持续表现不好,居民对未来信心不足,2023年四季度以来持续赎回拖累,只有偏大盘的被动指数型基金相对较好。

另一方面,微盘股,小盘股泡沫风险明显,止盈资金不断赎回导致高位反转,由于下跌太快,市场担心未来风险,止损资金集中踩踏,导致暴跌。

另外,临近春节,部分企业要发放年终奖或控制假期持仓风险,也会选择变现部分资产。

多方面的赎回共同造成市场的买盘缺失,光靠国家队的子弹承接不了那么大的抛盘压力,出现了国内第一次由于量化策略的集中拥挤踩踏造成的流动性风险。

来源:Wind

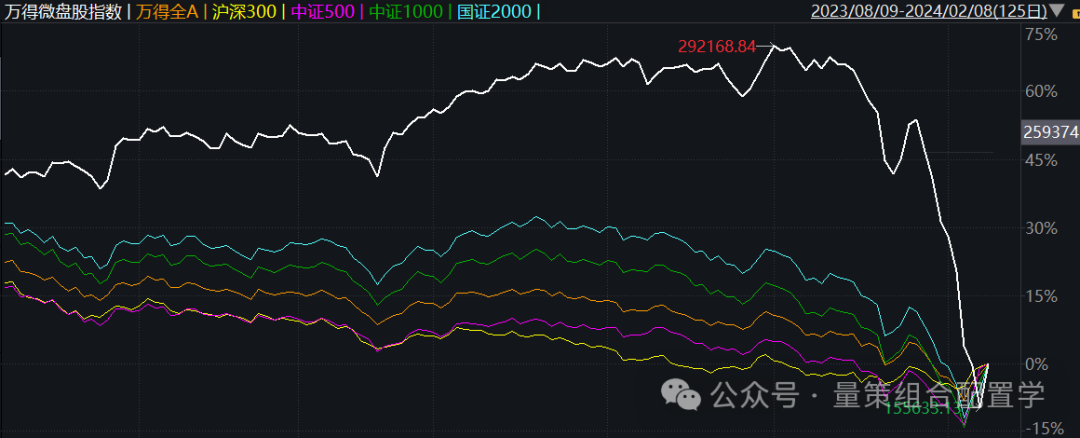

具体来看,第一波流动性集中踩踏风险出现在1月17日,当天沪深300、中证500、中证1000、国证2000,万得微盘股同步快速下行。

第二波流动性集中踩踏出现在1月29日,但此时的特征为,越小市值的宽基指数下跌越大,而大市值指数相对抗跌,说明第二波的快速杀跌主要是由小盘股,微盘股策略产品的止损盘引起的流动性风险。

三、不同量化策略陆续暴雷

1月主要是宽基指数的快速下跌,对指数增强策略,空气指增策略、主观多头策略,股指期现套利策略影响较大。

而2月初,由于国家队救市造成股票市场中性策略的两边“打脸”,也造成部分期权套利策略发生较大回撤。

同时,2月6日证监会宣布暂停新增转融券规模之后,转融券交易基本暂停,券源紧张造成融券利率成本已开始走高,对私募融券类策略有所影响。

从融券监管新政要求来看,大概率股票融券T0与大宗融券套利策略无法继续,底仓T0与股票多空策略还有希望,但要看后续监管要求的政策解读,鼓励什么,不鼓励什么。

四、各纬度反思

【1】私募管理人反思

专注于比超额,比技术,比软硬件,认为是自己超额做的好,殊不知,在系统性风险来临之际,哪里来就回哪里去,都是Beta给的机会,有Beta才会不错的Alpha,没有Beta,好好向资方承认策略的不足,不然给投资者过高过好的期待,最终伤害的也包括自己。

业绩不好的时候就不宣传,

业绩表现好后就拼命宣传,

什么是资产管理服务价值?

什么是与客户利益绑定?

如果管理人自营能做到与客户资金同步进出的话,我相信许多矛盾都能很好地化解。

【2】销售机构反思

为何会出现好卖不好做,

好做不好卖的市场问题,

还不是自身利益导向,

而不是客户利益导向,

市场出现两极分化,也有代销机构的问题,量化策略好卖就给客户推量化,而把其他短期业绩不好的,都放一边,间接造成市场拥挤。

金融的价值在于市场资源的最优配置,只注重短期收益,不管风险把控的销售服务注定没有生命力。

【3】监管机会反思

对于量化基金的快速发展,未能及时借鉴海外经验,设计好对于此类中高频交易模式的制度,防范好流动性踩踏风险。

大小盘估值分化那么大,小盘股的核心竞争力并没有那么强,但小票的拥挤度那么高,这都很明显,属于风险常识,但市场为何会出现这么明显的错误定价,市场为何没能及时提醒风险,只能说明监管的前瞻性还不足,对市场博弈出现的新变化,认识理解不深。

【4】笔者反思

笔者之前有预估到国内量化踩踏的这类风险,但没想到来得那么快,那么急,原本认为国内的量化规模至少超过三分之一占比后,才可能会发生像海外一样的量化交易流动性风险,当前量化交易才25%的资金占比,就发生了踩踏下的极端波动,说明在小盘上,更容易发生流动性风险。

由于自身对此类风险的认知也不够深,只考虑到小盘股的量化策略风险,没想到会触发连锁反应,拖累其他的策略一同出现极端波动,加大产品净值波动,同时也无法及时通过所在的民主党派向监管部门提出更精准,更有效,更适合的建议,这点需要总结反思。

当然在2023年底股市表现不佳的那段时间,也曾向监管部门提议,即建议降低市场中长期持股的交易费用,提高短期中高频交易的费用来控制,来平衡,来引导投资者的交易行为,让市场博弈行为更好地提升定价效率,实现市场的价值发现功能,这样相信有一定概率可以避免市场出现极端错误定价的风险概率。

附:2023年笔者曾提过的提案建言

关于降低中长期持有A股交易成本的建议

一、背景:

最新11月1日中央金融工作会议指出,要强化市场规则,打造规则统一、监管协同的金融市场,促进长期资本形成。更好发挥资本市场枢纽功能,活跃资本市场。

同时会议还指出,要维护金融市场稳健运行,规范金融市场发行和交易行为,合理引导预期,防范风险跨区域、跨市场、跨境传递共振。

证监会市场监管一部主任张望军也指出,未来证监会将大力推进投资端改革,吸引中长期资金入市,推动打通痛点堵点,引导社保、保险、年金等各类中长线资金配置A股。

二、原因:

长期以来,由于A股中长期的赚钱效应较差,但短期的波动较高,所以参与者大多以投机心态来参与国内股市,产业资本与投资资本博弈痕迹较为明显。

加之国内金融投资者的成熟度不高,容易受市场情绪所影响,没有坚定的专业投资理念与方法,造成行情的结构性特征明显,不少行业板块会过度炒作或过度低估。

近几年,随着国内衍生品市场的不断发展与制度完善,不少专业量化海归人才回国创业,成立量化私募来参与证券市场,在股票交易市场上,借助计算机的能力,利用数据与信息技术的优势,特别在中高频领域,取得不少交易策略上的收益。

虽然活跃了市场交易量,但本质上部分高频量化策略并不具有价值发现功能,对市场合理估值的平衡价值不大。

为建立相对更公平公正的市场,引导各类投资者理性参与A股,需要通过制度政策指引方向,这样才能通过市场经济使得价值真正可以体现,使市场定价估值合理,这样宏观风险就更可控了。

三、建议:

对于中长期持有的国内股票交易费用,可引导证券公司或交易所(证监会)在佣金或相关成本费用上再减免一部分,比如按持有期限长短的浮动佣金制。作为鼓励中长线价值投资者的政策引导。

可通过设置不同阶梯的费用或佣金,对不同持有期的证券账户,设置相应的费率,持有期越长,费率越低。

比如持有一年以上,减免多少费用等等。(为公平起见,非佣金外的费率尽可能要一视同仁,大小资金都一样。)

当然目前不建议T+0制度,因为T+0不一定对中长期资本市场有利,可能会鼓励更多人来投机,当然如果一定要推出的话,也可以,就是较大幅提高T+0的交易成本,就像现在的股指期货那样,投机氛围自从2016年开始明显降了下来。

而目前主要是要鼓励市场参与者理性参与市场,不管是做多还是做空,不管是量化交易者,还是主观交易者,慎重决策再来参与市场,不要想着搞快钱,而要让市场良性运转,这样可能才能真正体现出各上市公司的合理价值。

未来等市场活跃以后,也可略微提高短期交易的成本,比如说象征性地提高一点点,特别是对于T+1的高频换手,一方面表明一个鼓励中长期价值投资的态度,另一方面不会影响短线交易者的热情,对市场平衡有一定帮助,不至于某一局部区域过于拥挤,特别是中高频区域。

(完)

个人浅见,仅供参考

不足之处,还请指正

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。