作者:风云君的研究笔记

题图:风云君的研究笔记微信公众号

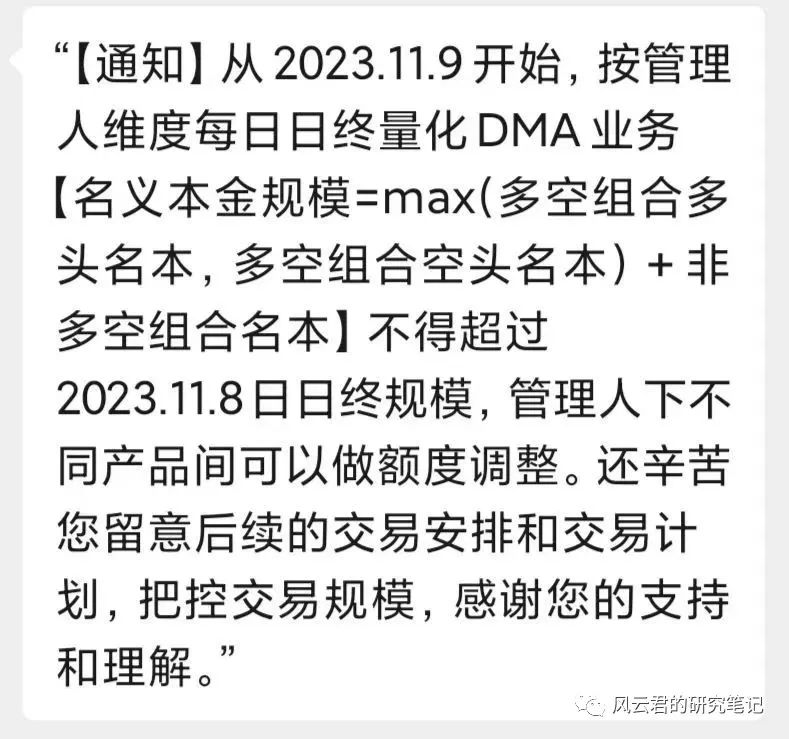

这个月,量化圈里有一个比较重要的新闻就是传言监管收紧对DMA的限制,简单来说,就是各家管理人的DMA规模,未来不能超过11.8的日终规模。风云君所在的厚雪长坡俱乐部也针对这个事情展开了比较多的讨论,今天风云君就简单分享一下对于这个策略的看法。

一、DMA是什么

其实DMA有比较多的业务模式,目前对于普通投资者而言最火的就是杠杆中性策略。目前来讲,DMA对于杠杆业务有要求,必须要是多空组合,且限定股票集中度,多空组合相关性、敞口比例等,因此仅有中性策略才能按照这个业务模式加杠杆。最低保证金比例是25%,也就是最大可以4倍杠杆。

从结构上看,投资者购买一个DMA产品,本质上这个产品是购买券商的场外收益互换,这个产品不直接从事交易,而是通过收益互换系统报单到券商的自营交易台,通过自营柜台系统完成交易。DMA是一个融资业务,因此券商需要收取一定的固定利息,所以中性策略除了负担贴水成本外,还需要承担这部分利息费用。

二、DMA收益情况如何

由于市场上很少有全量DMA统计信息,风云君也是多方搜集了一下,今年以来,收益比较高的40%以上,一般的也有20%左右。当然,也有一些不怎么样的,比如不到5%的。如果就看最好的那几只,这样的收益,叠加“中性策略”这样天然让人觉得中低波动定位的表述,确实是很能吸引投资人的目光。一个中低波动的策略定位,最多能够获得四五十的收益,难怪很多时候产品宣传口径或者投资人脑海中的印象,总是认为这个是管理人的“自营策略”,额度稀缺。的确,这种收益特征,与大家脑海中的那种自营斜向上四十五度角的自营曲线可能没什么区别。

按照常理来讲,高频自营策略,额度是非常非常稀缺的,可能甚至管理人的自营资金都用不满,更何况是面向财富端销售了。所以如果这类策略能火起来,首先就要先打一个问号。

今年对于量化中性策略潜在的市场利好大概有两个,一个是股指贴水成本的降低,之前平均年化10%的成本今年大幅降低,中枢大概就是4%上下,偶尔还有升水的情况。另外一个量化相对比较喜欢的小/微盘相比大盘有很优秀的超额。在这两者综合影响下,今年中性策略的表现普遍较为理想,那么收益上最大能叠加四倍杠杆的DMA自然也差不了。而且超额回撤上,也没有21年底那样相对极端的市场行情,因此体现在中性策略上的最大回撤也会好看一些,叠加杠杆后也不算很夸张。

所以整体表现看,今年的DMA受到众多投资者的认可和追捧其实也不算意外。

三、DMA的潜在风险在哪

风云君听过一些投资者的反馈,认为DMA产品应该首选规模小的管理人,那样规模红利期尚在,有利于高频策略的发挥,能够创造出更多的超额收益,其实这里风云君建议,还是需要谨慎尽调后再做投资选择。

可能大家经常会有一些指数增强策略某个时间段的超额数据非常爆炸,靠放大某一类风格敞口,比如指增策略大部分仓位去买小微盘,在小微盘强势期获得非常惊艳的超额表现。但当市场风格稍作调整时,可能就会承受很大的超额回撤,甚至较长时间都是大幅跑输指数的。对于一个新兴管理人,没有经过风险考验出来的惊艳收益,风云君认为还是要多做一些调研工作。如果一个管理人最主流的指增产品尚没有受到市场机构资金认可,而被普通投资者“发掘”到了可以掘金的杠杆DMA策略,这种持续性大不大,实际上是值得多考虑的。

其实这里,量化中性上历史上就有两次比较大的中性策略“负面”,一次是2015-2016年,其实从2014年底开始,大小盘风格突变,很多中性策略就出现了一波明显的回撤,叠加后续股指期货大幅贴水,以及2016年相对长时间的大盘风格占优,导致那段时间中性策略基本快”销声匿迹“了。另外就是2022年初,某量化私募之前年化50%收益的海外对冲产品,一个月回撤了将近40%,对于买中性产品的投资人来讲,这种波动是很难承受的。

另外,离我们更近的中性策略回撤,大概就是2021年底的时候,当时回撤5%都已经算是风控很不错的水平,6%-10%的回撤也不罕见,如果叠加了四倍杠杆,这个波动幅度,还有多少投资人能够承受。当时在2016年的时候,一些中性策略考虑到之前巨额的对冲成本,微亏后一直没有建仓,最终清算时候的净值亏损不到10%,已经是诸多投资者预期之外的事情了,更何况是这种幅度的亏损。

实际上,对于普通资管产品来讲,杠杆上限2倍是法规规定,DMA的四倍杠杆,是通过特定结构对杠杆上限有一定突破,对于一般投资者而言,建议还是谨慎去做选择。

四、DMA该怎么定位

当然,DMA业务本身并不是洪水猛兽,风云君首先最重要的建议是,不要把他当做中低波动的策略去考虑。他的收益波动特征更像是高波动产品,如果去做横向比较,他的比较对象不是中性套利策略,风云君认为甚至可以是量化多头策略。有了这种定位后再去筛选,可能相对而言后面的投资体验预期差会减少很多。另外,对于这类产品,也不要仅看今年一段时间爆炸的收益和极低的回撤,还要多方面考虑风险暴露情况,综合去做考虑。

最后,风云君想说的是,目前很多投资人对于老牌管理人相对“中庸”的收益比较不理解,其实有些时候,“中庸”的收益是平衡了潜在风险以后的选择,对于很多成立很久的管理人来讲,经历过上文提到的几次中性策略大幅回撤、或者某类因子完全失效的市场考验后,对于风险的考虑会提到更加重要的位置。因此,风云君也始终认为,对于初次购买产品的投资人来说,买经历过不同市场考验的,有一定规模的管理人,可能是更加简单,出错概率更小的选择。

当然,市面上每家管理人的策略定位及风格都不太一样,详细了解自身风险偏好后,还需要去看具体应该怎么选择策略与管理人。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。