很久没有更新了,没想到过完了圣诞夜的深圳终于入冬啦,cold and humid,比四季度的量化市场迟了11周,今天来办公室大家都是胖鼓鼓滴,难得羽绒服能不躺平了,是得buddle up!回到9.14~至今的量化市场,湿冷中迅速降了温,取消了周五的预估,勤奋的小伙伴还是会坚守着周二。创下了最大回撤,确实在冰点很难舒压,但在组合配置层面还是有策略保持初心,坚韧前行,所以多穿一点,策略种类丰富一些,也还是能稍微起到缓冲保暖的效果。

我是导航小目录:

一、股票量化类策略观察

二、商品类策略观察

三、另类策略观察

和小伙伴们一起期待2022的暖阳,也想在2021的最后一周梳理一些策略观察。

一、股票量化类策略观察

1、股票Alpha策略

a)收益回撤统计

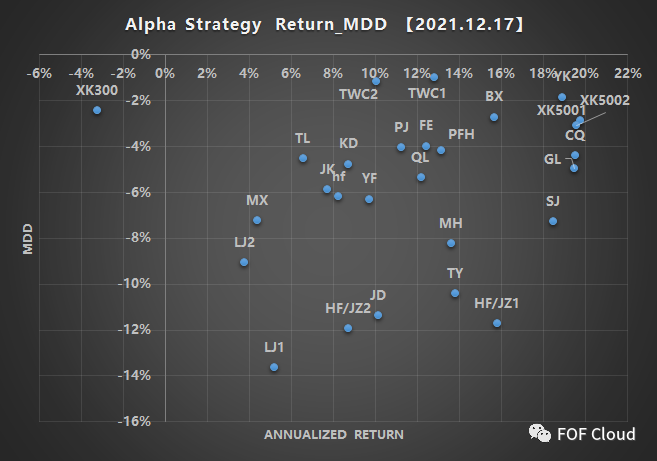

2021年重点观测股票中性策略,样本成立以来平均年化收益率为8.55%,平均最大回撤为6.16%,平均夏普为1.63。

整体呈现头部纯Alpha规模超70亿,股票量化选股端超额收益较过往三年衰减较多,叠加基差频繁扰动及收敛,几乎都创了成立以来最大回撤,今年以来最大回撤大多发生在2021年11月5日以及2021年12月20日。

收益分布来看,今年1-4月整体股票量化中性策略比较艰难,5月节后至9.13差不多四个多月的时间带来了中性策略90%的收益率,高点9月1日的成交量甚至破了1.7万亿;从9月14日到11月5日一路创下了MDD,11.8~12.3回撤修复期,1000指增月涨超7.52%,12.6~12.24,300逆袭两周后回调,股票中性策略持续震荡。

这期间,尤其是9月底-11月底的这两个月,对于多策略FOF组合来说无疑是非常大的挑战,即便配置的子基金回撤比其他子基金回撤小,但作为母基金组合,股票中性策略总归是回撤的,叠加10月以来的商品策略共振,股票与商品的低相关性也不再那么符合置信区间。不过另一面,也有显微镜的效果,不同规模组下收益回撤风格更加明晰,站在配置的角度思考的维度也就更加深度,这是回撤买来的经验也是多因素扰动下优化方向。

图表一:股票中性策略Return_MDD

Source:朝阳永续 , update to 2021.12.17,本文作者整理

备注:年化收益为每只产品成立以来收益率进行年化统计,最大回撤为成立以来最大回撤

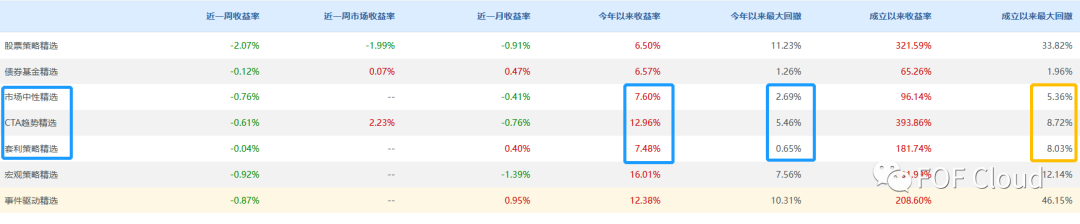

b)朝阳私募精选指数情况

朝阳私募指数主要包含单策略指数、单策略精选和单策略典型指数,本文主要对标是朝阳私募精选指数。以市场中性精选指数来看,截止到12.17,今年以来的收益率为7.6%,成立以来最大回撤为5.36%;整体情况与上面重点跟踪的样本实际情况基本一致。

图表二:朝阳私募精选指数收益统计概览

Source:朝阳永续 , update to 2021.12.17

c)股票Alpha策略观察

股票量化中性策略与500指增累加的规模效应带来的衰减,未来挑选容量以内的私募更具有性价比;

股票量选股端的超额收益预期需要调整,15%-20%超额附近成为常态,费后收益预期7%左右较为合理;

股指基差端对冲带来的回撤扰动明显高于过往四年,股指端带有优化策略【融券、互换、股指高频等工具】的管理人能降低整体的波动;

增厚策略也越来越重要,底仓T0、打新等不可忽视,单账户保持2亿规模最优;

2、量化指增策略

a)500超额收益分布情况

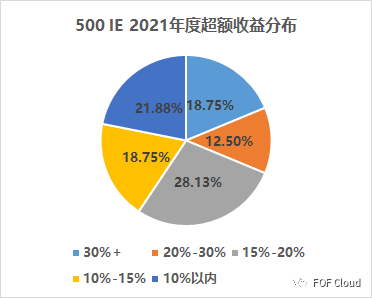

2021年重点观测的500指增样本中,大部分管理人的超额在15%-20%的区间,相较于前两年,确实存在一定的衰减;与此同时,也有21%的管理人超额收益落入10%以内的区间,18%的管理人在30%+的区间;当然了,AUM差不多的情境下超额收益的比较更合理一些,我这里只是简单统计,未按照不同规模组去截面比较。

图表三:朝阳私募精选指数收益统计概览

Source:朝阳永续 , update to 2021.12.17,本文作者整理

b)量化指增策略观察

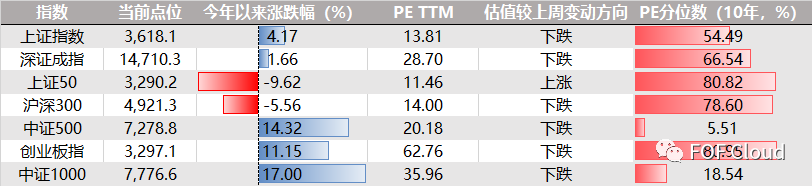

500指增超额收益逐渐分化,相较于股票中性策略,能够承载各大的容量,随着500成分股股票质量的不断优化,量化指增系列中500指增更适合长期配置;

1000指增成为今年量化AUM的新增长点,但实际持有完整一年的超额收益随着规模的增大超额效用递减较快,但整体规模体量较500指增依旧偏小,从规模及估值分位上仍然具有一定的性价比;

图表四:指数收益估值概览

Source:wind , update to 2021.12.24,本文作者整理

c)量化选股策略观察

四季度的多风格切换,量化选股策略或者叫空气指增策略逐渐涌现,不过这个策略因为没有具体的benchmark,存续截面对标的产品实盘业绩超过1年的选手也比较少,所以如何评价与跟踪还是需要一些市场的检验。

a) 2021年商品政策梳理

本年度大连商品交易所发布了13次限制或者调整的通知,双焦、动力煤、铁矿石等品种受到了较大的扰动,调整包含交易保证金比例、涨跌停板幅度、交易限额。

全年的政策是从国常会多次关注大宗商品价格,交易所针对期货价格多次进行保证金,手续费上调还有限仓政策,发改委在10月开始发声,主要是年底涉及到民生的供暖问题,针对焦煤焦炭展开了价格调查。

期货市场是4月到5月有一波上涨,这波比较短,交易所采取了一些措施,5月中带来了一波回撤。缓和到8月左右,由于焦煤基本面真实的供需缺口,这个品种涨得最厉害,到了10.19创出历史新高,期货价格翻倍。紧接着发改委开始介入调查现货炒作,还成立了价格司,期货盘面在10.20黑色和化工都出现了连续跌停;很多高杠杆或是在板块上不做仓位限制的商品CTA策略均创下最大回撤;在同期股票量化艰难期,股票商品出现了较大的共振效果,CTA+中性的混合策略,出发点可能是资金利用率的提高,实际却变成了CTA减。

b)量化商品策略观察

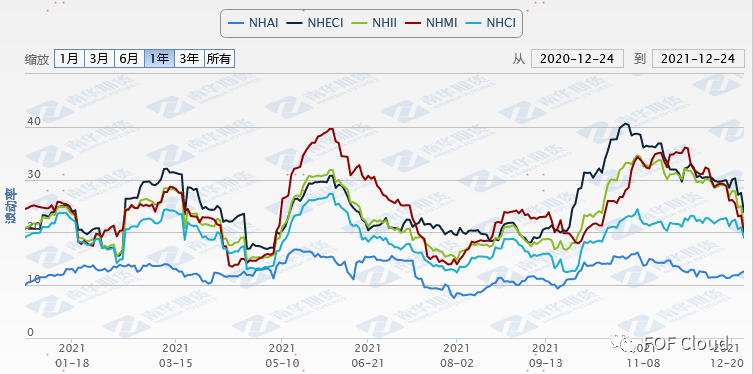

五个板块的20日波动率来看,能化、金属、工业品板块的5月和10月出现了波动率剧烈震荡;

图表五:南华期货板块20日波动率

Source:南华期货, update to 2021.12.24

c)主观商品策略观察

从去年下半年关注商品主观策略,今年实盘配置也跑了快一年的时间,可能是以前听过渠道讲了一些主观趋势类策略“直角故事”,一直对这类主观商品类策略比较谨慎。去年末观察了半年主观商品套利策略后也逐渐改变了一些认知,叠加今年整体的市场情境,确实觉有很好的配置意义;

主观商品和基金经理本身的风格、擅长点有很强的相关性,数据端、现货端、上下游逻辑等等,在政策不确定的市场环境下策略较纯量化CTA更加灵活;

不过主观商品策略随着规模的扩大,也逐渐变为混合策略,基本都会叠加股票主观及类现金管理策略,所以在收益回撤归因上也需要逐类拆分。

三、另类策略观察

套利策略也逐渐多策略融合,基金套利、可转债套利、期权套利等等,拉长期限来看,收益预期更加稳健,回撤较其他资产大类策略更小。随着套利工具的增多【公募Reits可转债】,收益来源更加广泛,今年其他类资产震荡回撤的行情下,也起到了较好的缓冲效果,对组合来说无疑非常适合长期配置;

高频策略容量越来越稀缺,融券T0、股指高频等等并不是硬挤进去就能像前几年那么稳定的获取收益,扣除掉可募集产品平均50%的后端,到手几乎比较看进买入时点,波动率成交量不那么活跃的时候确实是躺平状态。

期待2022的暖阳!