前言

世界是非线性的,生活中充满了反脆弱性,而具有选择权就有了反脆弱性,期权的本质其实就是对这个选择权的定价,在当下震荡下跌、黑天鹅事件频发的市场里,可以关注下期权策略,布局一些非线性的交易机会。

东宏世家在9月份已经尽调过,也向群里的各位投资者介绍过,因为较难理解,所以迟迟没有写文章,今天总结下相关情况供大家参考、交流。

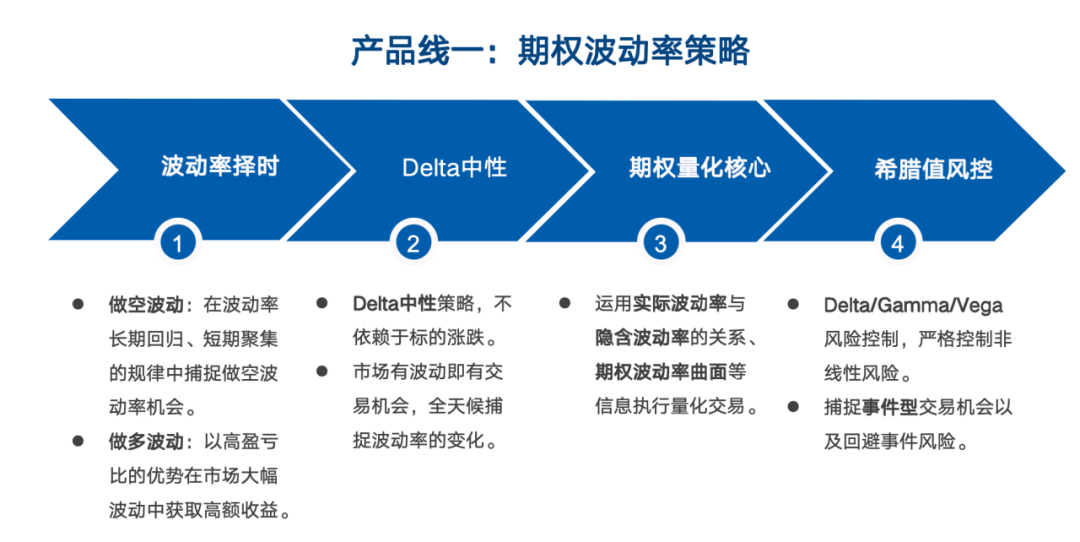

东宏世家以期权波动率套利策略为主,会进行波动率的择时,只捕捉波动率的变化,过程中会保持Delta中性,基金经理宁宇总对于波动率的判断较为敏锐,这也是能与其他波动率策略做出差异的一大原因。

1 背景及团队

东宏世家资产是2015年拿到的私募牌照,今年8月底备案了一只期权策略的产品,打算以期权为突破口,作为主打核心产品。

宁宇,东宏世家基金经理,天津理工大学计算机学士,曾任索尼软件开发工程师、英特尔自动化工程师,具有丰富的模型开发及大数据分析经验。2017年后就职于私募基金、财富管理公司担任量化投资经理,负责管理权益类FOF私募基金产品,擅长期权波动率交易。

来源:东宏世家

2 期权波动率策略核心

我们都知道期权是一种非线性的金融工具,而期权波动率策略既可以是一种以有限的风险换得丰厚利润的策略,也可以是一种时间收益型策略,东宏世家的期权波动率策略在这二者之间寻求了一种平衡,其核心特点如下:

大部分期权产品都是做空波动率,但是遇到极端行情时或许会有较大回撤压力,而东宏世家有结合做多和做空波动率,采取的是一种择时的方式。

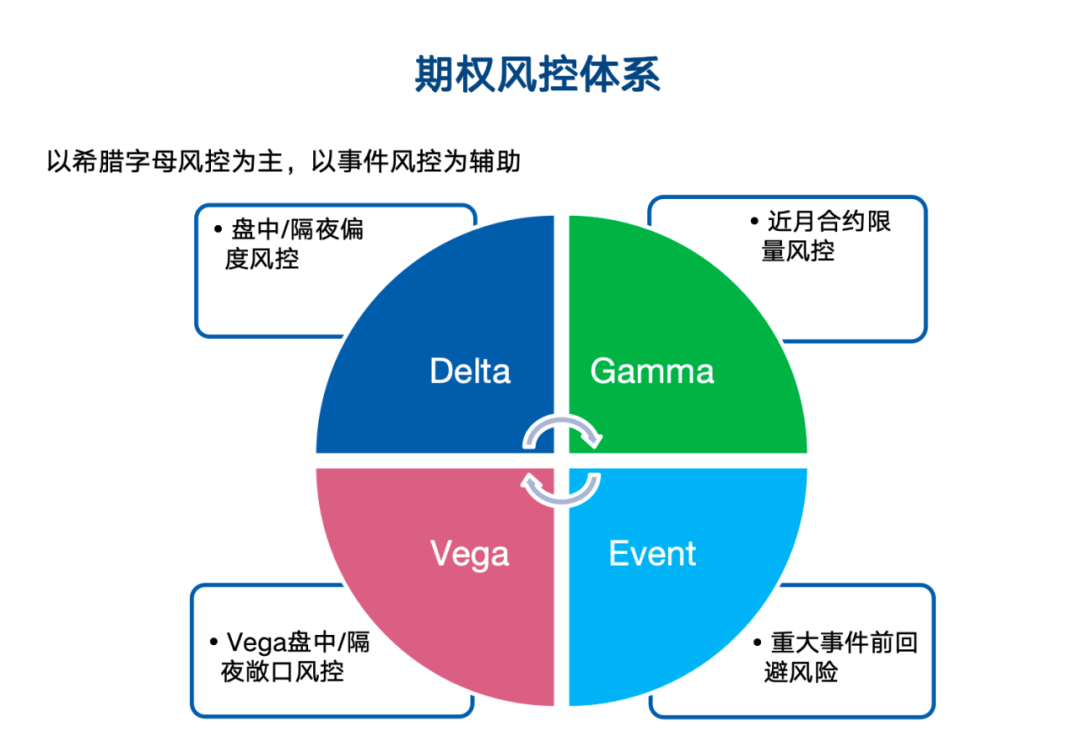

过程中会保持Delta中性,全天候捕捉波动率的变化。捕捉事件型交易机会以及回避事件风险。在每日收盘前调整中性,盘中也会调整不依赖于标的的涨跌,会保留总权益正负5%左右的一个偏度。

该策略的开仓运用实际波动率与隐含波动率的关系、期权波动率曲面等信息最终得出量化的交易方向,不依赖于人工给波动率方向,交易是手工进行。主要应用于金融期权及成交较为活跃的商品期权。

风控方面,Delta:盘中/隔夜偏度风控,方向性头寸控制在 正负5%以内,降低部分对冲的成本,保证了中性的风格;而在假期时仓位一般是减半的,在临近到期月份时,大约20日之内不参与卖波动率,有效降低了负Gamma敞口,放弃部分Theta收益,维持产品的稳健风格。

3 期权指增策略的核心

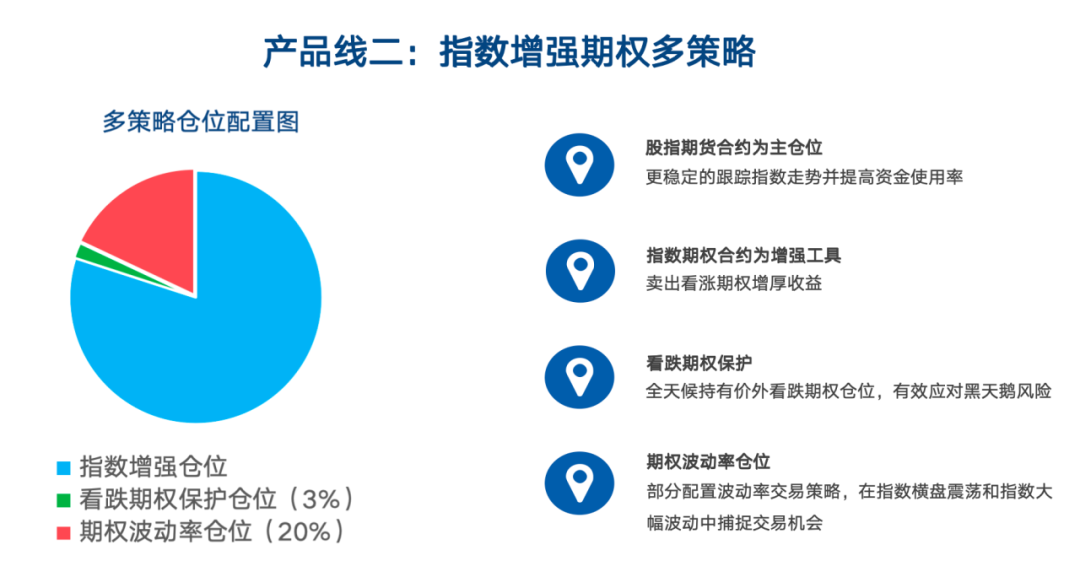

期权指增类产品线,近80%的仓位在被动跟踪指数+卖出上方看涨期权来增厚;20%的仓位来做期权波动率,对于长期的震荡市或慢熊市来讲,卖出波动率套利也是一个比较好的配置;为了平滑黑天鹅事件带来的净值波动,有加入3%左右仓位的看跌期权来保护,降低产品波动率的同时也降低了回撤。

东宏世家的期权指增产品线,目前还在储备中,等时机成熟时会推出,感兴趣的也可以持续关注。

Q&A

Q:目前期权波动率策略管理总规模多少?加入商品期权后的容量大概有多少?有哪些机构已认证?

目前期权策略已发行“稳健1号”产品,从8月底截止到现在产品规模已达3000万。最大资金容量为5亿。目前认购的机构有1家公募FOF、2家券商期货自营和4家私募FOF资方,其余为高净值客户。

Q:2023.8.28降印花税单日操作分享?

周五持有看涨比例价差,-vega头寸。8.28当天开盘的瞬间回撤-1.1%,当市场情绪消退后,选择空波动率,全天净值上涨0.6%。

Q:2020年7月的净值拉升是什么行情?

2020年7月1号、2号、3号那三天的交易日每天有一个2%的涨幅,期权波动率策略已经判断出未来的波动率有可能继续放大,在7月2 号已经布局了一个做多波动率的头寸。7月6号指数是一个7%以上的波动,那个波动把期权的波动率推高,2020年7月6号获取了比较大的收入。

Q:每日收盘跟盘中会有动态对冲,那盘中是以什么阈值做的风控调整?

盘中是以做多波动率和做空波动率的方向去调整,如果是做多 波动率的情况下 Delta 会放的大一点。做多波动率如果那时候既有收入,而且 vaga、gamma 都对的情况下,那 Delta 容忍的区间会大一点。做空波动率 Delta 会容忍的小一点,因为卖方的风险大一点。根据当时波动率方向的头寸,决定盘中 Delta 放多大。收盘 Delta 会是以一致的一个区间去持平。

Q:组合保证金占比及最大风险度阈值是?

组合保证金净波动率空头保证金收盘不超过40%。

Q:卖方卖的是次月或者季月的一个合约,如果是做买方是选择跟卖方一样的合约吗?

买方近月可能也会有,但买的时候更松一点,并不是非要小于多少天,视情况而定,如果觉得末日论机会比较大的时候也会做一点末日论。对策略的定位本身就是波动率的多空,本人还是偏向于做多波动率的机会,净值上锯齿段的上升有些时候是在试多波动率,如果是做对了就会有一个比较大的抬升,如果没做对就在锯齿段的盘旋。近月 Gamma更大一点,拿的时间比较短一点。

Q:关于主要子策略的资金占用占比及收益贡献占比分别是多少?

波动率方向仓位80%,收益贡献约为70%;波动率曲线套利仓位20%,收益贡献约为30%。

Q:组合中是否包含子策略权重调控机制?能否简述其原理?

子策略视市场环境变化而定,波动率低迷时期仓位较轻,80%(做空波动率)/20%(做多波动率)为过往历史行情的波动率方向的分布周期。

Q:请简述对未来期权市场的看法。

随着期权品种的逐渐丰富,成交量和持仓量将稳定提升,各类型的投资者会持续增长,期权市场将迎来蓬勃发展。

以上就是本期走进管理人的全部内容,详细的尽调细节及产品信息,可以登录火富牛尽调库查看。好投基金研究院将继续为各位投资者筛选各具特色的优秀管理人,并进行解析分享。有意向的管理人可扫描文末二维码获取联系方式,如果投资者对分享管理人想做更深入了解,也可联系客服对接交流。