作者:招商宏观静思录

题图:招商宏观静思录微信公众号

文 | 招商宏观张静静团队

核心观点

中秋国庆假期收官,居民出行和消费数据呈现出新特征:国内出游人次较2019年同期的恢复程度弱于五一,公交出行人次的恢复也放缓;但人均旅游收入明显加速恢复;自驾游和出境游的表现强劲;零售和餐饮消费平稳恢复,线上消费加速增长。8月工业企业利润当月增速大幅转正、9月制造业PMI回到荣枯线以上,反映经济保持平稳恢复,尤其工业部门强度明显上升,往后看,国内内需大概率持续改善。海外方面,美国就业数据超预期,市场对美联储“higher for longer”预期强化,10Y美债升至2007年9月以来最高。现在或与2018年10月类似,高名义利率令美股原油等风险资产调整,但往后看,关键仍是就业与经济数据,在美联储真正转向前海外市场仍处于压力测试环节。

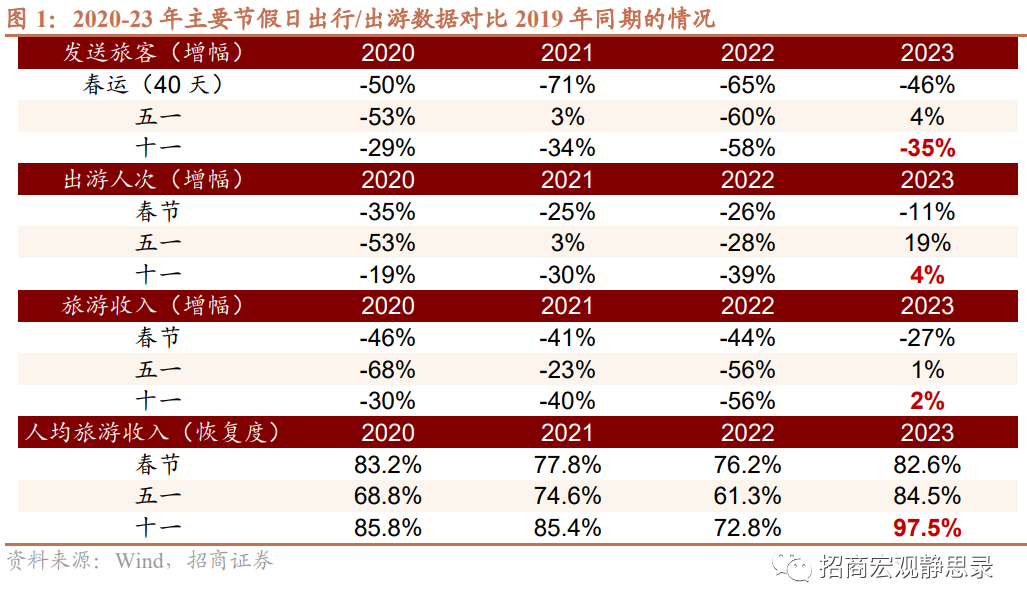

中秋国庆双节收官,人均旅游收入加速恢复。对比防疫转段之后的春节和五一假期,此次假期的居民出行和消费数据呈现出新特征:1)公交出行恢复放缓,铁路出行是亮点。假期全国铁路、公路、水路、民航日均发送旅客人次同比2019年-35%,对比春运/五一假期同比2019年-46%/+4%。铁路发送旅客则实现正增长, 9月29日创单日历史新高。2)人均旅游收入加速恢复,出境游加速恢复。按可比口径,全国国内旅游出游人次/实现国内旅游收入恢复至2019年同期的104%/102%,人均旅游收入恢复至2019年的97.5%,是2020年以来各节假日的最高值。假期总出境人数恢复至2019年同期的85%,五一假期为恢复至59%。3)自驾出行偏好持续提升,长途化。高速公路日均流量比2019年增长22%,创历史新高。公路出行半径同比增长2-3倍。自驾出行和出境游的强势表现,可以部分解释国内公交出行和国内出游人次恢复放缓的现象。4)社会消费平稳恢复,线上消费加速增长。假期前七天,全国重点监测零售和餐饮企业销售额同比增长9%。对比今年1-8月社零总额累计同比增长7%。粮油食品、饮料、金银珠宝、通信器材销售额同比增长10%以上;汽车、化妆品销售额同比增长7%左右;重点监测餐饮企业销售额同比增长近两成。5)地产销售表现仍需观察。10月1-7日,30大中城市商品房总计成交4989套,较2022年同期-31.2%,较2019年同期-58.5%;总成交面积59.8万平方米,同比-13.2%,较2019年同期-52.7%。9月份,30大中城市商品房成交面积/套数分别同比-24.5%/-24.4%,较2019年9月-44.9%/-47.9%。由于今年双节假期重叠跨月,对数据解读形成扰动。认房不认贷、首付比例和存量房贷利率调降等落地后,政策效果仍需观察。

国内经济保持平稳恢复,工业部门强度上升; 10月货币财政协同的重要性提升。1)9月制造业PMI回到荣枯线以上。9月制造业/服务业/建筑业PMI录得50.2/50.9/56.2,分别环比上月上升0.5/0.4/2.4。制造业PMI回到荣枯线以上,非制造业继续向历史均值靠拢,表明国内经济的内生修复节奏有序进行,逆周期调节政策正在持续发挥正向作用。往后看,国内工业生产持续改善,内需和外需增速均出现边际向好的概率较大。2)工业企业利润当月增速大幅转正。8月,全国规模以上工业企业利润的当月增速大幅转正为17.6%(前值-6.6%),累计同比-11.7%(前值-15.5%),利润回升趋势明显。企业产成品库存增速开始反弹,营业收入累计增速降幅和PPI当月增速降幅均收窄,企业开始从被动去库存向主动补库存迈进。3)预计10月流动性边际上呈偏紧态势,货币财政协同的重要性提升。9月流动性紧张程度加剧,“稳增长”与地方化债背景下,政府债券增量政策所产生的不确定性,或许是引发9月资金面偏紧的重要因素。10月,流动性边际上呈偏紧态势。如果政府发行特殊债券,则需要央行紧密配合,方能保证资金面的平稳过渡。

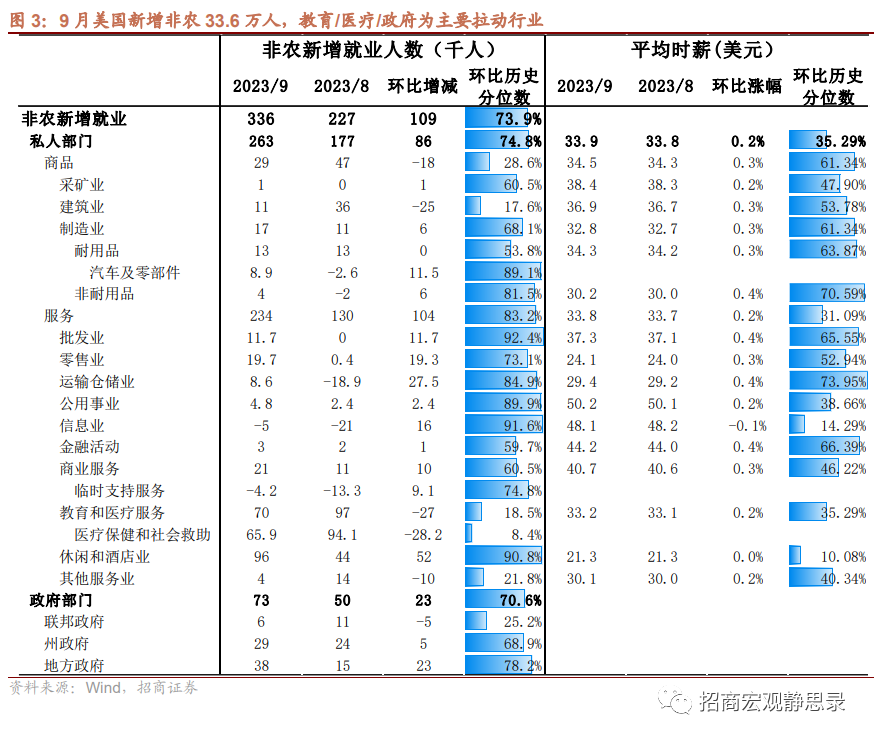

美国非农超预期,市场对美联储“higher for longer”的预期强化,海外继续压力测试。1)美国就业数据超预期,推动美债收益率上行。9月非农就业人数新增33.6万人,大超预期,前值上修至22.7万人;失业率3.8%持平前值;9月时薪增速回落。近期美国汽车和医疗行业的罢工潮扩大,影响尚未体现在9月数据中。此外10月3日发布数据,8月美国JOLTS职位空缺意外反弹。美国就业数据反映需求侧的景气持续,在美债收益率高位的情况下,强化了市场对美联储的“higher for longer”叙事。2)虽离联储转向不远,但此前市场或将面临更大挑战。进一步看,在就业市场存在缺口阶段,罢工将推升时薪与通胀、令联储更加鹰派;但在就业市场供需平衡后,罢工反而将推高失业率,令美联储政策转向。目前,罢工影响正由前者转向后者。但在美联储真正转向之前,市场或将迎来更大挑战。3)假期国际油价重挫。10月4日沙特俄罗斯宣布维持减产政策至年底但未超预期,EIA公布美国汽油库存数据超预期大增,汽油消费量下降,当日国际油价重挫超5.6%。10月6日沙特政府表示,如果原油价格持续偏高,愿意在2024年年初增产。4)现在的海外环境与2018年10月类似,相似点在于:2018年9月至10月初,油价大涨推动10Y美债收益率创阶段性新高;2018年10-11月美国失业率亦为3.8%,职位空缺继续攀升;宽财政(2017年通过《减税法案》)令2018年Q1-Q3经济保持强势,加息预期升温,2018年10月市场普遍预计2019年继续加息。2018年Q4事情开始变化:美股重挫;美实际GDP环比增速大幅下降;2018年底美联储转鸽。当前往后看,关键仍是就业与经济数据,在美联储真正转向前海外市场仍处于压力测试环节。

正文

宏观周观点

1、中秋国庆假期人均旅游收入加速恢复

2、美债收益率上行至2007年9月以来最高

3、美国9月新增非农数据超预期

风险提示:

国内及海外政策超预期。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。