作者:大白话时事

题图:大白话时事微信公众号

最近,随着美国海量发债,美债收益率持续飙涨。

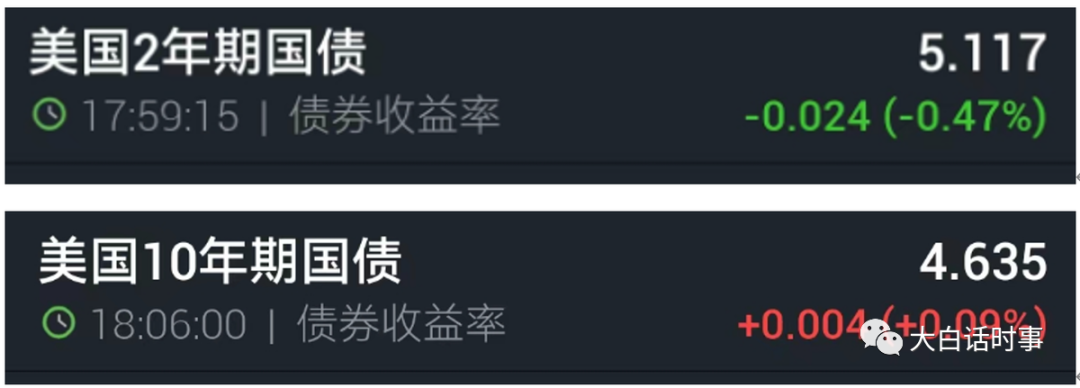

作为全球资产价格之锚的美国10年期国债收益率已经持续飙升到了4.6%,这是2007年以来的最高值。

收益率飙升,就意味着美债价格大跌。

10年期美债期货价格已经从2020年140元的峰值,一路暴跌到现在107。

10年期美债收益率,之所以被称为资产价格之锚,是因为其收益率飙升,会导致其他资产估值下降。

所以,随着10年期美债收益率7月以来的这波飙升,美股和A股等金融市场,都出现一波下跌。

纳斯达克在7月之后,有一波明显的下跌。

A股在8月4日之后,由于北向资金持续流出,A股也有一波持续阴跌。

而过去这两个月,北向资金之所以一改之前流入为主的模式,变成这样持续卖卖卖,跟美国10年期国债收益率飙涨,是有一些关联。

我在两年前就提醒过,一旦美联储激进加息到后半段,北向资金会从买买买,变成卖卖卖,我们需要提防北向资金这种转变,所带来的一些风险。

包括,当前美债收益率飙涨的原因,我在今年1月28日催稿费的文章里,就已经详细分析过。

这篇文章,我认为也是比较重要的,所以标题直接写《今年投资周期的重要参考》。

当时这篇文章,我已经提前跟大家预警过,一旦美国在6月提高债务上限,有可能成为压垮美国流动性的稻草。

因为美国提高债务上限,就会海量发债。

而当前是美联储加息缩表周期,美债就少了美联储这个大买家,那么美国海量发债就只能市场来承担,这就会导致美债市场流动性紧张,更严重点就会导致美债市场出现流动性危机,那么会表现为美债收益率飙涨,那么美国就得用更高利率去发债。

这是我过去半年已经分析过很多次了。

现在回过头看,基本是已经要开始应验。

(1)美债流动性危机

美债的流动性危机,这就是美国金融市场的死穴。

我觉得这个还是挺容易预判到的。

这里可以梳理一下逻辑。

1、因为美国今年财政恶化,美国2023财年前9个月的财政收入下跌了11%,而支出增加了10%。

一边是税收下降导致财政收入下降,一边还扩大支出,这自然使得美国财政赤字恶化。

美国2023财年前11个月的财政赤字为1.5万亿美元,同比增长61%。

2、财政赤字扩大,就意味着美国要海量发债。

特别是今年1月,美国就触及31.4万亿美元上限,这使得上半年美国基本没有发债。

这导致美国今年原本全年至少要发的2万亿美元债务,得集中到下半年去发,那么自然会加剧美债市场的流动性紧张。

3、由于美联储当前还在加息缩表周期,美联储不亲自下场购债,那么美国政府海量发债,就需要市场投资者买单,那么假如市场投资者购买力度没那么大,就会导致美债价格下跌,美债收益率上涨。

这是我为什么,敢在今年1月,就预判美国下半年的美债市场会有流动性紧张的压力,也认为美债市场下半年可能会出现大问题。

这个逻辑链条,基本从年初美债触及上限时,就已经决定好的,所以美债当前的问题,这更多是可预见的灰犀牛,而不是黑天鹅。

这也是美国为什么过去这几个月,拼命找我们见面谈话,并且每次谈话之后,美国就搞各种制裁。

因为我们没买美债,美国就试图搞层层加码,但显然我们并不吃这一套。

只要我们坚持不大幅增持美债,那么当前美债的压力就很难得到缓解。

因为我们是当前世界上,唯一手里还有大把美元可以买美债的。

我们外汇储备3.16万亿美元,持有美债8218亿美元,占我们外汇储备26%;

相比之息,日本虽然是美债第一大持有国,但问题是,日本1.25万亿美元的外汇储备,已经有1.11万亿美元去买了美债,也就是日本央行手头其实只有1400亿美元的流动现金,万一日元汇率继续大幅贬值,日本央行可能就得被迫抛售美债,来稳定汇率。除非美国强行要求日本不能抛售减持美债,但那样一来,日元汇率可能会继续大幅贬值。

除了日本之外,欧洲显然已经没有余力去增持美债,去年俄乌冲突,已经让大量欧洲资本回流美国,欧洲基本是快被榨干了。

所以,美国是一直想让我们来增持美债。

但就美国现在这种对我们各种制裁的不友好态度,我们显然也不可能这个时候去大幅增持美债。

强调一下,我这里说的大幅增持美债,不是那种一个月一两百亿的正常波动,别看到我们个别月份增持个一两百亿,就喊着接盘。

有时候也只是市场正常波动而已。

我们是否有开始增持美债,得看一个长期趋势,比如,要是在半年时间里,连续增持上千亿美元,那就确实是增持了。

2008年次贷危机爆发,我们是连续3年增持了5000多亿美元的美债。

当时美债只有9万亿美元规模。

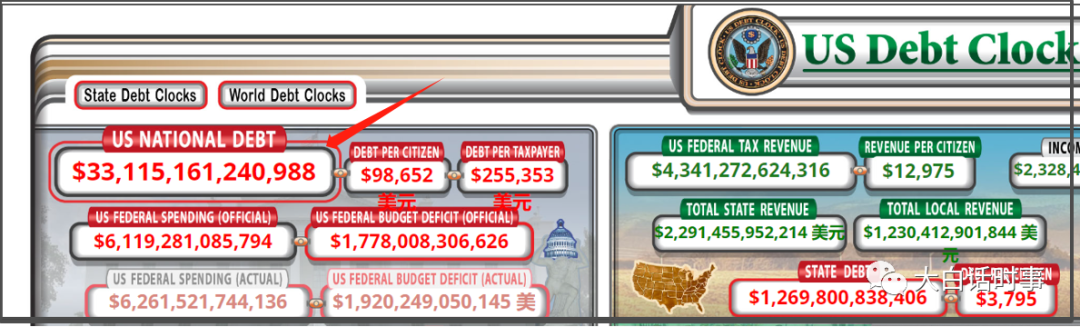

现在美债有33.1万亿美元的规模。

所以,现在美债危机,也不是我们去增持个几千亿美债就能解决的。

以当前美债的流动性压力来看,起码得有自己增持上万亿美元,才能缓解美债压力。

显然,我们也没有那个能力去给美债接盘,我们不想增持美债,也没能力去这样大幅增持美债。

(2)海量发债

美债现在已经飙到33.1万亿美元。

5月底的时候,美债还卡在31.4万亿美元上限。

6月初松开债务上限后,美国财政部在短短4个月时间里,就净增加了1.7万亿美元的债务。

要注意,这还只是债务净增加额。

考虑到美国现在只能靠借新还旧来维持,所以美国实际上还发行了大量债券来借新还旧。

所以,单单过去一个月,美国财政部就发行了有大约1.5万亿美元的国债。

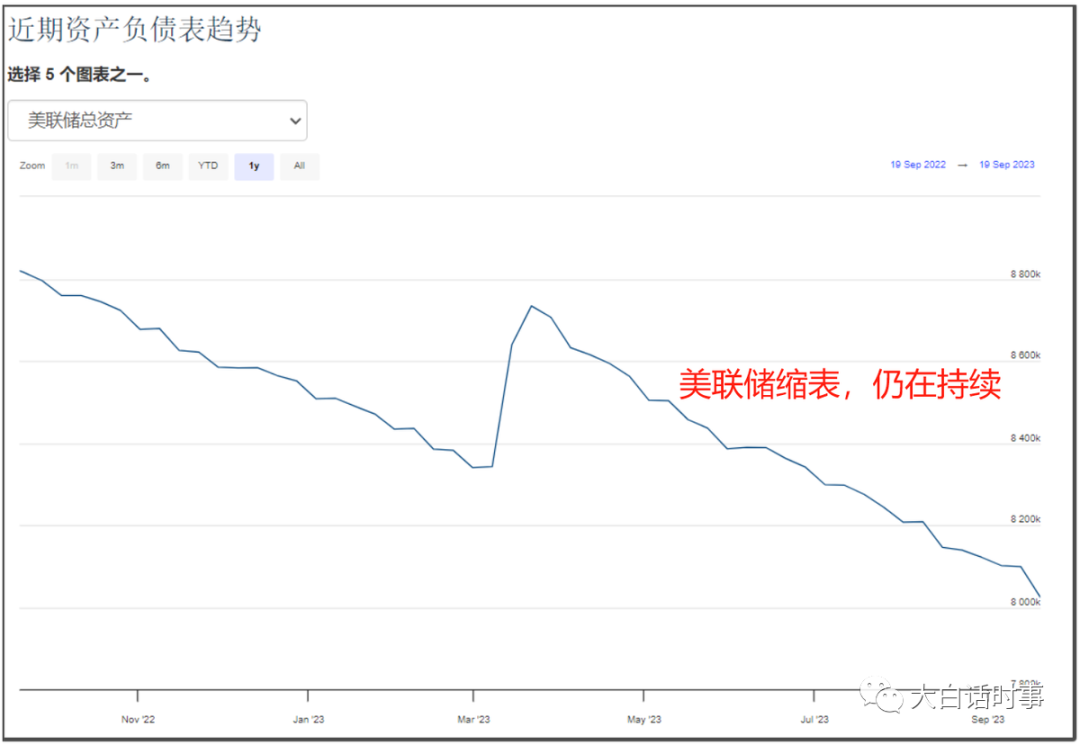

而且这还是在美联储缩表的情况下,去这样海量发债,跟2020年美联储无限印钞是不一样的。

现在美联储缩表,仍在继续,而且最近还有点加速缩表的意思。

虽然美联储缩表是以“到期不续”的方式来减持美债,但因为美联储“到期不续”,而美国只能“借新还旧”,美联储不续的华,美国新发行的国债,就得市场买单。

这种情况下,美国过去4个月,国债净增加1.7万亿美元,过去一个月就发行1.5万亿美元的海量债务。

就这样,美债收益率又怎么可能不涨?美债价格又怎么能不跌?

所以,这是一头灰犀牛。

做空美债是今年比较有确定性的事情。

几个月前,华尔街投资大佬Bill Ackman就公开表示,高调做空美债,本周Bill Ackman再度重申看空观点,他表示“我相信长期利率,例如30年利率将进一步上升。因此,我们通过互换的所有权保持空头债券。”

目前美债市场正处于“熊陡”阶段。

由于债券收益率持续上行,意味着债券价格走熊。

一旦长期美债收益率上行速度,高于短期美债收益率,就被称为“熊陡”,是陡峭化交易,这意味着美债市场交易到了一个比较危险的阶段。

从去年4月,美债就开始正式全面倒挂。

这意思是,短期美债收益率,一直高于长期美债。

而现在,短期美债收益率基本维持不变的情况下,长期美债收益率一直在上行,这意味着美债倒挂幅度在缩小,正处于“解除倒挂”的过程。

(3)两种选择

今年7月,美国2年期国债是5%收益率,但10年期美债是3.9%收益率,二者倒挂幅度就有1.1%。

但现在,2年期美债还是5.1%收益率,而10年期美债已经上升到4.6%收益率,二者倒挂幅度就只有0.5%。

我去年也有提醒过,美债刚开始倒挂时,还不怎么危险,反倒是在倒挂解除的过程里会比较危险。

假如,美债倒挂解除,是以短期收益率下跌的方式进行,那么还不那么危险,属于软着陆。

但假如美债倒挂解除,是以长期收益率上行的方式来进行,那么就很危险,属于硬着陆。

美债收益率,是市场对美国利率的一个长期预期。

长期收益率上行,意味着市场对美联储维持长期高利率的预期升温。

但同时,由于长期美债收益率不断上升,也意味着美债市场流动性紧张加剧,一旦爆发流动性危机,那么可能会迫使美联储不得不紧急扩表来救美债。

因为如果出现流动性危机,最严重情况下,是可能导致美债收益率突破美联储控制的利率走廊,这意味着美联储失去对市场利率的掌控,而且这可能导致美国发出的美债没有足够的资金买,那么如果美国长期发不出债,是存在债务违约的风险。

面对这种情况,美联储只有两种截然相反的选择:

1、被迫降息扩表。

2、大幅加息。

美债收益率如果大幅飙升突破利率走廊,就是我前两年经常说的,市场在帮美联储加息。

这种情况下,要么美联储扩表,把美债收益率压下去,要么选择顺应市场,大幅提高利率。

同样,美国政府就得以更高利率发债。

这就好比,你用4%利率借钱,没人借给你,那么你用10%利率借钱,那就会有人借钱给你。

买美债的资金不够多,要么美联储印钞购债,要么提高利率吸引更多资金购买,这是两种解决方案。

美联储印钞购债,会导致通胀失控,美元大幅贬值。

继续提高利率,吸引更多资金买美债,就会导致美国经济衰退,虽然可以解决美债市场的流动性危机,但会把美债市场的流动性危机,扩大到美国其他金融市场,引发美国金融危机。

对美国来说,这两种方案,都没有什么好结果。

综上所述,我个人是认为,美债市场正在面临大问题。

假如美联储坚持加息,不降息扩表,那么美国金融危机可能会在未来一年内爆发。

而如果美联储未来一年内大幅降息扩表,顶多也只把这个危机再推迟一年,但随着通胀失控,美国金融危机也仍然会在未来1-2年内爆发。

这是美国躲不过去的坎。

也是我们可能需要面对的惊涛骇浪之一。

这也是我为什么要在过去这3年,一直跟大家提醒风险,提醒大家要攒好冬粮的缘故。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。