作者:力的期权工作室

题图:力的期权工作室微信公众号

上周五晚间,监管层出台了关于加强股票程序化交易管理的一些规定。一时间,“量化”简直被各种评论架在火上烤,甚至不管懂不懂量化,有没有买过量化产品,一些“专家”也来踩一脚,这对于本身已经对量化有所误解的投资者,更是……

周末太忙碌没来得及写些看法,不曾想今天白天还有很多留言问到了这些。

我想在说程序化交易和量化之前,先需要强调一点,“程序化交易”并不能完全等同于“量化投资”,量化投资是一个侧重策略层面的概念,指的是你的整个决策体系全部是由量化指标决定的,比如什么时候开平仓、选择哪个品种开平仓,多久更换一批票,这批票背后是由哪些因子选出的等等,而“程序化交易”更强调的是你的下单过程是自动化的,而非手工的。

一个很简单的例子就能搞清楚,假如你通过均线等一些简单量化指标决定了买卖的时点,但下单时是手工交易的,那么你的决策可以算量化,但不属于程序化交易,但有些人用主观的方法筛选了30多只票,一下子用程序批量下了单,他不属于量化投资,但他却进行了程序化交易。

本次在股票市场上加强对程序化交易的监管,针对的是自动化下单这一块,而监管的方式主要有事前报备和重点监控两个。熟悉期货和期权交易的朋友应该知道,这并没有什么可以大惊小怪的,因为在期货市场里,早就有特殊交易主体的报告制度,比如大户报告制度,即当某个客户的持仓量超过规定限额的a%以上时,就要报告,因为你的行为可能会影响到这个市场,交易所需要予以重点关注,在2015.2,国内第一个ETF期权上市以后,交易所也同样设置了专门针对期权程序化交易的事前报告和事中监控制度,目前也是为了避免异常交易行为,万一你的程序遇到“bug”,一下子停不下来呢……

所以说,这一次在股票市场上也开始对程序化交易的统一监管,本质上就是过去期货、期权市场“事先报告+事中监控”监管制度的一种移植和延伸,目的是监管层希望对当前股票市场的程序化交易情况彻底地摸一个底,有助于他们摸清整个股票市场程序化交易的底数,而不是什么打击“量化”……

然后,我们再看看交易所最重点关注的两个条件:“每秒报单在300笔以上,或是每日报单笔数在20000笔以上,予以重点监控”。这里,这个“每秒300笔”和“每日20000笔”是以账户为单位的,这对于绝大部分规模在5个亿以下,双边年化换手率在100倍以下的量化产品,是没有什么影响的,而即便某个产品达到了这两个硬参数,也不代表是要停掉你的交易,而是需要提供报备更细致的材料,交易所的监察部门会更加关注你的交易行为。

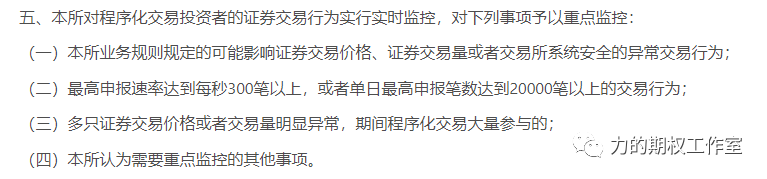

图:程序化交易重点监控的相关细则

图片来源:上交所网站

周末,一些量化私募纷纷出来表态,绝大部分都认为自己的管理规模或者换手率达不到这两个条件,而如果一只基金规模很大,又是自动化下单的,那交易所需要其报备程序化交易的更多信息,这个要求也是非常合理的。

那么什么风险行为是监管非常在意的?是对市场流动性产生单边巨额消耗的交易行为。还记得2013.8.16乌龙指的那一天吗?一个程序上的“bug”导致大盘股集体拉升,对手方的盘口被“横扫而光”,这导致了当天跟进追入的资金被一根长长的上影线最终套牢。

其实,在目前国内的量化基金中,相对于高频T0策略,“指数增强”与“量化中性”才是规模最大、覆盖面最广的两个门类,对于指数增强这一类策略,背后的精力根本不是用在高频交易上,而是用在了“挖呀挖呀挖”(因子挖掘),即寻找各种可能产生超额收益的理由,并把这理由量化,定期换一批票,以追求新的一批票能在下个周期跑赢指数,对于每个换仓日,既然是换一批票,那就是一个有买有卖的交易行为。

事实上,相比于海外成熟市场,我们的程序化交易还处在起步阶段。在美国,有70%的交易都是程序化交易,你能想象美国的基金公司还在手工交易吗?在德国,当地的监管机构Bafin也出台过专门的《高频交易法》,难道美国、德国出台这些法规,是为了要灭了“量化”么?显然不是!是为了更好了解和规范程序化交易,及时发现其中对于市场产生单边流动性消耗的行为。因此,对于程序化交易的监管政策,对市场的影响是中性的,千万别“本末倒置”,至于近一周的各项政策,什么才是改变本质的?我们心里需要有一本账。

近两周,降印花税、放宽两融、收紧IPO、规范减持、认房不认贷、降息等等利好政策一个接着一个,而在本轮的各大“利好”轰炸中,影响最为深远的仍然是大股东二级市场减持的新规,它不只是一个阶段性的,且触及到了当前资本市场大股东动辄“套现跑路”的本质。

我简单统计了一下,根据上周五收盘的数据,目前两市有378只股票市净率低于1倍,主要分布在银行、地产、钢铁等行业,最近三年分红总额与最近三年平均净利润比值低于30%的有1671家,其中,1075家近三年未分红,占比64.31%,综合计算下来,受减持新规影响的公司合计近2500家。

同样也是受本次减持新规的影响,根据wind的统计,自8.23以来,已有近百家上市公司发布股东终止减持公告,原因均为不符合新规要求,作出不减持承诺的,既有公司控股股东、实控人,也有公司董事、监事、高级管理人员等。若是用今年已发生的数据反推,在新规下,今年A股上市公司通过二级市场的减持量约减少40%,相当于引入年化增量资金约2500亿元,所以短期可以预见的是,减持新规有助于缓解集中抛售的压力,有助于引导股票供给与资金供给之间的平衡。

实际上,相比于不少文章还在“黑”量化,不如让我们好好回到盘面,看看当前的格局,目前的价量波暗示了什么?

今天,在北上广深四大城市陆续宣布“认房不认贷”政策后,代表金融地产的上证50盘中上涨2%,而最终真正收出“光头阳线”的却是中证1000、2000等中小盘指数,从今天收盘的隐波看,四大指数期权的波动率期限结构从上周一标准的“近高远低”恢复到了近似水平的结构。

对比近端和远端隐波的高低关系,目前波动率曲线上的局部最高点位于10月份,一般波动率期限结构曲线的最高点出现在非当月或非远月,往往表示那个月份有较为特殊的事件,当前10月份的隐波相对最高,或因9月到期日和10月到期日之间有一个国庆长假的不确定因素,反映了期权市场资金目前更愿意把更大的波动和振幅定价到了十一长假以后。除此之外,今天各大指数普涨,不过当月虚值认购总体降波,所以“有买有卖”的价差组合仍比单腿买购更为安全。

从大格局的角度说,当前市场还处在“底部特征凸显+增量资金有待驰援”的状态中。上周一的巨幅高开很大程度加快了市场卖压出清的速度,此后四个交易日两市持续缩量,从1.13万亿缩到了7500亿左右,然后今天再重回放量,调整的时候能够缩量,而在上涨过程中能够温和放量,这样的起伏要比一天内快速触发放量异动更健康。

和上周《这根阳线!太重要了!昨天“黑”量化的,今天你又怎么说呢?……》文中一样,对于本次政策的出台,我认为已经走在了中长期改变资本市场格局的道路上,已经触及到了资本市场最为本质的问题,不仅在试图解决股票和资金的供给平衡问题,也倒逼着上市公司必须给股东和资本市场创造价值,所以从更长期的角度看,后续如有增量资金入市,或许会促使这部分资金更加关注长期能够创造价值的公司……

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。