作者:尽调帮主,好投学堂专栏作家

题图:尽调帮主微信公众号

大家好,我是帮主,深耕衍生品领域,专注成就小而美的投顾团队。

近期CTA市场议论纷纷,不少人至今仍“谈量化色变”,近一年来在上面受了伤,割了肉。而从资产配置上的角度来看,CTA又是不可或缺的一环,主观CTA就得到了很多朋友的关注。

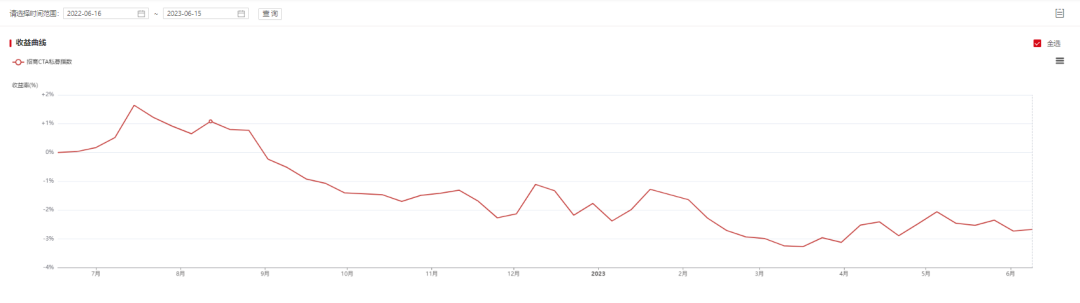

帮主目前也有MOM盘在运作着→MOM是什么?和FOF的差别?(篇章一),去年也是属于比较难做的年份,从纯CTA配置角度来看,自去年中旬美联储加息的时间节点后,不少的头部和大部分的量化CTA都面临着一个持续回撤,随着之后持续的震荡分化行情,整体市场各板块,各品种呈现结构性行情。

我这边的盘子也在那段时间开始适当的做了量化权重的减配,主观权重做了一定的增配。

为什么对量化CTA没信心?

首先,大家需要了解什么是CTA?→CTA策略究竟是什么?-篇章1

那为什么大家对量化CTA没信心呢?准确说,现在大多数朋友对于整体CTA市场都没信心。

先看CTA整体市场大环境,根据相关数据统计,今年量化CTA策略平均收益率在水下,头部的百亿量化私募旗下CTA产品也大都表现难受。不少其中参与的投资人至今都还在硬扛或止损离场。

量化CTA策略出现集体回撤的状况,探讨下原因:

①当前大多数量化CTA策略还是以偏传统的线性模型进行管理,近一年的行情的风格切换快,属于一个历史样本空间外的情况,遭遇回撤后,即使达到最大回撤,也称为“黄金坑”,但去年不少策略业绩啪啪打脸。

②现阶段不少量化CTA策略趋同性强,赚钱逻辑大多基于普通的期限结构升贴水排序做多空等,同时基于规模的承载,持仓周期普遍拉长,造成中长时序类策略底层高相关性,头部及个别团队的CTA策略都在亏大钱。

③“多品种”“多周期”“多策略”,策略没有标签,什么钱都想赚,2020年商品大牛年或许凭运气赚着了钱,最终也还是得因为实力亏回去,一到近一年这种临时暴跌,持续震荡的结构性行情,只有个别板块中的个别品种轮动的趋势性行情,最终也是亏大于盈。

也并不是所有的量化CTA都是“亏货”,打上这种标签是不对的,本质来说量化只是个交易手段,也是将人的主观意识转化成模型去操作,减少感性因素干扰。

事实上,很现实的问题,稳定低波且赚钱的量化CTA策略,都是偏“高频”,容量小,一些私募只拿出来做展示或拿来做自营或员工内部福利,要思考,人家凭什么给你?

主观CTA就都可以吗?

主观CTA就都很强了吗?也不见得,分化严重!

最简单的先给主观CTA管理人做一个简单的分类:

①产业派。管理人拥有一定的产业背景,在相关现货贸易实业链上有在做境内或跨境贸易的,或曾经做过,有相关经验,一直在这个圈子内摩擦交流。

②技术派。就大家常说的牛散,以主观交易为主,基础的就是从形态识别,k线论等盘面判断手段,基于盘感经验,形成了一套属于自己的交易逻辑和体系,在多年市场的历练下仍存活下来的。

这两类选手在经过初期的市场历练后,有的拥有主业的同时以交易为副业,有的发展为独立工作室以交易为生,最终其实只有少部分人走上的机构道路,成立私募或加入一个私募,拥有自己的独立对外展示产品线。

而事实上不少主观盘手则是产业信息+技术面相结合,以自己能获取的相关信息整理做大方向选择,结合形态识别等技术面判别方式进行进出场,本质来说主观选手在“定量分析“上,很难做判断。

简单来说,主观有两个明显的问题

①容量有限,资金体量增长快容易出现策略漂移。

基于本质来说,主观交易的决策是由“人”来决定的,每个管理人都有一个自己的心理承受边际,舒适的“资金量操作区间”。

简单说,一个主观选手常年是玩1000w盘子,每天的日间波动也在自己承受范围以内,一旦加到一个亿盘子,以原仓位比例进行操作,每日的波动是原来的10倍,心态变化下,怎保证不会出现策略漂移,出现言行不一致的情况。

②市场上主观CTA展示产品,实则样本较少。

目前确实已经有不少优秀的主观CTA产品在市面上流传,但前面也说了,主观CTA管理人事实上只有极少部分人有能力踩着独木桥发展到私募阶段,拥有自己的独立对外展示产品。

事实上民间个别投顾其实有着不逊色的交易盈利能力,对于他们来说,也不需要做多大规模,小圈子内自己玩玩不需要对外募资,大多数真正有能力的主观交易员对于募资都是比较佛系的,或者可以说是不需要募,更多时候是看大佬愿不愿意带你玩,他们都是真正已经在这个市场上赚到过大钱的人。

同时就是一些想去发展规模走到管理产品阶段的优秀民间投顾,但就找不到发展方式,周围没有人带,缺少伯乐,从而走了很多“弯路”。

一定程度上来说,我认为单看市面上流淌着的主观CTA管理人是没有很强的统计学意义,这也是我探究到MOM层面并去实践的原因。

总结一下

简单说:每个人都只能赚到自己认知范围内的钱。

不管你是从管理人本身,还是资产配置人的角色,之前写过一篇→CTA赎不赎回是究竟解决办法吗

居于CTA管理人:

①做好标签化,明确赛道定位。

不要底层策略来回调整,今天和我说只做纯套利,明天跑去玩单边大仓位趋势追踪(调整也必须和投资人说一声,不要闷声做事),只要不出现很明显的策略漂移,大多数投资人还是会理性的将你含在配置池中。

②作为管理人,活着很重要。

基于整体市场原因,团队搭建很重要,可以选择吸纳一定程度上互补的优秀策略团队,打造底层稳定现金流策略,或“东方不亮西方亮”,未来一定是个强者恒强的抱团时代,守着一亩三分地的单策略运行来维持运营成本,说实在很容易被锤爆。或许迎来了适应你策略的周期性行情,但你能不能熬到那时,是个问题?

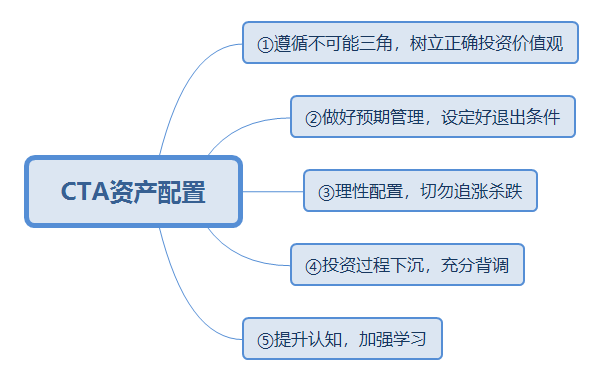

居于CTA资产配置人角色:

①遵循不可能三角,树立正确投资价值观。

策略有个不可能三角:“收益”,“回撤”,“规模”,三者不可兼得,想要收益高,规模大,回撤自然不会小,盈亏同源。想要收益高,回撤小,这类策略注定容量小,规模一旦大起来就会出现收益打折的情况。

不可能三角一个形象比喻:就像你找对象,希望对方“资产”,“身材”,“品性”都要是顶尖存在,这是很理想化的(至少我没见过)。

②做好预期管理,设定好退出条件。

对策略的风险,收益,周期有一个合理的预期。一开始设定好自己的退出条件,把这些条件设定成可执行的定性和定量的条款。

③理性配置,切勿追涨杀跌。

了解CTA更适合做配置而不是将自己代入到交易角色,切勿追涨杀跌,贴好标签后做一定的同赛道策略横向对比版。

④投资过程下沉,充分背调。

加强跟管理人及公司背调,与管理人充分沟通交流,了解策略优势的持续性和风险点应对措施。

⑤提升认知,加强学习。

我自认每个人的认知都有广度和深度的差异,在二级市场中,市场信息和底层策略都在不断迭代,需要进行不断学习。对自己也要有个清晰的认知:“不高估自己的风险承受能力,不低估自己进步的速度”。

☆以上阐述仅代表个人看法和观点,欢迎同业朋友一起探讨。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。