ETF浪潮下的A股生态变化

作者:楚团长聊聊天

题图:楚团长聊聊天 微信公众号

9月末疾风骤雨的行情,让十月披露的基金三季报显得无足轻重,投资者们当下更关心那些能够即刻就能改变市场的脉冲驱动。

然鹅,市场总是在悄然之间,发生着一些根本性的变化,深层次的结构变化,常常被市场忽视,往往需要很多年之后回头看,才会清叹一声,原来轻舟已过万重山。

三季报千丝万缕的信息中,浙商证券策略研究团队统计的这张图,最令我深思:截至2024年10月31日,股票型ETF基金规模2.774万亿元,相较去年年底,规模近乎翻倍,理论上已经完成了对主动权益的超越。

这并非一场突如其来的剧变,而是量变积累后的一次质变,是市场投资逻辑的潜移默化和资金行为的集体选择,其背后隐藏着中国资本市场生态的深刻变化。

01

ETF大跃进的背后因素

924行情很重要的特征就是个人投资者的交易热情重燃,一度券商开户火爆的消息,还上了几次热搜。

我跟券商营业部基层的朋友们比较熟,跟大家了解了一下现场一线的真实情况,发现ETF在这波行情中,扮演着与以往不同的角色。过去,ETF更多是作为机构投资者的工具型产品,服务于大资金的资产配置需求,个人投资者对此的关注度相对有限。然而,近期市场情绪高涨,ETF却意外成为了个人投资者的“新宠”。

券商朋友们介绍道,许多投资者从未深入研究过单只股票的基本面,但在最近的行情中,却频繁交易ETF,尤其是那些与市场热点高度相关的主题ETF。

紧急入市的个人投资者们,往往没有创业板、科创板的交易权限,相关板块的ETF就成为了个人投资者们青睐的投资通道。

与此同时,还有相当多的老股民,在经历了凶残的市场波动后,也放下了投资个股的执念,开始选择ETF来参与市场。

ETF的三大特性:分散风险、降低交易成本、简化个股选择,是吸引老股民的核心因素。面对来势汹汹的行情,个人投资者很容易不知所措,这种情况下,类似A500指数ETF(159351)这样的宽基指数,就成为了避免踏空行情的第一步。

国家队在这轮深度熊市中,选择用ETF来救市,也使得用ETF来配置股市的思维深入人心。A股向来是以增量资金来定风格,而过去两年里,国家队毫无疑问是A股最重要增量资金。政策引导与资金行为的共振,使ETF日益成为资产配置的关键工具,其成交额的持续攀升便是最直接的佐证。

在上一轮牛市中,居民借道主动权益基金布局A股,但总体来说效果不佳。过去两三年虽然中国股市整体的表现不佳,但无风险利率的持续下行,导致了核心资产类的股票吸引力被动的提升了。

居民这一次更信赖ETF,然而,与海外市场的ETF发展路径相比,中国ETF的崛起显然具有不同的内在逻辑和现实背景。

海外ETF的爆发式增长,大多伴随着机构投资者的大发展。从养老金到保险资金,再到对冲基金和家族办公室,机构投资者在资产配置中对ETF的广泛应用,构成了海外ETF市场蓬勃发展的基石。

反观中国,这轮ETF的快速扩张更多是当前多种现实约束下的特殊呈现。个人投资者交易热情的重燃、政策引导下的资金推动,以及资本市场结构性机会的浮现,共同构筑了中国ETF发展的独特路径。

不得不承认,这种行业的大跃进为资本市场注入了活力,也为广大投资者提供了更高效、更透明的投资工具。从市场生态的视角来看,ETF的普及提升了A股市场的交易效率和资金流动性,为传统公募基金带来了新的竞争压力,也推动了产品创新和服务升级。

与此同时,个人投资者对ETF的青睐,表明投资理念正逐步从个股博弈向资产配置转变,这是一个积极的信号。然而,这种变化背后也伴随着一定的局限性。

首先,中国市场上个人投资者的占比依然很高,他们对ETF的偏好更多是出于交易便捷性和市场热点的跟随性,而非真正基于资产配置的长期逻辑。这使得部分ETF产品的成交量和申购规模,可能更多反映的是短期市场情绪,而非真正战略性投资价值。

其次,政策引导对ETF发展的重要作用,也意味着这一趋势在一定程度上依赖外部因素驱动。国家队通过ETF稳定市场的举措虽然有效,但如果缺乏更广泛的长期资金支持,行情的可持续性可能面临挑战。

中国ETF市场的未来发展需要更多的机构资金参与,机构投资者的加入,不仅能够提升市场的专业性,也能为ETF市场带来更稳定的资金来源。

中国ETF的成功,不应仅仅体现在成交量和规模的增长上,更应该体现在为投资者提供更加稳健的资产配置工具,为市场生态注入更理性、更高效的动力。

02

增量资金塑造市场风格

被巴菲特盛赞为“价值投资教皇”的克里斯托弗·布朗,曾经将价值投资总结为两种方法:一是“雪茄烟蒂”策略——强调对当下的实际价值;二是“复利机器”策略——强调对未来的成长预期。

“雪茄烟蒂”策略主要流行于1920、1930年代的美股市场——彼时美国经济正在遭受大萧条影响,投资者情绪悲观。反观“复利机器”策略,主要流行于1980年代至今的美股市场——此时美国已经成为全球第一大经济体,投资者对未来充满信心。

从1920到1980,美股投资者的情绪转变,成功重塑了美股市场的主流风格。而这一行为金融学逻辑,同样适用于A股市场。

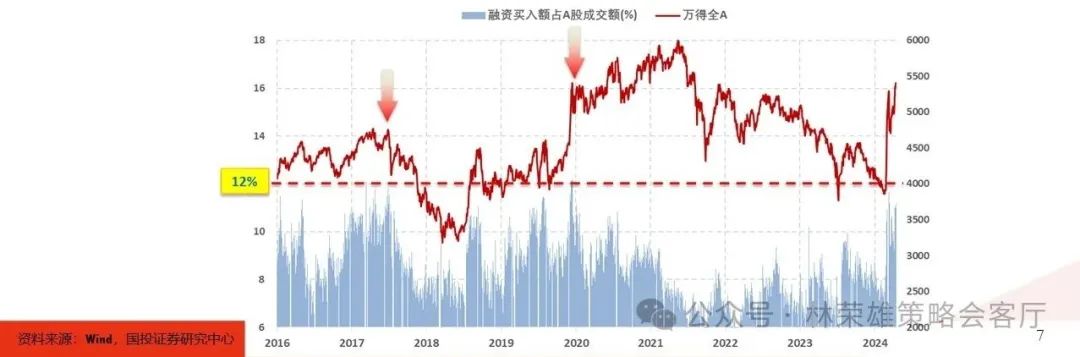

国投证券对2015年至今的A股融资买入情况进行了汇总。结论显示,一旦融资买入额占A股成交额比率快速提升,后续市场波动往往大幅放大。造成这一现象的主要原因,就在于个人投资者迅速提升的、针对个股的短线交易热情。

波动性当然不是投资的敌人,毕竟波动性预示着不合理定价,而不合理定价就是超额收益的主要来源。但对并不掌握信息优势的普通投资者而言,博弈不合理定价的后果,往往是将自身贡献为不合理定价的一部分。

诺贝尔经济学奖得主马科维茨说过一句至理名言:资产配置多元化是投资者唯一免费的午餐。将以上逻辑带入投资行为中,相对梭哈单只个股,通过ETF均衡布局,才是平衡风险收益比的有效方法。

宏观市场的最终表现,无疑是由微观个体的一致性预期聚合而成。如果ETF可以替代个股,成为个人投资者的首选配置方向,或许未来A股的波动性将得到有效控制;而投资者因市场宽幅震荡导致的亏损,同样有望显著减少。

埃及神话中,如果一个人足够正直,那么在他死去时,他的心脏,就能够与真理女神马阿特的羽毛,构成平衡的天平。ETF营销也是如此,如果此类基金产品确实满足了资本市场的发展趋势,那么它必然可以在投资者与市场间构成平衡。

主动权益迅猛发展的5年前,广受产业链诟病的一点,就是动量营销策略。从成本控制角度,动量营销策略确实大幅了基金营销成本——所谓顺势而为,市场本身情绪暴涨时,营销结果往往事半功倍。

但动量营销的缺点,也是显而易见的:资本市场的反身性决定了,投资者高点入场的赔率、胜率相对偏低;营销容易,不代表持有人权益受到保障。而观察对市场情绪的扰动,基于“重要时点”的节点化营销,往往导致资金的脉冲式买入、卖出,反而加剧了市场波动性。

为优化动量营销策略,金融机构目前更倾向于长期持营——长期稳定的营销投入,不仅有利于投资者压降持有成本,更有助于平抑市场波动,维护市场情绪。

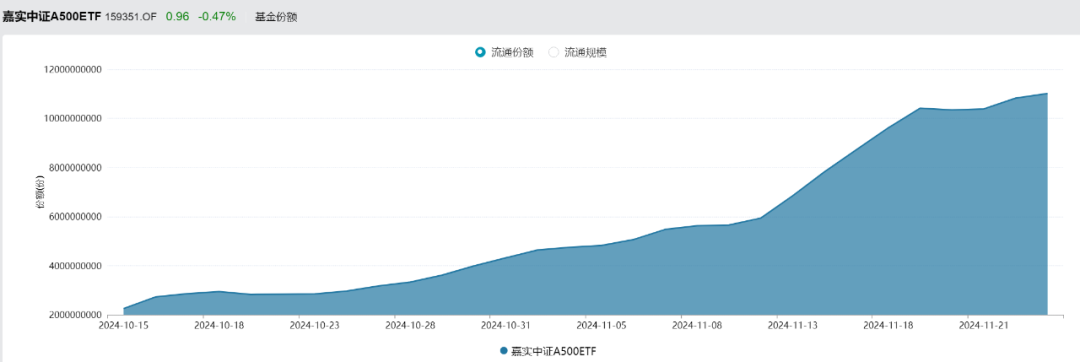

数据来源:Wind;统计区间:2024.10.14-2024.11.25

以嘉实基金管理的A500指数ETF(159351)为例。该ETF于2024年9月10日开始募集,9月13日提前结束募集;并在9月20日正式成立,10月15日上市交易。截至2024年11月25日,该ETF份额已从募集完毕后的20亿份,平稳增长至110.15亿份;同期规模也从19.52亿元,逐步增长至106亿元。

为满足场外投资者的申购需求,嘉实基金亦于2024年11月12日完成了嘉实中证A500ETF联接(A类:022453;C类:022454)的发行成立工作,并于2024年11月26日正式打开申购。值得一提的是,嘉实中证A500ETF联接对分红条款的执行,严格明确至具体月份。基金合同的严谨表达,不仅可以体现嘉实基金的专业素养,更可以稳定投资者的持有预期。

2023年开始,公募基金行业正式进入降费让利新阶段,不少以往行之有效的策略模式,均在新时期丢掉了自身生态位。不论对普通投资者还是基金公司而言,低费率、精细化运营的ETF产品,或许都将成为投资者友好新时代中,不可或缺的投资工具之一。

03

最后的话

ETF的崛起,既是市场生态进化的结果,也是投资者行为转变的缩影。作为兼具效率与便捷的投资工具,ETF正逐步走向资本市场的中心舞台。然而,它的可持续发展仍依赖于投资者教育、长期资金的参与,以及产品精细化管理的持续优化。

“风起于青萍之末,浪成于微澜之间。”中国ETF的壮大,或许正如这一波行情一样,在悄然中改变了未来资本市场的格局。对于每一个市场参与者来说,这既是一个新的起点,也是一次值得深入思考的机遇。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。