作者:尽调帮主,好投学堂专栏作家

题图:尽调帮主微信公众号

大家好,我是帮主,深耕衍生品领域,专注成就小而美的投顾团队。

在解决今天这个话题之前,我们且先看一下最近的策略交流和各家管理人的处理方式。

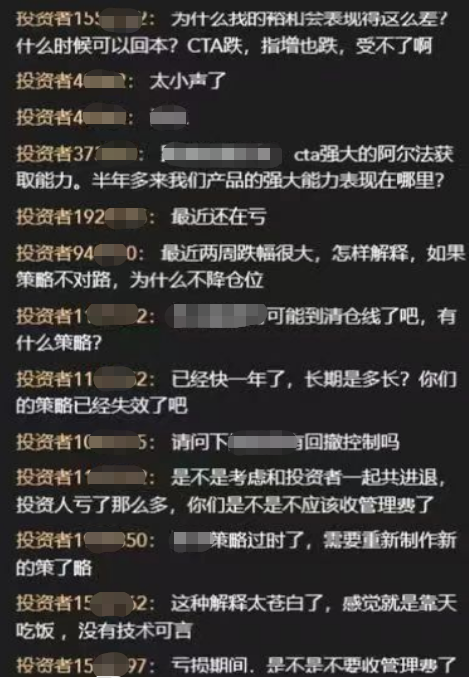

以下是来自最近的路演线上交流,不忍直视。让很多头部的管理人全程“冒汗”,以下场景过于“真实”,请勿对号入座(捂脸):

投资者5687 | 商品涨,你也跌;商品跌、你还在跌;商品震荡你跌,一波趋势你还在跌。

投资者1255 | 为什么我的表现得这么差?什么时候可以回本?CTA跌,指增也跌,受不了啊!

投资者3356 | cta强大的阿尔法获取能力。半年多来我们产品的强大能力表现在哪里?

投资者6428 | 最近两周跌幅很大,怎样解释,如果策略不对路,为什么不降仓位?

投资者5687 | 商品涨,你也跌;商品跌、你还在跌;商品震荡你跌,一波趋势你还在跌。

投资者1973 | 已经快一年了,长期是多长?你们的策略已经失效了吧?

投资者1358 | 是不是考虑和投资者一起共进退?投资人亏了那么多,你们是不是不应该收管理费了?

投资者1527 | 这种解释太苍白了,感觉就是靠天吃饭,没有技术可言

(来自:路演对话框截图,无针对性,勿对号入座)

与此同时来自CTA管理人的回答,包括月报和归因分析信息也少得可怜,同时最近也多了很多话术,比如:

管理人2564 | “商品波动率走低到了底部,相信未来不会持续太久,CTA即将迎来反弹….”

管理人2263 | “我们的因子是经过时间验证过的,依然还是有效的;”

管理人1247 | “CTA是做多波动率,波动率一路走低亏钱,走高就会赚钱;”

管理人9546 | “已经低迷了快一年了,我们相信周期与轮回,会迎来曙光的;”

管理人0217 | “已经破了历史最大回撤了,现在是好的投资时机;”

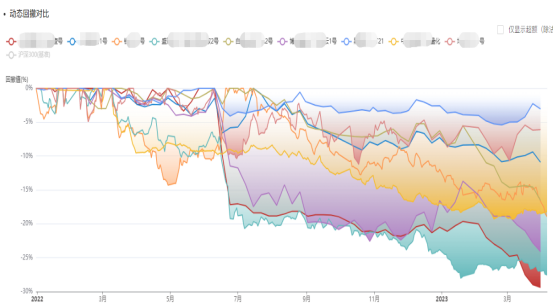

(头部CTA管理人2022.1-2023.3月净值曲线)

其实说心里话,当前环境对管理人真是“腹背受敌”,如驶向彼岸的轮船,一面要直面不确定的风雨巨浪(长时间蹂躏行情带来净值不断新低),一面要不断耐心的抚慰在背后问责的“客人”,告诉大家,马上就会迎来“曙光”,稍安勿躁!

那么此时最难受的毋庸置疑,就是真金白银投资的客户。自己的“士兵”(Money)被信任的将军(管理人)带出去征战,近一年来只听到“节节败退”的“噩耗”(净值持续下滑),却看不到任何胜利的“曙光”,也看不到将军们的勇气和信心,接下来如何面对未知的市场?

头部CTA(30亿以上)2022.1.1-2023.3动态回撤对比

我现在可以明确的告诉大家:当前市场状态其实大多数管理人,心里是没有底的,因为市场不是简单的历史重演。因为曾经说过的话,正在不停的撞击灵魂:

“CTA依靠波动率,难道后期波动率起来了,业绩一定会好起来吗?”

“达到了历史最大回撤就能卡住吗?”

“已经震荡这么久了,接下来你的策略接一定会赚钱吗?”

“现在再说CTA是市场的危机阿尔法α,还能说的那么理直气壮吗?”

我在这里并不是要怼谁,或者在制造焦虑,上述场景对我们来说确实历历在目!如何解决这个问题才是核心?特别是站在当下的投资者立场。

最近大家聊的关于CTA大幅回撤,赎回与否的文章特别多,我认为这并不是究竟解决办法。因为只要你以后再投资,总会遇到不利的市场环境,这样的问题也就是以后一定也会发生,遇到只是时间问题。

我们是怎么解决的呢?一句话来说就是:“生”的条件就是“死”的条件,当初看中投资逻辑/人不符合或者“性感”净值不复存在了,就毫不犹豫的撤离。简单来说,就是从一开始就要设定好自己的退出条件,把这些条件约定设定成可执行的定性和定量的条款。

比如这个阶段我们根据策略的特性设计了很多0.95的产品,如果按我们追踪的方式发现异常,比如产品从高点回落5%,那么再持有的条件就不复存在了。

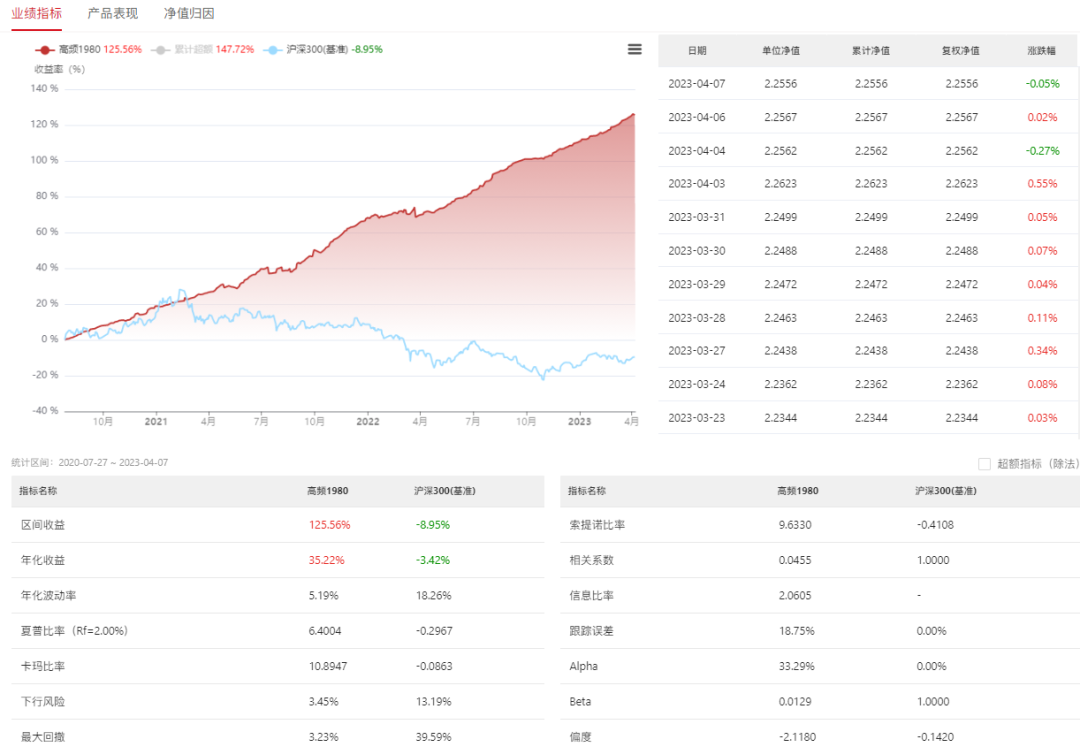

(最近发布的3号高频策略)

(即将发布的1号套利策略)

如果当前您已深陷CTA泥潭或者在配置结构比例上不平衡,是时候做认知迭代了,建议:

一、投资者做好预期管理,对策略的收益、风险、周期有一个合理的预期;

二、投资前对自身做一个极端压力测试,事前做好结果应对,总比把希望完全寄托给管理人要强;

三、CTA更适合做配置而不是交易,切勿冲动追涨杀跌,对同策略线市场其他产品做好横向比较,是否具有绩效优势,调仓/赎回等操作应充分结合自身情况;

四、把投资过程做的更下沉,加强跟管理人及其公司背调,与管理人充分沟通,了解优势的持续性及应对措施;

五、重新认知和评估市场、策略、管理人、周期、风格、自身,理性看待“潮起潮落”,不高估自己的风险承受能力,不低估自己进步的速度。同时加强学习与拓宽圈子。

首先我们自己要非常清晰的认知到:“一个私募的发展,大多是始于阿尔法Alpha,成于贝塔Beta,终于规模Size(股票&债券)。”

私募刚开始发展的时候会有一定Alpha超额能力的策略,要不然也不能打动投资人,随着规模不断扩容的同时要开始依赖强Beta(整体市场行情),最后发展要上台阶离不开股票或者债券壮大。

规模壮大后,这种超额能力强的Alpha策略一般也不会把额度放出来,自己内部差不多就消化了,所以大家经常能轻易买到或者被推荐的策略(品牌和规模效应), 大多是偏Beta的策略。

换句话说,市场整体向好的时候策略才会表现不错,有点“看天吃饭”,等待“风调雨顺”。

因此,我们给自己的定位一直是专注服务小而美的投顾团队,而且深耕自己熟悉的衍生品领域。根据我们过往投资经验来看,真正具备获取超额能力的团队,往往也是小而美的私募团队,甚至有的是从大厂出来自己创业的,此时也是最具投资价值的策略“红利期”。

不像发展大了之后可能会把甲方做成了乙方的味道,甚至丙方的味道,可能最后连基金经理都见不到或者跑的并不是核心策略。

这也是我们为什么要去做联盟互联互通(公众号:尽调帮主)的意义,投资路上少踩坑,就是多赚钱,或者说比谁的投资思维升级的更快,把服务做的更下沉就是少亏钱。如果说我们非有一些优势,除了前面踩坑多(长经验/长记性),就是圈子带来的“先发”学习优势(长见识/长认知)。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。