指数化投资占比会越来越高

作者:Tom真不想你踩雷

题图: Tom真不想你踩雷微信公众号

本文为连载系列文章《超额内卷、马太效应,资产配置的未来是什么样的》第二篇。

第一篇欢迎走传送门回看:

二、 指数化投资占比越来越高

前文说过,私募基金的超额会越来越低。

超额如果非常低,性价比也变得非常低。

当大家逐步发现主动管理很难跑赢指数时,很多人宁可直接去指数基金躺平。

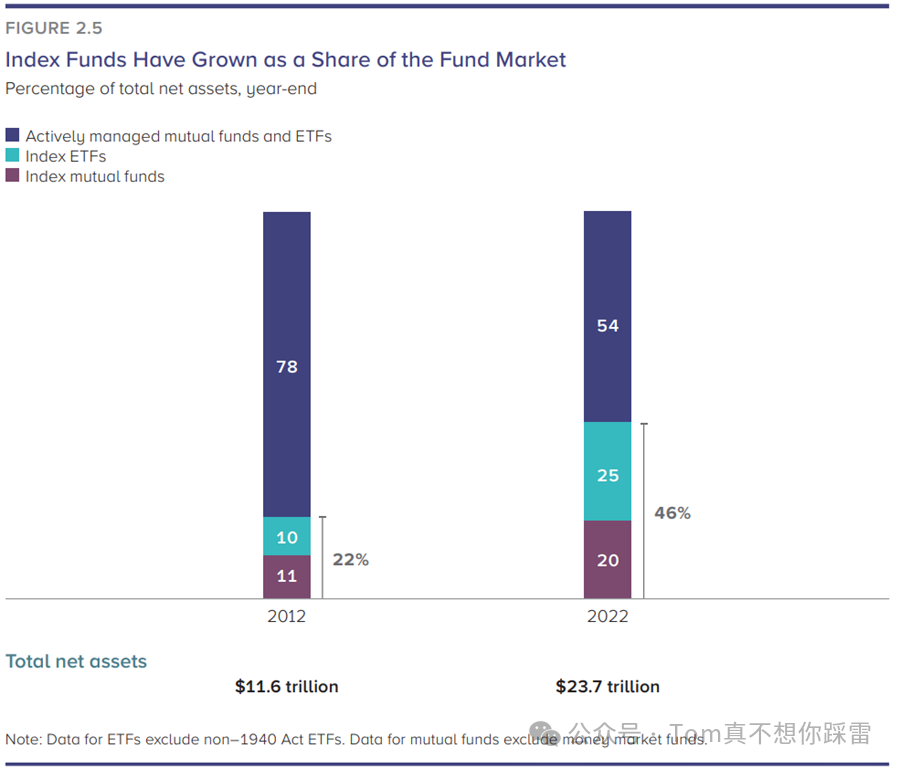

先看美国的数据,指数基金在20世纪70年代开始推出,20世纪90年代指数ETF推出,2012年指数型基金在公募基金市场中占比是22%,这个数字到2022年已经是46%了。

这里的数据包括了股票市场与债券市场,如果光看股票市场,这个比例会更高。

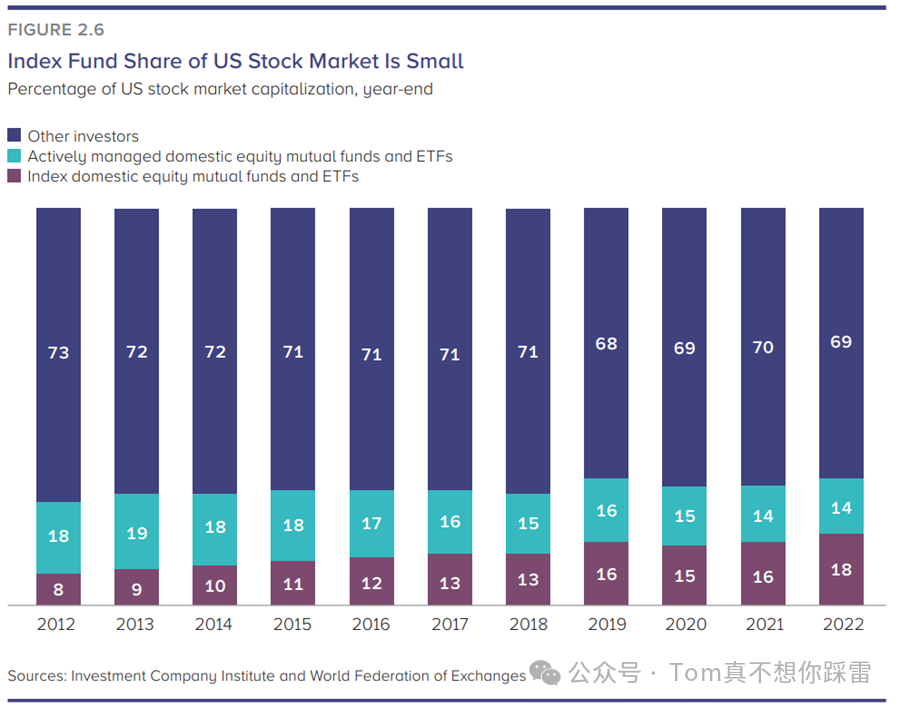

指数基金在美国股市中的份额从2012年的8%持续增长到2022年的18%,主观基金从18%下降到14%。光看股票这部分,指数基金已经占公募基金的56%了。

看来不只是国内债券指数型基金发展较慢,国外同样债券指数型基金的发展满于股票型基金。

可能债券尤其是信用债的流动性相较于股票还是会差,难以轻松复制指数。

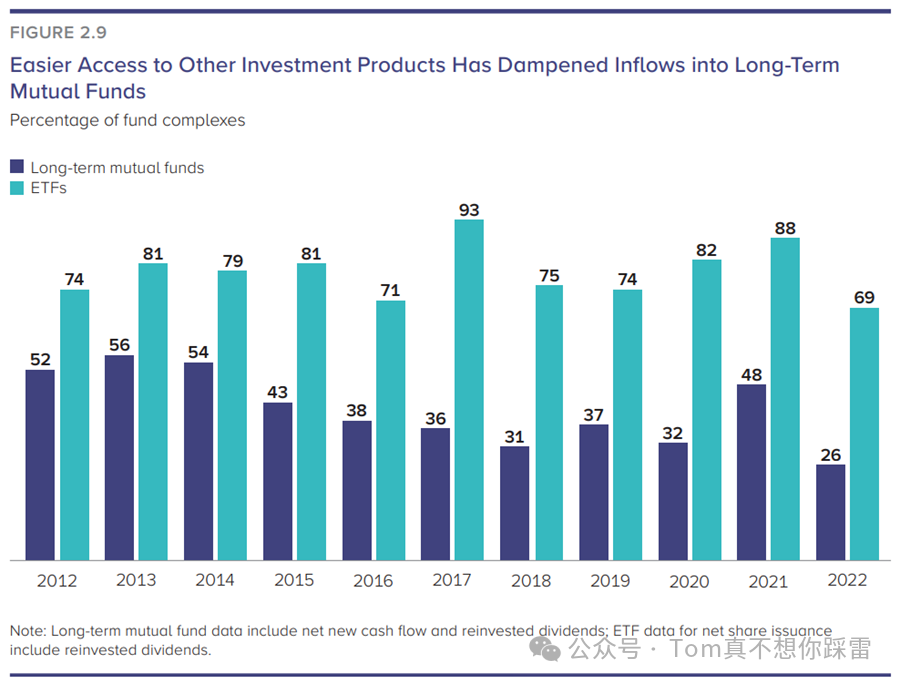

从2012年开始,每年都有70%以上的ETF基金是资金净流入状态,而主观基金开始还有一半是净流入的,到后期已经减少到30%左右。

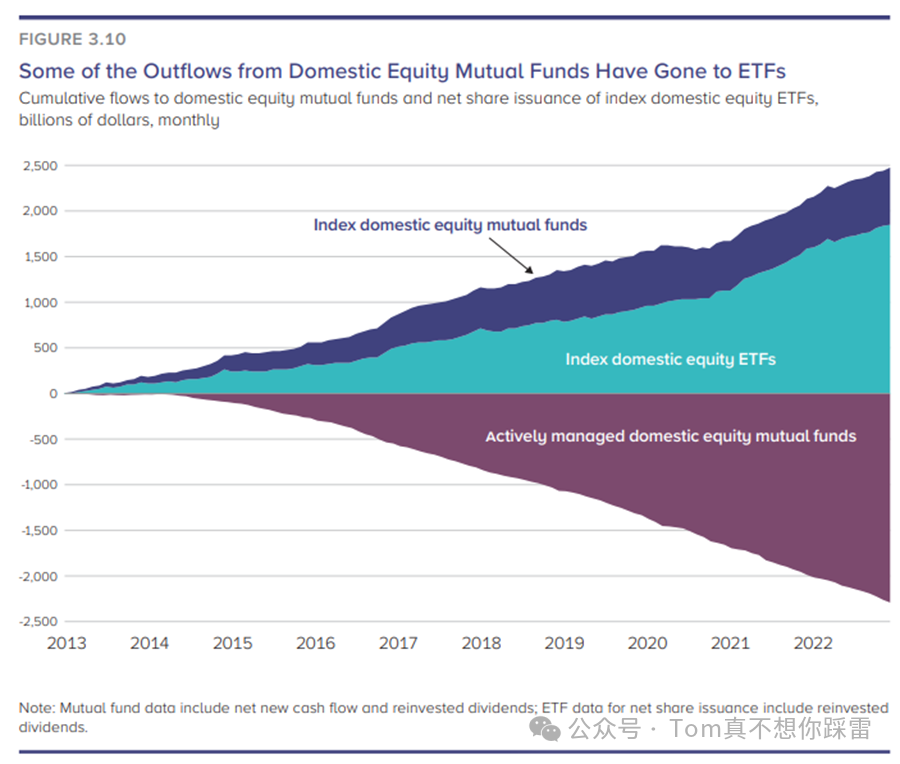

把每年在主观基金与指数基金的资金流入流出情况汇总成一张图,就是下面这个可怕的趋势。

蓝色部分是指数基金、绿色部分是ETF、红色部分是主观基金。

主观基金一直不停地流出资金到指数基金与ETF。

中国指数型基金在公募基金中占比是多少呢?

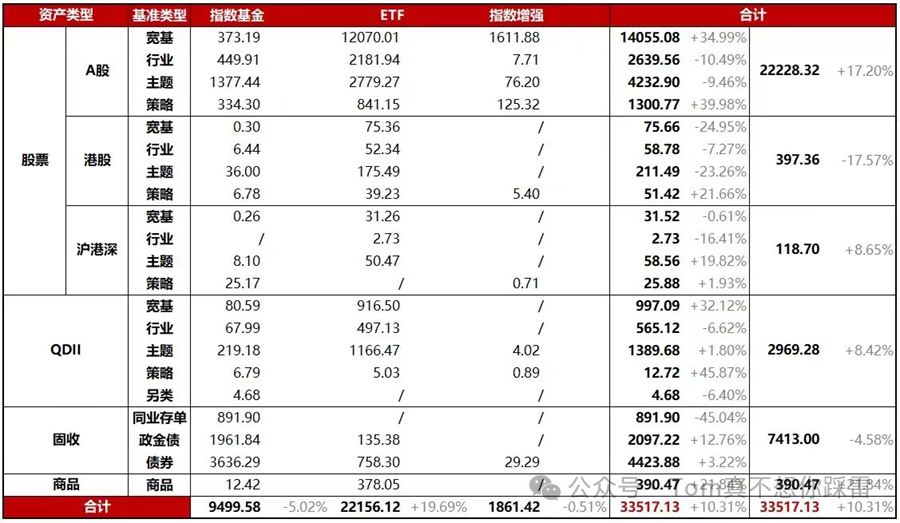

2024年一季度末指数基金(不含指数增强)3.16万亿规模,股票部分为2.43万亿,其中A股2.04万亿,固收0.74亿,还有港股、QDII、商品等。

2024年一季度末指数基金规模情况

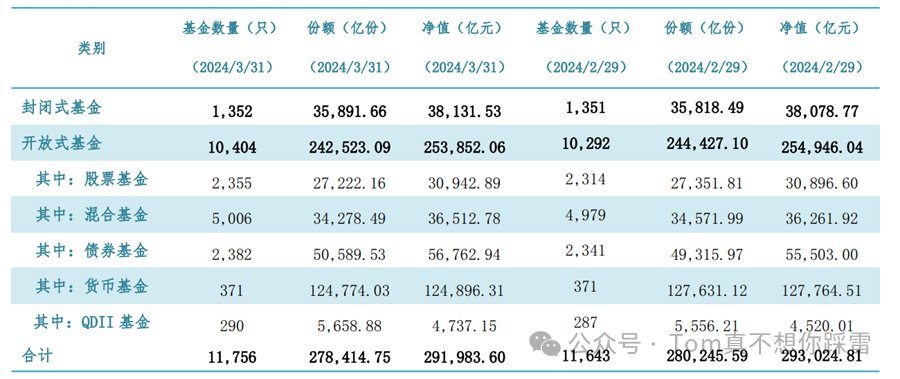

2024年一季度公募基金规模情况

如果仅看开放式基金,3.16万亿的指数基金占非货基公募规模16.7万亿的19%。

如果仅看股票基金(混合型基金、QDII当做股票基金合并计算),2.43万亿股票型指数基金占7.21万亿股票基金的33%。

如果仅看债券基金,0.74万亿债券型指数基金占5.67万亿债券基金的14%。

如果把QDII拎出来看,2963亿指数型QDII基金占4737亿QDII基金规模的62%。

QDII基民们认知程度相对最高,知道这帮基金经理们跑不赢指数,干脆直接去指数基金躺平算了。

债券这里面信用债部分因为流动性问题确实比较难搞ETF,所以比较难发展,真发展起来90%债券私募基金经理和信托经理就要失业了。

股票基金中国基民已经开始逐步觉醒,开始把近几年跑不赢指数的坤坤、兰兰们与吃里扒外的松松们丢到垃圾桶。

我国公募的指数化率大概到了什么程度?

从股票基金指数化率33%来看,大概相当于2013年的美国。2023年的美国股票基金指数化率为56%,还有70%的增长空间。

在美国有一个很有意思的现象是:

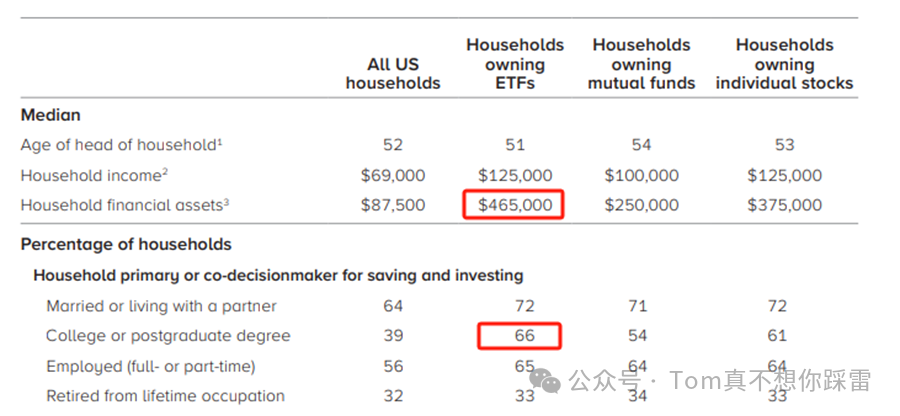

选择指数基金的投资者,比其他类型投资者平均学历更高,家庭金融资产更多。

美国持有ETF的投资者中66%拥有本科或以上学历,中位数家庭金融资产46.5万美金(刚好是300万人民币的中国私募合格投资者门槛)。而公募基金投资者的本科或以上学历的比例为54%,中位数家庭金融资产25万美金。

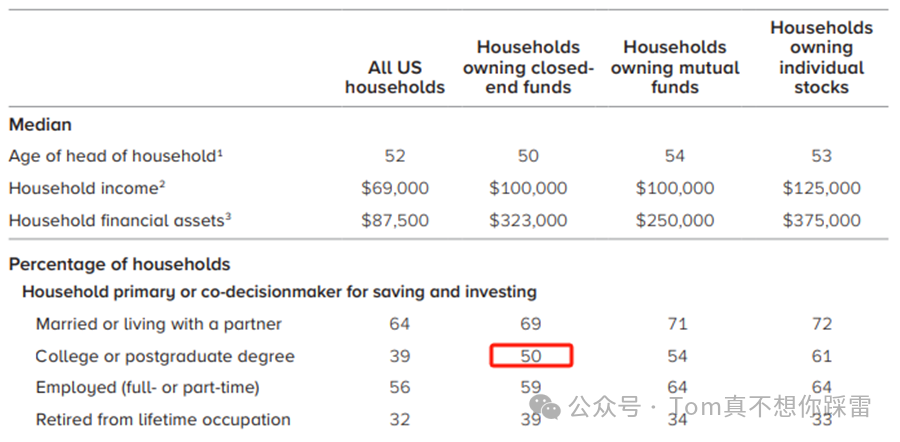

买什么基金的投资者本科率最低?emm…..封闭式基金。

确实,多个流动性不香吗?

受教育程度越高,对市场的认知越接近事实,越不相信基金经理可以很容易的跑赢市场,去指数基金躺平的性价比可能更高。

中国还不至于现在就跑去ETF躺平,毕竟量化还是能做出来些超额的。

在量化还能有看起来不错的超额时,主观基金的性价比就显得更低了。

现在很多投资者开始用股指期货滚贴水替代量化指增,而我们很快面对的终点,就是ETF了。

大家做好到指数躺平的心理准备吧。

未完待续。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。