历史没有垃圾时间,或许这才是商品的“常态”

作者:二级尽调员

题图:二级尽调员微信公众号

商品7月收线,行情回到年初启动位置,历史没有垃圾时间,或许这才是商品的“常态。”

年初商品在经历了一季度的震荡区间后,在4月初突破了震荡区间后一路上扬,在5月30日到达年内高点后,进入到季节性淡季后,商品指数开启了连续的回调阴跌,商品指数7月收线后,商品指数坚定的停留在了年初2月份最低位置,对于下半年旺季预期、冬储预期仍在演绎。

商品指数目前处在一个方向选择的位置,似乎突破趋势线向下,又似乎有支撑。这里对于2020年初的低点位置,似乎有待商榷一下,2020年春节休盘回来后,商品指数跳空低开,这个低开的造成更多带有突发性、偶然性,期间经历了全国封城、恐慌、贸易动作停滞、甚至是负油价等等历史性事件,我个人认为2020年的2.3.4.5月份的月线下跌及回补带有非常态化属性,如果忽略这个低点,那么这样看7月收线,商品指数处在最强支撑位置。

但是走过的行情及历史事件,就是历史真实发生的,也没有绝对理由一定要抛弃2020年疫情低点,那么以2016年供给侧改革低点、2020年疫情初期低点为参考指标后,似乎商品指数的下跌是远远没有到位。在以2020年商品指数低点和上涨后回调的23年6月低点为参考指标后,24年7月商品指数收线已经收在了趋势线下方。

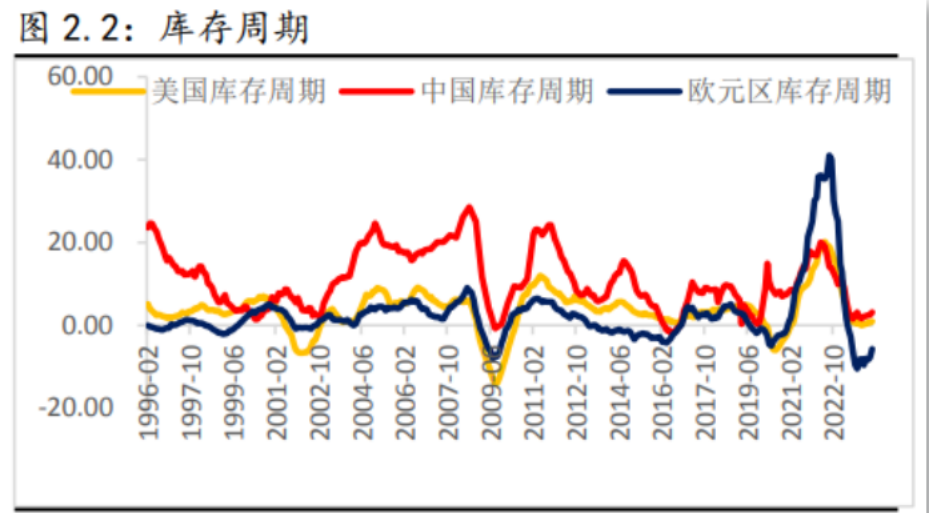

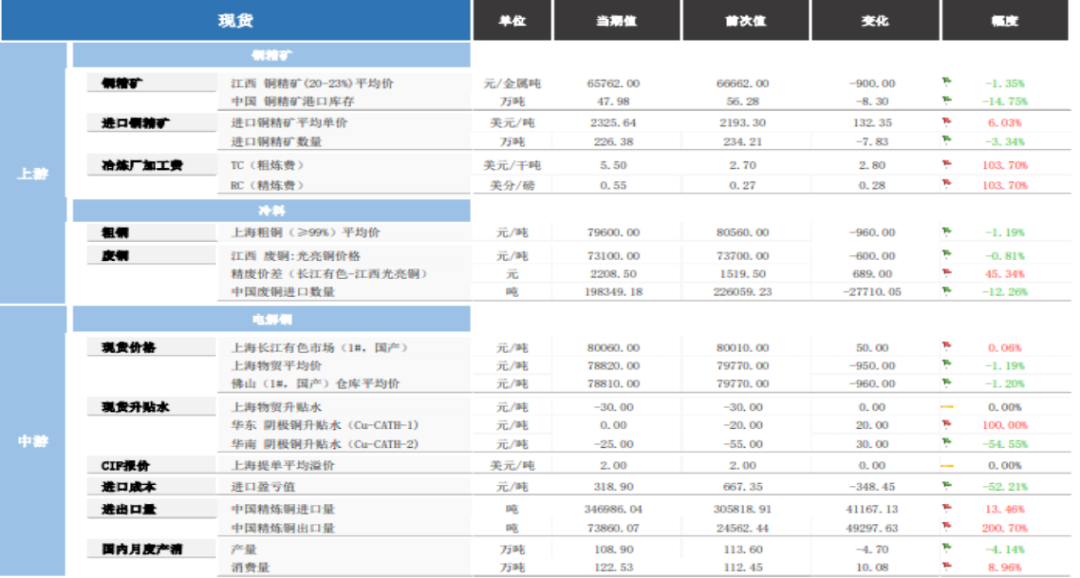

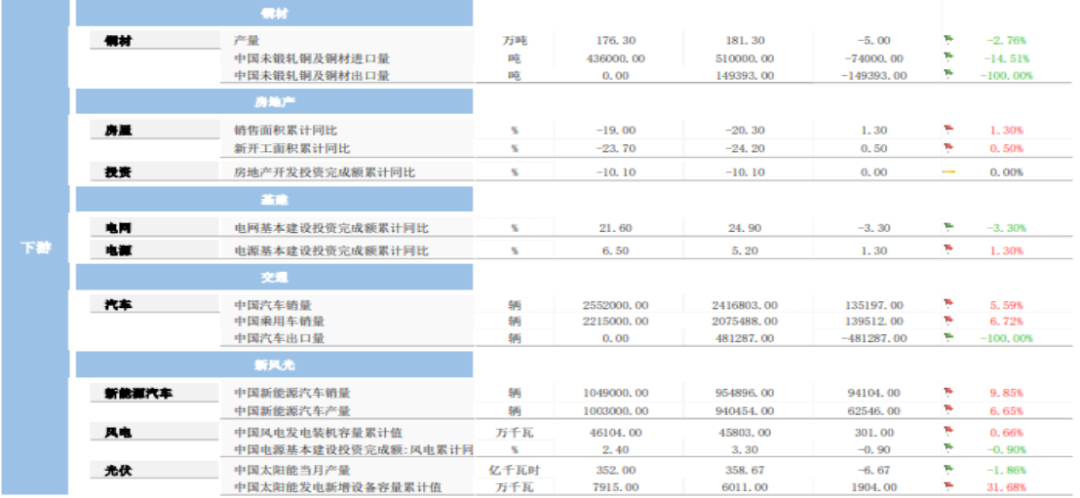

2024年上半年在经历了宏观预期交易、降息预期交易,库存周期预期交易,做多波动率预期回归交易。等等后,一切又回到了平静的原点。从长期的库存周期来看,中美欧三大地区的工业品库存确实处于被动去库阶段尾部,但这个阶段拉的稍微有些长了,需求相对偏弱(外需强,内需弱),M1的持续回落有可能使去库阶段进一步持续下去。对于需求方面,房地产新房高频销售情况阶段改善后再度回落,房屋新开工环比回升,但同比依然为负,因为地方债务等约束,基建等工程开工强度不高,混凝土的出库数据同比下滑依然较多。制造业需求在经历了出口热度后,开始面临压力,上游的利润累积始终没有能够传导给下游,目前来看还难能够改变当下利润结构。

结构优化时代来临,对于需求端的情况是否会进入到长期的刚性需求整理,也许会成为有较大有可能发生的情况,当需求拐点形成后,不会断崖式下降,在经过缓慢平滑的整理后,需求会维持一个平台整理期,这个平台期也是非常珍贵的,在城镇化工业化的坚定改革期,还是要乐观一些,尤其在更多高端制造方面的需求,也是每年都在稳步增长的。

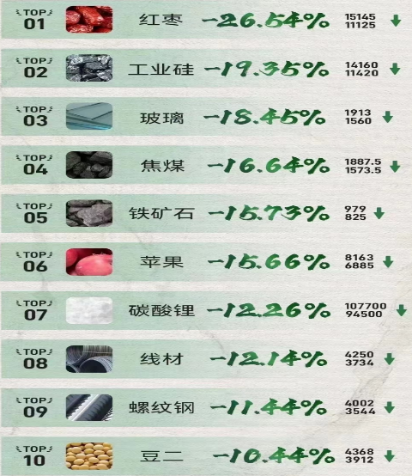

2024年淡季尤其的淡,黑色方面,春节前后铁矿石见顶回落后,在高供应预期的加持下出现了大幅度回调,但快速的反转行情也让更多的参与者回吐了前期的大部分利润,成材端在进入到淡季需求后,叠加房地产预期落空,再叠加新老国标转换之际,亏损严重导致工厂减产停工,RB2410(螺纹10合约)合约更是创造了近4年的最低点,纯碱玻璃等地产后周期品种也是接近疫情价格低点。当下对于黑色系的交易来讲交易性价比似乎没有那么高了。原油系的旺季预期似乎还没走就结束了,当市场预期特朗普胜选的概率大增后,更是利空了原油系的价格。有色板块在年初宏观叠加供应预期的带动下,走向了历史最高价格区间,期间也经历了美铜逼空非近月合约的故事,在3月国内沪铜跳空高开直逼9万后,当下沪铜09合约的回调幅度接近回吐24年3月后涨幅。农产品方面需求仍以刚需为主,上涨也是有心无力。

当下7月收线的情况来看,2024年的明星品种以欧线最闪耀,但对于欧线的表现来看,确实具备不可复制属性,贵金属具备的特殊属性使其依然停留在高位区间,且白银长期供应缺口的问题一直没有改善,且有继续放大的可能性。生猪的表现依然良好,这种强周期性品种,确实值得具备行业研究能力的管理人去深入关注,并且具本人所知,上半年偏农产板块和农副板块私募管理人,在生猪头寸上都有良好的收益表现。

数据截止至6月

在工业品全线拉胯的情况下,商品指数月度级别逼近年新低,个别品种价格也是已经直逼疫情前,商品行情忽然冷静了下来,虽然年内市场声音一直呼吁在长期的低波动率情况下,才有望可能迎来整体的趋势性行情波动,但确实在结合国内外宏观、贸易摩擦、实际需求情况等现实情况后,很难进入到一个弹性较高的补库周期,补库动作会有,但是弹性很难预判。

此前一度被我们高度拥护的对于终点交易的偏好在调整修正,当前市场的风险偏好不足以支持我们以非常长远的视角去讨论行情,尤其是对于一些极端乐观的远期目标价格。换言之,赔率体系在当前可能不再那么适用,尤其是看到锰、硅、铜这类商品领头羊出现显著回落后,后续多头表达应该会克制一些。进而我们更应该锚向赔率不高,同时确定性更好的交易机会,即胜率体系。

数据来源:排排网

对于私募资管属性的资金来讲,长期稳健的赔率较低确定性较高策略是对于投资人最好的保障,过于激进和过于保守可能都会损害投资人的即期收益,在当下的基本面供需结构以及宏观预期当中,我可能更多倾向关注盘面量价反馈的过程,在过程中能够寻找到较好交易机会的管理人应该会有比较稳定的表现。

尤其在进入到8月以后,资管新规要求更多的产品数据不能走入视角范围,过往看倒车镜开车的投资方式显然已经不具备数据基础,那么对于管理人更多的深入了解成为了首要工作,如果头寸开仓交易的胜率为50%,择时管理人的胜率显然会是更低的,显然对管理人更多的了解才会抬高胜率,一味的换仓有可能会错过更多行情。

2024年显然是没有太多政策干预的商品市场,在这半年中没有太多供给侧改革、没有发改委喊话保供稳价,市场参与者的思想和思想导致的行为影响着市场走势,长期的低波动率也是市场的常态化表现,长期高速的发展带来的需求终究要回归常态化,如何在常态化的市场中寻找并落地盘面交易才是管理人的重要拳头力量,一味的责怪市场没有给到太多的确定性机会,终将会被市场淘汰。

本人观点略显拙劣,欢迎各位老师批评指正。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。