红利投资抱团了吗?拥挤了吗

作者:EarlETF

题图:EarlETF微信公众号

作为红利拥趸,我时不时会给诸位分享各类红利指数,也包括红利的一些技术指标,比如大家喜闻乐见的 40 日收益差。

不过在谈及红利时,时不时会有这样的留言:红利那么拥挤了,红利都抱团了,还推荐红利?

看到这样的留言,我都有点恍如隔世的感觉。

还记得 2021 年初面对核心资产的泡沫,我建议大家只有白酒是不够的,并持续更新“不抱团”基金,没想到如今也被“抱团论”的回旋镖打到了红利资产上。

那么红利资产是不是拥挤了,是不是抱团了呢?

今天我们严肃的聊聊。

首先,“拥挤度”和“抱团”,都是这几年做基金投资一个重要的思维视角。这个视角本质上是对“接鼓传花”现象的一个度量。

一个资产的上涨,可能来自于内生价值的攀升,也就是每股利润的上升,但也可以体现在外生资金的追捧,体现在估值的膨胀。而后者,某种程度上就是一个“博傻”的过程,当一类资产想买的场外资金都买了,没有边际增量资金继续推高了,那么往往就见顶反转了。

早年 A股著名的“88 魔咒”,其实就是对此思维的一种应用。当公募基金的持仓达到 88%,毕竟 90%的上限时,意味着公募的加仓资金后继乏力了,往往会带来市场的整体调整。

而“拥挤度”和“抱团”,说的其实是类似的事儿,不过更体现在 A股内部的结构化冷暖上。

拥挤度:侧重短期交易行为

拥挤度这个词,这几年越发时髦。

但当我们讨论拥挤度时,到底在讨论什么?

这方面,讨论最多的,还是各家券商的金融工程及策略分析师,一般会使用各类短期的交易类指标去研判拥挤度。

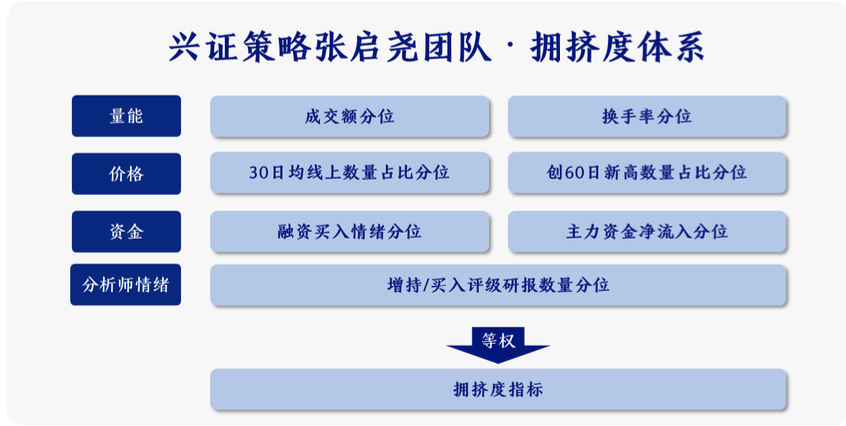

虽然各家券商都有类似的分析,但要说集大成者,当属兴业证券张启尧。

早在 2022年,他们就构建了一个通用的多维度拥挤度合成指标。

下图是这套拥挤度指标的构成,包含了四个维度七个指标。在我看到的诸多拥挤度讨论中,算是最齐全的。

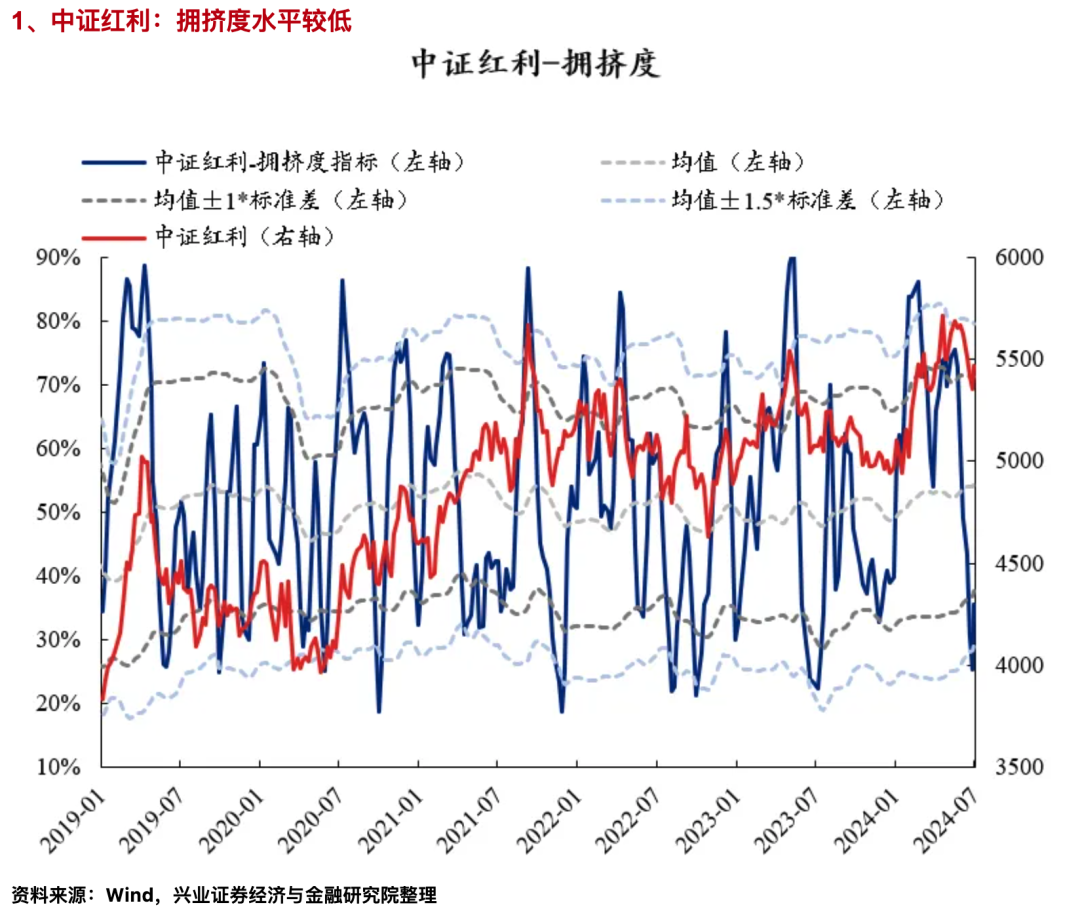

最近,张启尧团队发布了一篇《红利资产当前拥挤度到什么位置了?》的推文,更新了一下中证红利指数的拥挤度数据。

我截取了相关图表,诸位可以结合蓝色的拥挤度指标和红色的中证红利走势对照看一下。当下的拥挤度,不但不高,甚至可以算偏低的。

基于张启尧的这个拥挤度数据,对于长期看好红利策略的投资者而言,借助中证红利ETF(515080)作为跟踪中证红利指数工具,依然是可取的思路。从资金流向上观察,截至最新,中证红利ETF(515080)已悄然连续17个交易日资金净申购,想必这些资金并未受到拥挤度的影响。

公募基金仓位:缓慢上升而已

如果说拥挤度指标是一个体现短线交易层面的指标,那么“抱团”就是一个体现公募基金集体行为的视角。2021 年,公募基金在核心资产的抱团,迄今还在品尝着“苦果”。

在这块上,一般每次季报发布后,券商分析师会做一个汇总。

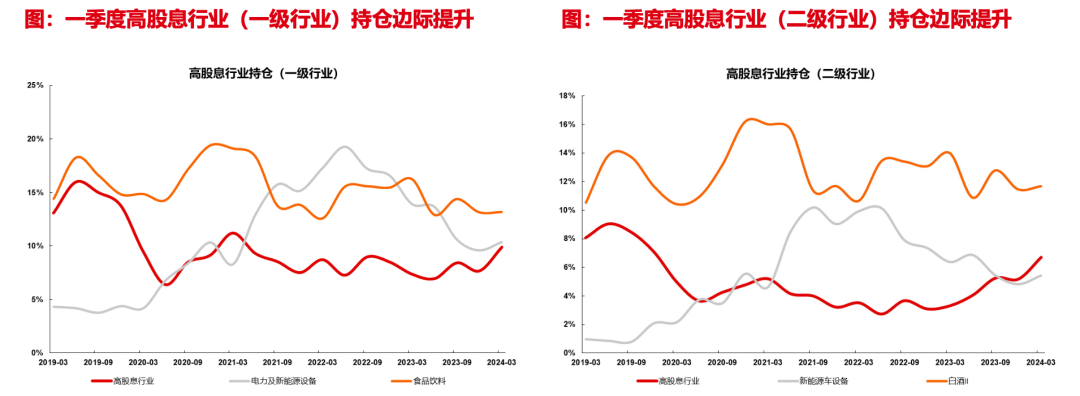

下图来自长江证券《红利持仓提升较快,核心资产仓位企稳—2024年一季度公募基金持仓分析》这份研究报告,呈现了 2019 年迄今的行业持仓变化。

仔细看红色的高股息行业的曲线,从纵向时间维度来比较,你就会发现虽然高股息行业虽然边际上的确有显著的攀升,但哪怕相比 2019 年初的水平,都还有不小的差距。

如果从横向比较不同的行业,那么在一级行业层面,高股息行业合计,勉强逼近电力及新能源而已,距离食品饮料这种还是有着巨大的差距——要知道在 2019 年初,这两者的差异可是极小的。

其实说到公募抱团这件事,我们不说数据,就说一些感性的征兆吧。

在 2020 年下半年到 2021 年初,我们可以看到追捧“核心资产”,言必称“厚雪长坡”“护城河”的基金经理,甚至在白酒这个赛道,都有几位著名的主动型基金经理,被并称“白酒四大天王”。

今时今日,你能说出几位以红利投资出名的基金经理?你能说出几名自诩为红利策略的基金经理?

在主动型基金的新基金发行上,也是如此。下图是不算指数基金,名字中带有红利二字的新基金发行结果一览,排名第一的也才 5 亿元出头。

红利类 ETF 真的一枝独秀么

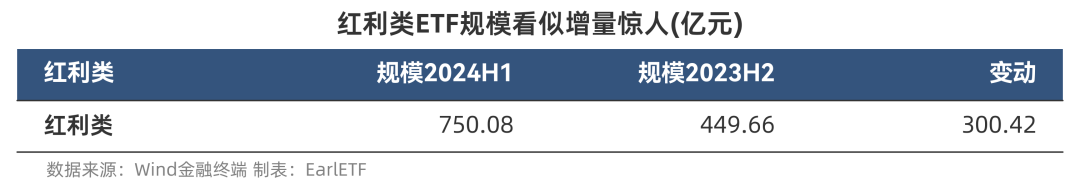

2024 年,市场对红利类资产的追捧,似乎最终都以红利类 ETF 的形式呈现。

我将所有跟踪指数中带有“红利”、“高股息”、“股东回报”的 ETF 全部计算在内,对比了 2023 年末和 2024 年 6 月末的规模数据。单看这个数据,300 亿元的规模增量,的确惊人。如果看增幅,那就更喜人了。

但是请注意,我等是红利类资产的投资人,而不是资管行业的从业者,所以增长的总量和增幅对我们并无意义,我们在意的是“击鼓传花”的思维,也就是还会不会有增量资金会涌入。

当你将红利类 ETF 放在整个 ETF市场中看,你就能体会到什么是“沧海一粟”。

是的,目前非红利类的 ETF,规模高达 2.2 万亿元,在这个体量面前,红利类 ETF 整体,只是一个弟弟。是的,当隔壁家科创板50指数一只 ETF 规模就超过 700 亿元的时候,两只加起来规模过千亿的衬托下,要说红利类 ETF 已经拥挤,我真不知道这是真心预警,还是嘲讽了。

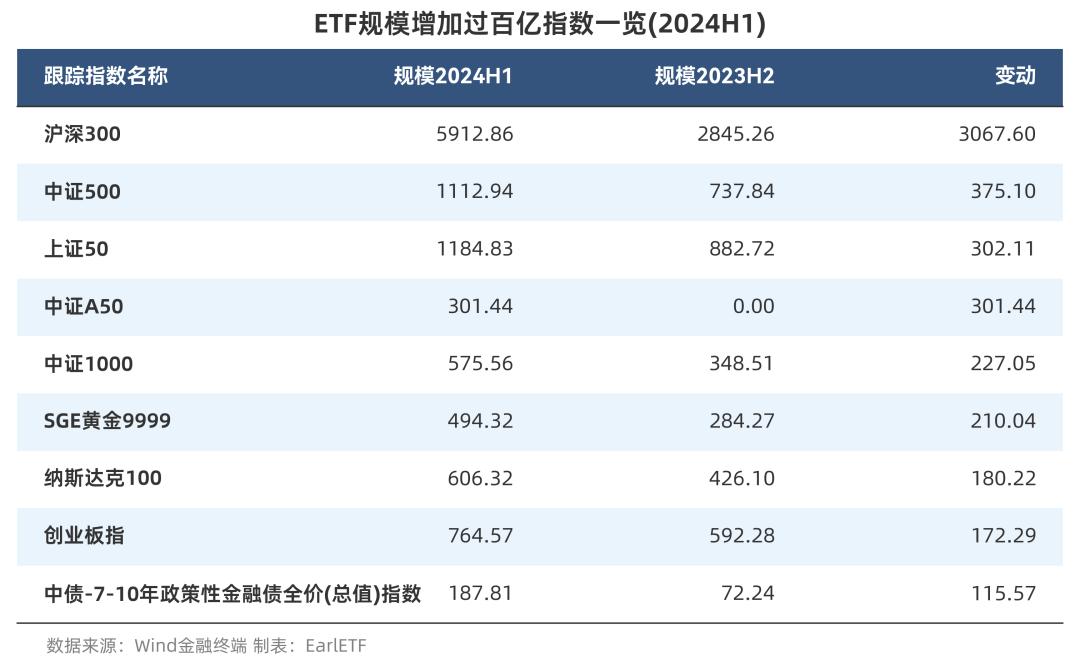

如果我们聚焦单一指数,更能体会到这种市场的变迁。在 2024 年上半年,ETF 跟踪规模增长超过 100 亿元的,一共有 9 个指数——其中并没有任何红利指数。

细看这九个指数,除了沪深300、中证500 可能有国家队的身影不具有讨论价值,中证 A50 作为今年现象级的新产品线,一个指数从无到有,新增 300 亿元规模,这才叫现象级的火热好么。

至于黄金新增 210 亿元,纳斯达克100新增 180 亿元,连跌跌不休的创业板也有 172 亿元的增量。在这些的衬托下,你真觉得红利类 ETF“热”到离谱了?

当然,红利类 ETF 热不热,还有一个可以观察的维度就是持股股东户数,等基金中报披露完毕,可以解释进一步比对,来看看红利类 ETF 的群众基础。

估值未到离谱时

2021 年初,核心资产抱团行情的破灭,过高的估值,是核心原因——60 倍的茅台,难以吸引更多的资金了。

那么红利类资产呢?

对于红利的估值,我每周末的图表周刊有跟踪股息率,不仅是中证红利的,还包括相对沪深300 的。

不过这里还是要分享一下信达金工于明明老师的持续追踪。于明明老师每周都会更新一份《红利风格投资价值跟踪》,同样基于中证红利指数的追踪,里面有更详实的数据。如果你持有中证红利ETF(515080)这样的中证红利指数产品,建议每周的更新都可以追看一下。

信达金工的这份追踪,在估值层面包含两类视角。

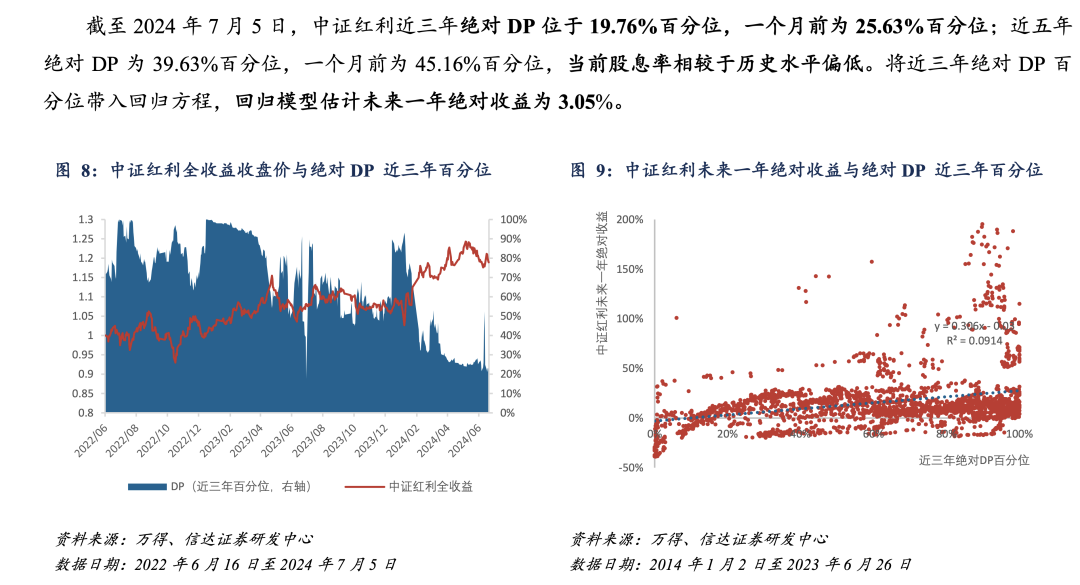

第一类是绝对收益视角。比如下图是从股息率角度看,用的是三年滚动百分位,预测未来一年的收益,当下依然是正收益预期。除了股息率,还有同类采用市盈率的测算。

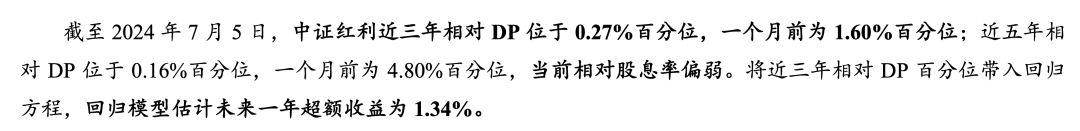

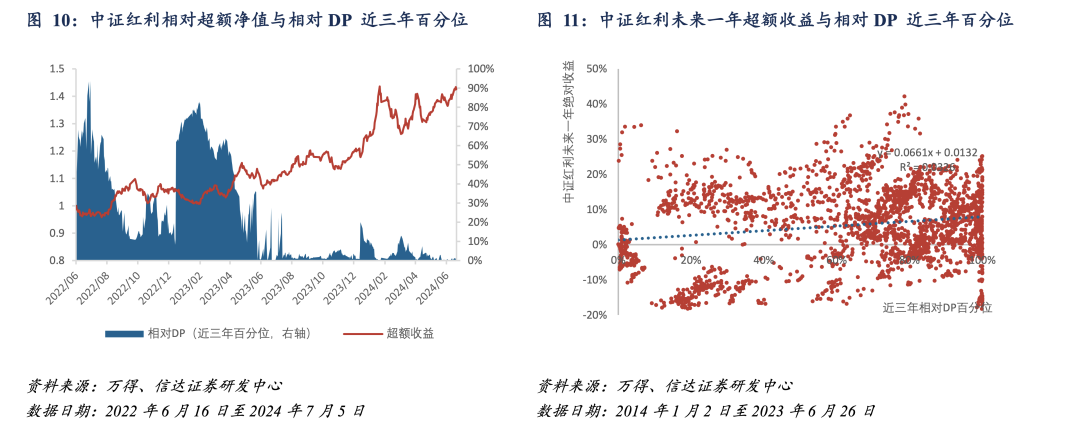

第二种,则是相对视角,考察的是相对Wind全A整体的超额。从下表可以看到,中证红利相对 A股整体的市盈率估值优势伴随此消彼长,正在缩小。在这个背景下,不可过于乐观还会出现过去数年那样中证红利大幅领先 Wind全A 的行情。信达金工还计算了股息率相对估值,也是差不多的结果。

综合信达的上述分析,结论其实和我的直观感受差不多。中证红利作为一个长期年化收益优异的投资品种,当下依然有着相当的投资价值和绝对收益预期。但对其超额收益能力,不可寄希望过高。

其实,这就取决于你持有红利类基金诉求到底是什么,如果愿意慢慢的赚钱,那么此时此刻依然是一个不错的标的。

最后,补一张图。上周六的推文,放了 Wind全A 过去 10 年和 20 年的年化收益数据。就有读者问,那么中证红利呢?由于中证红利指数基日追溯到 2004 年末,所以要今年末才有 20 年数据,这里放一张过去十年的,年化收益 13.54%,相当喜人,而且整个过程也是缓缓向上,持有体验好的很。

好了,拥挤度、公募持仓、ETF 规模和估值四个维度都讨论过了,红利到底是不是拥挤,是不是抱团,你觉得呢?

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。