红利为何大跌

作者:表舅是养基大户

题图:表舅是养基大户微信公众号

昨天做的小调研,结果出来了,我们正好结合今天的热点,继续聊一聊。

先说A股的事,调研显示,一共4000张出头的选票,最强的一致预期,是跌破2700点,下图,占比接近50%。

今天A股可以说是不孚众望,开盘后一路震荡下行,跌到了2710点,要不是14点20分出头,某队开始护驾,今天应该就能跌破2700了。

不过,令市场比较震惊的,还是红利板块的全线大幅调整:中证红利跌1.94%,红利低波跌2.48%,红利低波100跌1.75%,港股通高股息跌1.92%,A和H,一起跌。

这里比较有代表性的,是中证红利指数,我们在看红利相关指数的收益的时候,要考虑指数成分股的分红情况,所以用“全收益指数”去算,会更公允,那么,中证红利全收益指数,今天下跌1.91%后,年内收益到了-0.38%,首次转负,这个算是比较标志性的事件。

也就是说,从投资的角度看,今年投资红利股,你获得的股息回报,已经不足以覆盖股价的下跌了——应了那句调侃的话,你要的是股息,人家要的是你的本金。

我们在周末的《需要看空美股和红利吗?》里,提到了,需要关注美股和红利的短期基本面变化,从截止到周三的情况来看,美股涨、红利跌,标题回答对了一半。

从行业来看,大家也能看到,今天领跌的,是公用事业(电力股)、银行、石油石化、和煤炭,都是传统的高股息板块,其中电力是重灾区,长江电力跌了4.6%,中国核电和中国广核跌幅都在5%以上。

我们当然,可以把大跌的原因,放在基本面的变化上。

比如,银行股。

美股的银行股昨天也在暴跌,原因在于,降息预期之下,信贷资产和债券资产收益率下行,市场认为银行的净利息收入(NII)会大幅下降,且信贷质量也在下降,你会发现,哎呀我草,这和我们的银行股有啥区别,我们的银行也在提,要减少拨备回拨利润的比例,应对未来更大的风险,而且最近国债收益率继续下行,银行存单收益率却上行,一年期国债和存单倒挂接近不可理喻的70bps,银行净息差未来进一步承压。

银行股,跌的有理有据啊。

比如,石油石化股。

美油跌到了65美刀,创21年以来新低,布油跌破70美刀,也是21年以来首次跌破70美刀,从4月以来,油价高位下跌20%,妥妥的技术性熊市啊,那么,油价便宜20%,你的产品售价跌了20%,石油石化股的股价打个折,也合情合理吧?尤其是,昨晚,欧佩克发布了最新的石油月度报告,再次下调了对今明两年,全球石油需求增长预期,这给市场又增添了一层迷雾。更不用提,今天大选辩论,支持新能源的哈里斯占据上风,特朗普交易褪去。

石油石化股,跌的有理有据啊。

比如,电力股。

大家有兴趣,可以去看报告,《华泰|公用环保:火电利润超预期,固废现金流转正》,标题以外,透露出的意思就是,业绩不错,可惜不及市场预期,但资金已经把你捧到这儿了,你不上台表演个后空翻接落地一字马劈叉,总之就是你的不对了。

所以,电力股,跌的有理有据啊。

等等等等,这些基本面的因素,都是客观存在的,这些年初以来涨幅较好的板块,回吐一些收益,也是理所应当的。

但是,从“阴谋论”的角度出发,有一个问题,需要我们去思考——为什么,为什么这些板块,都是今天开盘就被砸,约定好了的一起大幅低开,且被砸的最多的,基本都是今年以来,各自板块里,涨的最好,且日均成交量最大的几只票?

我觉得,仅仅是我觉得啊,这背后,应该是有同样性质,具备一致行为的大资金,统一操作的结果。

我也问了几个理财子、保险做投资的小伙伴,有几种可能性啊,姑且听听。

第一种,说,是因为最近中证A500把各家基金公司和券商都逼得有点疯,大家都在找资金,但是要让机构资金临时凑个百八十亿的,哪有这么容易啊,我们之前聊过,以保险为例,大家是有明确的权益中枢的,且上半年就没提高过,那么,如果要帮你买A500,就得卖出一些票或者基金,因为A500的几只ETF,基本都是下周结募,而下周放假,只有3天,所以得抓紧这周挪头寸出来,以至于得卖出有浮盈、且流动性好的大票。但我觉得这个可能性比较小,还不至于。

第二种,说,是保险等机构需要兑现收益,这个的逻辑,在于,很多保险,尚未实施新会计准则,对于季度利润而言,需要把浮盈的股票卖出后,买卖的价差,产生的利润,才能计入当季的利润表,所以,哪些票今年赚了大钱、且流动性还比较好的?不就是我们上面提到的那些吗?这个,我觉得有一定的可能性和合理性,因为,历史上,保险确实经常这么操作,而且时间上,确实是季末先卖出股票或赎回基金,然后再买入,做个利润表的调节,这个卖出动作,往往发生在季末的15号之前,然后临近季末30号之前,再买回来。

第三种,说,是公募基金,部分主题型产品,比如新能源赛道基金,之前跌的太惨了,但监管不允许降仓,所以也买了不少的核电、三桶油、四大行等,填仓位,避险,且还赚到了钱,但是季报披露的时候,监管是不允许挂羊头买狗肉的,所以新能源产品,就得把新能源的标的买回来,把其他的高股息卖出去,这好像和今天市场的风格切换也能对上。这事,有一定的可能性,而且如阿指导所说,这些公募基金经理,最擅长的,就是赚一票就跑,让别人接棒,这样自己才能跑出超额来。

综上,今天红利的大跌,有行业基本面短期变化的因素,但也不能排除,大资金出于自身原因,集中调仓的可能性,当然,这些都是一种猜测,只不过说,过往,尤其是上面说的第二种、第三种可能,出现过,所以大家可以做个参考。

短期来看,这样的风格切换,也没法轻易言底,更好的加仓动作,可能还是等到美联储降息后,更有意义。

不过,从南向资金披露的情况来看,中国海油的H股,再次被净买入8亿左右,排名净买入第一名,抄底资金,心态依然比较良好。

......

我们再来看下昨天其他几个投票哟。

1、先来看,特朗普和哈里斯的首场电视辩论。

先说昨晚投票的结果,按读者的意见,特朗普应该能当选第四十七届美利坚合众国的总统。

这样的投票结果的主要原因,主要恐怕还是两个,一是特朗普被暗杀未遂后,大家普遍决定特朗普赢定了,二是对哈里斯不熟悉,而哈里斯的领导,拜登,上次的辩论被特朗普锤得有点厉害。

不过,我很认同某位足球评论员,在特朗普被刺后做出的评价,互联网的记忆越来越短暂了,红的,都能变黑,黑的,也能变红。

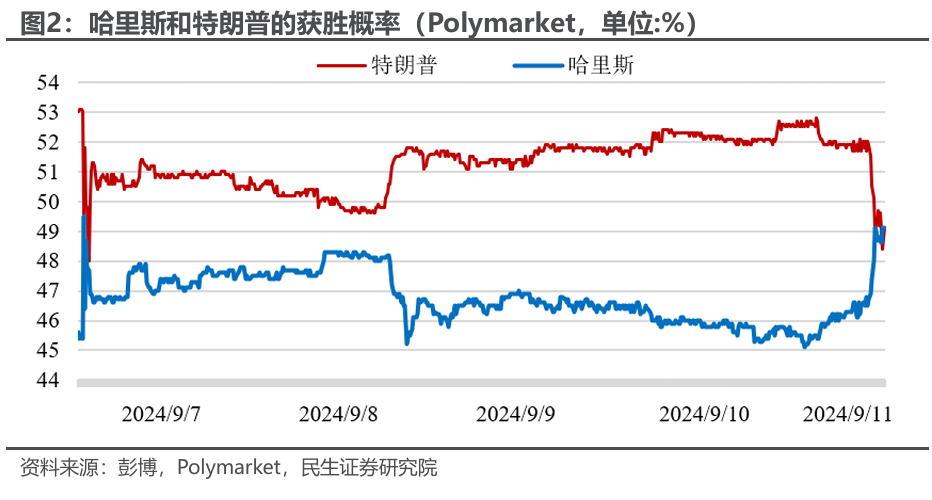

那么,在本次辩论中,虽然,两人赛后,都第一时间表示,自己取得了辩论的胜利,但数据不会说话,从资产价格走势,选情的实时情况更新来看,哈里斯更胜一筹。

具体可以看,民生宏观团队很不错的点评,《大选辩论:特朗普的“落幕”?》。

从资产价格来看。原来的“特朗普交易”利好的资产,纷纷褪去成色:美元指数下行、纳指下跌、美债下行、黄金涨。

而从获选概率来看,哈里斯逐步反超。不过呢,不到最后时刻,都说不太好。

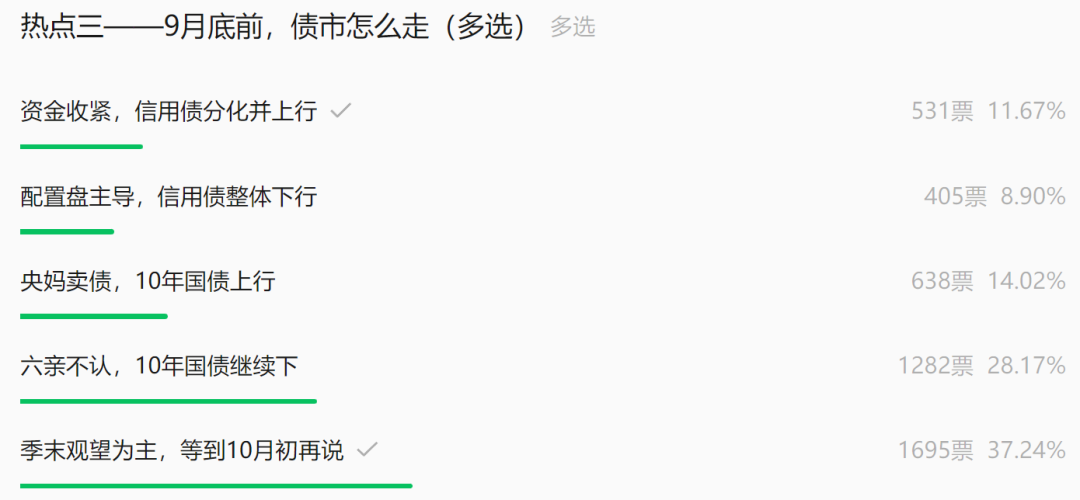

2、再来看下,持续创新高的债市。

今天,10年期国债,一度下行突破了2.1%的关键点位,当然,尾盘又回到2.1%以上了,我们看下投票结果。

三股判断占上风——认为信用债会分化上行的,认为10年国债会继续下的,以及大多数人,对9月的态度是,10月再说吧。

大部分研究,在对9-10月市场的展望过程中,没有提到一个关键的变量,那就是保险新政——保险资金,在8月底、9月底,分别会迎来两波产品价格的下调,这会降低保险的负债利率(理论上边际上的新增负债会便宜0.5%左右),或是推动保险加速买入超长期债券的,核心底气。

同时,很大概率,在这波高股息回调之后,保险资金,会再次买入高股息板块,毕竟,5%以上的股息率,对保险的OCI账户而言,依然是无法阻挡的诱惑,尤其是,10年国债,都已经快到2%了。

“8月2日,金融监管总局发布《关于健全人身保险产品定价机制的通知》:

自9月1日起,新备案的普通型保险产品预定利率上限为2.5%。

自10月1日起,新备案的分红型保险产品预定利率上限为2.0%;

新备案的万能型保险产品最低保证利率上限为1.5%。

届时,市场上预定利率超过上限的保险产品将会停止发售。”

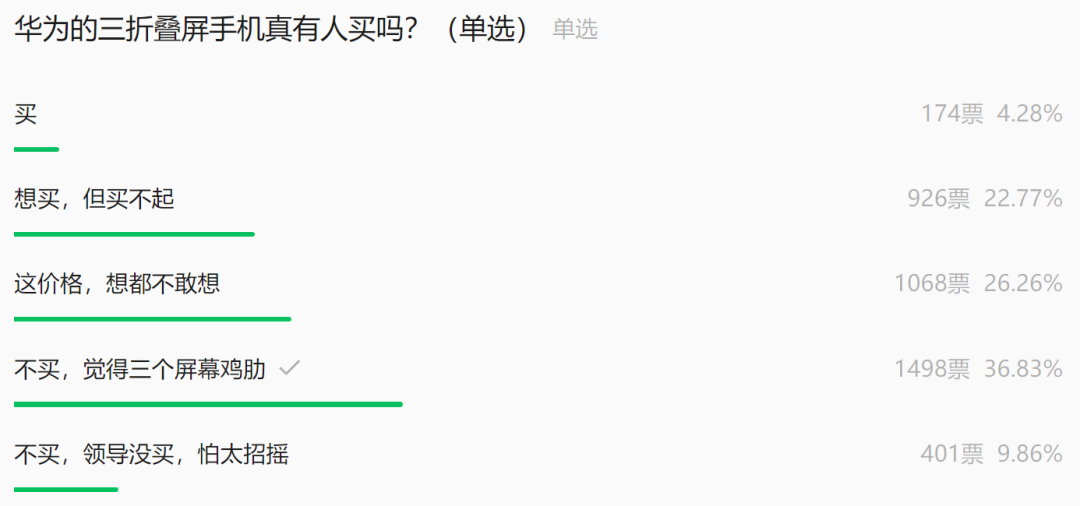

3、最后,来看下,大家对华为和苹果的看法。

华为的。

苹果的。

我觉得,大家也别吵了,投票结果很明显了——大家都在变穷。

......

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。