作者: 券业星球

题图: 券业星球微信公众号

今天的话题源自晨星近期发布的一篇报告,题为「The Shape of a Mutual Fund Firm」。

报告研究了全球最大的100家共同基金公司的基金资产分布情况,发现这些公司普遍呈现出明显的「头重脚轻」现象(Top Heaviness)——即,少数大型基金占据了公司大部分管理资产。

● ● ●

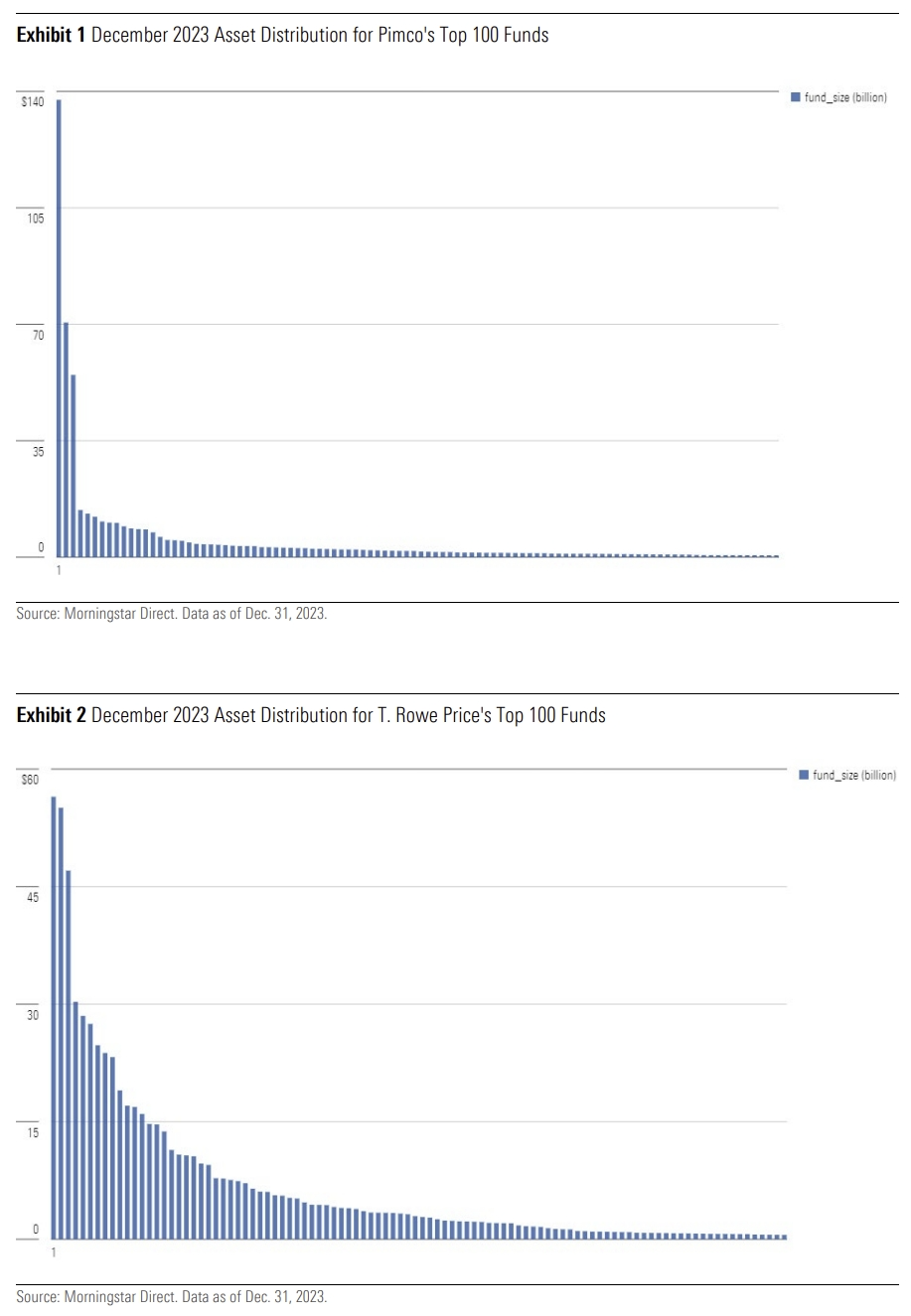

报告里面展示了Pimco和T. Rowe Price两家机构在2023年末的基金资产分布图。Pimco主要从事固定收益投资,T. Rowe Price更专注成长股投资;前者更加全球化,而后者主要聚焦美国市场。简言之,对于历史、规模、重点或销售渠道不同的知名公司,基金资产分布呈现出相似的特点。

■ Pimco和T. Rowe Price的资管规模分布(Morningstar)

报告的关键结论有几个:

1、基金公司的管理规模分布似乎受到幂律(Power Laws)的影响。

2、这种分布可能是由很多行业因素共同作用形成的,例如投资热潮、业绩追逐、销售惯性、营销导向、明星经理效应等因素;也可能仅仅是许多事情的普遍规律,比如社会财富分配、地震强度的分布,等等。

3、对于基金公司而言,这种分布结构显然并非理想的形态,因而不太可能是基金公司刻意设计出的结果。

● ● ●

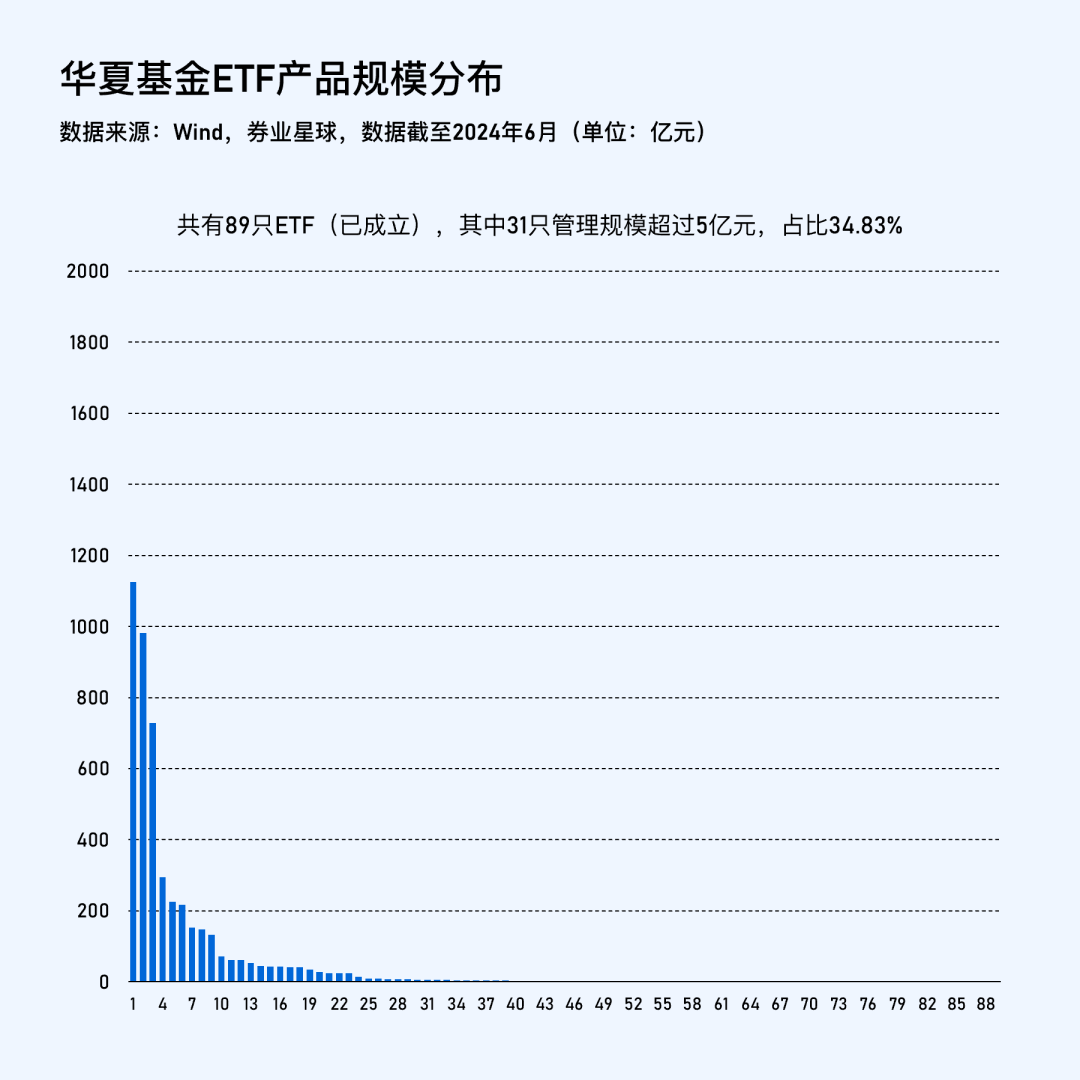

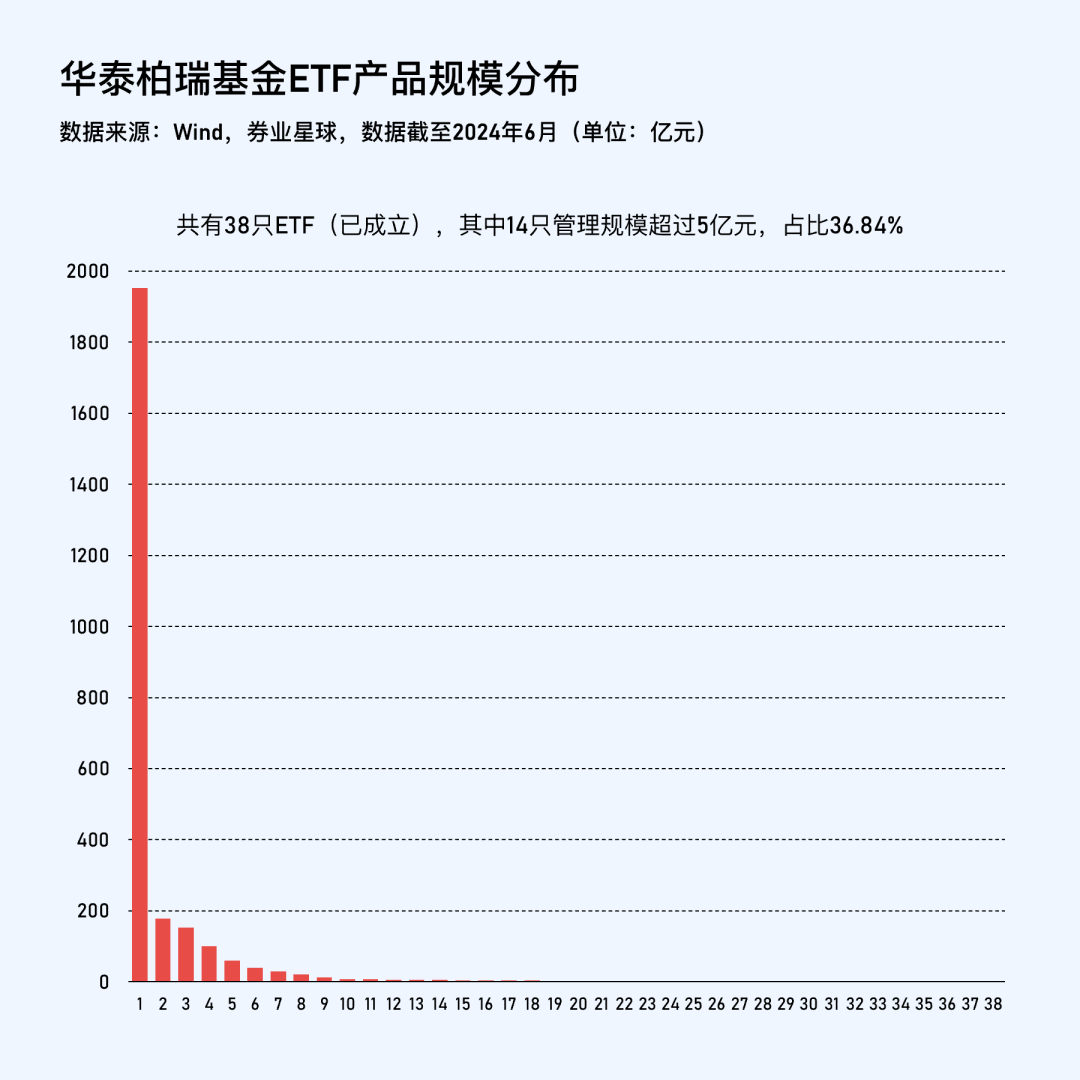

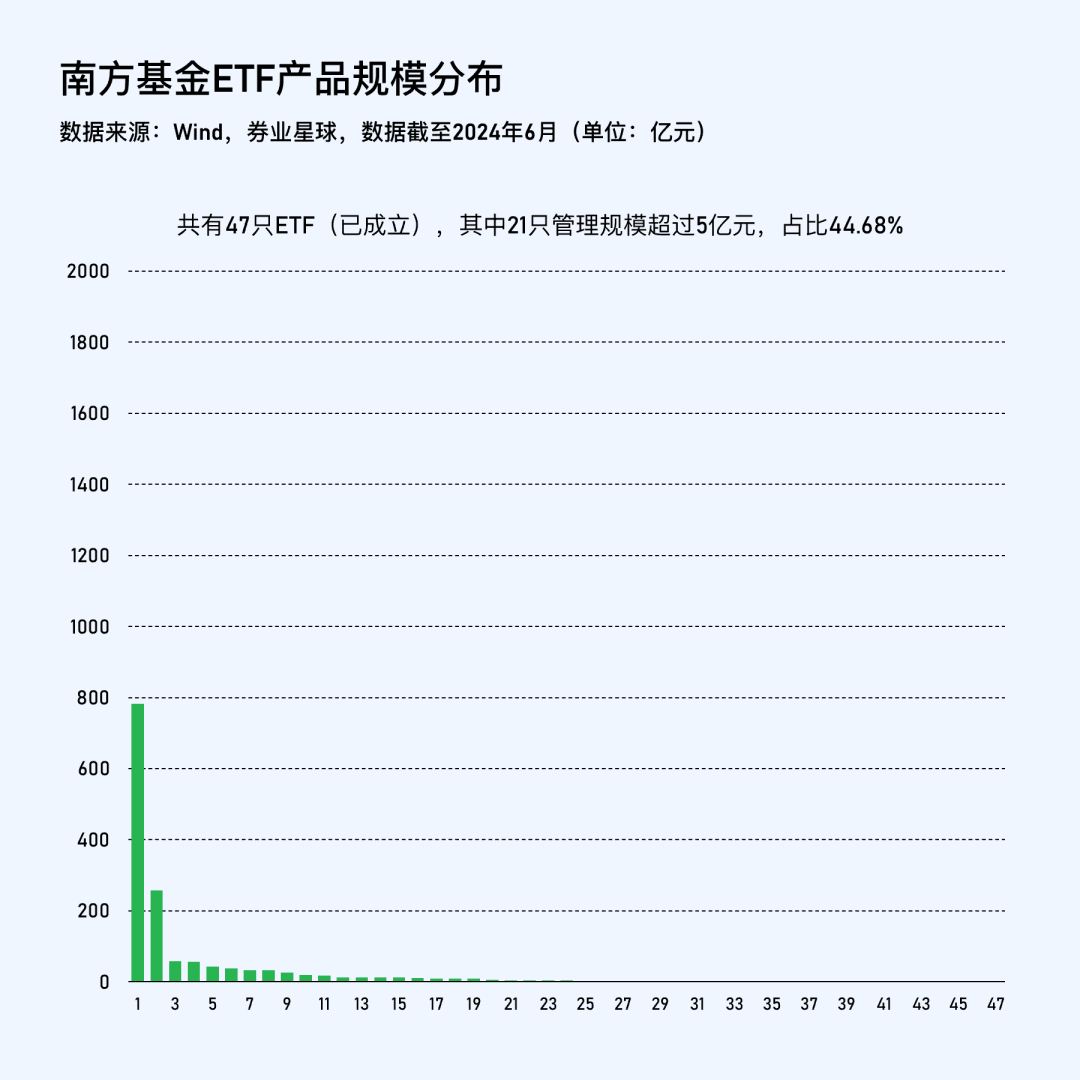

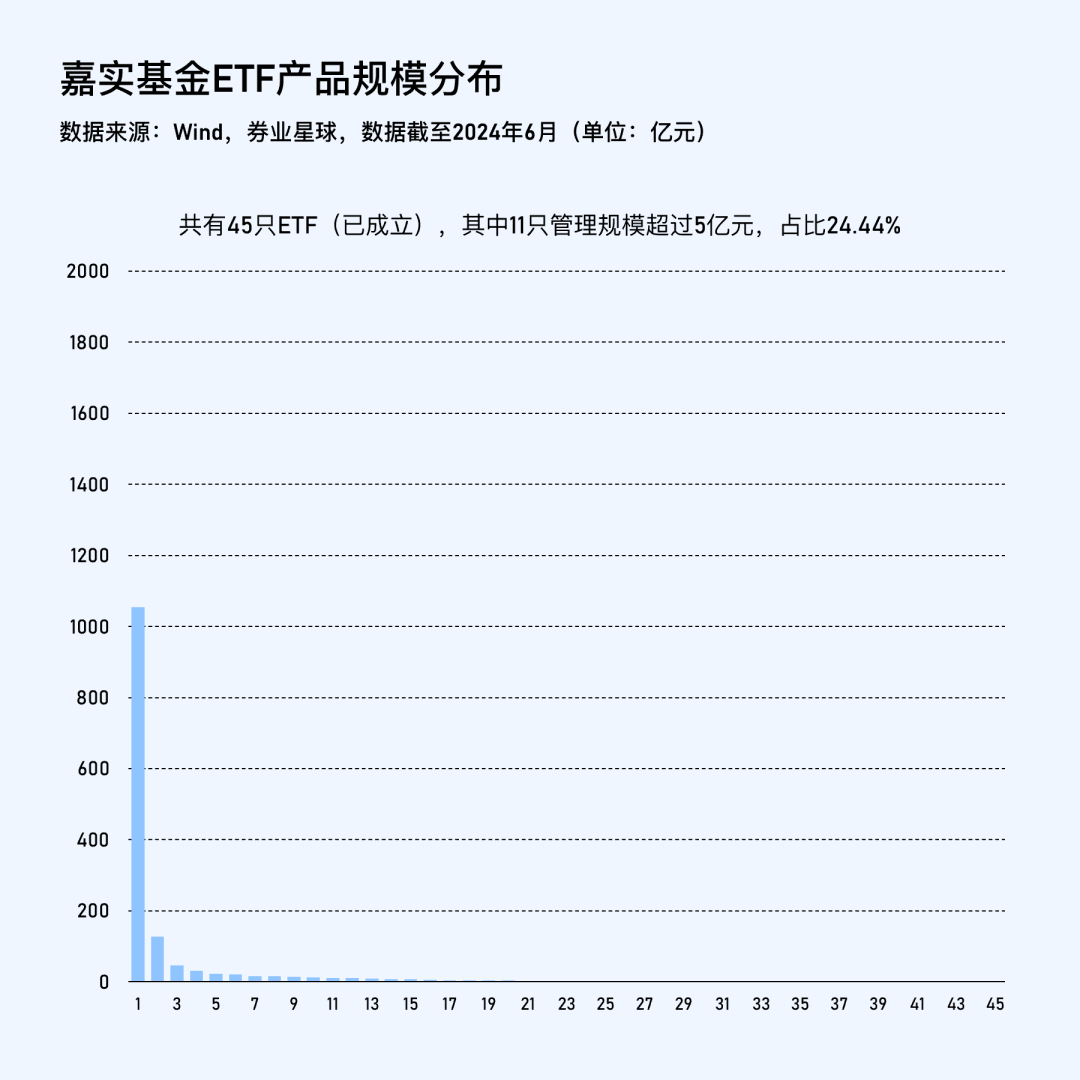

对照境内的ETF头部管理人旗下产品线分布,可以得到相似的结论。

例如全市场最大的一只沪深300ETF,这一只产品占据了该机构ETF管理规模的74.66%,以及非货币总规模的55.67%(截至2024年6月,根据Wind数据测算)。

一家公司很难出现两到三只头部产品并驾齐驱的情况。

未来,随着机构投资者在整个ETF市场的影响力越来越大,个人投资者的势能相对减退,这种「头重脚轻」的情况很可能会继续被放大,变得随处可见——但也正如晨星这份报告所描述的一样,这种结果在很大程度上和基金公司的主观意愿无关。

简单来说,一只产品撑起绝大部分规模,不但合理,而且今后可能会成为常态。

而在与基金公司的交流中,种种原因,时常见到基金公司认为「我们这只产品规模已经足够大,不需要再去营销推介」,更希望投入精力去做别的、重要的新品种。

这份研究在营销策略上也给了基金公司一些启示:在增量难寻的市场里,与其广泛铺设产品线,忙于为每个产品去保规模、保流动性,很多时候,效果可能不如在已经既成优势的品种上继续发力。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。