作者:尽调帮主

题图:尽调帮主微信公众号

大家好,我是帮主,深耕衍生品领域,专注成就小而美的投顾团队。

去年中性策略已经火了一圈,但还是有很多朋友对这个策略有不少疑问,我也经常被一些投资人朋友进行相关提问并做对应的沟通交流。

简单整一篇基础性的投教文章,欢迎帮友们进行沟通交流。

中性策略交易逻辑

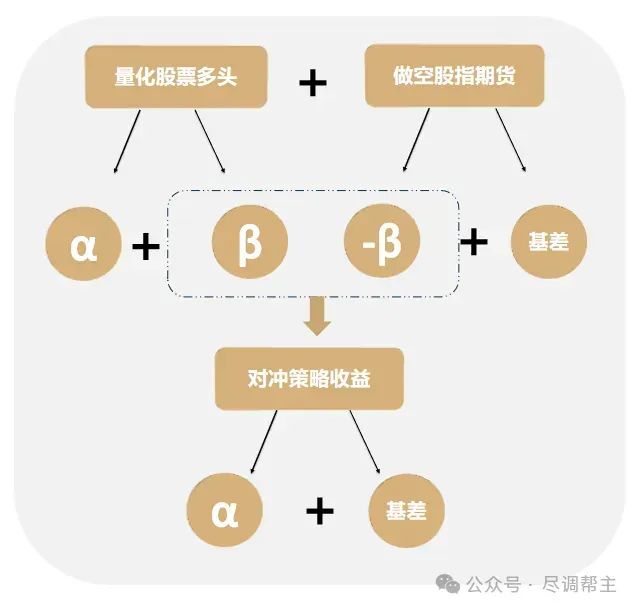

首先,了解中性策略的交易逻辑,其目的是基于对冲全部的市场风险,以获取相对稳定的收益。

核心思想是通过同时持有多头和空头头寸,降低整体投资组合的风险,从而使得市场无论上涨还是下跌,投资组合都能够获得相对稳定的收益。

在实际操作中,中性策略的交易逻辑通常包括以下两个关键步骤(常见的):

①构建多头头寸

利用量化模型(如量价因子、基本面因子,另类因子等)进行选股,构建一篮子股票组合。目的是选出超越市场表现的股票组合,通过持仓的轮动调整,以期获取Alpha收益。

②构建空头头寸

为了对冲市场风险,中性策略会构建空头头寸。市场上常见的都是以做空股指期货来实现。

而利用股指期货建立空头头寸,则需要考虑基差成本。

(基差:被对冲资产的现货价格与用于对冲的期货合约的价格之差。基差=现货价格-期货价格。)

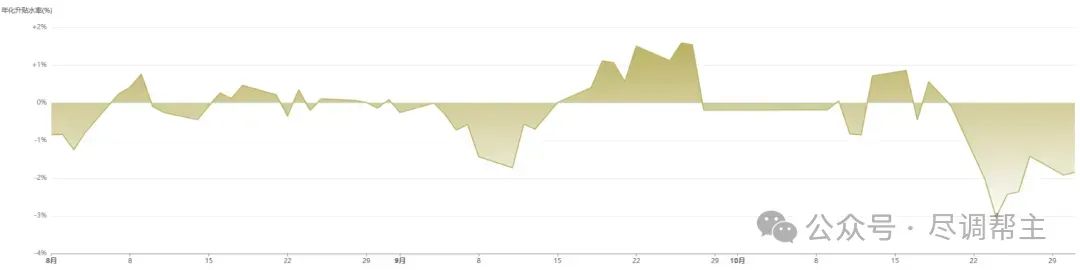

由于市场中性产品大多采用股指期货对冲,因此基差波动的变化会影响中性产品的净值波动情况。

中性产品建仓时,需要建立股指期货空头对冲多头端风险。现货价格比期货价格越高(即常说的基差越小(低)或贴水程度越深),则空头端亏损越多,也就是建仓成本越高,因此在基差深度贴水时不宜建仓中性策略产品。

同时管理人在基差升水时加仓中性,此时也相当于锁定了一部分基差的正收益。

如图所示:

(2023.8.1-2023.10.30IC远月加权年化升贴水率)

简单理解,比如图示的这段时间,在基差为正的时候开仓IC相当于锁定一部分基差的正收益,不仅没有对冲成本还能进行一些利润补充,不过这个阶段的多头端超额也未必好做。

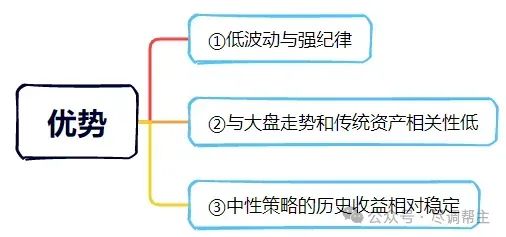

优势

中性策略的优势主要体现在以下几个方面:

①低波动与强纪律

核心思想是通过构建多头和空头头寸,对冲掉一定市场风险,使得曲线波动相对其他资产会小一些,同时多头端多是采用一篮子股票做分散,处理的历史样本数据在广度和深度会更繁琐,且大多数时候还是以程序化执行为主,纪律性较强。

②与大盘走势和传统资产相关性低

投资组合的收益与市场整体表现低相关。在大盘流畅上周行情中的业绩表现可能是没有一些纯粹的股票多头(量化指增或主观多头等)那么亮眼,但是我国股市从历史来看,依旧有着牛短熊长的特点,并且其收益特征与债券,商品等大量资产相关性低,长期来看中性策略还是具有较强的配置价值。

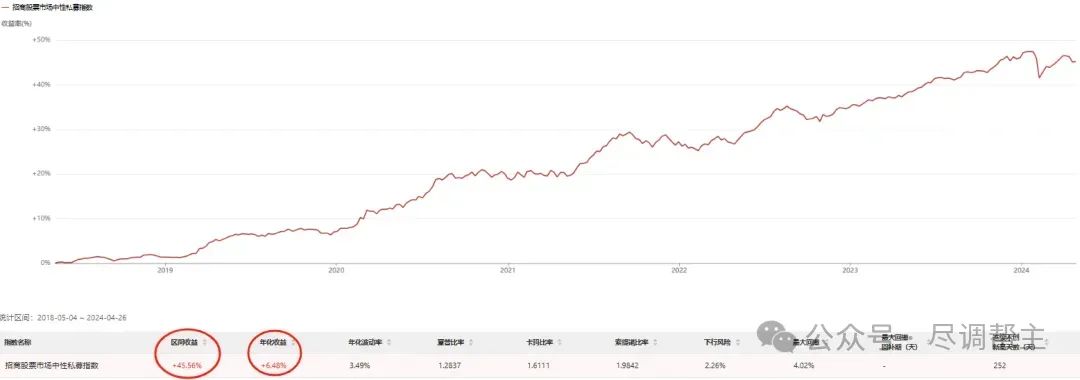

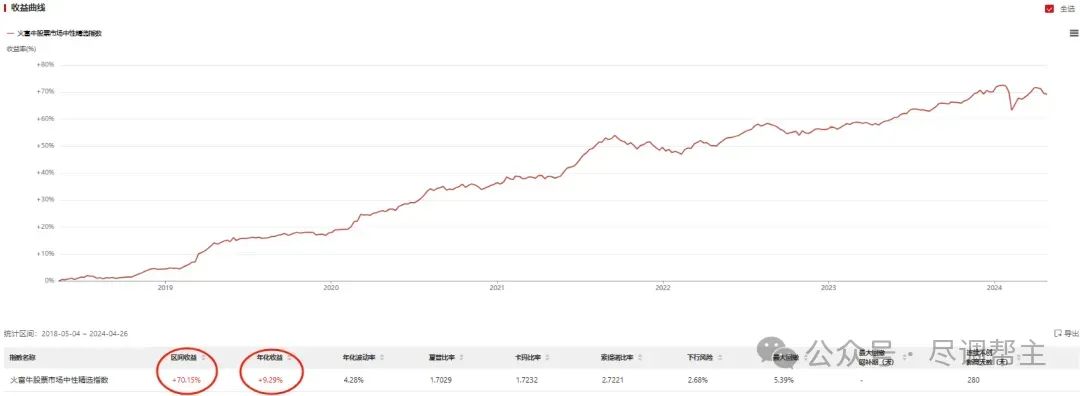

③中性策略的历史收益相对稳定

选取两个股票市场中性私募指数,截取近六年的数据(2018.5.7-2024.5.7)。

图片源自:招商股票市场中性私募指数

图片源自:火富牛股票市场中性精选指数

两个指数的编制方式有一些不同,主要是在一些样本数量和定量的标准有差别。可以看出平均年化在6%-10%区间,相对来说业绩稳定性和延续性还是相对不错。

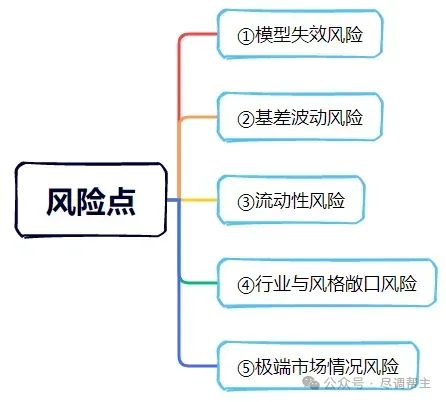

风险点

中性策略的风险点主要包括以下几个方面:

①模型失效风险

中性策略依赖于复杂的量化模型进行选股和对冲操作。然而,这些模型可能由于同质化过高,连锁反应造成短期市场结构发生变化或出现一些极端情况,从而存在失效的风险。模型的失效可能导致策略无法准确识别超额收益机会或有效对冲市场风险,从而影响策略的净值表现。

②基差波动风险

在中性策略中,对冲通常是以操作股指期货等金融衍生品为主。而股指期货的基差出现波动,会直接影响对冲成本。如果短期基差波动较大,可能增加对冲的难度和成本。并且在临近交割日时,短期基差的快速收敛也会影响中性策略产品造成一定回撤。

③流动性风险

中性策略需要同时构建多头和空头头寸,这可能涉及到多个不同的股票和衍生品市场。比如年前由于大多数机构在多头端的小盘股的集中度过高,在恐慌情绪下争相出逃,不少则被按在地板上从而出现流动性风险,导致执行受到阻碍,使策略无法及时调整头寸或实现预期的对冲效果。

④行业与风格敞口风险

中性策略可以通过对冲来消除市场风险,但在进行多头头寸搭建中,也会存在行业和风格敞口暴露的问题。选出的股票组合在行业和风格上与对冲工具(股指期货等)不匹配,则会导致敞口暴露,增加策略收益的不稳定性。

⑤极端市场情况风险

在一些不可预见的极端市场情况下(如股灾、金融危机等),市场的波动性和流动性可能难以把握,导致中性策略无法正常运行,管理人负责的中性产品可能面临不可控的回撤风险。

总之,收益和风险并存,投资者在投资该策略产品时仍需充分考虑和评估各种潜在的风险点,并且根据自身的风险承受能力定制系统性的风控措施。

总结

中性策略的交易逻辑没问题,但今年对管理人的挑战肯定是比去年更加艰巨的。

去年说实在就是中性策略的“大年”,超额好做(小盘股集中度高)的同时基差成本也比较友好,顺势的DMA等相关杠杆业务也相当火热。

而今年,中性策略还能参与么?

在选股和构建多头头寸这个角度来看,大小盘风格的切换让很多中性策略管理人猝不及防,所谓的成分股约束也是一句空话,净值不断创下历史最大回撤。而今年超额环境没有那么友好的情况下,对于管理人选股能力无疑是更大的挑战,选的好超额自然好看,反之负超额也很正常,同时言行一致性问题也应加以重视。

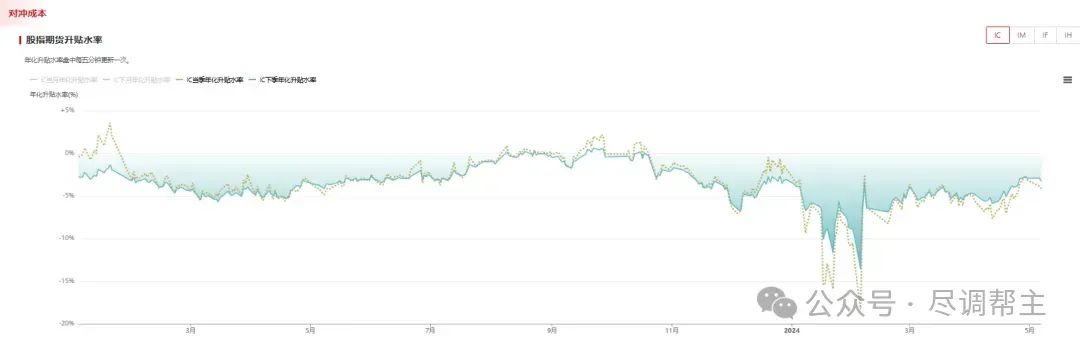

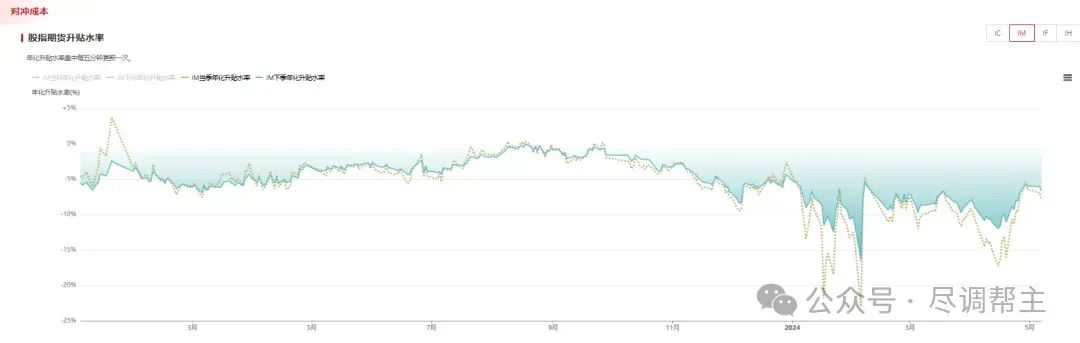

在构建空头头寸,考虑基差成本的角度来说。

2023年至今IC(当季,下季)升贴水率变化

2023年至今IM(当季,下季)升贴水率变化

目前对冲成本(贴水情况)也逐步回归合理区间。

同时从建仓中性策略角度来看:

近期基差在逐步升水,有利于中性策略建仓。

对于已经在运行的中性策略来说:

近期的基差收敛即贴水减弱,也是造成部分存续中性产品净值回撤的原因之一。基差的收敛或扩张变化会造成对冲成本的浮盈或浮亏,进而对产品收益产生影响。同样的,之后基差扩大的过程,对于在跑的中性产品净值表现是有利的。

但这只是持有过程中的波动,不改变事先锁定的成本。

这个角度来看目前中性策略产品是值得关注!

不过,本质还是看管理人的超额能力,基差成本的差距一般不会太大。

最后,我认为每个人都是自己的“FOF基金经理”,大多时候都是主观管理人,对于不同的市场环境有自己不同的判断很正常,但要谨记不盲目跟风,对于所参与的,最基础的交易逻辑,策略优势,潜藏的风险点还是要有所了解,不要亏的不明不白,保持不断学习。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。