作者:也谈FOF,好投学堂专栏作家

题图:也谈FOF微信公众号

商品市场沉寂两年之余,最近又热闹起来了,迎来行情的“小春天”,尤其明显的是CTA策略管理人对外展业活动开始频繁,但是很多投资人倒是显得更加谨慎,行情是否可持续是大家最为关心的问题。

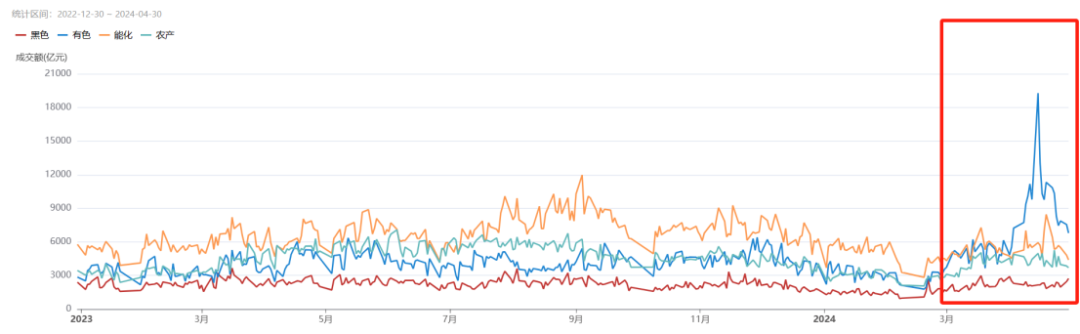

进入三月份后市场的成交类指标快速改善,无论是持仓量还是成交额均创近两年的新高,各商品板块的成交量均得到不同程度的上涨,其中有色板块尤为显著,也是这波行情是主力收益品种区。

根据上图的各商品板块2023年以来的成交额数据变化我们也可以发现:进入三月份后的各个商品板块的成交额都有明显的提升,其中的相对提升既有假期的日历窗口导致的自然恢复(春节前后很多投资人会出金,节后入金的现象),也有一些宏观环境、事件的推动,进而放大相关板块/品种的波动和交易量。

这波成交额的放大存在两个显著特征:1,各板块/品种的成交额的变化方差很大,贵金属和有色品种涨幅最为可观,其他黑色、能化和农产品板块增幅一般,基本和23年的平均值持平。2,本轮的影响因素属于宏观事件性的因素为主,反馈到商品波动层面属于中短期影响因素,所以成交类指标数据不会有太强的持续性,存在较强的均值回归需要,最近两周已经明显体现。

此外,我们也发现一个有意思的特征,从南华商品指数层面来看其实3月份以来的指数涨幅其实并不大,但是像有色和贵金属板块指数已经创历史新高。这都可以说明一个问题就是:这轮行情并不是普适性的行情机会,更多的是结构性交易机会,不同类型逻辑的策略,以及不同品种权重配置不同等多种因素会导致各家CTA策略的绩效方差也很大,甚至有些依旧是亏损状态。

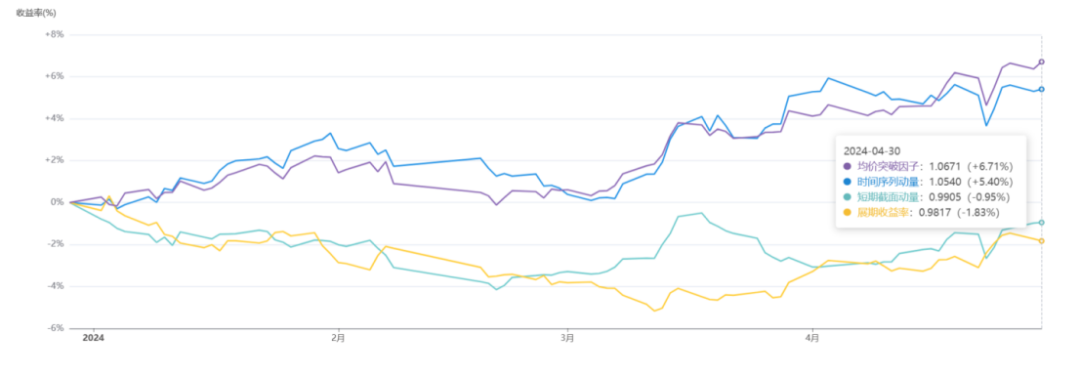

通过以上的CTA策略中不同类型因子的表现我们也可以清晰了解到,不同策略的悲欢并不相通,投资人的不同选择带来的持有体验感受也并不相同,所以很多投资人在公众号后台询问:为什么别的CTA产品净值涨幅很好,而我的净值一直没什么波动?

我们可以通过不同细分类别的策略对比更好的阐述收益现状和原因:

一切策略的收益表现要服从策略逻辑,从大类策略上讲,没有绝对性的好坏,更多取决于适配的市场环境。

1,不同策略逻辑来看,趋势策略收益>截面策略收益>基本面、期限结构类策略的收益,甚至大部分的基本面和期限结构类策略今年还是亏损状态。截面策略的表现相对一般,收益主要集中在3月份做多有色、贵金属,做空黑色获得的盈利,进入4月份后黑色板块的反弹导致策略收益回调走弱。

基本面类型策略今年确实比较伤,直到4月份中旬后收益效应才开始提升。前期无论是在黑色还是有色板块上都经历过较多亏损,比如黑色板块的铁矿石3月份的时候一直是多头方向持仓,4月份后的镍品种是空头方向持仓,都和市场的价格走势相背离,主要原因还是基本面供需逻辑的数据支持策略的头寸方向,但是中短期收到政策或者是情绪面的影响价格走出相反趋势出现较多亏损,比如,海外镍库存偏高且供给高,基本面策略做空的头寸应该是正收益预期的,但是短期受到政策的影响镍品种价格不跌反涨。

2,短周期策略类型里面:规则式策略表现优于机器学习预测类策略,机器学习类的预测信号出现阶段性的高频次止损。细分原因可能是由于规则式的策略偏向于趋势逻辑,追求的是顺势而为,很多品种的价格突破带来很好的交易机会;而机器学习的策略偏向于预测,而预测大部分捕捉的是反转机会,这种连续性的行情并不讨好,震荡行情中的优势反而会明显一些。今年的一些交易机会性的有色、贵金属板块的行情,很多机器学习类策略反而是亏损状态。

3,趋势策略类型中的品种交易范围和权重设置的差异化也会导致同类策略的业绩出现较大方差。本轮收益爆发性强的趋势策略管理人在有色和贵金属品种上的仓位明显较高,集中度越高的产品收益更加可观,而交易分散度越高的策略本轮收益就趋向于平庸化。

此外,纯趋势策略类型中的收益表现也可以体现出中长周期的持仓优于短周期策略业绩,主要是中长周期持仓可以很好的捕获到完整的趋势行情,短周期中间存在一定的交易磨损。

4,宏观逻辑策略表现非常突出。市场大部分人其实并不太注意宏观类因子在量化CTA策略中的应用,实际上我们回顾历史的行情,最近两年最赚钱机会是国债和贵金属等品种,这些品种的宏观驱动逻辑是很强的,甚至可以有一些主观成分加持,去年的国债牛行情,今年的贵金属行情给贡献很多的收益。

未来的行情展望:

从短期来看,有色和贵金属行情预计将会告一段落,一些细分策略也会出现相应的回调,这个是需要我们有预期的地方;波动率层面也会存在短期均值回归效应;从中长期角度来看,市场的基础成交类指标应该最终维持一定区间波动,商品市场的交易机会依旧会存在,体现在不同板块的结构性行情,这方面和我们年初的预期是延续一致的观点。不同细分策略的交易机会也会出现一定的轮动效应,我们尽量不要去追涨杀跌的调仓置换。

落地到目前节点的投资操作,我建议没入场的投资人可以等回调,逐渐布局仓位,拉长建仓周期,平滑建仓成本;前期一直有仓位的头寸,不用着急现在追加,寻找合适时机更重要;前期仓位较重、盈利较多的管理人要看目前持仓的具体策略类型,短周期策略可以适当保持头寸,中长周期仓位根据自己的风险预算执行就好,切记秀操作式的申赎择时。

再此,重申一下我们年初的投资观点:2024年的CTA策略盈利环境和机会都是存在的,但是管理人之间的净值方差会很大(可能是策略类型的差异,也可能是投研水平的差异),一定是选择大于努力的结果。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。