作者:Sharpe3 alliance

题图:Sharpe3 alliance微信公众号

2024年以来,投资人大部分的关注力都被权益市场的涨跌以及超额的巨大波动所吸引,却忽略了CTA这个小众市场,但无人问津之处却常常蕴含着惊喜。

如果说理论上股市是经济的晴雨表,反映对目前以及未来经济走势的预期,那大宗商品价格反映的就更多的是需求,供给,通胀等因素博弈下给出的预期定价了,在经济走向繁荣需求不断旺盛的时期,整体定价也是会不断走高的。

所以,当一个beta已经触底反弹而另一个相关的beta还在底部的时候,应该做什么,相信大家心里已经有了答案。

那么接下来我们具体复盘下历史上的行情以及目前我们面临的一些机遇,从历史上看,量化CTA的盈利环境和南华商品指数的上涨还是有不少相关性的,而在南华商品指数宽幅震荡或者下行的时期,赚钱的确是另外一批策略(如统计套利/主观CTA等)。(当然其中有很多细节,每波行情的展开以及赚钱的策略情况也是不一的,不能简单作为一种历史经验去看待。)

一些历史上经典CTA行情的促发因素分析:

16年大量资金进入商品期货市场,叠加深化供给侧改革、加大基建投资力度等宏观背景下,黑色、能化等板块迅速拉涨,农产品成共振走势,整体行情流畅,在2016年11月上旬到达顶峰,后开始回调,年初至11.11,量化CTA策略指数收益12.4%。

2017年三季度,高强度的环保限产环境使得黑色上游供给层面紧张,以及超预期的房地产数据带来需求预期驱动的黑色品种的高涨行情。17年6月下旬至九月末量化CTA策略指数收益5.5%。

2020年,年初疫情爆发带来恐慌情绪,商品整体下跌带来流畅走势,3月份美股熔断,原油带着大宗商品暴跌,行情趋势度明显,然后震荡后持续反弹至八月,量化CTA环境适应性强,11月起,商品新的趋势性行情启动,美国的宽松环境及国内的基建投资反弹助推了市场的上涨情绪,从20年初到21年初,量化CTA策略指数收益31.8%。

21年8月起黑色、能化板块在能耗双控、双碳政策和能源危机的背景下一路疯狂走高,CTA产品多创历史新高,8月到10月初,量化CTA策略指数收益7.4%。

22年2月到3月,俄乌冲突爆发,供给端紧张带来商品高斜率的上涨行情,CTA策略两个月收益2.7%,来到阶段性高点。

23年7月,黑色系在估值底持续反弹的走势中叠加安监大力度管控,供给端吃紧,黑色原材料价格持续大幅走高。叠加海外能源供应紧张,能源相关品种共振上涨,行情持续度及流畅度较过去几个月相对友好,CTA期限结构策略在回撤长达一年后开始企稳,趋势策略也有所好转,量化CTA策略指数自7月至9月中旬涨幅2.9%。

那么,在未来?

国际方面地缘冲突是否会继续外溢,美国大选&降息周期的启动形式,以及由多元化世界往多极化世界转变的过程中,货币以及商品的定价的重塑均是大波动的来源。

而境内方面,化解整体经济体的杠杆,通胀是不可避免的需要“稳健”的。引导国内制造业升级,针对各个行业的精细化政策也是值得期待和有交易机会的。

前期境外的商品波动其实是非常策略-友好的,但是受国内一些各种不方便说的因素影响,很多波动都被中和掉了,未来是否会由抵消变同步呢?

任何一个市场都是有周期的,在债市经历了两年牛市,股市经历了两年熊市,而商品市场震荡了两年的情况下,出一个方向是很大概率的事,哪怕不出方向,目前的波动率位置,也是安全边际非常高的入场时点了。

讲完了前面的“宏大叙事”(大部分可能是YY,市场的展开总是让人意想不到),落实到具体的策略现象来看。

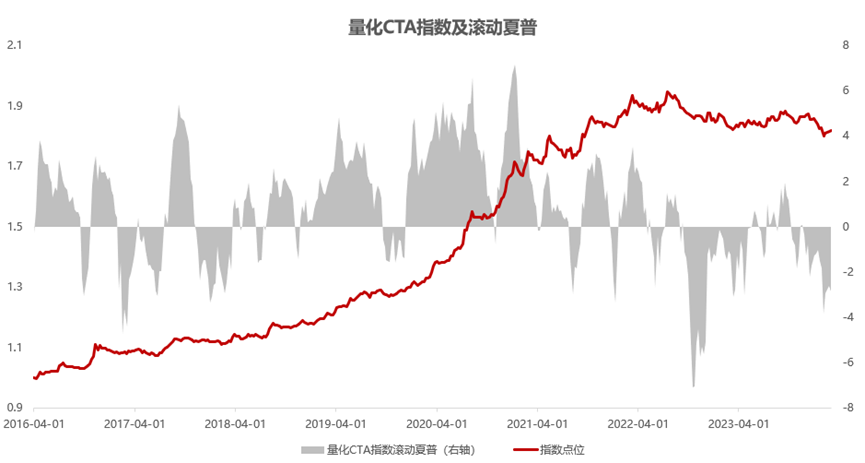

根据CTA指数12周的滚动夏普,整体分布上滚动夏普多数时间为正,持续时间几周到七个月,本次滚动夏普已经持续负值4个月,且幅度排名较高。

分策略来看:

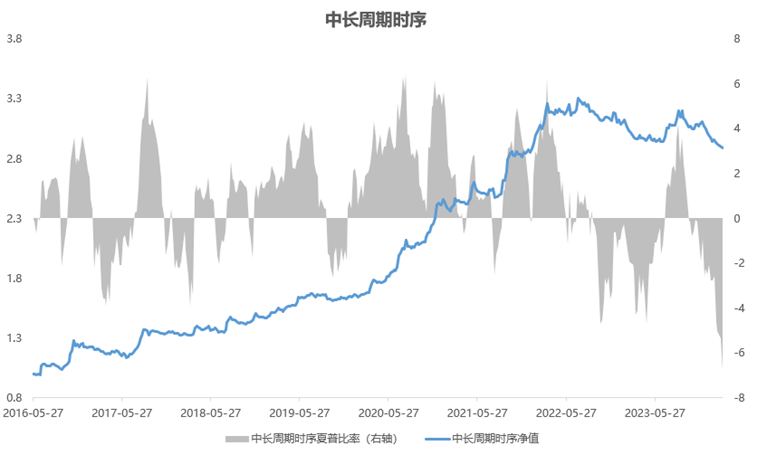

中长周期时序CTA的滚动夏普已经到了自16年中以来的历史极值低点,且持续时间不低,历史上相对长时间的负夏普区域出现毛刺都修复的较快。

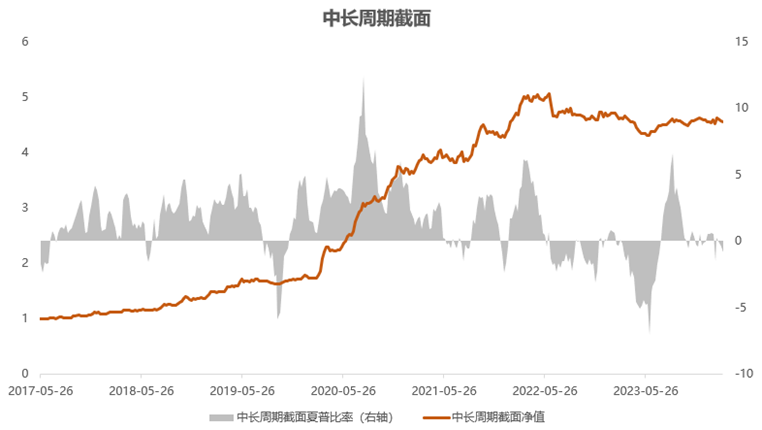

中长周期截面CTA滚动夏普虽然没到极值低位,但也是属于反复频繁下探水下的节奏,且持续时间长,滚动夏普的波幅小,后续有放大的可能。

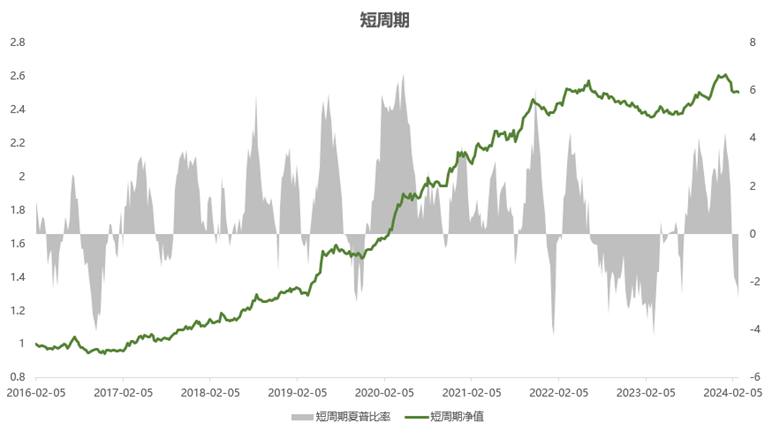

短周期CTA滚动夏普依然也在历史相对低位,但是相比上面两类难兄难弟,整体持有体验是好了很多。

波动率:

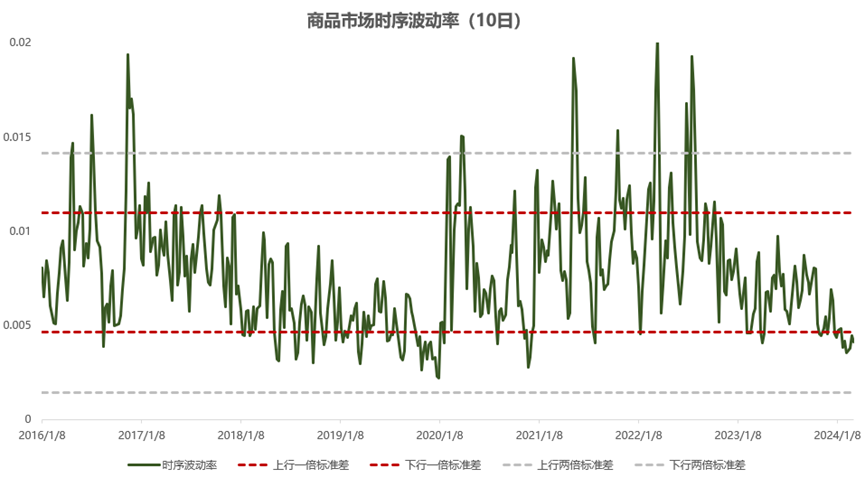

我们观察到市场的时序波动率已经处于下行一倍标准差以下,且近期的低位位于21年以来的最低值,和中长周期时序的滚动夏普为历史低位相对应。时序波动率已经自22年7月以来下行了长达近一年零八个月。

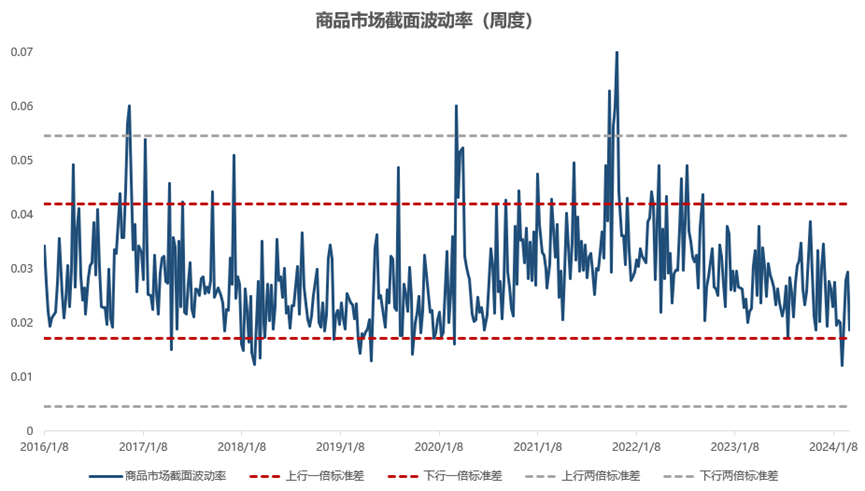

截面波动率自21年10月末起,也持续呈现偏下行的趋势至今,去年7月下旬随着黑色及能化的上下游分化度走高,截面波动率小幅上升,但仍离上行一倍标准差有一定距离。近期截面波动率在上个月也突破自2016年以来的下行一倍标准差,目前在阈值附近徘徊。

库存:

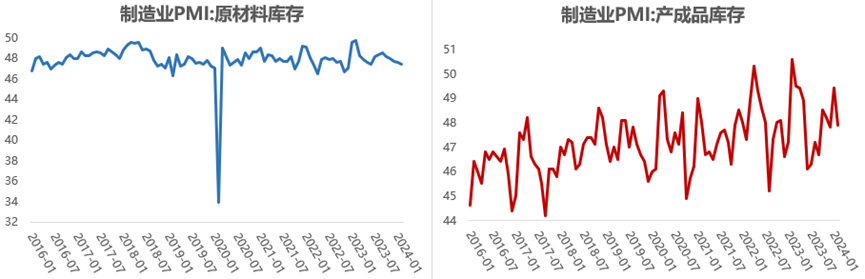

截至2024年2月,制造业上游库存较低,下游库存偏高但有所回落。上游工业品可能有补库驱动。

农产品下跌五个月之后,近期已经出现估值修复反弹的迹象,且三月份会发布的USDA报告或带来炒作行情。

利率方面:美国年内降息预期强烈,国内30年国债对利率环境预期较宽松,未来流动性层面相对乐观,相比持币,持有商品的相对竞价比开始回暖,补库需求进一步有望加强。

最后,落实在选择产品上面,给大家几句忠告:

CTA收益的获取往往是买在无人问津处,卖在鼎盛喧嚣时才能真正的赚到钱,不管是配置这个策略的时机还是选择具体产品的进入时机都是一样,妖异行情下持续赚大钱的产品不一定是好的选择,长期坚持风格,稳定的赚该赚的钱,亏该亏的钱的标的才是好的标的。

一定要分散,一定要分散,从我们投了十年CTA产品的经验都没法判断未来的行情下哪几个产品能赚钱,更不用说普通的投资人了,只能选择大概率稳定的产品然后等到他所属于的那波行情来兑现收益,风水轮流转,CTA产品的滚动夏普回归性是非常明显的。

如果没有选择产品以及申赎产品的能力,选择一个靠谱的纯CTA FOF不失为一个替代配置选择。

没有无限子弹的情况下不要轻易地选择高杠杆的产品,节省的资金使用效率带来的可能是在极端情况下如同DMA亏损一样不可逆的本金损失。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。