作者:草根调研

题图:草根调研微信公众号

一句话亮点:找到你能理解的股票。

(路演渠道招银理财,路演时间2024年2月)

“净值低于1不收管理费”的招卓价值精选(103805)上直播了。

01 当前的位置机会大于风险

当谈到对当前位置怎么看时,张英说:

当前位置一定是机会大于风险的,我们权益投资最担心的是本金的永久性损失,而价值投资不愿意买贵了,如果买贵了基本面看错了就可能有永久性损失的风险。

这个位置价值投资买贵的风险很低了,比这个位置还低的可能就是2011年到2015年这一轮,那一轮因为调整的时间从2013年上半年到2016年,一共调整了两轮,那个过程从估值的角度就是2倍,10倍到20倍的一个空间,对我们长期投资而言,也就是一个只输时间不输钱的位置。

02 比恐贪指数更长期主义的巴菲特指标

对于市场水温的跟踪,张英也给出了一个好用的指标:

我们喜欢长期跟踪,有时候市场喜欢说“估值失真”,我们长期跟踪的“巴菲特指标”,就是股票流通市值/GDP这个指标,在2月5日那天,这个指标的数值达到了48%,这些年我们的证券化率是显著提升的,在2018年的底部这个数值是38%,如果把历年底部连成一条线,可以发现这个基本上构成了市场底部的支撑线。

所以无论是从估值、市场调整的时间、巴菲特指标来看,大概可以确定我们处于市场的底部区间。

03 市场极度悲观的时候流动性总是出问题,但长期来看流动性从来不是问题

流动性是市场风险偏好的称重器,对于流动性,张英这样看:

企业盈利下滑的风险比较小,估值也调整到了相对底部的位置,长期投资者肯定是乐观的,但短期市场会表现出信心不足。市场底部信心不足往往不是因为估值或者ROE,而是因为情绪和一些短期的扰动,情绪的主要来源则是流动性的问题。

市场极度悲观的时候流动性总是出问题,但长期来看流动性从来不是问题。

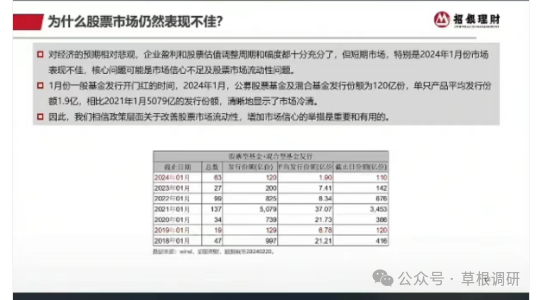

之前市场下跌过程中,市场对流动性预期不足。比如今年1月,公募基金没有开门红,发行的偏股和混合类份额只有120亿份,接近了2019年1月份也就是上一轮牛市起点的水平,核心资产最牛的2021年1月份,公募开门红是5000亿,120亿和5000亿,这代表了怎样极致的悲观和极致的乐观。

当下,很多股票已经面临很小很小的永久性损失的风险,但越是这样的时候、越是没有流动性的时候,越需要信心和信仰的支撑。

所以,最近市场的反弹也来自于,政策找准了关键的点,做了一些增加市场短期流动性和增强市场长期信心的有效举措,这些举措是重要而有效的。

04 红利风格能否延续强势?如何打理价值精选

红利策略是价值精选建仓的支撑,坚守价值投资风格,以左侧的逆向交易为主。在面对“红利风格能否延续强势?”这个问题时,张英从短期和长期的维度分别回应:

价值精选的业绩比较基准是高股息的中证红利+中证港股通红利,这种逆向投资的风格,在任何市场环境下,以红利做基准都是有内在支撑的,我们期待的回报来源,是公司的内在增长和公司的派息,这是我们获取收益的来源。

过去两三年的维度,红利策略都贡献了相对平稳的回报,没有出现太大的杀估值的风险,业绩波动比较小,收益率比较稳定,我们希望所打造的收益特征是符合红利策略特征的。

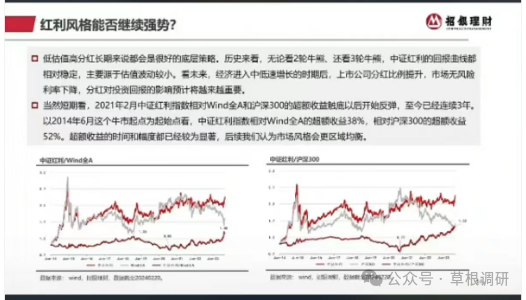

但是,红利策略并不是我们唯一的策略,我们也在不断比较各类资产的估值性价比,买入我们认为预期回报合适的资产,过去两三年,红利连续创造良好的回报和超额收益,红利长期回测来看,超额收益非常明显,相对万得全A有40%,相对沪深300有52%,但中间也有波动,18年19年到21年2月,红利的超额收益都是下跌的,21年2月至今红利策略的超额收益又上升了很多,长期来看红利策略还是一个很好的底层策略。

去年我们最看好的是国企深度价值,经过这一轮,有一部分A股的国企的估值得到了不错的修复,但是估值吸引力也有所下降。所以,我们的基本盘里,有深度价值的红利类的资产还是很多,但是一些消费和医药的公司也进入了我们的配置视野,慢慢的他们也成为了新的、非典型的红利资产。

从传统风格定义上,消费医药都是成长风格,所以我们认为之后风格会更趋向均衡,而不是红利风格会持续强势。

05 对港股怎么看?

当前,招卓价值精选的港股占比比A股高,作为深度价值投资者乐园的港股,张英认为:

深度价值风格、综合评估股息率和估值,这是我们定价时的第一考量,流动性会排在第二,对于港股,没有人会质疑它的估值不够低,只是认为它没有增量资金,这些要素一旦发生变化也会很快,只是需要契机。我们从价值的角度,也从策略的角度看这个市场:

①港股估值低已经成为无需论证的共识;

②港股市场已经出现了五年连续下跌的年线,在世界主流资本市场里,出现过年线四连跌的只有1929年金融危机中的道琼斯工业指数,所以可以说港股这几年是创造了历史。

③在A股还有大股票和小股票,还能找到一些结构性的,贵的和便宜的分化。但是在港股,是全面性的便宜,平均股价都跌到了历史性的重要底部,比如23年的10月,20年的3月,16年的2月,11-15年熊市的尾部,11年10月欧债危机时的低点,平均股价都已经跌到过历史上的低点。

④我们常说一个公司最终的定价只有自己,随着市场的下跌,港股上市公司的回购是不断创新高的。“反者道之动”,这么极端的低估值,一定会得到系统性的修复,等待契机。

06 对港股互联网消费和医药的看法?

具体到港股“三大件”互联网消费医药的看法上:

港股的互联网可以说已经打了三折的骨折价了,以前我们认为这些互联网平台公司都是非常好的生意,轻资产、平台类、重置成本高,但是这些好生意的公司,目前扣现金之后的23年估值都只有14倍不到的,竞争比较激烈的阿里和京东,没有增长了,扣现金后的估值只有3倍5倍,还有增长的美团和腾讯,也就是17-18倍,港股互联网公司基本面和消费的贝塔相关,股价的贝塔和港股市场的贝塔相关,对于消费和港股市场的贝塔,我认为都不宜太悲观了,所以这些公司的估值性价比都已经非常高了。

港股的消费也差不多,对于国人消费的韧性不要太悲观,经济一路低于预期,大家对于消费的预期一度过于悲观,已经足够悲观,反而有超预期的可能性。

我评估企业更多看生意、商业模式和自由现金流,消费类公司的生意不像制造业,需要扩产,赚的只是利润,他赚的其实是真金白银的自由现金流,生命周期也比较长,海外很多长牛股也是消费类的公司,基于这几点,即便看不清短期的需求,也愿意给一个中长期的稳态估值,在这个稳态估值下,很多公司已经不贵,股息率还有3-4%,还是一些品牌商。

所以,市场关注的可能是增速,但是我们关注创造长期现金流和股息率,从这个角度有很多标的可以投资。

医药比消费跌得更透,跌到了12年、18年,最低点之下的底部位置,市场担心看不清经济基本面的需求,我本人没有那么悲观,但是医药行业,哪怕经济增速放缓,哪怕人口老龄化,反而对医药的需求成长性是有益的,去年下半年政策利空可能已经进入了尾声,很多医药公司非常优秀,能够不断创造新产品,随着23年的医保谈判逐渐温和,不再是打压的态势,总体来看,长期需求受益于老龄化,估值跌到历史最低,风险释放比较充分,我们选择其中有业绩增长的公司,大概率能够得到绝对收益。

07 最近三个月价值精选上涨了13%,表现好的原因?

对于价值精选过去三个月的优秀表现,张英还是从个人风格角度给出了回应:

我本人比较重视回撤控制,作为一个银行理财的R5的产品,我们在建仓期非常小心谨慎,尽最大努力控制回撤,所以在市场特别好的时候,净值也会不太出挑。

防守是组合的本位姿势,但是也会战略性的贪婪,在2月初的市场下探过程中,我们认为出现了少见的胜率和赔率都非常高的机会,当然这个机会建立在我们对于宏观、对于企业ROE调整、对于估值的认知上。

宏观是上面缺乏弹性但下有底线,估值已经跌到历史底部几乎是最低点了,这都是我们已经建立的框架和认知。

在这样的认知和极端市场机会出现的情况下,我们把握到了一些弹性比较好的投资标的,长期来看我们的组合通常是弹性比较小的,但是近期业绩上的确呈现出了比较好的弹性。

08 个人投资风格是审慎、防守型的,重视回撤控制,会注意择时和止盈,长期看产品的赚钱效应?

客户总想知道,自己买的基金能否持续上涨,张英也把这个问题巧妙的转化为“认识、了解、相信你的基金经理”。

谁也没办法预测市场,这个问题相当于是问我能否持续赚钱,这个谁也判断不了。

我们长期的投资理念是重视估值性价比,左侧逆向是我们的重要投资方法,所以价值精选这个产品肯定不是阶段性市场贝塔的增强版。

更多时候它会更像红利指数的特征,短期不性感,但是长期能够提供稳健回报,我们不强调经济很差要配置红利,而更多建议在经济长期中低增速的环境下去配置红利类的资产类别,可以试着用小仓位来申购,不断的了解,观察,相信,从而在股票或者基金低位的时候,敢于去进一步投资。

投资者要了解基金经理,要了解基金经理的风格和信仰,就像基金经理要了解自己买的股票一样,才能在底部敢于加仓,敢于持有,基金经理通过股票赚到了钱,投资者也能通过基金赚到钱。

09 找到你能理解的股票

价值精选的产品留存率大于80%,留存率很高。对于新申购的客户和留存的老客户,张英也给出了接下来看好的方向:

一直以来看好的运营商、公用事业,特别是在港股,这些资产的回报都是非常有吸引力的,增量上我们会在港股的互联网,消费医药这些方向上去寻找机会。

基于市场的估值水平和调整时间,除了个别的一些小股票,很多核心资产和基金重仓股,估值都已经趋于合理,也是在流动性危机下才会给到这样的估值机会,没有太高的杀估值的风险,关键还是要在一组股票中,找到你能理解的股票,除了基本盘的红利股票外,能够挑到港股的互联网医药消费等方向上低估而有价值的股票,找到你所能理解的股票,创造比较稳健的绝对收益还是很有可能的。

招卓价值精选(103805)从2023年5月31日成立至今,180个交易日,期间净值低于1的交易日共24天,最大回撤不到7%,累计净值达到了1.1238。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。