作者:资事堂

题图:资事堂微信公众号

年关将至!

这一年,股票私募圈的压力可谓相当之大。

很多知名投资人都在寻思着,如何向沮丧的客户进行“交待”。

亦有头部私募的操盘手们,净值压力要小很多,甚至成功抵御了下跌的“引力”。

究竟哪些私募基金经理,低调地身处正收益的阵营中?

资事堂依据公开数据,为读者们做了一番梳理。

01

“拼多多爱好者”业绩暴增

景林资产女性基金经理蒋彤的产品在2023演绎了一波“独立行情”,可谓业绩大翻身。

她的产品去年回撤比较多,但蒋彤管理的产品今年创造了11个百分点的浮盈(截至11月30日),明显超出市场。

从其对外受访和历史风格看,蒋彤偏好科技和成长股研究,也是景林组合重仓相关个股的重要推动者。

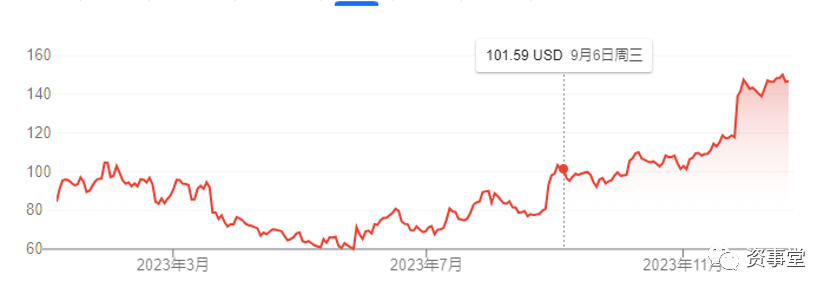

而从拼多多今年飙升的走势看,这个“重仓”还是做对了(下图)。

蒋彤属于第一代基金经理,早年服务于港澳信托、嘉实基金、南方基金、建信基金,后来低调的加盟了高毅。

02

千亿私募“集团式”现身

事实上,景林内部,还有比蒋彤更“猛”的基金经理——高云程,他的产品在今年前11个月积攒了33%的浮盈。

此外,景林资产实控人蒋锦志亲自管理的全球策略,举手年内浮盈有5个百分点。

据悉,这家机构的收益来源比较一致,均与海外权益市场投资有紧密关联。而且,历史上,景林资产就大型私募机构中,对海外积极进行多元化配置的。

此外,瓴仁基金——千亿私募集团高瓴旗下的二级投资平台,截至11月30日旗下产品收益接近4个点。

高毅资产也未缺席。据私募排排网,吴任昊管理的产品年内收益为1个点,守住了正收益,他加盟高毅之前,曾在主权基金部门负责全球投资。牛散变身基金经理的冯柳,今年年内净值也基本打平,收益为-0.02%。

03

“家庭内部”业绩分化

当然,不乏有私募基金经理,旗下产品差异巨大。

林园投资就是一例。

这家百亿私募有一只产品的年内收益高达91.68%(截至11月末)。形成对比的是:林园的其他产品要么年内有七八个点收益,要么亏了七八个点。

林园如何单独“制造”收益接近翻倍的产品?

结合公开信息发现:这只产品或许是主打定增策略,2022年7月林园投资获配一家新能源汽车公司增发的股份,获配金额为2.59亿元。

04

价值派“显山露水”

自2021年初“抱团股”解崩,大盘指数已经跌了快三年,把很多投资者磨得“没脾气”。

这种情绪“刺激”下,能帮助客户将净值涨幅控制在正收益附近,则属于相当“尽责”。

仁桥资产就是一例。

私募排排网显示,这家机构的代表产品年内收益为-0.45%(截至12月15日),而2022为投资者博取了正收益(0.34%)。

换言之,这家百亿私募的客户躲过了近两年的大幅下跌,这背后与低估值品种的押注有关,躲避了很多大幅下跌的资产。

如此主打“真价值”的路径,在另一家百亿私募身上,起到了更加“理想”的效果。

裘国根执掌的重阳投资,旗下代表产品年内收益有9个点(截至11月30日)。

重阳投资与仁桥资产一样,在此前的指数型牛市(2019年-2020年)颇有“劣势”——与“兰兰”、“春春”相比大幅逊色。

但近两年,两家私募的稳健底色逐渐显露出来。

05

“后来居上”者

但斌的东方港湾,可谓2023年“超车能力”突出的私募,近一年来市场对其重仓股饶有兴趣。

不时有说法称其埋伏了很多美股。

以但斌管理的一只产品为例,截至12月15日,年内收益达到28%,此前就有传言其在人工智能公司上布局较多,净值曲线一度与特斯拉的K线图齐涨齐跌。

但斌的一个徒弟——张留信的产品,爆发能力更强,旗下产品年内涨幅超过70%。

从张留信的履历上,或许能嗅出其重仓的行业:他早年在长城基金担任汽车与新能源领域的研究工作。

06

两位老将很“辣”

近两年令人沮丧的行情,让很多有二十年经验的投资老手,迟迟找不到感觉。

但资事堂发现:有两位A股“老司机”战胜了这个逆风。

其一是康曼德的丁楹,他是中国第一代公募基金经理,也是最早期的封闭基金操盘者。代表产品年内收益有8个点之多(截至12月15日)。

其二是聚鸣投资的王文祥,产品年内收益1.34%(截至12月15日)。

据悉,王文祥早年曾任职于长城基金,后来担任大成基金的研究总监、社保投资部总监,亦曾在产业资本机构负责投资。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。