作者:新全球资产配置

题图:新全球资产配置微信公众号

沪深暴跌、股灾来了怎么办?这个标题很恶心,但确实是我们在做投资的时候,必须思考的一件事。有的人会做择时,预测暴跌的时点。这种做法,早已被很多论文和数据证明为运气成分偏多。

其实靠谱的方式也有一些,今天我们来介绍其中的一种:多资产趋势跟踪策略(管理型期货)。

穿越世纪的趋势跟踪策略

AQR 2017年6月份的一篇paper,题目是“A Century of Evidence on Trend-Following Investing”,中文我们暂且译作《穿越世纪的趋势跟踪》。

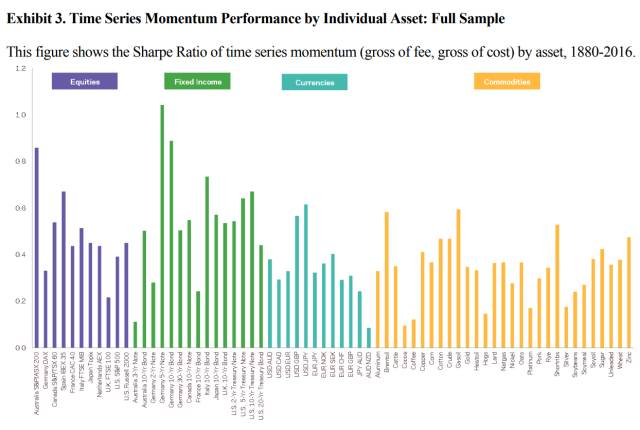

AQR这篇文章主要用了超过135年的金融数据(最早的数据起始于1880年),横跨全球11个国家的股票指数、12种外汇、15种主权债券和29个大宗商品期货品种,来检验趋势跟踪里面一个最基本的策略是否有效。

这个策略就是时间序列动量(Time Series Momentum)。具体怎么做?其实很简单,比如用在上证综指上,如果上证综指过去1个月(包括当月)的总回报为正,那么下个月就做多股指;如果过去1个月(包括当月)的总回报为负,那么下个月就做空股指。

AQR分别测试了过去1个月总回报、过去3个月总回报、过去12个月总回报。并且用等权重的方式,将这3种不用时间长度的动量指标组合在一起,形成一个加权的动量指标。基于这个加权的动量指标,又将上述67种资产等权重的组合在一起,构造出了一个资产组合。

趋势跟踪(动量策略)有效

1. 在单个资产中,动量指标能够降低此资产和其它主要资产的相关性,并且在大部分的资产中,提高其夏普比率。

图片摘自AQR论文,版权归其所有

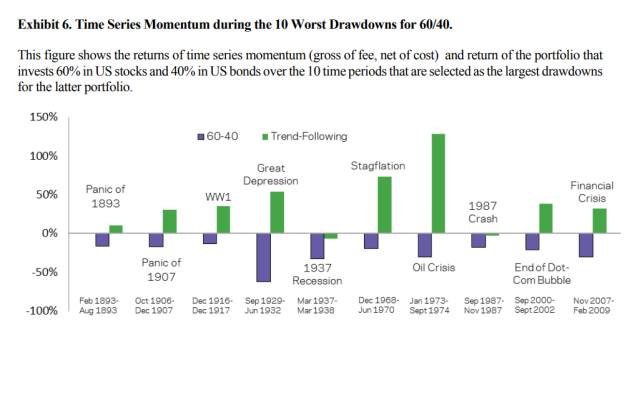

2. 通过等权重地组合这67种资产标的,加上加权的动量信号,新的组合能够在股灾中大幅跑赢60%/40% 股/债的策略。

图片摘自AQR论文,版权归其所有

具体的文章解说,可以参考张翼轸老师的雪球文章《给趋势投资信仰充值:动量模型百年赚钱史》,已经说的非常详细了。

学术界的讨论

AQR论文中测试的这种基于多资产标的的趋势跟踪策略,有一个专业的代名词 - “Managed Futures”,也就是管理型期货,属于CTA策略。

除了这篇AQR的论文,从去年到现在,学术界上有2拨人一直在争论这个管理型期货到底是不是有效的。

管理型期货中的动量管用

一拨人以Tobias J.Moskowitz为首,加上Yao Hua Ooi, Lasse Heje Pedersen,写了一篇《Time Series Momentum》,我们将此论文简称为MOP。

MOP论文的结果跟AQR的这篇类似,测试了从1965年到2009年间58种资产(24种国际大宗,12种配对外汇,9个股指,13个主权债)。跟AQR不同的是,MOP用了风险平价权重,也就是谁的过往波动性高,谁的权重就低,而不是单纯的等权重来组合这58种资产。

动量指标只用了过往12个月的总回报。最后得出的结果是,在加了2倍杠杆的前提下,这个策略每年的超额收益在13.89%。

管理型期货中的动量不管用

另外一拨人以Abby Y.Kim为首,加上Yiuman Tse, John K. Wald,写了一篇《Time Series Momentum and Volatility Scaling》,我们将此论文简称为KTW。

KTW这拨人呢,也基本沿用了KOP的数据:1985年-2009年,55种不同的资产。他们得出的结论是,不加杠杆的情况下,KTW的策略每年的超额收益只有4.78%左右。

如果加了杠杆,这个策略年超额收益在13.76%。如果不加杠杆,这个策略跟买入持有没有太大区别。说白了,就是动量不管用!

这3拨人,搅在一起,不清不楚的,真是难搞。这里的争论点在于:

- 动量管用吗?

- 还是完全靠的杠杆的力量?

- 还是买入持有就完事了?

那么我们用自己的数据,来测试看看到底是因为时间序列动量管用呢?还是杠杆管用呢?

策略的历史回测

数据:1998年1月-2016年6月,包括了38种资产:22个国际期货品种,9个股指,7种主权债券。

我们在这里只选取了38种不同的资产,对整个模型做了简化。一是为了测试在简化的前提下,模型是否可靠;二是为了增强可操作性,交易38个品种 v.s. 交易67个品种的难易程度可想而知。

动量指标:过往12个月总回报,包括当月。根据AQR的论文,12个月的效果较好,这里也是为了简化测试结果和测试可靠性。

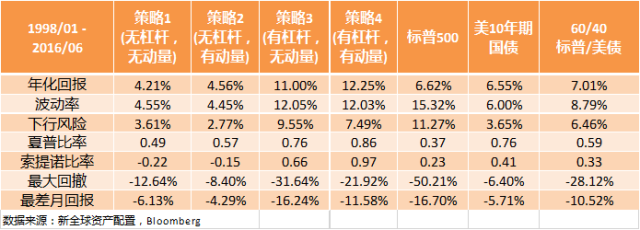

测试的策略,我们这里一共测试了4种策略

策略1:风险平价组合(基于过往36个月的波动性),不加杠杆(年化目标波动率在4.5%),买入持有,每月再平衡。

策略2:风险平价组合(基于过往36个月的波动性),不加杠杆(年化目标波动率在4.5%),动量指标(正动量就看涨,负动量就看空),每月再平衡。

策略3:风险平价组合(基于过往36个月的波动性),加2.5倍杠杆(年化目标波动率在12%),买入持有,每月再平衡。

策略4:风险平价组合(基于过往36个月的波动性),加2.5倍杠杆(年化目标波动率在12%),动量指标(正动量就看涨,负动量就看空),每月再平衡。

策略回报表现

从上面的数据可以看出,加杠杆和不加杠杆的区别是非常大的:不加杠杆的策略1和策略2,比加了杠杆的策略3和策略4,年化回报低了很多。

然而不加刚刚的策略1和2,最大回撤也比加了刚刚的策略3和4,低很多:平均10% v.s. 25%。

杠杆是肯定会放大策略的波动幅度的:如果杠杆前策略为负,加了杠杆就会亏的更厉害;如果为正,加了杠杆就会赚得更多。

要注意的是,这里我们并没有计算杠杆费率,粗略的估计,杠杆费用一般在每年2-3%左右。即便如此,加了杠杆的策略3和策略4,其年化回报也高于另外2个策略,并且高于标普500和美国国债。

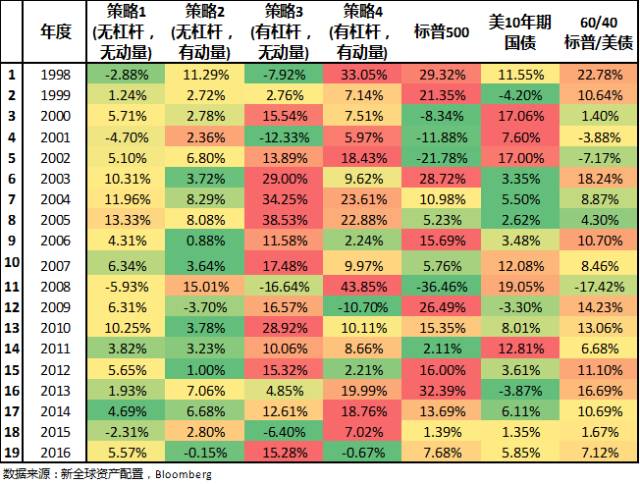

下面我们来看看年度回报

在每一行中,我们横向比较,并且用不同的颜色来区分策略的好坏:红色代表表现好,绿色代表表现差。

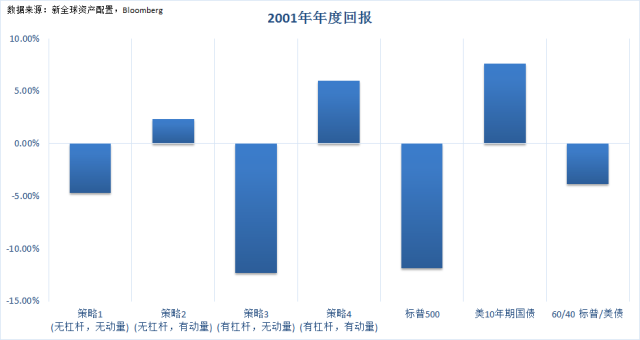

没有采用动量的策略1和策略3,其股灾中超额收益并不明显。比如下图:在2001年互联网危机时,使用了动量的策略2和策略4,均录得正的年度回报,而没有使用动量的策略1和策略3,均为负,并且大幅跑输简单的60/40 股/债策略。

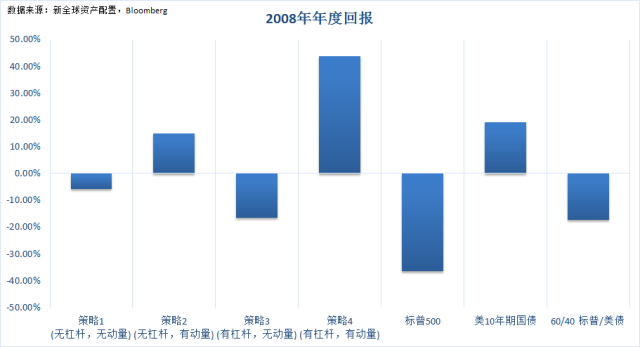

这个情况到了2008年危机时更加的明显。当标普500在2008年录得负36%的回报时,使用了动量的策略2和策略4,再一次的大幅跑赢大盘。而且在杠杆的作用下,策略4的年度回报超过了40%!

管理型期货的动因和局限性

看到这里,我们能否说动量就是王道了呢?其实3篇文章中,都有一个共同点,就是动量改变了策略本身与其它主要资产的相关性。

要想跑赢大盘,就必须跟大盘不一样。

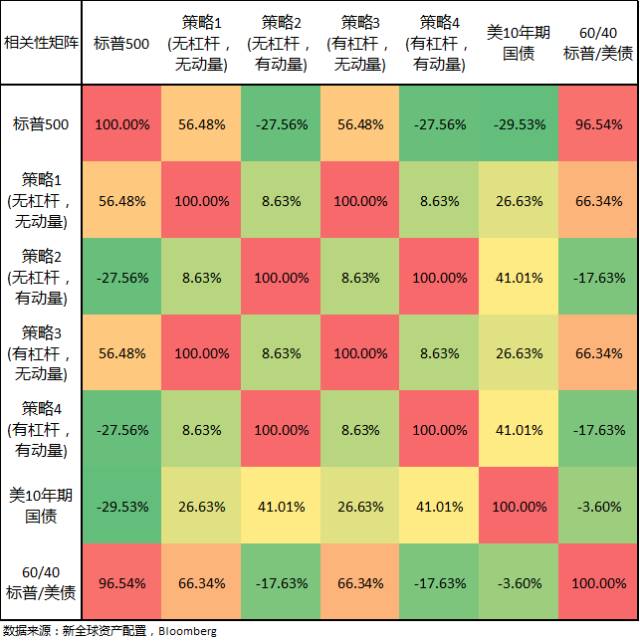

从相关性矩阵上来看就是非常的清楚了。没有做动量的策略1和3,它们和标普500的相关性有56%,与60/40 股债组合也有66%。

而做了动量的策略2和策略4,与标普500的相关性为负27%,与60/40也是负的17%。

杠杆是不能改变策略相关性的,杠杆改变的只是策略的剧烈程度(波动率)。

管理型期货不是全天候策略

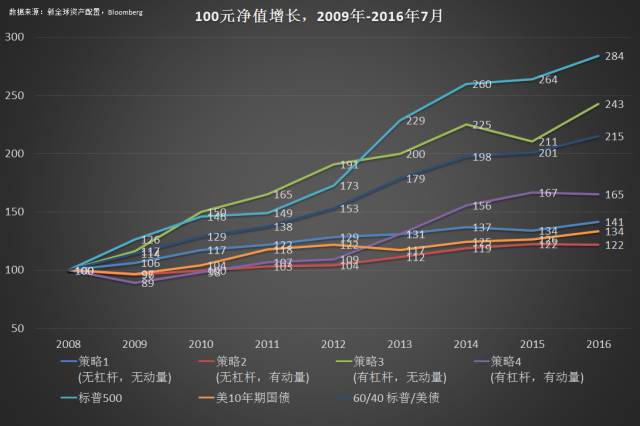

然而负的相关性,也增加了策略的跟踪误差。比如在经历危机后的2009年开始,标普一路高歌猛进,而使用了动量的策略2和策略4,日子就非常难过了。

没有加杠杆但是用了动量的策略2,表现是最差的,从100块进去,最后只变成了122块,而标普同期能变成284块!就算是加了杠杆和用了动量的策略4,其末期净值也只有165,还是大幅跑输大盘。

反而,用了杠杆,但是没有用动量的策略3,其末期净值为243,仅次于标普这个妖魔大盘。

所以说,动量不是万能的!但是虽然动量不是万能的,但是要赚取股灾中的超额收益,没有它是万万不能的。

不做动量的策略,与美国10年期国债的相关性只有26%;而做了动量的策略后,与国债相关性上升到了41%。国债一般是作为股灾时期的避险资产,动量在改变了资产间相关性后,增强了此策略的避险属性。

说到底,管理型期货这种策略,历来都是作为资产配置中的一个补充,充当另类资产的。它存在的首要目的,就是通过系统性的方法,将一些相关性低的资产组合起来,保护投资人免遭市场尾部风险/股灾时期的波动。

类似于买保险,平时交交保费,不怕一万,就怕万一。

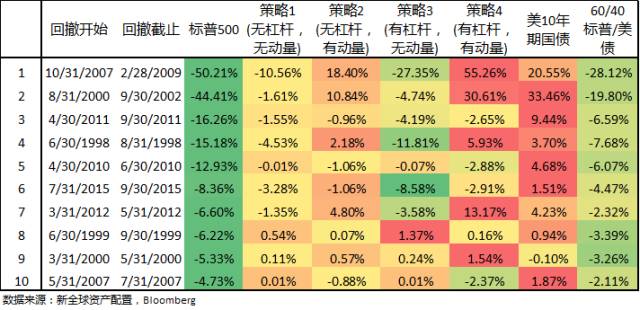

下面我们就根据标普500的在1998年-2016年6月间的前10大回撤,看看同期的管理型期货策略到底表现如何?探寻杠杆和动量相互作用后的股灾时期的表现。

股灾中的表现

在使用了动量后,策略的股灾逆向属性明显变好。当标普狂泻50%的时候,策略4(2.5倍杠杆 + 动量)涨了55%!

而策略3(2.5倍杠杆,不加动量/买入持有),虽然没有大盘跌的多,但是也跌去了27%。2000年互联网泡沫时期,大盘跌44%,策略4正30%。

在1998年-2017年6月间的标普前10大股灾中,不光是08年和00年的危机,在其余的8次危机中,使用杠杆+动量的策略4,均有不俗的表现,与10年期国债的表现不相上下。

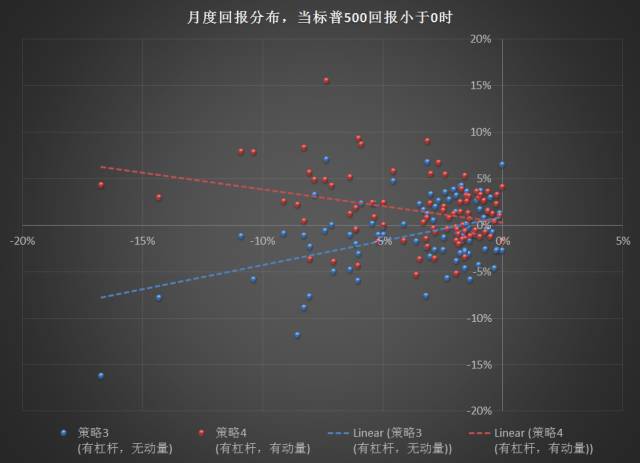

我们使用X轴基于标普500的月度回报分布图也能看出动量赋予策略的不同属性。

使用杠杆+动量的策略4(红点和红线),其月度回报在标普为负的时候,明显的有负斜率,也就是负相关性,往往你跌我涨;在标普下跌的大部分时候,杠杆+动量的策略4,其月度回报都落在了正的区间上。

而没有动量,买入持有的策略3(蓝点和蓝线),月度回报的分布总体上与标普正相关,往往同涨同跌。超过一半的时间,其回报落在了负区间上。

- 趋势跟踪的动量策略有效低改变了资产和策略间相关性。

- 纵使是把超过30个资产组合在一起,如果只做买入持有,其股灾时不具备超额收益的特征。

- 杠杆只能增加波动率,不能改变策略间相关性。

最后来一张这个管理型期货与标普500的回撤比较图。

- 管理型期货(动量 + 杠杆 )在股灾中的抗跌性非常明显。

- 管理型期货不是全天候策略,在市场平稳的时候,其表现平平,比如红圈中。

写在最后

通过我们的数据分析,加上AQR和另外2篇论文的结果,我们对多资产动量策略(管理型期货)有了初步的认识。

杠杆绝对不是一个策略能够在股灾中大幅赚取超额收益的本因。只有通过多资产的组合,加上使用动量指标改变了资产间相关性,才能使能策略在股灾的时候表现出逆向的属性。

而在杠杆的作用下,此逆向属相得以放大,让投资人获益颇丰。然而我们要谨记:没有一个策略是万能的, 没有一个策略能每时每刻跑赢大盘。使用杠杆要建立在系统性的结构之上,不能盲目启用。

管理型期货虽然能在股灾中带来比较可靠的超额收益,但是在其它市场结构中,由于其与大盘的相关性为负,很有可能导致此策略跑不赢大盘,甚至是大幅跑输。要想保护资产不遭受黑天鹅事件,就必须在平时承担一定的风险。

每一个策略都有不同的侧重点,管理型期货在股灾中超额收益的属性,不能被神化,也不能被忽略。管理型期货策略说到底还是属于“另类资产”,需要与其它的资产组合起来,通过大类资产的科学配比,发挥其黑天鹅事件的逆向属性。

知其然,还要知其所以然。必须清楚地了解了策略的属性和构造之后,我们才能真正的用好这个策略。

另外这个管理型期货策略,普通投资人做起来很难,需要专业的管理人员进行配置。以后也会介绍一些类似的,但是便于操作的策略。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。