作者:培风客

题图:培风客微信公众号

之前解释了说本周是很关键的日子,有财政部的计划,联储的会议和周五的失业率。

本来是昨天早上就想写完这个文章,但种种原因拖到了现在。还是和之前一样,对于FOMC的看法要从三个角度说起。

1,美国经济的情况

2,联储行事的逻辑

3,对市场的影响

一句话解释就是,居民和企业是联储Higher for Longer的原因,政府部门可能是联储必须Data Dependent的原因

之前我们反复分享过对于美股居民,企业,政府的看法,简单总结一下就是

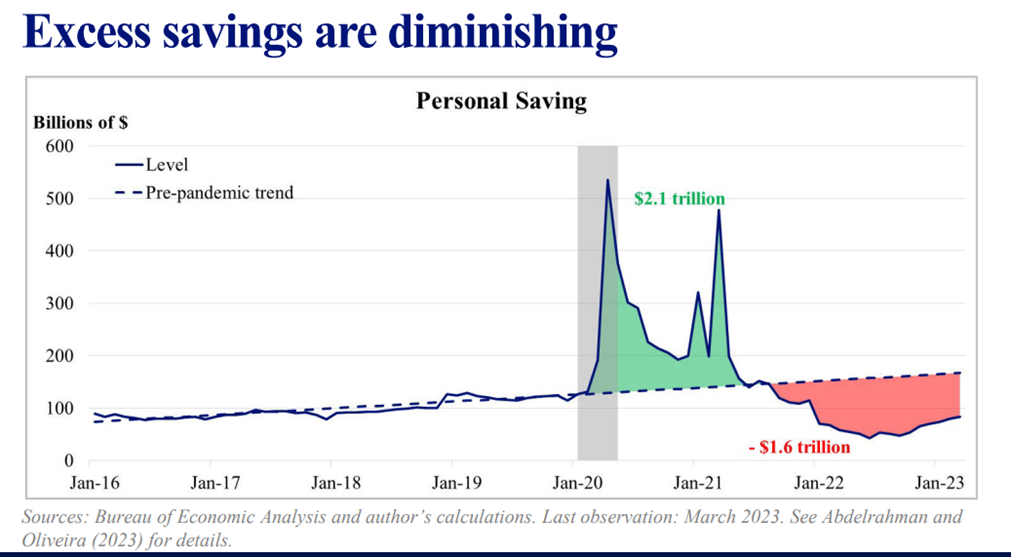

- 居民的超额储蓄快要花完

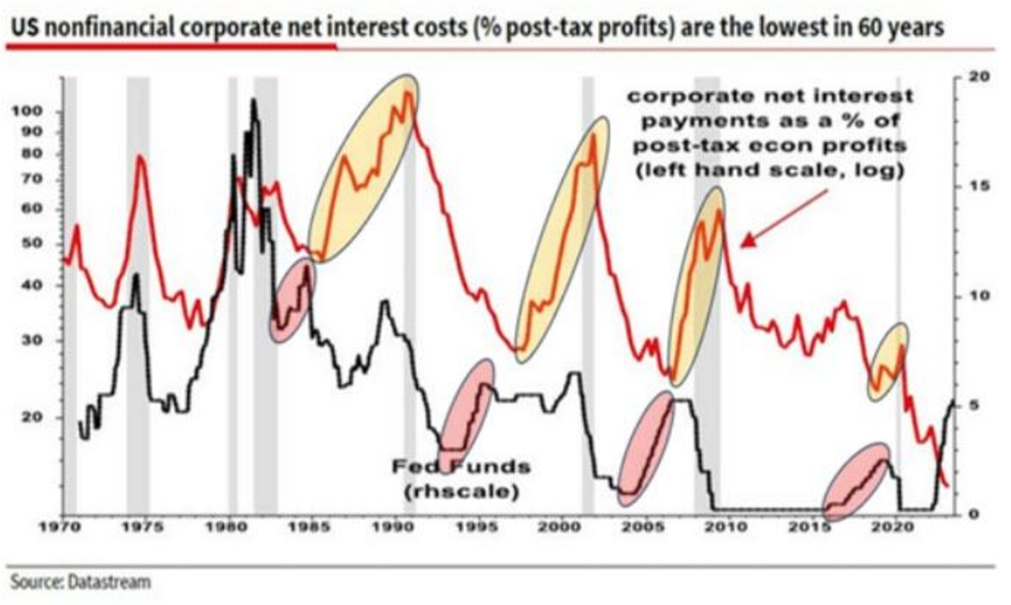

- 企业的寒意并不大,但2024-2025年会加大

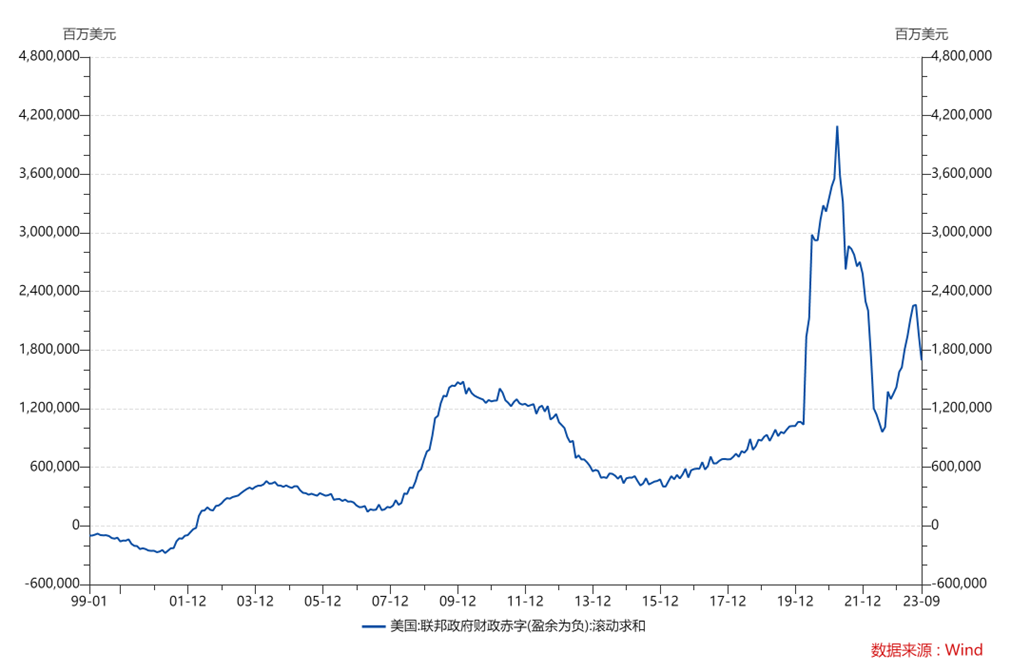

- 政府在扩大支出

其中居民和企业属于现在压力不大,但慢慢压力会浮现,而罢工并不解决居民+企业的问题,因为无非是居民多一点,企业少一点,居民少一点,企业多一点。所以居民和企业,是联储有信心的根源,只要把利率维持在当前位置,随着时间推移,经济就会被压制。

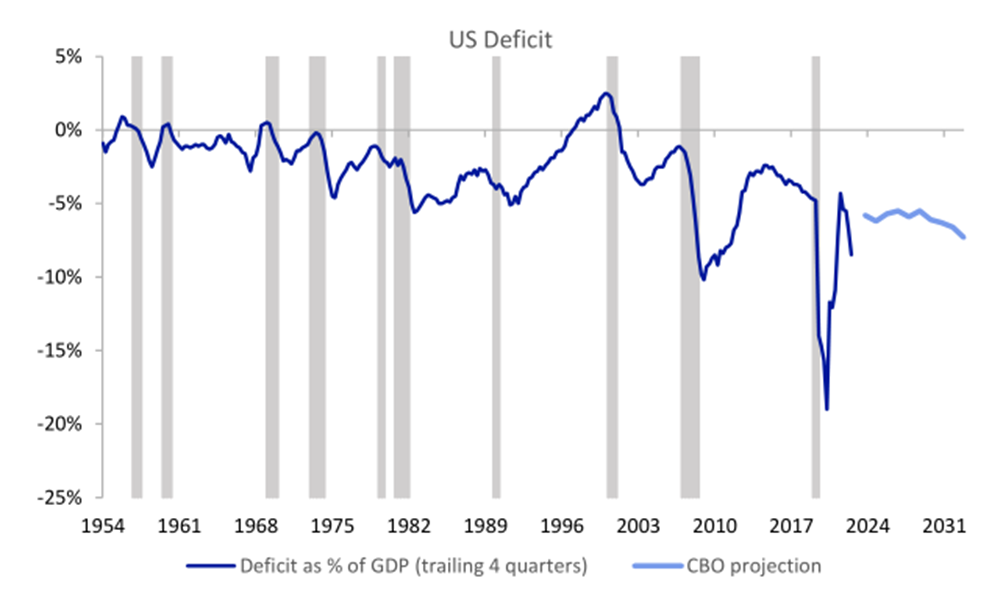

而政府的财政支出,以及财政支出带来的通胀压力,对于联储来说是个很难逆料的事情,没有理由认为联储可以预知美国两党的杯葛和妥协,联储也不存在任何方法去预测明年美国民主党和共和党谁能选上,只能说联储一般会和执政党保持一个还可以的关系。

所以对于联储来说,他面对的是一个未来赤字可能持续扩大的政府,而且战争和地缘政治的威胁时刻存在,他没有任何办法确定美国不会因为战争而大规模刺激财政,也没办法去逆料2024年民主党和共和党在财政问题上的看法

如果把你放在这个位置上,就像是上个月鲍威尔被问到的那样,财政是一个你没法控制,但会影响你KPI的东西,你怎么去处理?我觉得你也只能走一步看一步,如果财政超预期多,那么你也被迫继续紧缩,如果财政不会那么多,那么居民和企业部门慢慢被压制,你只需要Longer就可以,没必要Higher。

所以经济部分的结论是比较清晰的,清晰地模糊,美国经济的走势最大的变数在于财政,我们不知道在选举年,经济走弱的时候,战争风险存在的时候,民主党会怎么去维持自己的胜选,我们也不知道共和党会尽多大的力气,搅黄民主党的计划。

我们只能说经由常识,经由规律,认为明年的财政支出不会失速,但也不太可能超过今年,叠加企业和居民慢慢感受到寒意,明年可能是财政退坡,货币顶上,二季度之后开始降息。并且把这个情景当做是基本假设,同时超预期假设就是战争超预期,财政超预期。基本假设和超预期假设的选择是每个人世界观不同决定的,这种时候就是你的过去决定你的未来的时候,你过去形成的世界观,决定了你当下怎么看,然后决定了你明年赚多少钱。

这也是很有宿命感的时候。

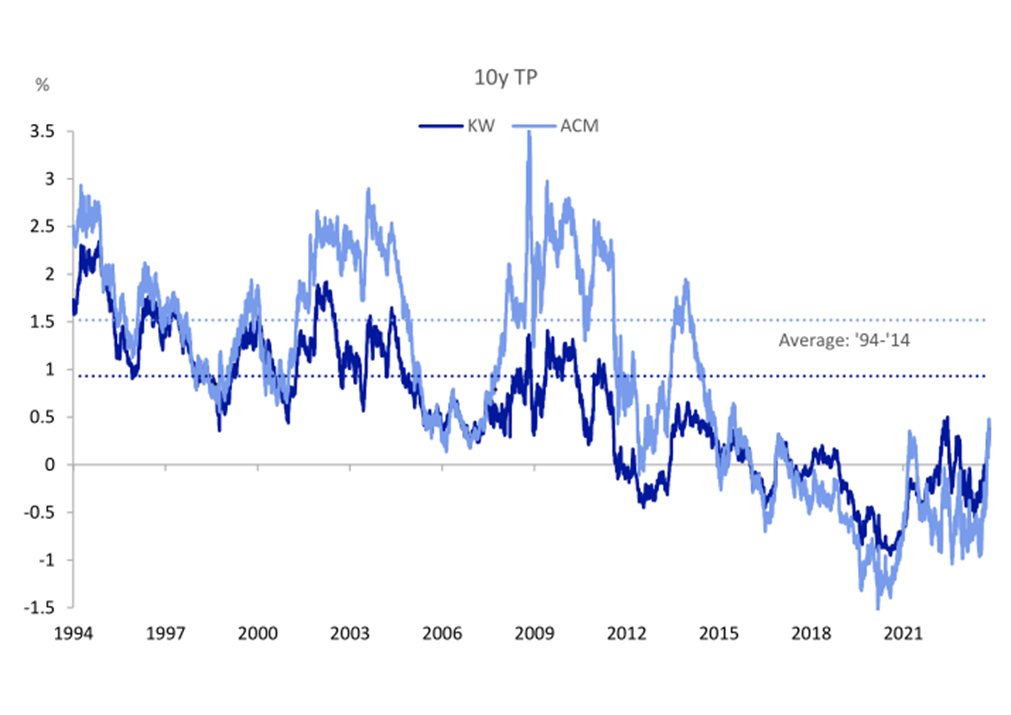

对于联储来说,我觉得他最近三周,释怀了市场一个最大的担忧叫做:如果财政超发导致长端利率上行,联储会不会觉得这也是一种紧缩。

这个担忧之所以重要是因为,我们假定,联储告诉你,财政超发导致的国债供需失衡,继而带来的收益率上行,不算紧缩,那么这意味着,有可能长端利率走高的时候,联储也继续推高短端利率。

这种组合是非常糟糕的,有两点

- 第一,这样期限利差可能是个负数,财政部可能看到长端利率更低,继续发长债,导致这个螺旋加剧

- 第二,对于金融市场来说,他同时要面对财政部的抽水,和联储的加息两个紧缩

而鲍威尔直接否定了这种可能性,让市场大为释怀。

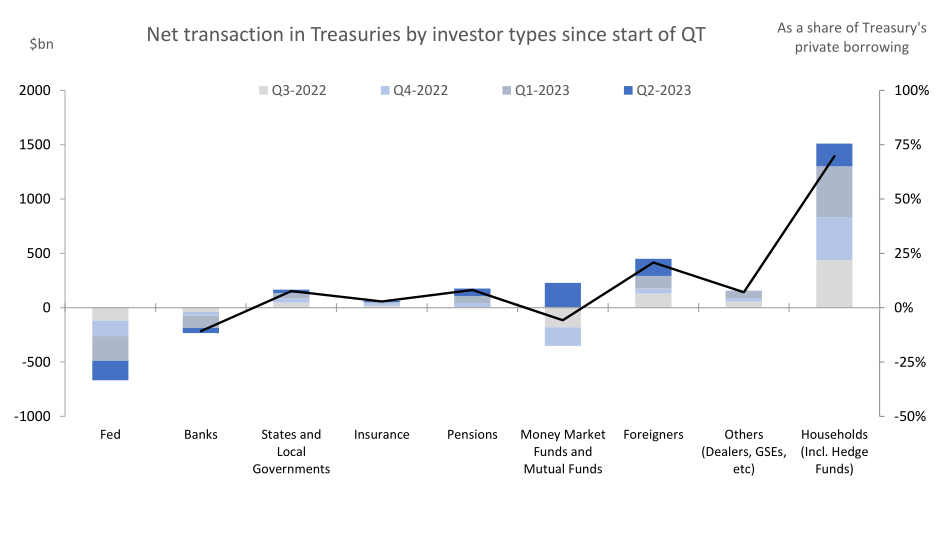

在FOMC之前,财政部的发债计划里面,不仅总量低于市场预期大概20亿,在期限上,也更多偏向短债,这也就是我们之前分享的,更多的短债会让市场对于长债收益率走高有所释怀。

从这个角度来说,如果联储是看财政发债决定利率,那么反过来,财政也是看联储的决议决定明年的发债计划。

如果联储降息,期限利差回正,那么明年可能也是更多短债,然后长端利率会慢慢回到经济定价而不是供需定价

如果联储不降息,那么财政部可能也只能按照期限利差去看发债计划,这时候市场会是一个震荡市,如果长债收益率走低,那么财政部发更多长债,然后长债收益率走高。

这个选择也是值得关注的。

最后我们简单聊聊对于各个资产的看法吧,还是之前那个说法,对于黄金,铜,人民币我比较熟悉,也交易很多,对于美债,美元,美股科技股这些东西,我都是随口说说。

美国短端利率

我觉得美股的实际利率,在未来应该位于2000-2008,以及2008-2020年之间,差不多0.5%-1.5%左右,加上一个通胀预期假定在2%,那么我觉得联储未来可能有200-250bp的降息空间。联储的策略应该就是等到财政不行,居民和企业开始承压的时候降息。但这里有个隐忧,我们后面再说

美国长端利率

美国TBAC的看法是,以后期限利差可能会回到55-110bp的区间,那么意味着十年期国债的交易区间可能是3.1%-4.6%。首先这意味着即便在最宽松的时候,美国的流动性也不会回到2008-2020年区间(除非大危机,但很短暂)。这对于所有投资者来说都是一种警醒,也是一种利好,因为这意味着无风险的利率会比较高。

Howard Marks说将来高收益债可能是个好市场,这确实有可能,如果是4.5%的长期无风险利率,加上300bp的信用利差,就可以满足长期资金的回报率要求,我觉得这个其实蛮诱人的。

这里的问题在于,如果期限利差不会回到2014-2020年的低点,以后美股企业的长期融资是会受阻,会有更多的企业司库开始做短债的融资,这有可能会改变美国市场对于长久期资产的风险偏好。今年以来,美国长债的交易市场更多都是散户参与,也有可能未来美国的一些成长股,交易者都是散户居多,这其实不是一个很好的现象。

美股

上文中说了,我对美国居民部门和企业部门目前的良好表现并不惊讶,但对于2024年能否持续存在怀疑,宏观投资的一大法宝叫做double down,很有可能对于2023年中国复苏美国萧条的看法,在2024年要再写一遍。最近看到中金对于2024年美国经济抱有比较积极的看法,我觉得其实如果我是他们,我会把自己2023年看错的十大预测,在2024年再做一次。我始终觉得,输一次,然后加倍下注,如果再输就走人。比输一次改一个观点更好。尤其在一个高波动的世界里面。

对于美股我比较熟悉的资源股板块,我只能说这个挺头疼的,美国人对于铜真的非常迷信,但美股的铜矿公司其实很多表现也就那样,从我自己的角度来说,我很希望有一天美股金矿公司的EV/EBITDA可以回到10以下,然后铜矿公司能回到8以下。

这个难度在于,金和铜的长期故事可能很美好,同时金矿和铜矿公司的市值又很小,如果真的有一个长期故事,他的溢价会很快涨起来,那么这种时候,明知道有风险,但又知道后面可能有溢价,就到了检验人性格的时候了。我自己觉得宁可等等也不愿意去参与溢价。

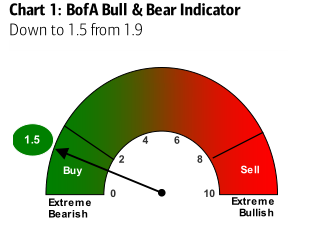

对于AI我毫不怀疑这东西就是未来10年可能最有用的科技应用之一,但上文里面提到的,利率走高,长久期负债减少可能对他的估值有一个长期打压。所以美股我自己还是希望有一个比较明显的下跌为好。目前美股的情绪非常低,我也觉得会有一个反弹,但这个反弹我决定不去参与。

黄金

对于财政看法的分歧就是对于黄金看法的分歧,如果美国以后就是永远财政支出很多,然后货币宽松不做,那么黄金没啥机会,但如果美国做了财政刺激,然后还需要降息,那么黄金就有大机会。

在这个问题明朗之前,我觉得黄金的交易区间都是2085-1870,所以之前跌破了可以买,但现在如果情况没有明朗,你一定说黄金可以涨破前高也不好说。

我自己相信的故事是

- 在美国降息的说法明确之前,黄金都会在1870-2085之间交易

- 在美国降息前一个季度,黄金会突破2085

如果你觉得美国不用降息,那就没什么好看的

美元

美元的问题更加简单也更加复杂,如果你觉得美国加息末期可以不停祸水外引,那么美元指数可以一直上涨,如果你觉得美国加息末期最后风险爆发在本国,例如商业地产或者小银行,那么美元指数会掉头。

这问题简单又复杂,我的建议是汇率尤其是美元欧元这种东西都是神仙品种,没有金刚钻就别随便做。

铜

铜今年成本上升远超我想象,但这带来一个好处就是成本支撑更高,而且目前由于套利的原因,库存都在海外,所以铜其实是个很简单的交易

- 看到海外情绪低落,击穿C3成本之后去抄底铜矿公司

- 如果情绪一直不错,那么等到明年财政确定刺激之后也可以买

最后,美国的大选,地缘政治,战争,这些以前我们不需要态度考虑的东西,都慢慢进入了现在的经济研究框架里。其实这些东西研究起来也不太难,重要的是两点

- 第一是不要狂妄,不要觉得自己是世界上最牛逼的人,我们不可能比美国人更了解美国,不可能比欧洲人更了解欧洲,多问当地人看法。

- 第二是不要预设立场,我经常看到的一个错误是,有些自己生活过得不如意的人,就会希望看到一个大新闻,这并不客观,而是一种主观的看法,而有些生活过得很如意的人,就会忽视一些细节变化,这也不客观,也是一种主观的希望。所以一个很好的方法是,去听那些生活中过得很好的人谈大变化,去听那些生活中不如意的人谈长期不变的东西。反过来就容易出问题。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。