作者:丫丫港股圈

题图:丫丫港股圈微信公众号

继“资本市场四支箭”射出1个月后,A股老乡终于等来自己的“骑士”了。时隔8年,汇金公司再度增持四大行,预计耗资4.77亿元。

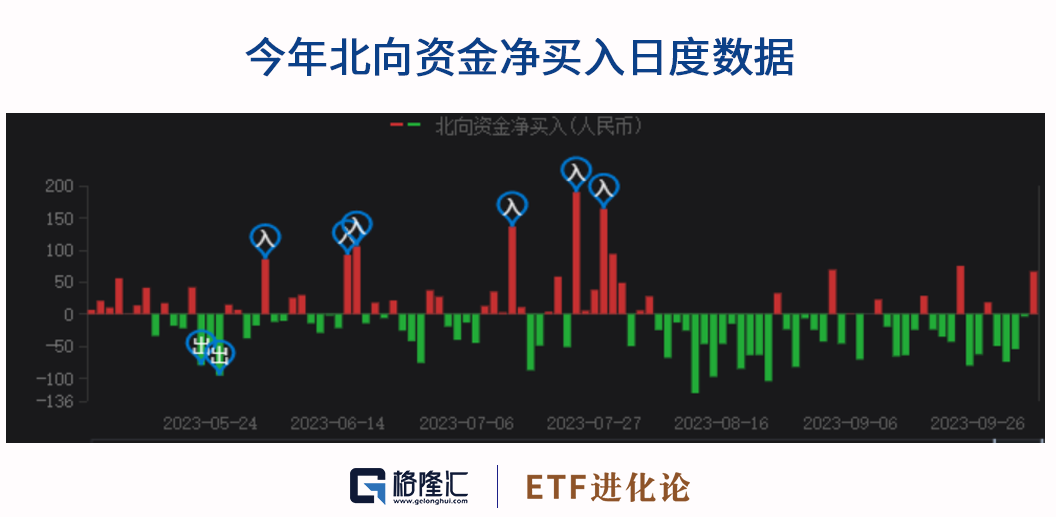

效果立竿见影,今日A股三大指数全线收涨,就连“墙头草”北向资金也坚定抄底,净买入66亿元。

这两个月萦绕在无数股民脑海中的问题再次浮现:底部到了吗?

1

汇金时隔8年再度增持四大行

昨日晚,四则公告如石破天惊般,炸翻沉寂已久的股民群。

农业银行、中国银行、建设银行和工商银行先后发布公告称,控股股东中央汇金投资有限责任公司增持本行A股股份,增持数量分别为3727万股、2489万股、1838万股和2761万股,并拟在未来6个月内以自身名义继续在二级市场增持本行股份。

这可是中央汇金时隔8年再次出手,以10月11日四大行收盘价估算,中央汇金本次增持合计耗费约4.77亿元,还强调了未来6个月内要继续增持。

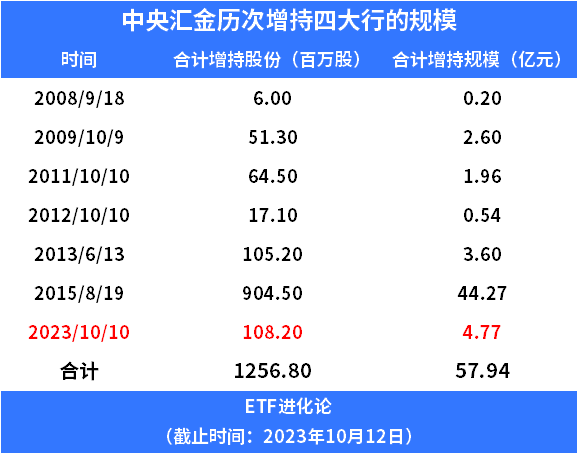

从中央汇金历次增持四大行的规模来看,以及强调未来6个月会继续增持的口径来看,这4.77亿元就可能只是开胃菜。

2013年6月13日,中央汇金动用了3.6亿增持四大行,当年6月,沪指跌至1849点之际,中央汇金再次出手大量申购指数类ETF基金,令市场止住下跌趋势。

2015年8月19日,中央汇金出手44.27亿稳住暴跌的市场,在随后6个月内继续出手增持,年内耗资200亿!

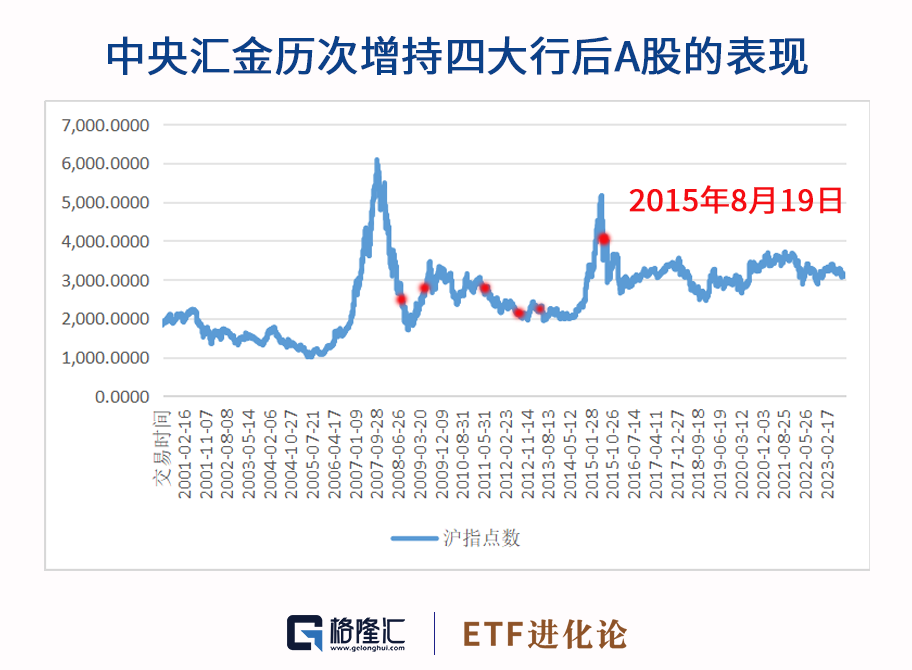

从中央汇金历次增持四大行后A股的表现来看,中央汇金出手的时点不全然就是A股的底部,拉长时间维度来看,往往是A股底部区域。

所以本次中央汇金出手更大的意义是释放出强烈看好信号,为市场注入一剂强力的“强心针”,提振投资者信心。

另一方面也算是回应近期市场热议的平准基金,为市场带来新的增量资金,而且明牌未来6个月会继续增持,无疑是给市场留下新的期待,关键时刻国家队还会继续出手。

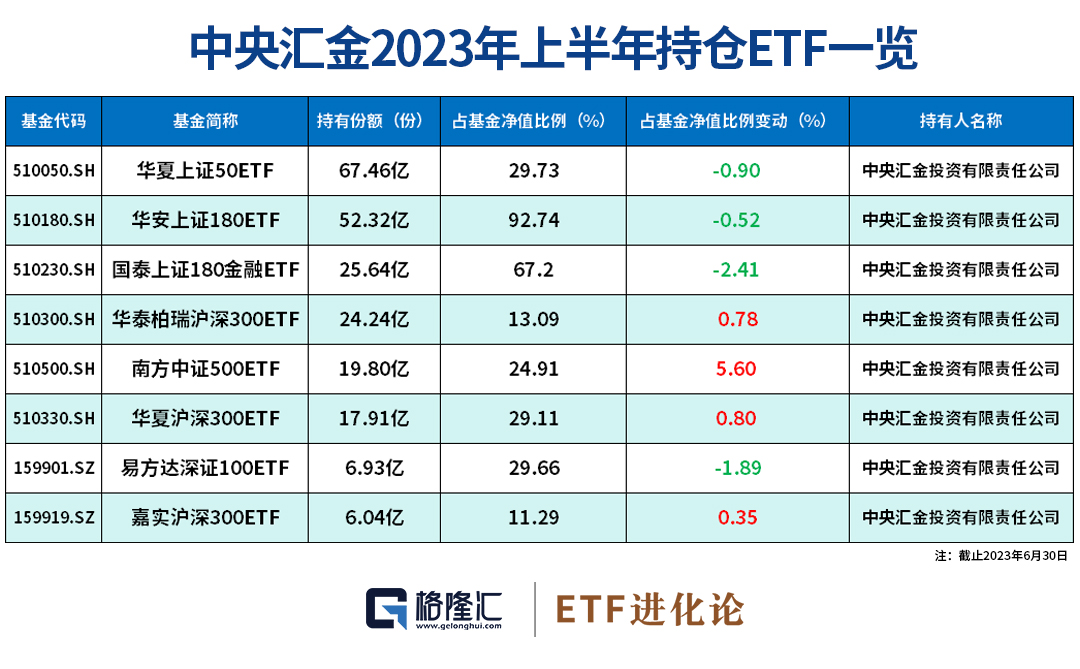

值得一提的是,中央汇金的持仓图谱里还有不少的ETF产品。从今年上半年公布的ETF前十大持有人数据来看,中央汇金共持有8只ETF产品,除了国泰上证180ETF一只行业ETF,其余全是宽基ETF,且今年上半年中央汇金对南方中证500ETF的持有比例还大幅上升了5.6%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

更妙的是,中央汇金通过ETF抄底不需要披露,未来6个月充满想象空间。

2

底部震荡的A股

从7.24到8.28,A股股民一次次体会到了什么叫乘兴而来,败兴而归。就算是9月初政策密集出台,宽货币、稳地产、一揽子化债等对症下药都难挽A股的颓势。

大家疑惑不解,要降印花税也降了、IPO也放缓了、减持也更严了,高频量化看不顺眼是吧,那限制,降息降准,放开一线城市限购……

回头一看,A股依旧在底部震荡,可明明商品价格6月就开始反弹,10年期国债利率也从8月21日开始反弹,利率、商品的上行表明经济预期有所企稳,问题到底出在哪?

首先还是站在宏观的视角来理解这个问题,大家一定要明白我们现在所处的是“百年未有之大变局”的时期。当前国内经济处于新旧动能转换之时,地产作为旧经济的周期之母,地产经济能稳住到什么程度是最关键的问题。

对于这个问题,百亿私募睿郡资产管理合伙人、首席研究官董承非今年上半年就直言:“对于我们做投资的来说,一个重要的思考的问题是,房地产销售下滑的趋势什么时候能够结束,整个市场会稳定在一个什么样的水平,这对中国经济的判断至关重要。”

机构也认为市场正在等待政策效果的观察期,尤其是房地产方面。虽然9月销售数据出现显著改善,但更多是过去挤压的需求的集中释放。

信达证券研究明确给出观察效果时点:10月中下旬是地产销售数据重要验证期。房地产销售一旦改善,行情级别将会是年度的。

股票市场定价除了主要由宏观经济基本面、货政策的合力来决定外,市场结构和情绪也会有影响,恰好A股现在的困境亟需增量资金来打破,这也是为何近期市场在热议平准基金的推出。

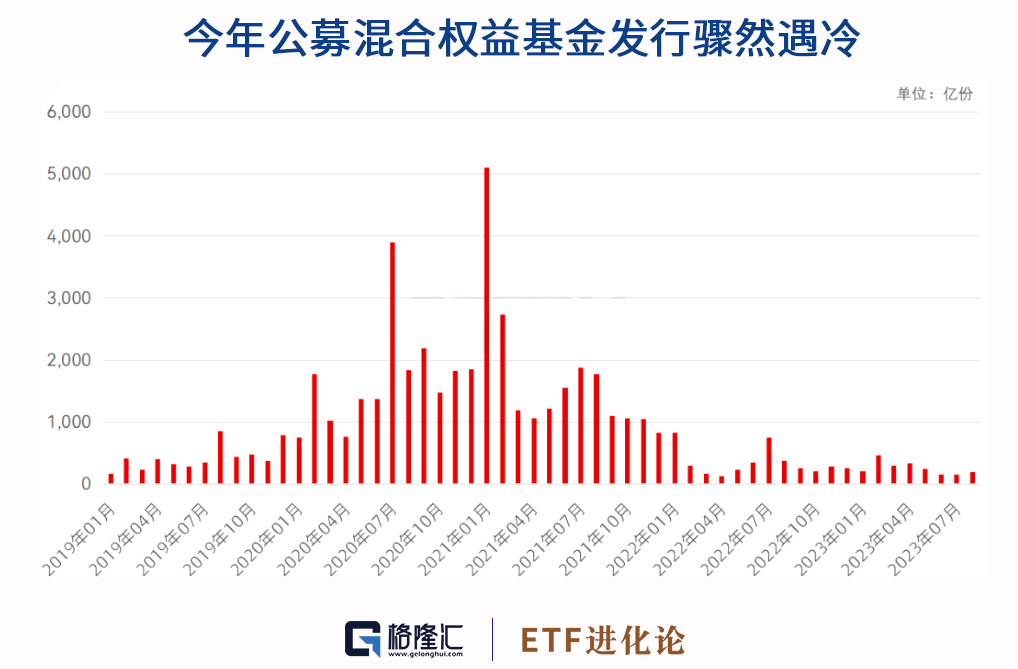

问题就出在这,增量资金靠谁?存量股票权益基金基本都保持9成的股票仓位运行,子弹有限,叠加有基民在赎回,混合型基金上半年规模缩水3300亿元,新发基金也遇冷。

北向资金今日虽然破天荒净买入66亿元,但从8月以来的日度数据也可看出,北向资金这两个月基本呈现卖四买一的节奏,在美债利率、美元持续强势的背景下,难言拐点已到。

3

结语

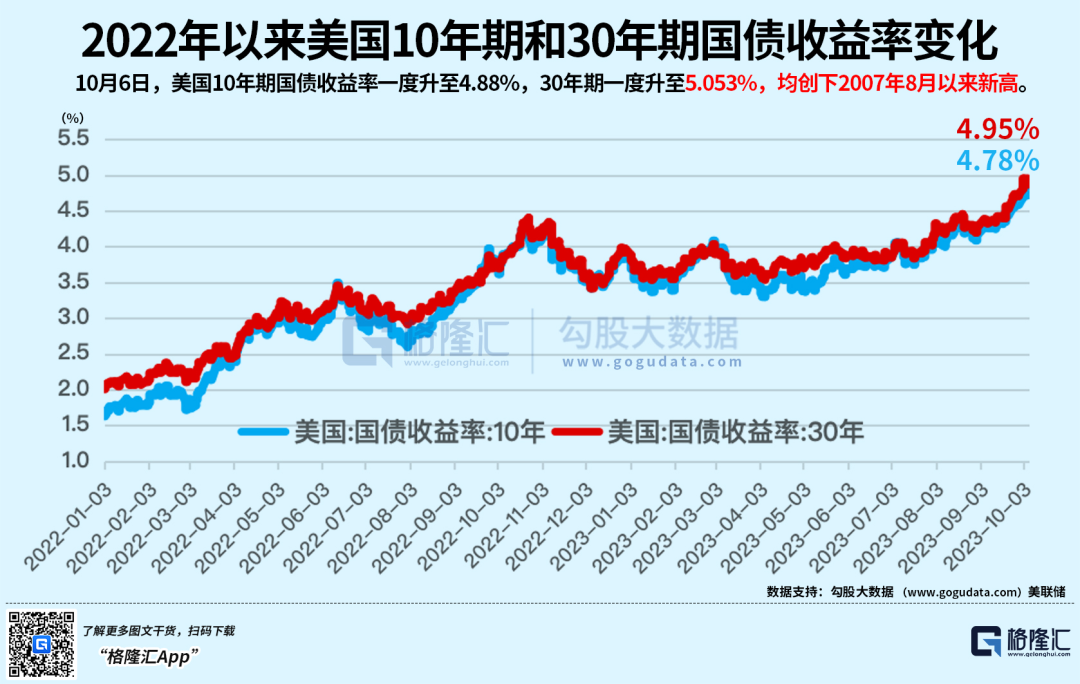

A股的拐点到底在什么时候?半夏李蓓认为美元的见顶和美元利率的下行,也许就可以带来东风。

问题在于,这阵东风能顺利吹过来吗?

我们都知道国庆节期10年期美债利率不断攀新高,如凶猛野兽压制着全球资产。

从一个简单公式:美债利率=中性利率+期限溢价,据国金证券的拆解分析得出,本轮美债飙升的贡献主力是期限溢价,这主要跟美债的供需变化有关。

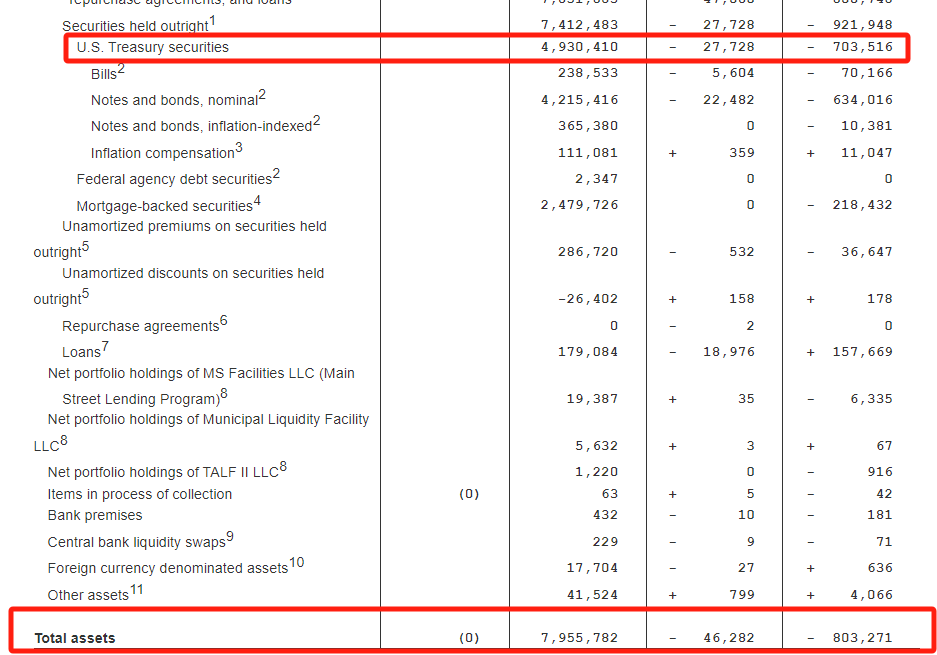

而本轮美债飙升的关键因素其实跟美联储加快缩表有关,作为美债的第二大持有主体,美联储正在加快抛售国债。

美联储最新公布的资产负债表显示,截止10月4日,美联储资产跌至7.95万亿,单周缩表约462亿美元,其中美国国债规模减少了272亿美元。

美联储此前的计划,以每月950亿美元的节奏缩表,每月减少600亿美债,以及350亿MBS。

按照美联储目前272亿美元的规模缩美国国债的速度来预计,一个月将会减持1088亿美元,比原计划高了488亿美元。

问题就是美国财政部还在不断加大新国债发售规模,一方面美联储又在抛,美债如何不走熊?

因此除了关注美联储年内到底会不会加息1次,对于美联储快速缩表给全球风险资产带来压制也需要关注。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。