作者:英仕曼 Man Group

题图:英仕曼 Man Group微信公众号

在没有危机的市场环境下,趋势追踪策略的“危机阿尔法”特点是如何转变为盈利机会的?

简介

在最近的一篇文章“趋势追踪策略专题系列(一):喜欢它的理由”中,我们的主要观点是,趋势追踪和股票长期收益大致相同,但采取的是非常不同的路径:趋势追踪策略往往在股票表现不佳时表现良好(2000——2003年互联网泡沫破裂,2008——2009年全球金融危机),股票在全球金融危机后的“CTA寒冬”期间则表现良好。我们的建议是,趋势追踪对股票和当下流行的60/40股债平衡等传统投资组合具有很强的互补作用。

让我们利用这个机会充实我们在报告中提到的一个观点,即当风险资产转向下跌时,我们如何将趋势追踪与股市的负相关性转化成盈利。剧透!:我们可以在传统投资组合基础上配置趋势追踪策略,提高整体收益和风险指标,并且在2009-19年的“CTA寒冬”期间也能表现良好。听起来好像令人不敢相信?请继续读下去。

放大盈利机会

这里的关键概念是盈利:利用趋势追踪策略所表现出的“危机阿尔法”特征,即在传统投资组合发生危机期间表现良好的特点,在传统投资组合表现良好期间可以配置更大仓位。打个比方,如果我们不担心摔倒,我们就可以去跑步、滑雪、攀岩,总之做一些更刺激的运动。

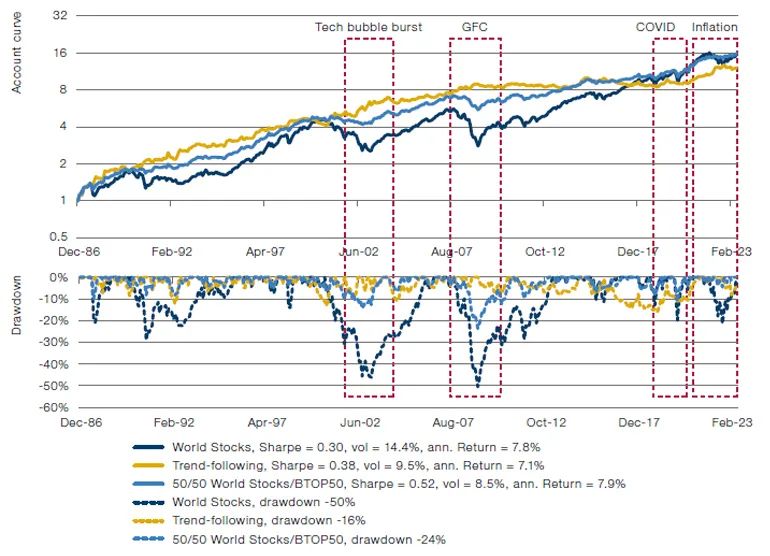

在图1中,我们注意到一个股票/趋势追踪50/50的投资组合的收益可以表现得和纯股票投资组合一样好(年化收益约8%),而波动率明显较低(10%相比纯股票投资的14%),最大回撤仅为三分之一(16%相比纯股票组合的50%)。好吧,我们可以挑剔地说,是的,混合投资组合的风险调整后收益水平更高,夏普比率为0.52,而全球股票的夏普比率仅为0.30,但夏普比率并不是实际收益。对于投资者来说,实际收益才是真正重要的,比如那些养老金投资者。如果这种风险指标的改善可以真正转化为盈利,那岂不是很好?

图1 全球股票、趋势追踪(Barclay BTOP50指数)和50/50混合指数(自BTOP50指数1986年创立以来)

上图为收益曲线,下图为回撤曲线

全球股票(World stocks)由MSCI World Net Total Return Index hedged to USD表示。趋势追踪(Trend-following)由Barclay BTOP50 Index表示。

数据来源:英仕曼集团数据库、彭博、BarclayHedge。 日期范围1986年12月31日至2023年6月30日。有关假设结果的更多信息,请参阅本文件末尾链接的重要信息。

我们还有“CTA寒冬”的问题。在2009年至2019年期间,趋势追踪策略基本持平,年收益率为-0.4%,而全球股票的年收益率为+10.3%(如表1)。情理之中,任何趋势追踪策略与全球股票的混合表现都不佳。

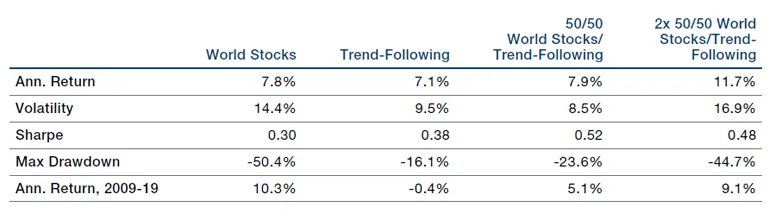

表1 全球股票、趋势追踪(Barclay BTOP50)、50/50混合、 50/50混合(2倍杠杆)数据统计

数据来源:英仕曼集团数据库、彭博、BarclayHedge。 日期范围1986年12月31日至2023年6月30日。有关假设结果的更多信息,请参阅本文件末尾链接的重要信息。

总之,尽管我们的混合投资组合在纯统计数据上看起来比全球股票要好,但我们有两个问题。首先,收益率是一样的;其次,从2009年开始的10年里,它的表现低于全球股票投资组合。

调高仓位

在表1的最后一栏中,我们说明了当我们将混合投资组合放大两倍杠杆,以当前现金利率为额外仓位(在本例中为100%)提供资金时会发生什么。与第一列最初的全球股票投资组合相比,我们注意到,在最后一列中,两倍杠杆混合投资组合:

1. 整体收益明显更好(12%相比股票年化收益8%);

2. 2009——2019年“CTA寒冬”期间的收益率与股票大致相同,约为年化10%;

3. 波动和回撤大致相同

Eureka!(我发现了!)通过这种额外的杠杆,我们所做的是将趋势追踪策略的防御特性转化为更大的盈利潜力,从而解决了我们的两个问题。我们可以在市场上行时增加仓位,因为我们知道,通过趋势追踪的“危机阿尔法”属性,市场的下行风险会得到有效保护。我们在图2中展示了开始的全球股票投资组合和最终的两倍杠杆混合投资组合。

图2 全球股票和两倍杠杆50/50全球股票和趋势追踪(BTOP50)混合

上图为收益曲线,下图为回撤曲线

全球股票(World stocks)由MSCI World Net Total Return Index hedged to USD表示。趋势追踪(Trend-following)由Barclay BTOP50 Index表示。

数据来源:英仕曼集团数据库、彭博、BarclayHedge。 日期范围1986年12月31日至2023年6月30日。有关假设结果的更多信息,请参阅本文件末尾链接的重要信息。

最后的一点思考

杠杆是放大盈利的关键,事实上,这是一条沿着资本市场线(Capital Markets Line)走的老路,在既定的风险水平下实现回报最大化。(尾注1)人们往往把杠杆和额外的风险联系在一起。而本文所描述的情况,则是趋势追踪策略提供的风险分散给我们创造的杠杆使用空间。由于趋势追踪与股票的平均相关性较低,在股市危机时期呈现负相关的特性,因此两倍杠杆的投资组合与最初的全球股票投资组合具有非常相似的风险水平(包括波动率和最大回撤)。杠杆不等于风险,对此我们曾有深入的讨论。

但我们还可以做得更好。首先,我们可以调整趋势追踪策略的周期频率,使它市场危机期间表现得更好;其次,通过期货交易可以提高现金使用效率,实现传统资产和趋势追踪策略的组合配置。事实上,在不借入现金的前提下,给投资组合增加杠杆,实施上述策略,也是完全可行的。

参考文献

Robertson, G. (2023), “Trend-Following: What’s Not to Like?”, Man Institute, Available at: https://www.man.com/maninstitute/trend-following-what-not-to-like

Abou Zeid, T (2022). “Leverage Does Not Equal Risk”, Man Institute, Available at: https://www.man.com/maninstitute/leverage-equal-risk

Mackic, A. (2023), “The Need for Speed in Trend-Following Strategies”, Available at: https://www.man.com/maninstitute/need-for-speed-trend-following

1. https://www.investopedia.com/terms/c/cml.asp#toc-what-is-the-capital-market-line-cml

本文作者:Graham Robertson,DPhil

英仕曼AHL客户投资组合总监

Graham Robertson是英仕曼AHL合伙人、客户投资组合管理总监,是英仕曼AHL投资和管理团队成员。他负责英仕曼AHL一系列量化策略的客户沟通交流工作。

Graham于2011年加入英仕曼AHL,此前他曾在KBC另类投资管理公司负责资本结构套利策略开发,在Vicis Capital负责股票衍生品相对价值模型开发。他的职业生涯起初在瑞士信贷的固定收益部门,后来转至德国商业银行(Commerzbank),在德国商业银行他创建了相对价值团队并成为信用债策略总监。

Graham持有牛津大学地震学博士学位,爱丁堡大学地球物理学学士学位。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。