作者:英仕曼 Man Group

题图:英仕曼 Man Group微信公众号

突然的市场冲击常常使我们对趋势追踪策略的“危机阿尔法”特性产生疑问,特别是针对它的偏度特性。趋势追踪策略不是应该能够为市场下行风险提供保护吗?答案在于我们所观察的时长。

概述

在“全球趋势追踪CTA策略专题系列(一):喜欢它的理由”中,我们观察到,趋势追踪策略长期同股票收益相当,同传统资产相关度低,风险特征良好,在股市下跌时通常表现较好。换言之,趋势追踪和股票长期可以带来同等收益,但获得收益的路径不同。本文中,我们将从两方面研究这种路径:1. 收益的分布;2. 突如其来的市场反转和趋势追踪策略的损失,例如2023年3月硅谷银行危机前后的市场环境下。

趋势追踪:不同的偏度特征

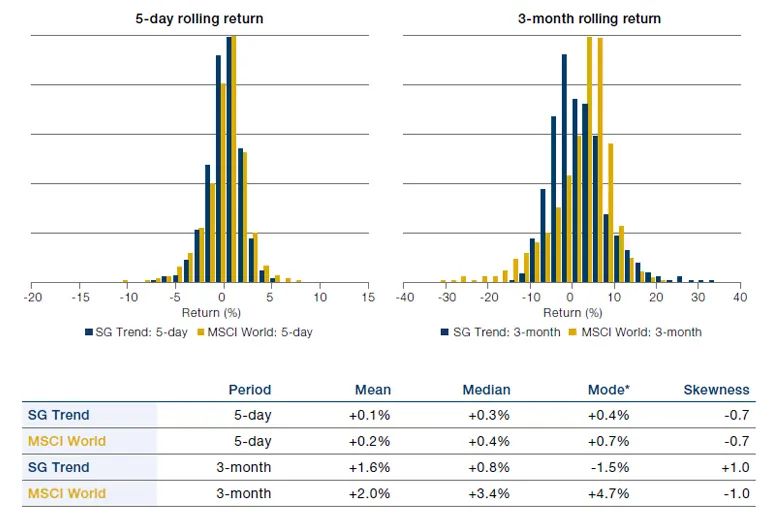

图1显示了趋势追踪策略和股票的收益分布。我们采用法兴银行趋势指数(SG Trend Index,由10个趋势追踪管理人的收益构成,自2000年以来有连续日度数据)和MSCI全球股票指数(MSCI World Equities)。

图1 不同时间段全球股票和趋势追踪策略的收益分布

数据来源:英仕曼数据库和法兴银行(Societe Generale),2001年1月至2023年6月。

注:全球股票由MSCI World Net Total Return Hedged USD表示。*模式是基于分布的概率密度函数(PDF)的峰值的估计,该峰值是使用高斯核密度估计器(KDE)近似的。过去的表现不能保证未来的结果。文中提到的金融工具仅供参考。本文的内容不应被视为对其购买或出售的建议。

图表显示,以周为单位:

- 趋势追踪策略的收益与股票具有类似的特征;

- 收益峰值相似,有着明显的左侧肥尾。

一周的时间跨度远小于趋势追踪策略的趋势敏感性,因为趋势追踪策略的趋势敏感性通常为2-6个月。因此,在一周的时间跨度内,趋势追踪策略没有足够的时间对市场变化做出显著反应。

作为比较,我们选择了一个3个月的窗口,这应该为趋势追踪策略提供足够的时间来应对不断变化的市场条件。这个时长还有一个好处,就是与投资者在管理人选择和配置过程中通常遵循的季度再平衡周期保持一致。在更长的期限内,我们观察到截然不同的特征:

- 股票市场发生较大损失的概率远高于趋势追踪策略,股票分布的左尾(黄色部分)明显大于趋势追踪策略的分布;

- 趋势追踪策略发生较大正收益的概率远高于股票市场,趋势追踪分布的右尾大于股票;

- 股票3个月收益最常见区间高于趋势追踪策略,不过3个月收益的平均值相似。

当然,我们只是在描述偏度。在足够长的时间框架内,趋势追踪收益呈正偏态,而股票收益呈负偏态。对于趋势跟踪,平均值>中位数>众数,而对于股票,则相反。

与周度收益的情况不同,趋势追踪收益在3个月期限内呈正偏态分布的背后直觉是趋势跟踪策略有时间做出反应。随着趋势的发展,利润不断增加。当趋势反转并经历亏损时,策略会迅速减仓。我们可以通过今年早些时候硅谷银行危机前后趋势追踪策略的表现来更详细地研究这一点。

案例研究:硅谷银行危机

论文Kahneman and Tversky (1979)指出,人类的天性是损失带来的痛苦比同等收益带来的快乐要多。因此,我们更加关注分布的左尾是再自然不过的了。我们以2023年围绕硅谷银行破产以及瑞士信贷问题的市场危机事件进行案例研究。

硅谷银行的消息最初引发了市场的风险规避情绪,资金流向避险资产。风险资产价格下跌——全球股市在2023年3月8日至13日下跌3.6%。然而,更直接的波动来自于固定收益市场:3月9日,美国两年期国债收益率创造了30多年来的单日最大下挫(国债收益率下挫意味着国债价格升高)。到3月底,股市基本收复了失地,全月上涨2.6%。实际上,一季度全球股市上涨7.7%。(尾注1)

多资产投资者,包括传统的60/40股债平衡和风险平价投资组合,在很大程度上忽略了这波市场动荡。股票的损失基本上被债券弥补了。然而,另一方面,趋势追踪策略受到了沉重打击。围绕硅谷银行的市场走势与主流趋势相反(主流趋势是股票一直在上涨,债券一直在下跌),因此趋势追踪策略是做多股票和做空债券,因此在资金流向避险资产时,趋势追踪策略的方向恰恰是相反的。

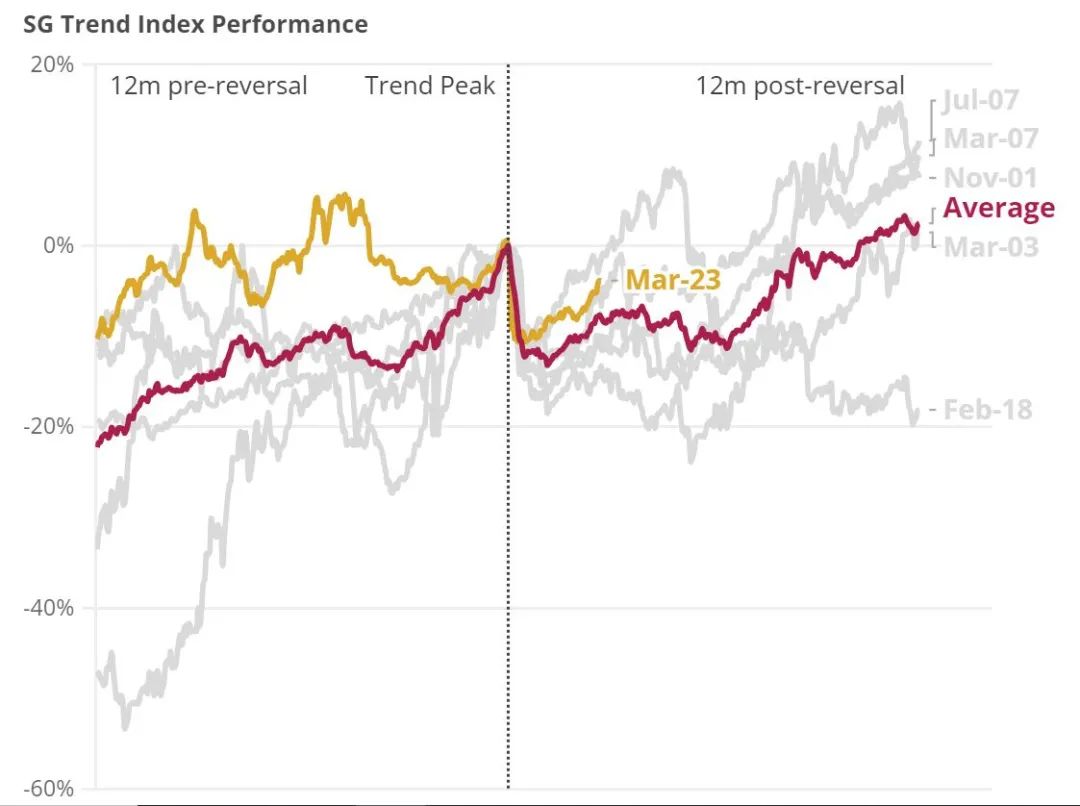

我们之前曾说过,在硅谷银行破产之后的一周左右,趋势追踪策略的损失与历史上最糟糕的时期相当。图2显示了法兴银行趋势指数(SG Trend Index)自2000年以来最差的5个周度收益,并显示了损失开始时间点前后12个月的表现。研究结果可总结如下:

- 根据定义,反转发生在趋势结束时;

- 趋势追踪策略在反转发生时蒙受损失(如果你没有,你就不是趋势追踪策略);

- 趋势追踪策略在反转时的损失通常小于他们在前一个趋势行情中获得的收益;

- 反转前后的损失是可控的,因为反转会导致策略削减乃至平掉仓位;

- 趋势通常会在反转后重新出现,趋势追踪策略会在6到12个月内弥补损失。

图2 趋势追踪策略在反转前后12个月的收益

数据来源:英仕曼集团、法国兴业银行(Societe Generale),2000年1月1日至2023年5月30日所示的时期是特殊的,结果并不反映典型的表现。

在撰写本文时,法兴银行趋势指数(SG Trend Index)在硅谷银行事件后的表现似乎在一定程度上符合历史脚本(如图2黄线所示)。

突然的市场冲击常常使我们对趋势追踪策略的“危机阿尔法”特性产生疑问,特别是针对它的偏度特性。趋势追踪策略不是应该能够为市场下行风险提供保护吗?答案在于我们所观察的时长。简而言之,当市场波动的持续时间以天为单位衡量时——像硅谷银行这样的市场动荡——趋势追踪策略的盈利能力就像抛硬币一样。趋势追踪策略的仓位可能正确,也可能相反。策略几乎没有时间做出反应,而收益的分布可能相当左尾,如图1所示。然而,当市场波动持续数周或数月时,这与趋势的持续时间更加一致,策略的仓位也有时间做出相应的反应。

我们在图2中看到的是一个很好的例子,说明随着时间的推移,趋势追踪策略如何能够通过平掉仓位并进入观望模式,从而在统计上摆脱左侧肥尾的特征。如果市场的抛售持续,趋势追踪策略可能会转移到空头仓位,并将先前的损失转化为收益。如果抛售没有持续,趋势追踪策略可能会恢复其原有的多头仓位头寸。相比之下,对于股票多头策略而言,如果不进行干预且市场环境继续恶化,做多股票的仓位将继续产生亏损。

改善偏度

直观上,我们可以通过加快交易速度、寻找短期趋势来提高趋势追踪策略对危机的反应能力。我们曾对此进行研究,发现提高趋势的响应度或“速度”确实改善了偏度,但这是以牺牲长期收益为代价的。然而,如果配置趋势追踪策略的目标是为“贝塔”投资组合(股票组合)上一个“保险”,那么更快的响应度可能带来更好的效果。简单地说,一个更快的趋势追踪策略可以迅速削减亏损的仓位,甚至在危机发生时快速转入空头。

从回撤的角度来看,图1告诉我们,在3个月的时间范围内,股票策略发生较大损失相比趋势追踪策略有更大的可能性。而且,相比趋势追踪策略,股票策略可能会出现幅度更大的回撤。事实上,从长期来看,趋势跟踪策略的表现几乎和股票一样好,但它们的最大回撤是股票的三分之一(自2000以来,股票市场出现过两次50%以上的回撤,参见“全球趋势追踪CTA策略专题系列(一):喜欢它的理由”)。

结论

在本文中,我们集中比较了趋势追踪策略和股票。但趋势追踪策略的表现并不仅仅与股市有关——趋势追踪策略的“危机阿尔法”属性来自所有的大类资产,而不仅仅是股票。

最近的硅谷银行危机和更多历史经验明,在市场发生反转期间,趋势追踪策略所经历的损失能够得到很好的控制。这是因为趋势追踪策略在遭受损失时会自动减仓平仓,趋势追踪策略本质上是一种风险管理策略。趋势的变化(通常伴随着波动的升高)意味着仓位自然被削减,损失也就得到控制,回撤减少,进而为随后可能出现的新趋势做好了准备。

参考文献

Mackic, A. (2023), “The Need for Speed in Trend-Following Strategies”, Man Institute, Available at: https://www.man.com/maninstitute/need-for-speed-trend-following

Goodall, R., and L. Kissko (2023), “Trend-following: Rolling with the punches”, Man Institute, Available at: https://www.man.com/maninstitute/trend-following-rolling-with-punches

Robertson, G. (2023), “Trend-Following: What’s Not to Like?”,Man Institute, Available at: https://www.man.com/maninstitute/trend-following-what-not-to-like

Kahneman, D., & Tversky, A. (1979). “Prospect theory: An analysis of decision under risk”. Econometrica, 47, 263-291.

1. 来源:彭博

2. 根据法兴银行指数(SG Trend Index,代表10家趋势追踪管理人)二十多年的日度数据得出

本文作者:Graham Robertson,DPhil

英仕曼AHL客户投资组合总监

Graham Robertson是英仕曼AHL合伙人、客户投资组合管理总监,是英仕曼AHL投资和管理团队成员。他负责英仕曼AHL一系列量化策略的客户沟通交流工作。

Graham于2011年加入英仕曼AHL,此前他曾在KBC另类投资管理公司负责资本结构套利策略开发,在Vicis Capital负责股票衍生品相对价值模型开发。他的职业生涯起初在瑞士信贷的固定收益部门,后来转至德国商业银行(Commerzbank),在德国商业银行他创建了相对价值团队并成为信用债策略总监。

Graham持有牛津大学地震学博士学位,爱丁堡大学地球物理学学士学位。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。