作者:江湖汇量化

题图:江湖汇量化微信公众号

一、环境数据 - 存量博弈下的星星之火

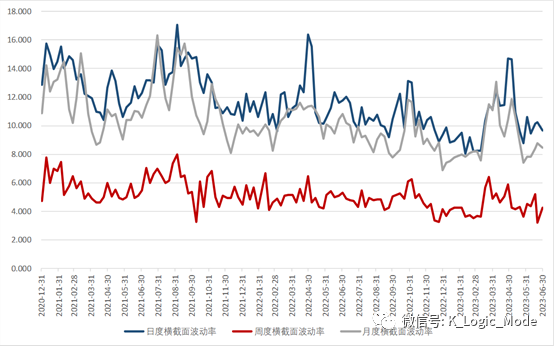

1、横截面波动率

横截面波动率主要测算的阿尔法环境。测算的是对应股票、对应周期涨跌幅的标准差。主要是测算涨跌幅的离散程度。

整体来看今年一季度的截面波动率延续了去年的低迷,仅在今年3-4月份有脉冲式的波动率上升,截面波动率便再次回落至近3年较低波动率区间。

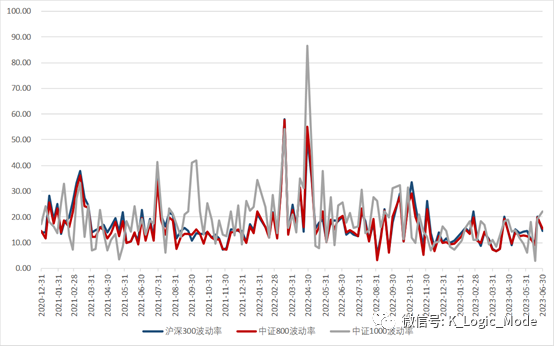

2、时间序列波动率

宽基指数的时间序列波动率,主要影响T0策略收益。

今年上半年的时序波动率情况依然维持在近三年的低波动率区间。

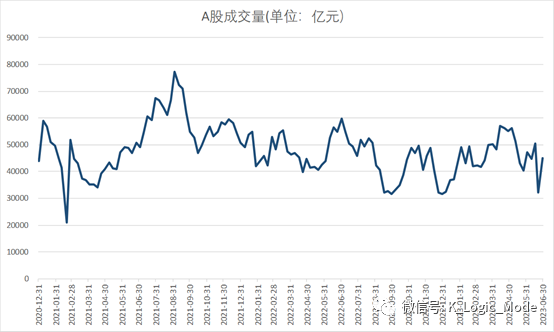

3、成交量

2023年上半年A股平均每周成交额47604亿元,相比2022年A股平均每周成交额43061亿元,上升10.55%。

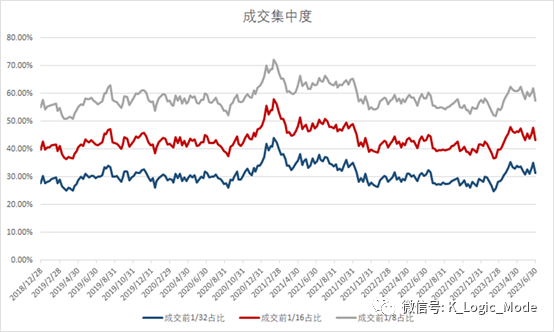

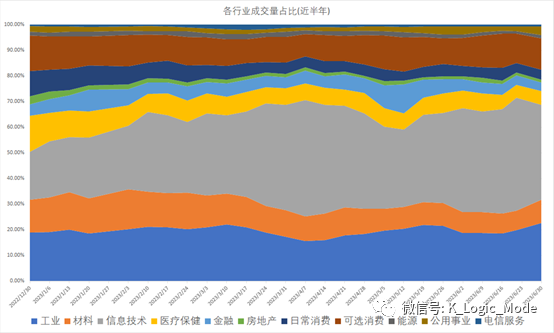

4、成交集中度

我们统计了排名在成交量前1/32、1/16、1/8的股票占全市场成交量的比重作为成交量集中度,主要是用于刻画市场的成交抱团程度,理论上越分散的市场,获取超额收益的难度越小。

2023年上半年前1/8成交量集中度在52%-62%之间,仅在3、4月份市场聚焦于中特估、Chatgpt概念时有一段明显的集中交易,目前处于过去几年较为合理的集中度区间。

上半年大部分交易集中于信息技术以及工业板块,两个板块占据了市场超过50%的交易量。

时间线上看工业板块一直占据了稳定的全市场20%的成交量。而对于信息技术板块,1月至4月初占全市场成交量占比逐步提升至约40%,随后5月份短暂的下降至30%以下后再次上升。

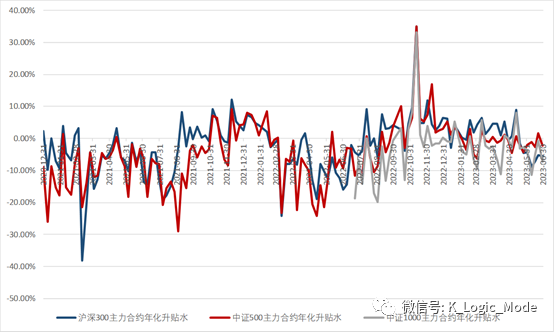

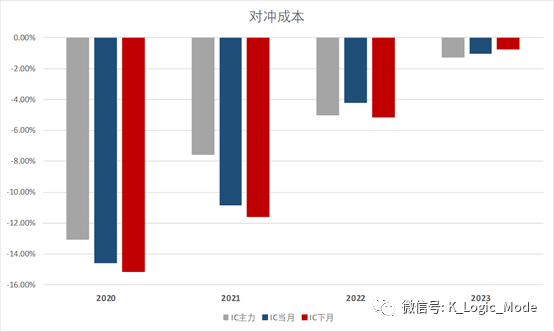

5、对冲成本

今年上半年一季度三大股指期货处于升水或浅贴水的情况;二季度5月份开始三大股指的贴水逐渐走深,侧面反映的是市场的超额收益这段时间相对容易获得。

近几年延续“贴水成本逐渐走低”的态势,今年上半年IC主力合约的对冲成本约为-1.25%。

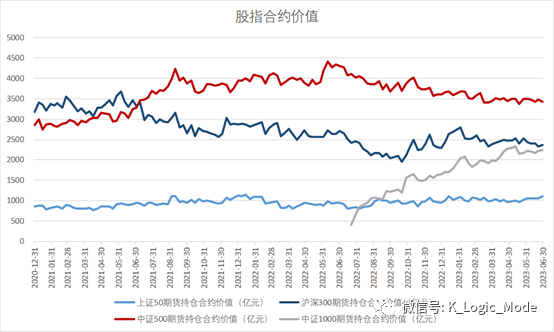

6、股指期货合约价值

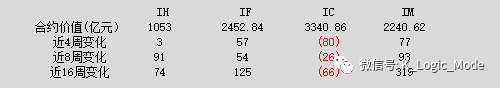

上图统计了市场中4大估值期货的合约价值,IC和IM中量化私募扮演了主要的参与者,一定程度能反映出中性产品的水有多深。

截止到目前,IC合约价值约3340亿元,IM合约已超2200亿元。与年初相比,IF和IC合约价值小幅下降,IM合约稳步上升,推测中性产品也逐渐从中证500的对冲往中证1000对冲倾斜。

7、环境小结

回顾今年上半年,我们对波动率、成交量和板块集中度等环境指标进行了深入分析。诚然,这一段时间,量化行业并未经历过多的惊喜,然而,我们相信这是行业发展的一个新阶段。

波动率和成交量的上升,主要表现为脉冲式的、月度上升,相较于2019年和2020年的高波动、高成交量市场,今年的市场环境呈现出更为中性的特点。

进一步观察板块的集中度和涨跌幅,我们并未观察到明显的新增投资者进入市场,资金更多地处于存量博弈的状态。

在当前量化发展步入成熟阶段的背景下,这种中性环境为量化行业带来了一定的挑战,同样地投资者的预期也应相应调整。

二、各赛道表现——超额苟住去年,1000赛道下行

1、整体表现

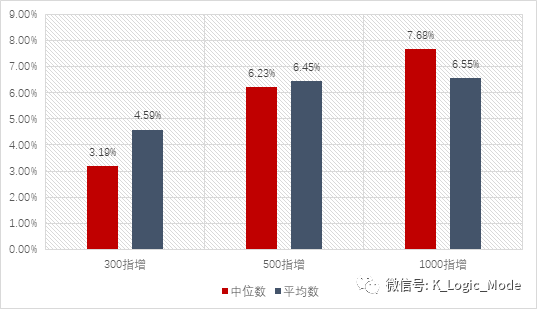

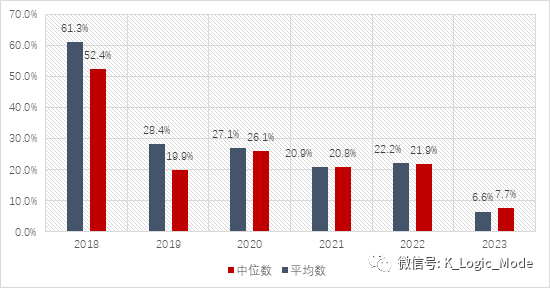

(1)2023年上半年,指增各赛道中,1000指增超额表现最好,录得6.55%;500指增次之,平均超额为6.45%;300指增,超额相对较低,为4.59%。

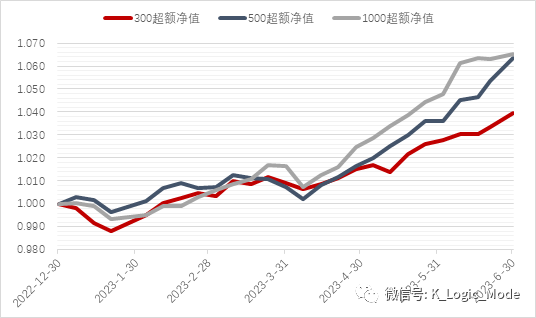

(2)二季度表现好于一季度,这或与行情集中分散以及分红影响有关。一季度,超额表现平淡,以500指增为例,一季度平均超额仅为0.7%(根据超额净值曲线);进入二季度,超额逐步好转,500指增录得5.56%的平均超额。(第三部分的专题会进一步分析可能的原因)

图1:2023年上半年指增各赛道超额情况

图2:2023年以来指增各赛道平均超额净值曲线

数据说明:1.数据来源江湖汇;2.图2超额净值体现的上半年整体超额与图1各赛道超额数据略有出入,为图1计算时剔除了净值序列不完整的管理人。

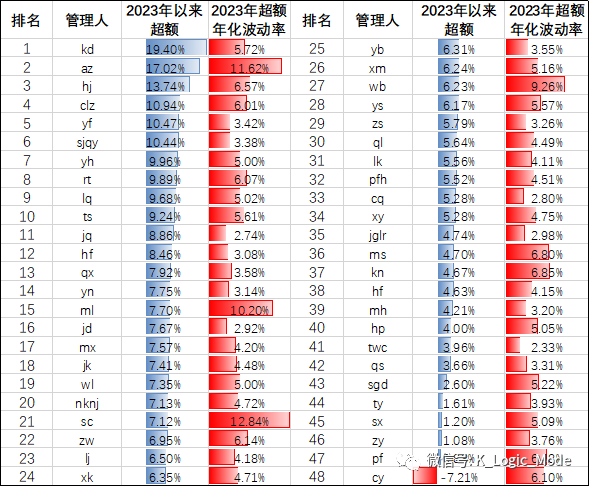

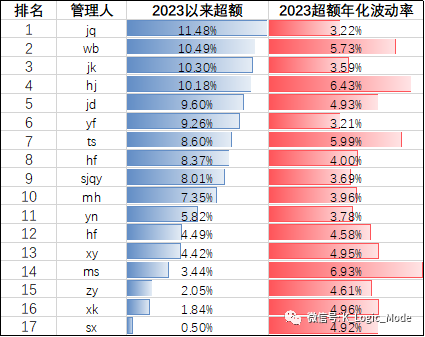

2、500指增——超额苟住去年,kd一骑绝尘

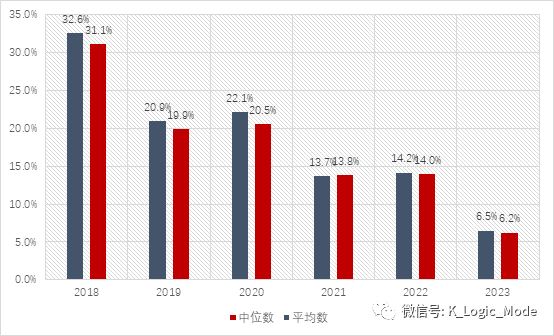

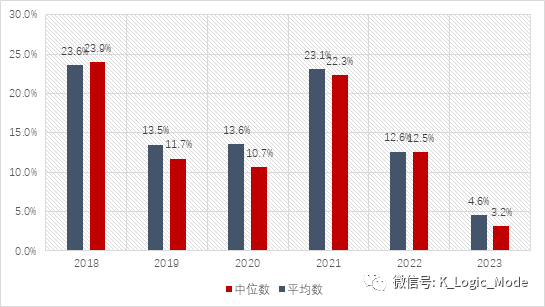

2023年上半年,500指增平均超额6.5%。年化后整体与2021、2022年超额水平相当。

分管理人看:(1)kd表现亮眼,上半年超额收益接近20%,同时超额的稳定性较好,超额年化波动率仅为5.72%。(2)管理人间的超额分化严重,其中,超额超过10%的管理人共有6家,超额低于2%的有5家。

图:2018-2023年500指数增强策略超额收益率情况对比

表:2023年上半年500指增榜单

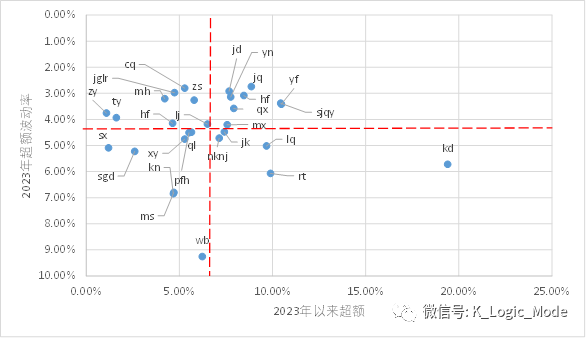

下图列示了50亿以上管理人500指增超额和波动情况。具体来看:

(1)高收益低波动区域:yf、sjqy、jq、hf、qx、yn、jd、mx

(2)低收益低波动区域:lj、zs、cq、lr、hf、mh、ty、zy

(3)高收益高波动区域:kd、rt、lq、jk、nknj

(4)低收益高波动区域:wb、ql、pfh、xy、ms、kn、sgd、sx

图:2023年500指数增强管理人(50亿以上)收益-波动图

数据说明:红色虚线为平均超额及平均超额年化波动率

与2022年超额-波动图对比,可知:

(1)jq、yf在2022年及今年上半年均处在高收益低波动区域,超额收益率及稳定性一直在线。

(2)相较2022年,mx、sjqy、jd从低收益低波动区域进入高收益低波动区域,超额的相对水平有所提升。

(3)相较2022年,qx从高收益高波动区域进入高收益低波动区域,超额稳定性相对有所提升。

(4)相较2022年,hf、yn从低收益高波动区域进入高收益低波动区域,超额及波动率表现相对均有所改善。

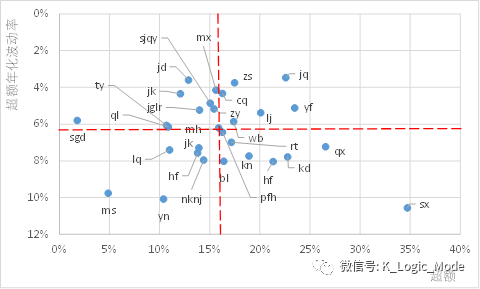

(5)整体来看,超额年化波动率的中枢上移。2022年,平均超额年化波动率为6.41%,而2023年仅为4.4%。这或与今年barra风格因子表现相对均衡的环境有关。(第三部分的专题会进行进一步的分析)

图:2022年500指数增强管理人(50亿以上)收益-波动图

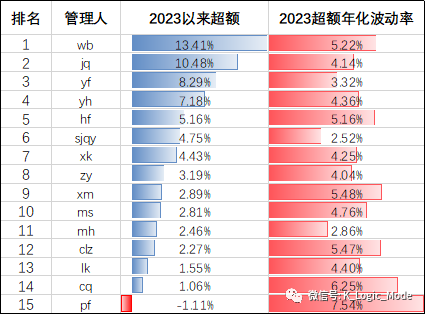

3、1000指增——开始陨落的保留地

2023年上半年,1000指增平均超额6.6%。年化后与2022年超额水平相比下降约40%,超额下滑明显,这或与今年以来1000赛道规模的快速提升有关。(第三部分专题会进行进一步的分析)

分管理人看:(1)2023年上半年,4家管理人超额超过10%,占比23.5%,6家管理人超额低于5%,占比35.3%;(2)jq、jk超额超过10%,且超额波动率控制在4%以下,超额表现较好。

图:2018-2023年1000指数增强策略超额收益率情况对比

表:2023年1000指数增强策略榜单

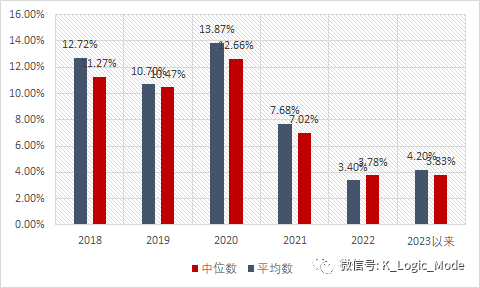

4、300指增

2023年上半年,300指增平均超额4.6%,超额持续回落。其中,wb、jq超额超过10%,表现亮眼。

图:2018-2023年300指数增强策略超额收益率情况对比

表:2023年300指数增强策略榜单

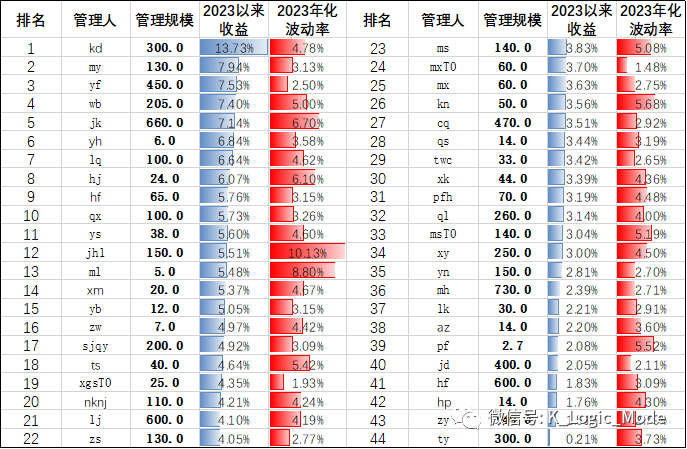

5、中性策略

(1)2023年上半年,中性策略平均收益4.2%,年化后较2022年回升明显。这或与成本端和收益端的共同改善有关。成本端,2023年上半年,IC合约的年化对冲成本进一步收窄,其中,IC主力合约年化对冲成本-1.3%,当月合约-1.06%,下月合约-0.79%;收益端,随着1000股指期货的推出,中性产品将一部分仓位从拥挤的500赛道移到了1000赛道,带来收益水平的改善。

(2)2023年上半年,所有跟踪管理人均录得了正收益。其中,5家管理人超额超过7%。

图:2018-2023年中性策略收益率情况对比

表:2023年中性策略榜单

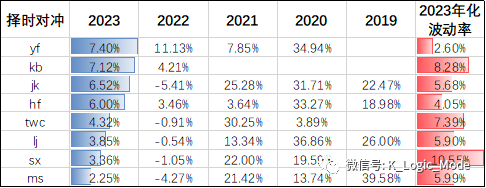

6、择时对冲

2023年上半年,择时对冲策略表现整体优于2022年,所有跟踪管理人均录得了正收益。其中,yf在不超过3%的波动率下录得了7.4%的收益,表现亮眼。

表:2023年择时对冲策略榜单

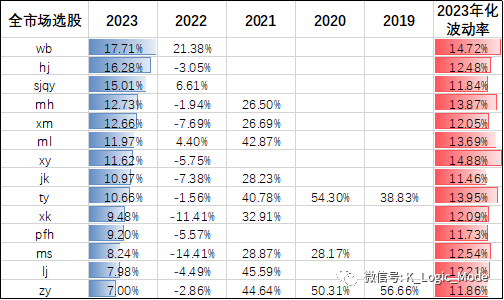

7、全市场选股

今年,全市场选股策略收益较2022年明显好转,所有跟踪管理人均录得超过7%的正收益,其中,有3家管理人收益超过15%。

表:2023年全市场选股策略榜单

三、一些有意思的观察

1、一季度指数好超额差,二季度反转

上文提到了今年上半年的超额平均水平,一季度大家并没有明显的超额收益,大多在1-2%左右,而在4月份以后,整个行业的超额水平开始发力,贡献了主要的收益。

我们也从几个角度尝试去解读其中的原因。

(1)成交和板块集中度从集中到分散

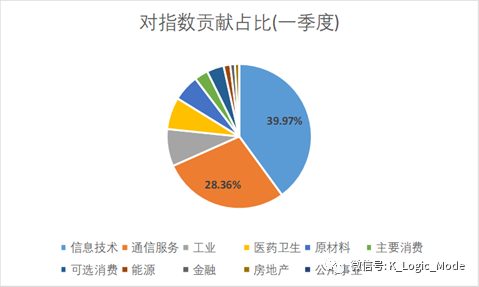

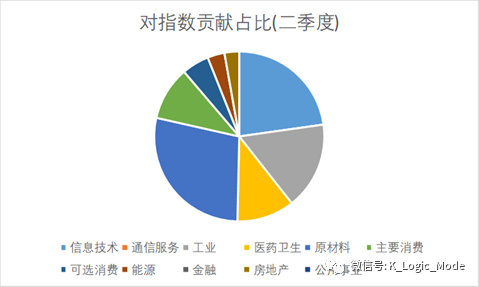

图:2023年一季度各板块对指数的贡献占比

图:2023年二季度各板块对指数的贡献占比

上图列举了在一二季度中证500指数的表现中,各个板块的贡献占比,我们发现:

在一季度中,中证500上涨8.11%;二季度中证500下跌5.38%。一季度中,如果按照80%贡献解释度排序,贡献最大的两个板块分别为:信息技术、通信服务,两个板块贡献了接近70%的上涨,其余8个板块贡献剩余30%左右收益。

二季度中,贡献最大的两个板块分别为:原材料、信息技术,贡献了50%左右的跌幅。不难发现,一季度相比二季度,板块收益贡献情况更加集中。

如果我们从指数增强产品的策略角度去思考,指增产品会根据基准指数的行业比重去选股,一般在行业的偏离上不会过大。

我们不妨思考:在今年的一季度行情中,如果要明显超越指数,势必需要配置更多的信息技术、通信服务板块的个股,势必会导致产品在行业配置中有偏移,这恰巧也是整个行业不太会走的方向。在今年二季度的行情中,指数整体是下跌的,如果要跑赢指数相对就简单的多,相对均衡的选股则可以跑赢中证500。

上文我们也提到,成交集中度在5月份也开始走向分散。正是这种集中的上涨和分散的下跌市场,导致了二季度的超额收益明显好于一季度。(2)分红对于超额的影响

我们也统计了近几年中证500指数的分红情况(股息率),会发现有一个规律每年的分红主要集中在二季度发生,全年股息率大致在1-1.8%之间。

当成份股发放分红时,公司会将一部分利润分配给股东,这意味着公司的现金流减少,导致市值下降。因此,当成份股的市值减少时,会导致指数的“报告期样本的调整市值”下降,从而导致指数下跌。

但指数增强的产品的持仓市值并不会因此而改变(股票+分红),基准指数缺因为分红而下跌了,遂在今年二季度成份股的分红也能解释大约1%左右的超额收益来源。

2、因为拥挤而快速下行的中证1000赛道

今年1000指增超额下滑明显。2023年上半年,1000指增平均超额6.6%,年化后13.2%,较2022年的22.2%下降40.5%。而量化主赛道500指增,平均超额6.5%,年化后13%,较2022年的14.2%仅下降8.5%。这或与今年以来1000赛道规模的快速增长有关,越来越多的资金进入1000赛道,赛道逐渐拥挤带来超额的下滑。具体来看:

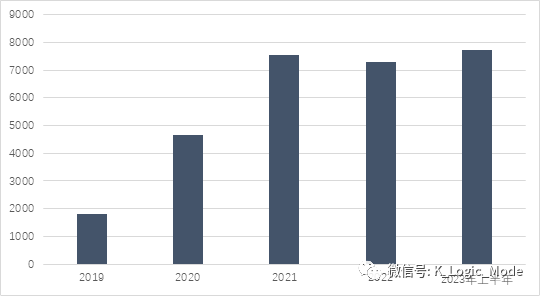

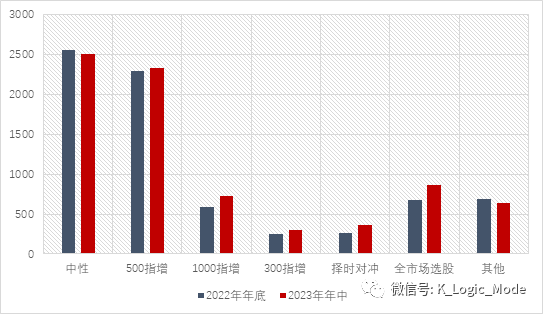

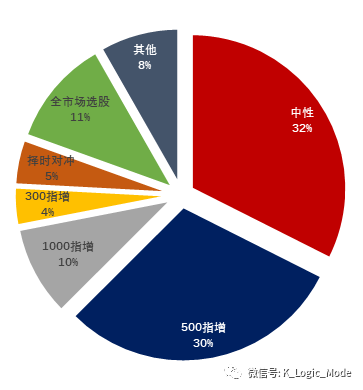

(1)1000指增赛道的规模增长明显。从规模绝对值看,根据江湖汇已跟踪的管理人数据,截至2023年年中,整体规模约7732亿,较2022年年底增长5.8%,其中1000指增规模增长142.65亿,而500指增仅增长32.05亿;从规模占比看, 1000指增占比从2022年的8%上升到10%,而500指增占比从2022年的31%下降到30%。

图:2019年以来行业规模变化情况

图:2022-2023各赛道规模变化

图:各赛道规模占比(数据截至2023年年中)

数据来源:江湖汇跟踪的量化私募管理人

(2)随着IM期货的推出,中性策略中很多仓位从500赛道换到了1000赛道,进一步增加了1000赛道的规模。股指期货的主要投资者是量化对冲基金,因而,股指期货合约价值的变化可以一定程度反映对应赛道的规模变化。今年以来,IM期货合约价值增长较快,较2022年年底增长603.39亿元,而IC合约价值持续下降,较2022年年底下降181.63亿元。

(3)1000赛道规模增长与市场成交量的对比。综合1000指增及中性产品中切换到1000赛道的规模,今年以来,1000赛道规模共计增加约750亿。与此同时,中证1000指数周度成交额有所下降,2023年平均为9472亿元,较2022年的9760亿元下降约287亿。因而,规模的快速增长与赛道成交量的下降共同导致了1000超额的明显下滑。

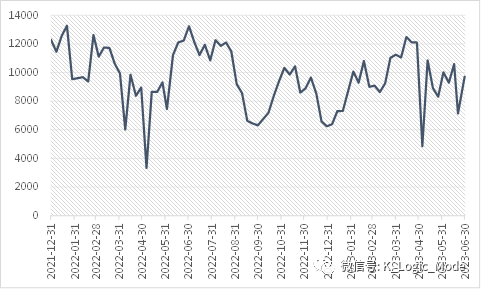

图:中证1000指数成交额(周度,亿元)

3、超额波动率下行,风格偏好趋于均衡,是真的吗?

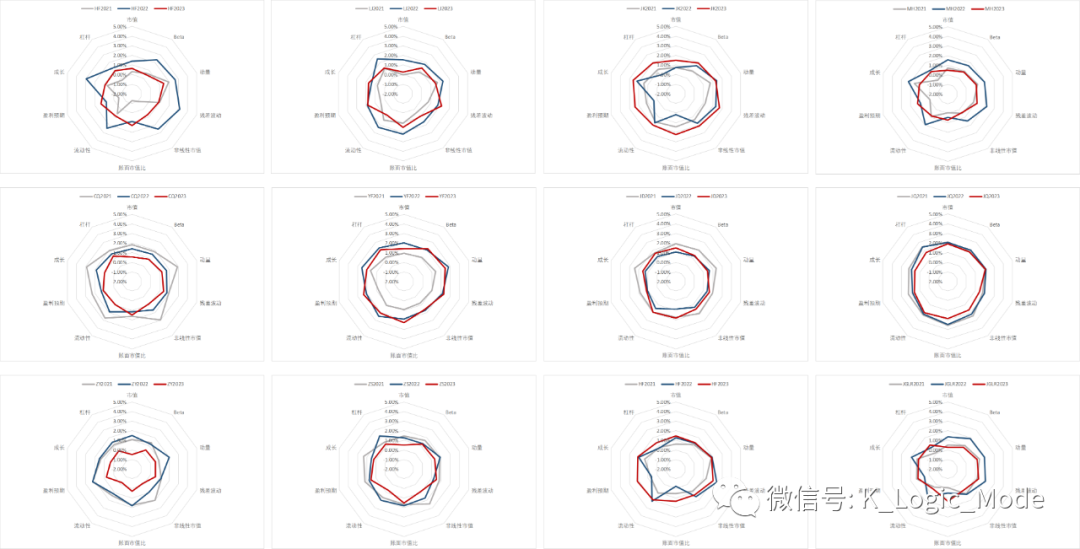

我们像往年一样,通过Barra风险因子每周表现与不同管理人中证500周度超额收益进行交叉排序,构建了以下不同年度的在已知风险因子的偏好雷达图。

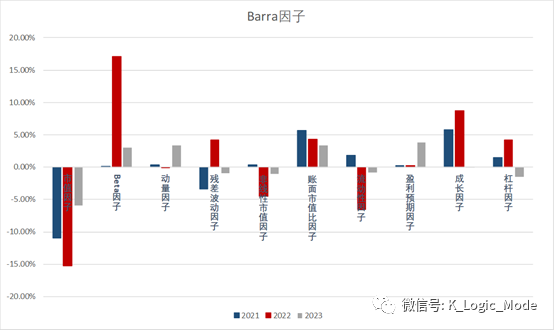

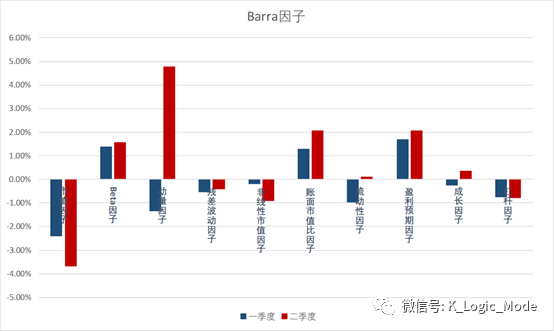

下图为barra风险因子不同年份,以及2023年一二季度的表现情况。

从风险因子表现上,会发现每年风险因子的差异性还是比较大的,但是今年从一二季度来看,不同风险因子之间的表现变得没有那么明显了,仅有动量(正收益)、市值因子(负收益)特别显著,其余的风险因子并没有往年特别大的方差。

同时上面也发现今年好像和我们印象中大家的风格偏好变得不一样了,大家都变得更加均衡了,相比往常对于某些因子比如流动性、成长等等没有明显的偏好了。

究其原因,我们认为不大可能是因为大家的模型、策略变得相似了,因为在量化发展至成熟、超额变得越来越难获得,量化私募更会倾向于利用机器学习,通过加大超额波动来换取更高的超额收益。

恰好,今年风险因子之间的方差变得小了,表现区别更模糊了,导致了今年管理人看似对不同风格因子的偏好都更均衡了。

四、结语

如同前面发文提到的各大财富管理机构都突然转向量化产品,加大对于量化产品的重视。追其原因主要是因为过去一段时间量化相对于主观的相对优势表现。对于市场来说我们认为这不是一个好的和正常的现象。对于市场来说一个丰富的、多元化的交易者类型环境才是一个健康的环境。世界的本质是多元化,任何单一和集中都意味着走向不健康。而这种不健康追其原因是退潮。所以我们给本文起的标题是“股票退潮存量博弈市场下平衡”。去年年报的时候我们大胆预测2023年超额会好于2022,2022差不多就是一个超额比较低的位置。很遗憾2023年中报我们还没有看到这种预期的实现。但我们依然认为2023年这个事情会发生,原因如同去年年报分析。另外一个事情就是前不久我们觉得把cta仓位加回来的时候到了,也许有些人会认为有些冒险,但是我们确实在我们配置账户中这么操作了。

万物皆周期,周期往复但绝不完全相同。已经明确感觉到的退潮也就这个样子了,大家都觉得冷的冬天我们也都还活着。那么,何不乐观的期待春天的来临?

2023年7月23日版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。