作者:Refinitiv路孚特

题图:Refinitiv路孚特微信公众号

这是一个主要从美国每周的CFTC数据公布基金(Managed Positions)在当地期货市场的各种部署,继而反映现时市场对贵金属的情绪和对短/中期的一个价格判断。美国每周五收市后公布的CFTC数据,记录日为刚过去的周二(如果过去一周原本工作日是假日的话数据出炉会延期)。

概要

笔者认为,在低于预期的通胀数据出炉之前,金属下行大局已定,但是现在市场对美国加息步伐作出改变,导致美汇指数跌穿100支撑位。但是我们要留意: 美国六月通胀数据不及预期,主要原因是能源价格急跌,因此七月份要继续密切当地能源价格变化。

另外有两点要注意:第一,八月份的金砖大会里会否有关于推出新货币更具体的计划?第二,市场目前似乎在赌联储局今年只加一次息,但早前联储局官员说会再加两次的,那到底会是谁对?

要灭亡前必先要疯狂,笔者去年年底时预测今年上半年环球股市行情会较好,但下半年或会出现股灾。假如今年十、十一月美股出现大幅度的回吐(因经济原因),现时开始市场情绪先转向乐观方向发展也是很合预期的。在金砖大会之前,也许如果逢金银比走高就空金多银(即空金银比,赌银价表现较金价佳)是一个可考虑的策略。

Eikon用户可以搜寻CFTC寻找最新数据:

数据来源:CFTC/Eikon

*为了方便比较,COMEX黄金的金属相当量除以10、COMEX白银的金属当量除以100。

**目前Nymex钯金的参考性很低

至上周二为止,在美期市场上只有黄金和钯金期货合约的基金净多水平出现回升,其他包括白银、铂金及铜基金净多水平均出现不同幅度的下跌,反映金属市场的技术走势进一步走弱 (但其后出现了基本面的改变)。

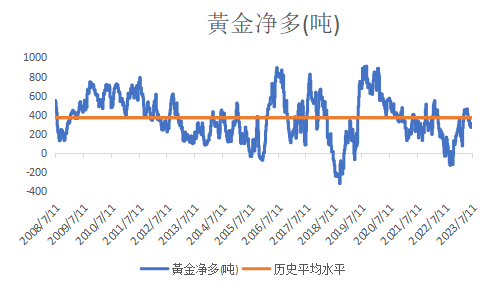

美期黄金基金多头连续第二周上升,上周环比微升2%;基金空头连续第三周环比增加,结果基金持仓从净多309吨回升至313吨净多(为过去5周最高水平),同时为连续第35周基金净多。虽然净多是上升,但要提防基金空头同样已经从6周里最低水平反弹48%。至7月11日为止美元金价今年累积上升5.9% (前一周上升5.3%),基金多头同期内累积上升14.1%(前一周+11.5%)。

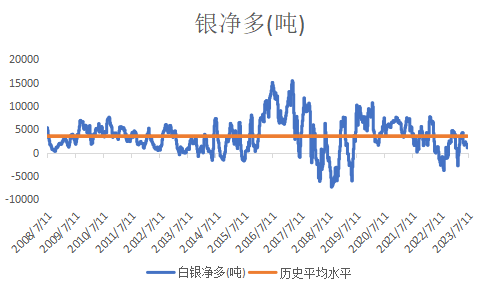

跟金价相关性较高的白银其波动一向强于其富表哥,美期白银多头跌近3%,基金空头环比却急升超12%,基金持仓从净多1615吨跌至1003吨为过去16周最低水平,但连续第17周净多,而且仅之前顶峰(15370吨)约6%。今年至7月11日为止,白银基金多头累积下跌29%(前一周下跌27%)、空头累积上升67% (前一周上升49%)。

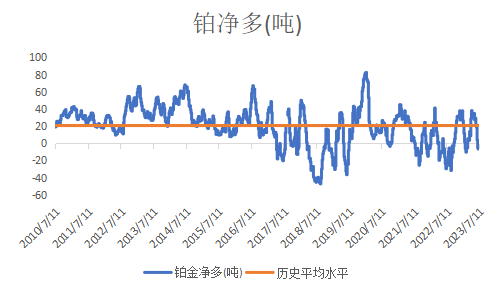

美铂基金多头环比上升6%连续两周上升,不过空头却环比继续上升超过9%(跟11周前的最低点跳升339%),结果净多由上周净空5吨跌至净空7吨,结束了之前连续16周出现基金净多,并且是连续两周出现基金净空。历史上美铂基金净空最长时间连续维持30周(2018年4月至2018年10月)。

美钯基金净空从31吨回升至25吨水平,自2009年以来第二最低水平。

基金于美国期货黄金净多年初至今上升48% (2022年累积跌32%)

数据来源:CFTC/Eikon

基金于美国期货白银净多年初至今跌79%(2022年累积升71%)

数据来源:CFTC/Eikon

基金于美国期货铂金净多年初至今跌124%(2022年空转多)

数据来源:CFTC/Eikon

基金于美国期货铜净多年初至今下跌75%(2022年累积跌27%)

数据来源:CFTC/Eikon

美铜的CFTC每周报告从2007年开始,由于铜于2008年至2016年为熊市,因此美期铜历史上大部分处于净空水平其实并不值得奇怪。只不过从2020年开始,因为全球疫情爆发影响供应端及矿山运作,加上市场预期电车对铜的需求强劲,因此带领铜价走高,更曾创下新的历史高位。但现时全球的投资理念是央行会加息消灭通胀,但代价是会连累全球进入经济衰退,对商品需求减少。

美铜期货的基金五周前从净空终于转回净多。市场在等待国家推出政策刺激经济,不过笔者担心政策支持的力度可能会低于预期。在现水平暂时最好空多两不做。

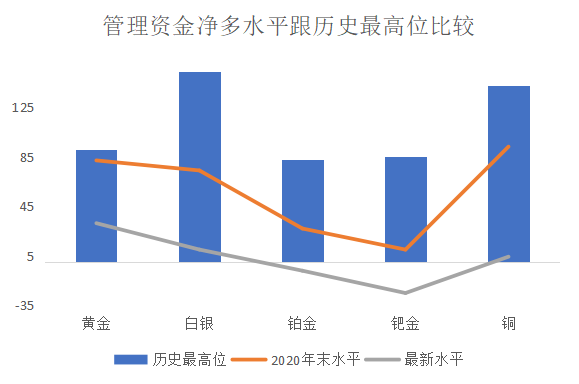

纵使现时全球问题多多,但金、银、铂、钯、铜最新的美期基金净多水平不但跟历史最高值相差甚远。

基本上从上图就可以清楚,纵使过去两年全球通胀升温,但各类金属价格均出现不同程度的下跌,主要原因就是期货市场欠缺了基金来做多带动杠杆效应。如果有人手上有水晶球一年前知道现时今年全球的通胀急升、战乱和各种不明朗而在期货市场做多贵金属,那结果他很有可能会输钱。最讽刺的是从2020年疫情在全球扩散以来,贵金属的美期净多不断下跌,反映基金是有目的性不让贵金属走高。

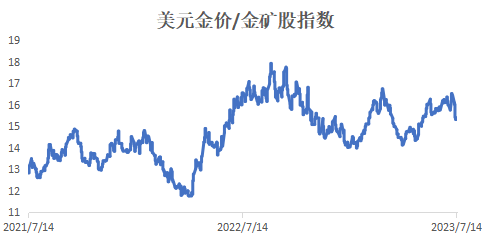

笔者更新了对短期金价有重要启示短期方向的金价对金矿股指标。整体来说,比率在一月底见顶后出现持续回调的现象,但由于近期市场恐慌情绪明显上升,导致比率回升。上周,美元金价/北美金矿股比率出现回跌:

数据来源:Eikon

至周五(14号)的金价/北美金矿股比率为 15.38,较7号的16.44X跌了6.4%,从今年最高位(3月10号)已经回吐幅度反弹至8.1%,反映市场情绪转向乐观,从1月25日的13.99底部已经累积升幅收窄至9.9%。比率去年最低位是于5月的11.24X,2022全年累积上升了6.4%。

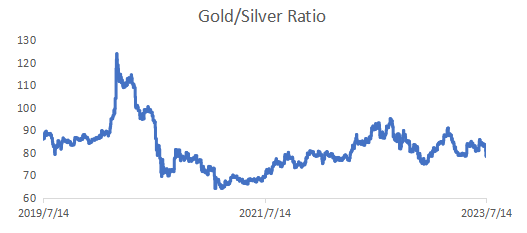

金银比

金银比是其中一个量度市场情绪的指标。历史上金银比在大概16-125倍水平运行:

图片来源:Eikon

一般市场越恐慌,金银比率会越高,比如2020年因为新冠于全球传播开去,令金银比率曾一度升穿120倍的历史新高。

上周五金银比环比下跌6.1%,目前今年累计升3.0%,较今年最高位91.08低14.0%。2022年下跌3.1%。

美国六月份通胀数据低于预期

美国六月份通胀数据CPI仅同比上升3%,较市场预期的3.1%低,而且更是自2021年三月以来最低增幅水平。天然气价格同比大跌27%、食物和杂货价格同比增长5.7%和4.7%。市场认为这是通胀如联储预期受控,并且降低了今年加息预期。美汇指数更因此而跌穿100大关,导致商品及其他非美元货币汇价回升:

图片来源:Eikon

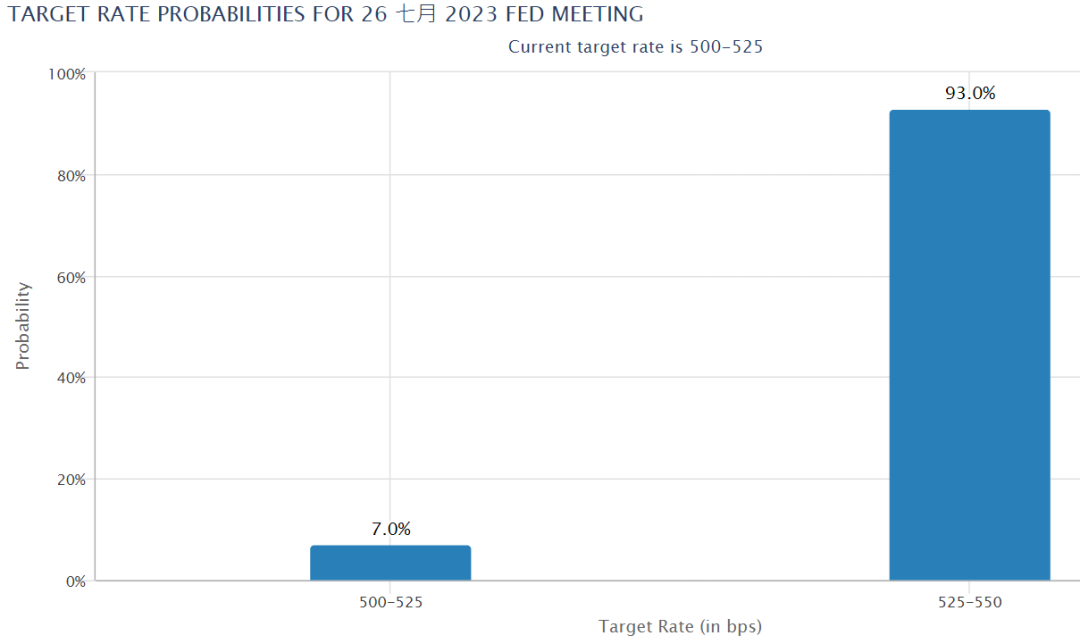

市场对美联储今年加息幅度降温

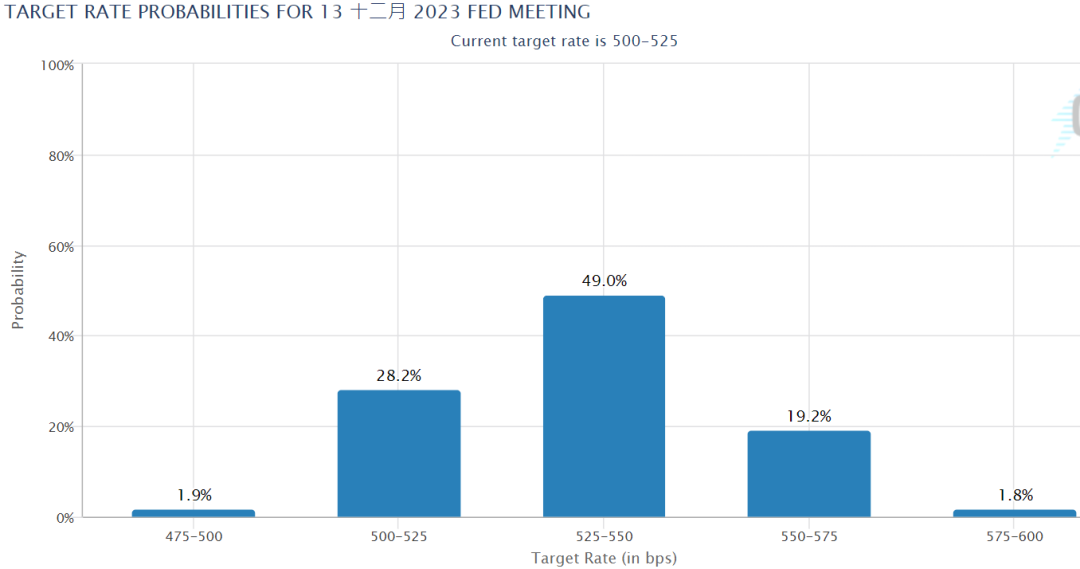

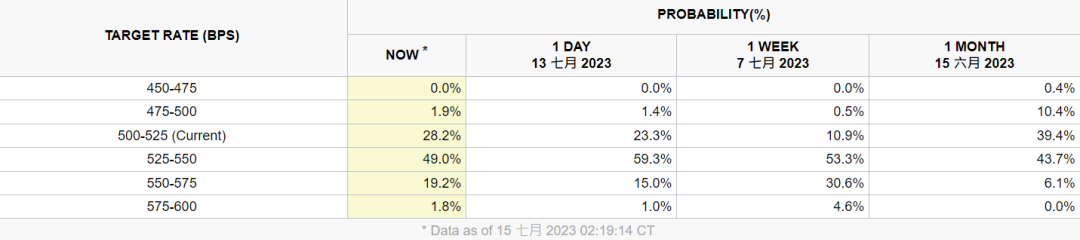

联储局于6月14日选择按兵不动保持息率不变。根据期货市场显联储局示,在将于7月26号的议息里,执笔时市场认为那时候联储会将息率调高至5.25%-5.50%的机会率高达93% ,远高于一个多月前的22.1%:

图片来源:CME Group

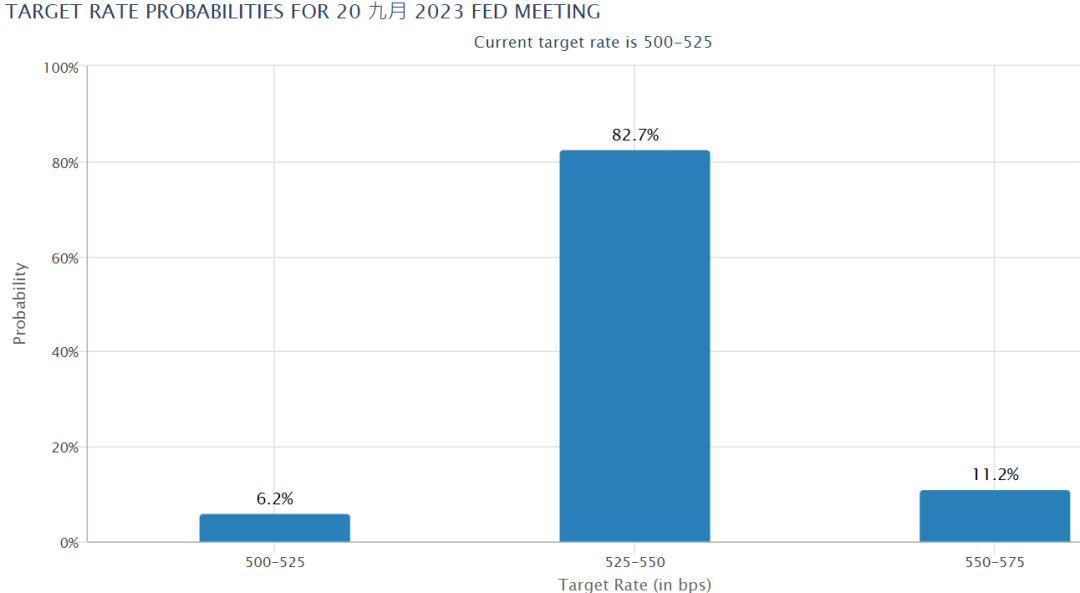

但是,九月份会加息的机率,却从一周前的24%, 下跌至执笔时的11%:

图片来源:CME Group

这是执笔时期货市场预测美国2023年年底时的息率机率分布图:

图片来源:CME Group

跟之前相比,最新数据反映市场认为美国今年九月份会加息的机会下跌,年底12月会减息的机率上升。联储局发话,表示今年会再加多两次利率,但目前看市场并没有这样的反映。

笔者重申一次,经过长时间验证市场对美国息率走势的预测,特别是远期的预期,一般都是错误的。

笔者认为,在低于预期的通胀数据出炉之前,金属下行大局已定,但是现在市场对美国加息步伐作出改变,导致美汇指数跌穿100支撑位。但是我们要留意: 美国六月通胀数据不及预期,主要原因是能源价格急跌,因此七月份要继续密切当地能源价格变化。

另外有两点要注意,第一八月份的金砖大会里会否有关于推出新货币更具体的计划?第二,市场目前似乎在赌联储局今年只加一次息,但早前联储局官员说会再加两次的,那到底会是谁对?

要灭亡前必先要疯狂,笔者去年年底时预测今年上半年环球股市行情会较好,但下半年或会出现股灾。假如今年十、十一月美股出现大幅度的回吐(因经济原因),现时开始市场情绪先转向乐观方向发展也是很合预期的。在金砖大会之前,也许如果逢金银比走高就空金多银(即空金银比,赌银价表现较金价佳打法)是一个可考虑的策略。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。