量化投资的滑铁卢

公众号又长草了,黄老湿的懒惰和腰围是成正比的,腰围越大,懒惰越深。

去年8月以来,量化和主观可谓是冰火两重天,一边屡创新高,一边原地踏地。

投了量化类产品的读者,估计近几个月都处于懵圈状态,量化产品,不管是指数增强还是对冲策略,都处于躺尸状态。

看着别人赚的不亦乐乎,你亏的稀里糊涂。

量化投资似乎短期遇到了信仰崩塌,到底这段时间发生了什么?

黄老湿这篇文章,就是为了解答一部分这个问题。

在回答之前,首先要明确一下量化投资的几个特性,理解了量化投资的特性,再用市场的结构表现去参照,才能真正对量化投资的短期表现不佳有认知:

1、 特性一:目前国内量化机构,绝大部分是海外归国洋务派,洋务派是有数理统计信仰的,模型和因子的构建基础,就是基于历史的大样本数据;

2、 特性二:正是因为有数理统计信仰,量化的选股范围都是基于全市场,不会主观去控制选股域;

3、 特性三:量化会持有一篮子股票,一般超过300只,偏高频的甚至超过1000只,个股极度分散。不会重仓某行业或个股,这也是与主观投资最大的区别;

4、 特性四:量化是追求指数超额,目前主要对标中证500指数,追求超额的本质,也就意味着量化很难去重仓指数股,因为中长期来看,买指数股是没有超额的。反而是中小市值股票超额比较高;

5、 特性五:(大部分)量化特别是洋务派量化,会对标指数严格控制风格和行业的偏离度,这也意味着量化不会超配某几个板块或者个股。

理解了以上特性,我们再来看看A股市场从8月份以来发生了什么:

一、指数表现情况:

7月31号到2020年12月31日,全市场各大主流指数,万德全A(剔除金融石油石化)上涨5.3%,沪深300上涨11.92%,中证500和中证1000分别下跌2.22%,5.71%。

2020年底至2021年1月21日,万德全A(剔除金融石油石化)上涨6.59%,沪深300指数上涨8.82%,中证500和中证1000上涨5.63%和3.34%。

量化滑铁卢的罪魁祸首之一:

量化大部分对标中证500指数,不管是2020年8月至年底,还是2021年开年以来,中证500指数,中证500指数表现相对更弱。出身决定命运,β环境不好,量化也难以超脱。

二、分区域整体个股涨跌情况:

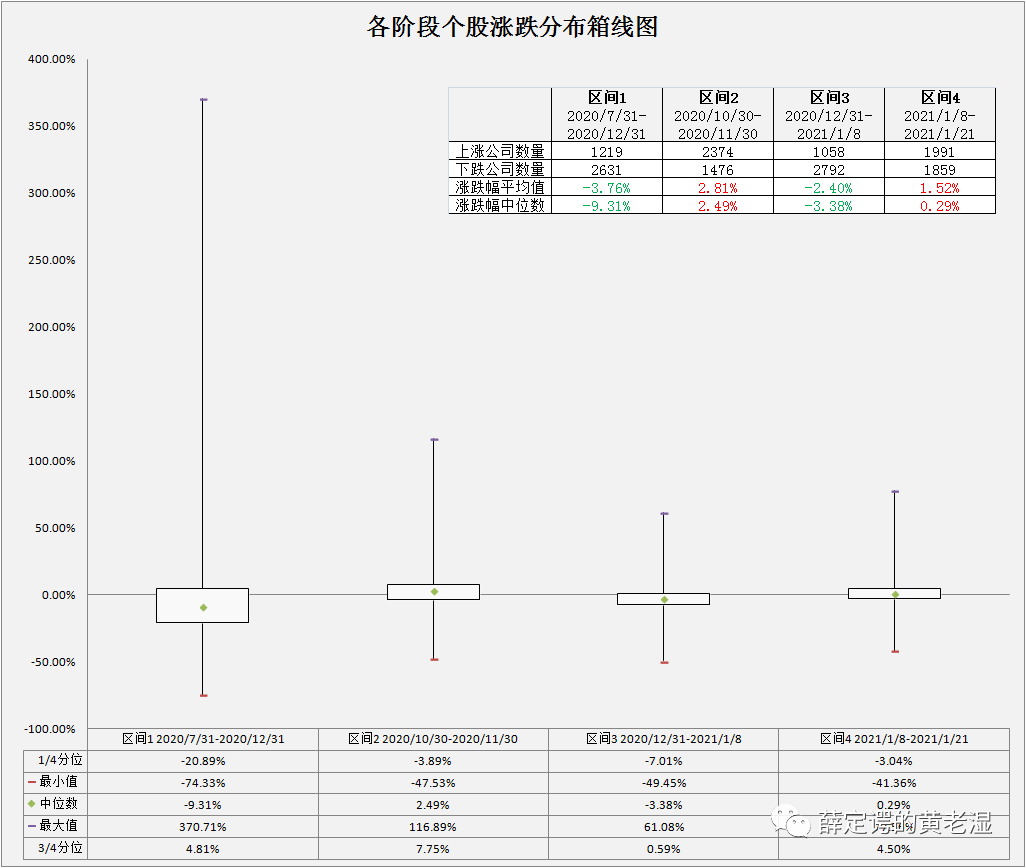

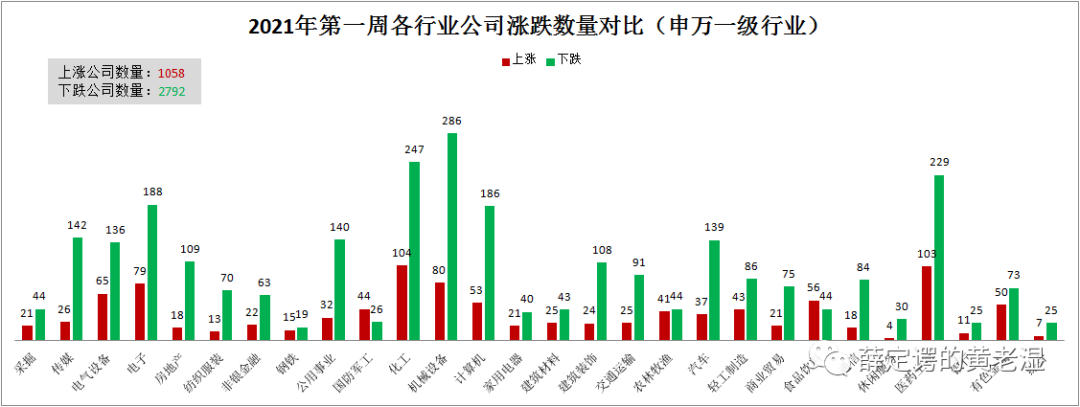

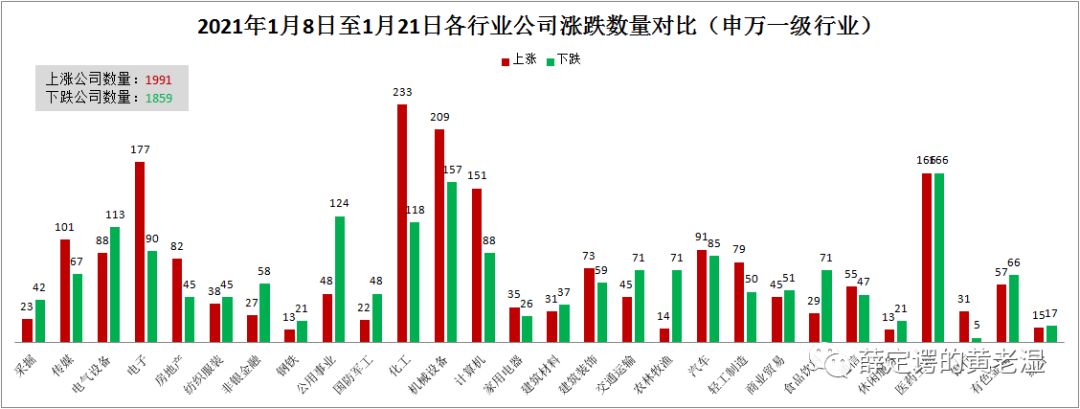

量化自2020年8月1号以来,最艰难的时期发生在2020年的11月份和2021年的第一周。我们把市场分为4个区间来分析,首先看个股涨跌分布情况:

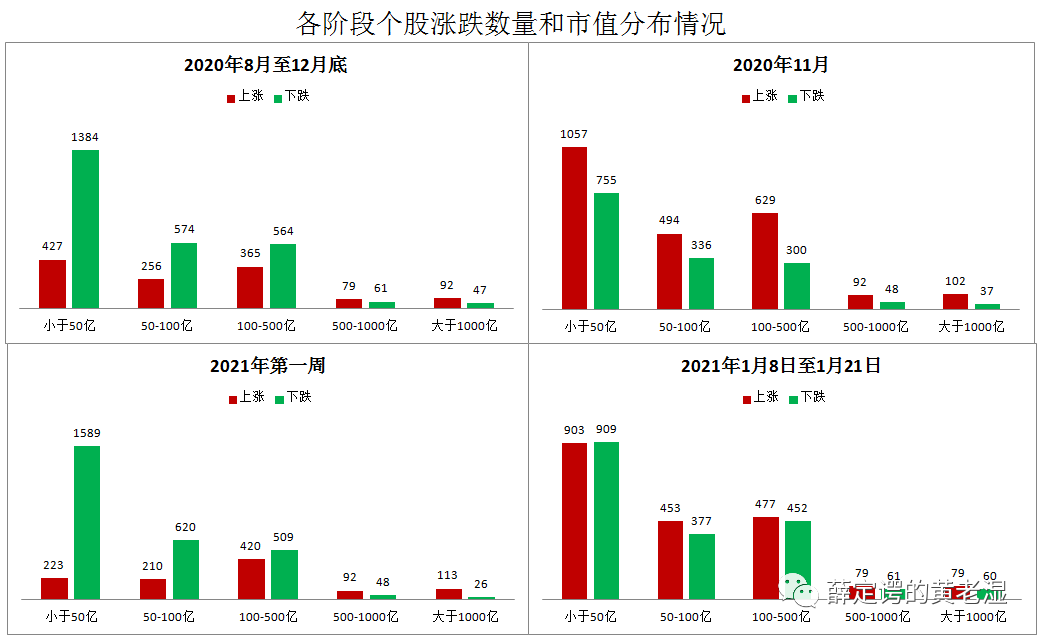

虽然万德全A指数在7月31号至12月31号整体是上涨的,但个股极度分化,全市场70%股票下跌,且涨跌幅平均值为-3.76%,跌幅中位数在-9.31%,这个涨跌幅平均值和跌幅中位数,远远大于各类指数表现。这个分化的特征,在2021年第一周表现也非常明显。但在2021年第一周之后,情况开始转好。

量化滑铁卢的罪魁祸首之二:

全市场选股且个股分散的特征,导致了量化在结构分化的市场,选股池很难集中在少部分上涨的股票中,更不用说跑赢更为强势的指数了。

三、分区域分市值个股涨跌情况:

我们把全市场股票按照50亿、100亿、500亿、1000亿门槛,分为5个市值区间,分阶段每个市值区间的涨跌情况如下表:

除了11月和2021年1月8号后,2020年8月至12月底的整体情况,以及2021年第一周,都呈现出市值越大,上涨概率越高,市值越小下跌概率越高的特征。在2021年第一周后,情况开始转好。

量化滑铁卢的罪魁祸首之三:

历史统计来看,大市值股票长期整体超额不明显,中小市值股票是更有超额的,如果不对流动性做严格限制,量化会倾向于配中小市值股票。在这段“越小越烂”的股市,量化配的中小市值股票越多,带来的结果就是超额越差。

四、指数库内外个股涨跌情况:

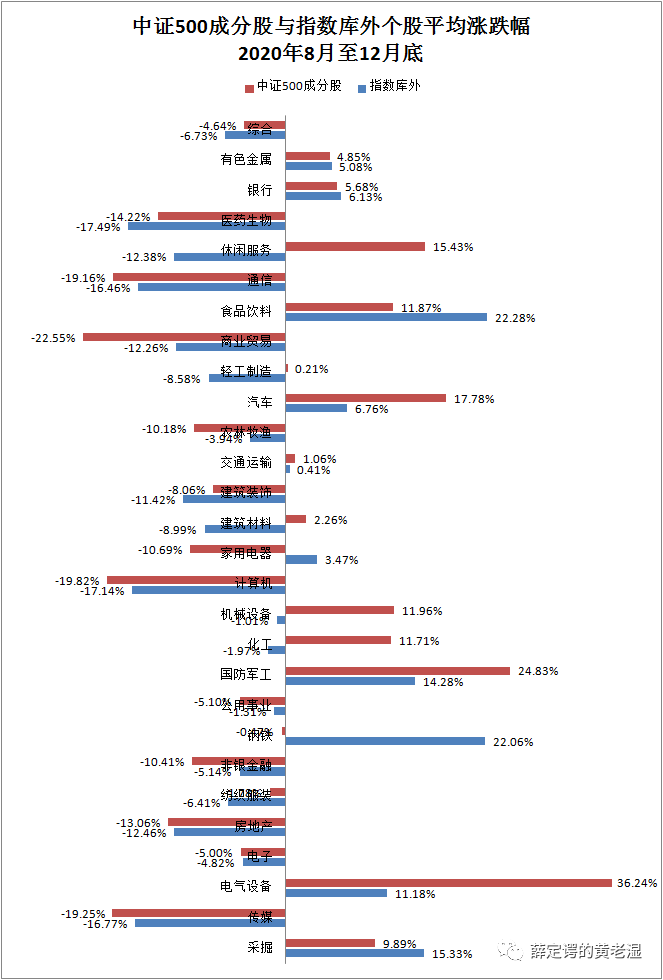

量化的核心是对标指数做超额收益,大部分股票会用指数库外的股票做相关性替代,我们来看看指数库内外板块的涨跌表现:

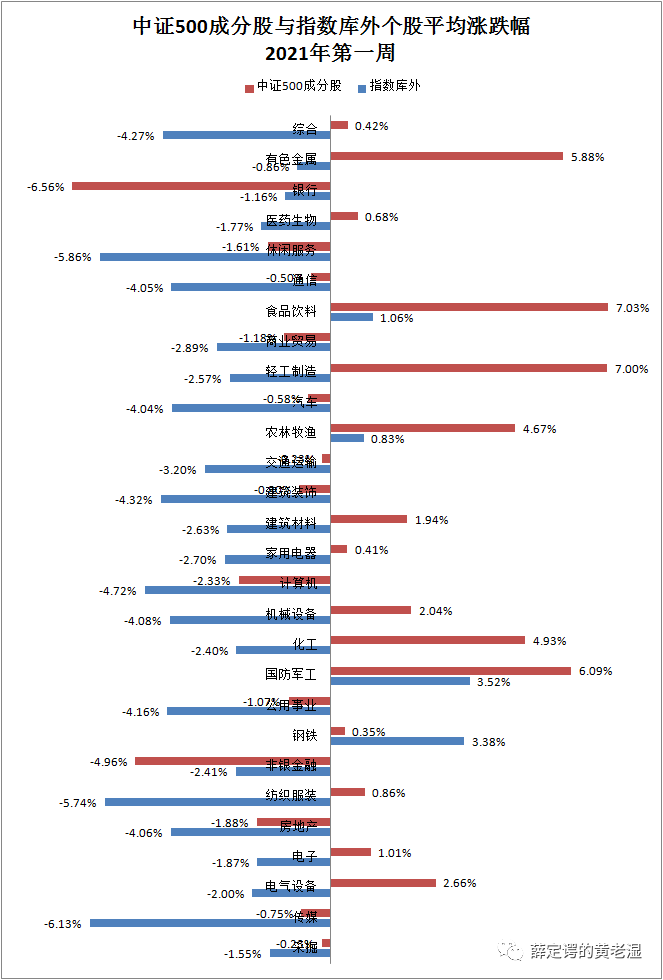

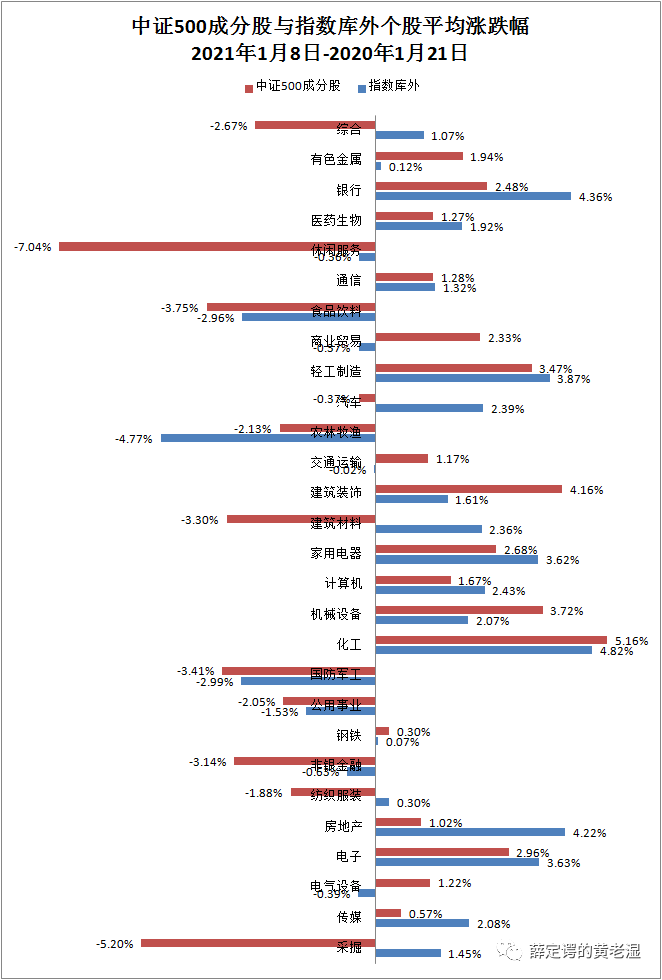

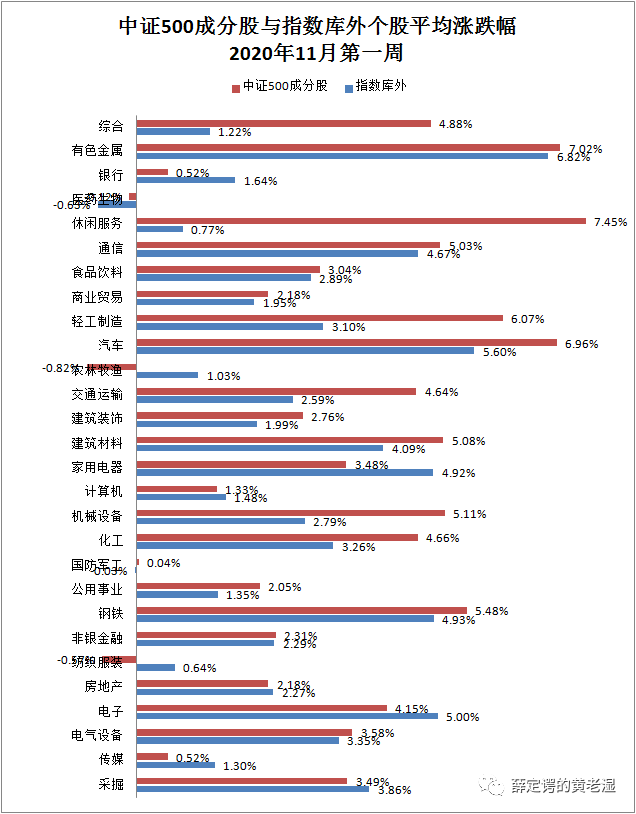

可以看出,2020年8月至12月底,2021年第一周,整体来看,同一板块,指数库内股票远远好于指数库外的股票。

量化滑铁卢的罪魁祸首之四:

用指数库外的股票,做指数股的相关性替代,在这段市场,呈现出相关性低,且替代后为负超额的特征。

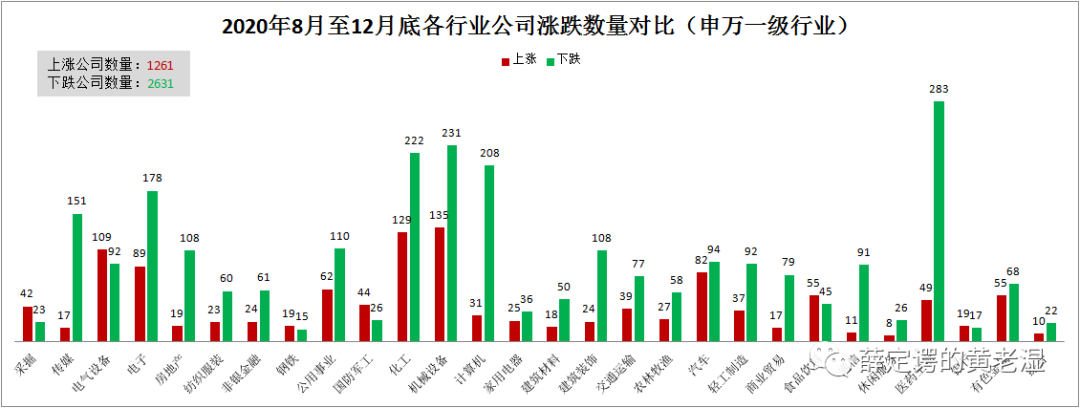

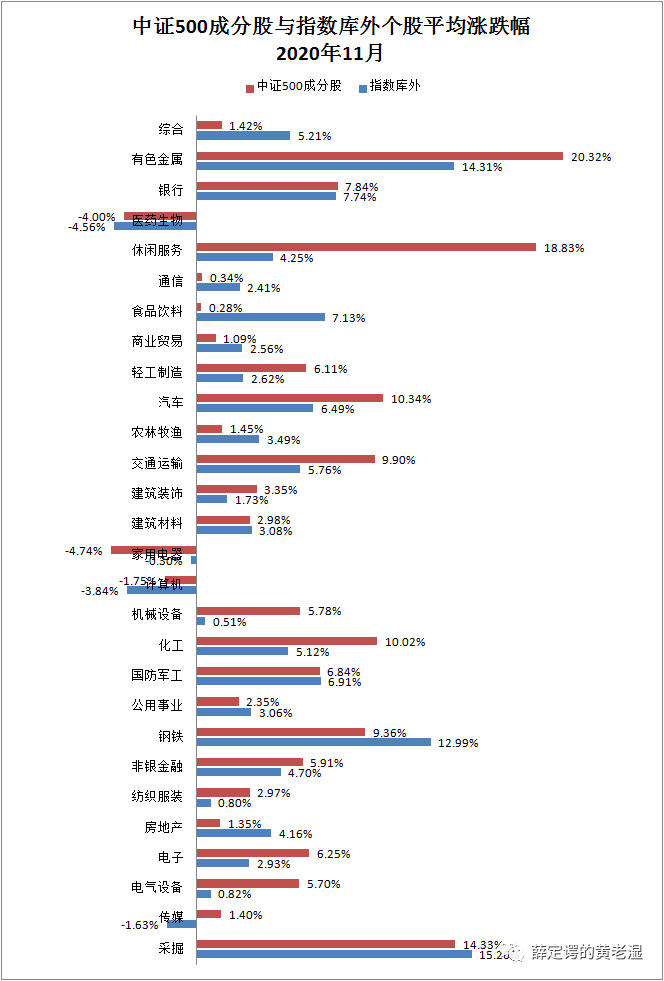

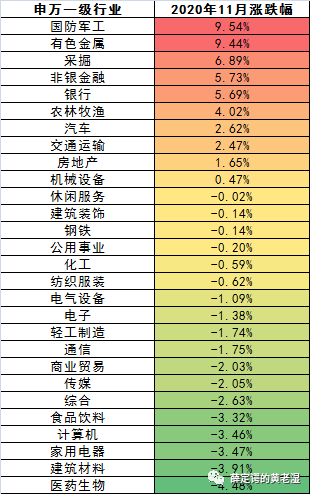

以上,通过一些简单的数据分析,总结了8月1号以来的市场特征以及为什么量化难做的逻辑。当然,11月份超额非常差,在上面的数据中体现不出来,需要做一些更细微的数据分析。比如,从整体板块来看:

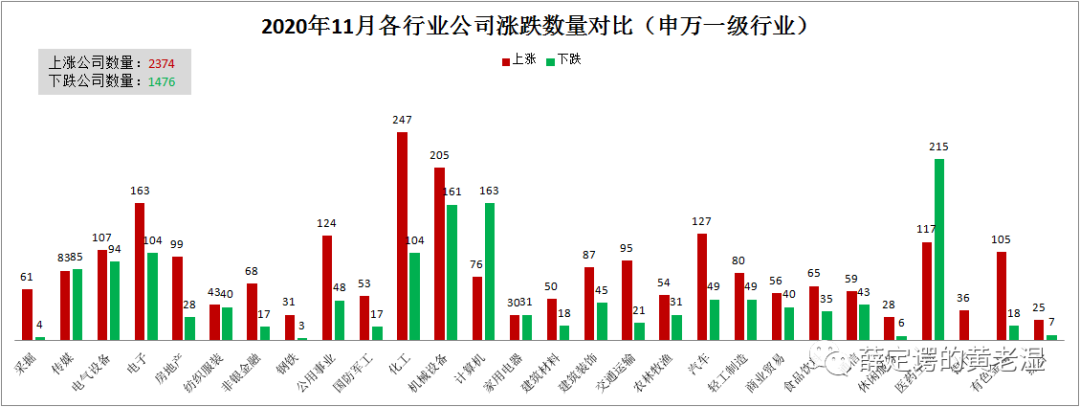

11月份涨的都是周期类板块,特别是有色采掘非银和金融地产,都是量化不喜欢的板块,因为这些板块中长期来看,相对于指数没有超额,量化很难因为短期的强势就超配这些板块。

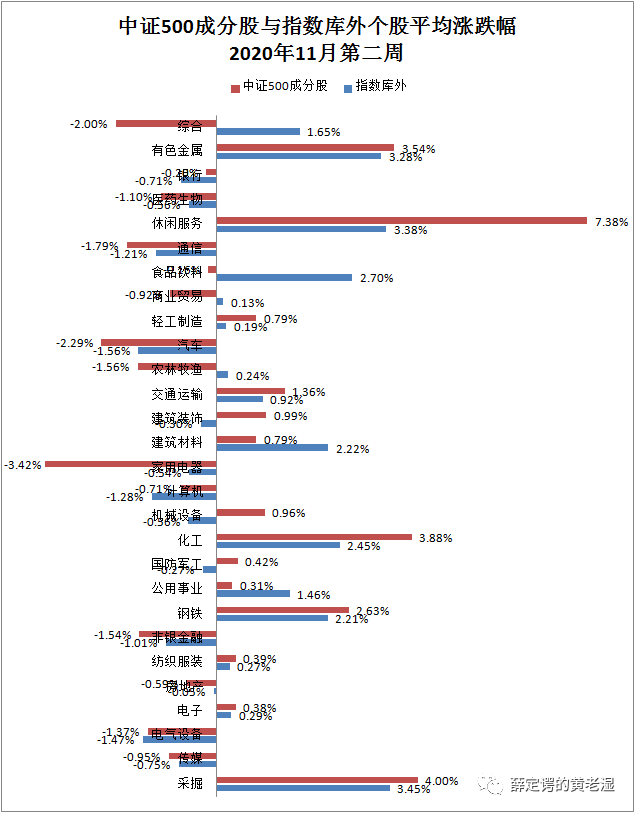

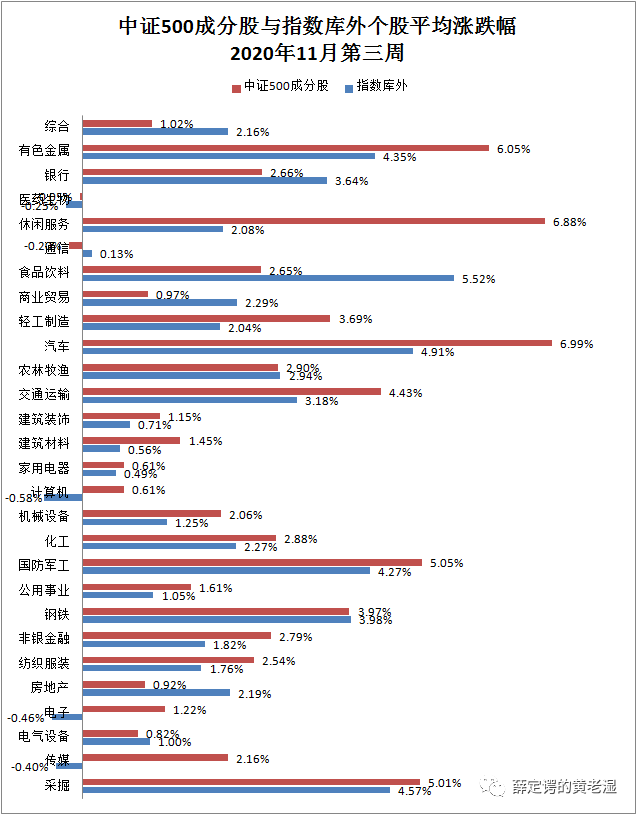

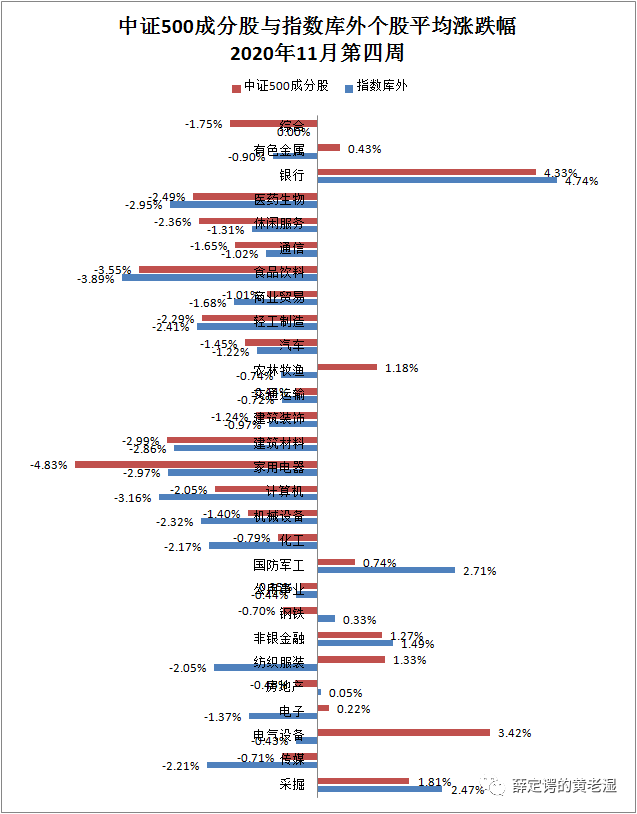

从周度来看:

以上图表可以看出,周度来看,除了量化非常不喜欢的周期板块,各板块的涨跌非常无序,且第一周第三周,指数股涨幅大部分高于非指数股。不管是动量反转还是相关性替代,量化在这个月都非常难受。

如果你买的是九坤的择时策略,那么恭喜你,11月这个策略面临的是三杀的环境:超额差、波动无序、以及股指期货基差的反复摩擦。

正儿八经扯了这么多,估计大部分读者也没有心思仔细看。

辣么我就来总结一下:

一、2020年8月1日以来,是一个结构非常分化的股市,部分大市值指数权重股上涨,大部分中小市值非指数股下跌,且跌幅中位数不低。结构分化的行情在2020年11月,2021年1月第1周是最高潮;

二、涨跌幅方面排序如下:指数权重股>指数>指数非权重股>非指数股>低市值小票;

三、以大市值龙头为核心的上证50指数和沪深300指数的亮眼表现,掩盖了A股这段时间其实非常羸弱的表现。冰火两重天,大市值牛市,中小市值的大熊市;

三、以重仓个股获得收益的主观投资,抱团买龙头股,大概率也是指数权重股的主观多头基金,在这样的市场环境中的确很爽,收益很高;

四、参考最开始讲的量化的特性,大部分对标500指数或者少部分对标1000指数的量化投资,追求指数超额、均衡分散配置、控制风格暴露的特点,必然很难超配指数权重股,而且有不少比例的股票仓位会配置到下跌的非指数股,特别是小市值股票中。这部分股票自8月1日以来,远远弱于指数权重股。

带来的结果就是:这段时间,量化投资,指数β和选股α双杀。特别是在风格极致的11月份和今年1月第一周。

当然,11月以来量化的弱鸡表现,以及中小市值非常差的状态,还有一个罪魁祸首就是,量化行业遭遇了大规模的赎回,赎回就要卖股票,本来流动性就越来越差的中小市值股票,面临多杀多的踩踏效应。

自2020年8月1号以来,量化私募业绩的好坏,已经和纯技术没有太大关系了。如果在这样一个市场,量化投资还想要赚比较多的钱,那么只需要做好两件事情:

风格择时;

选股域控制,或者说流动性控制。

对于有着数理信仰的洋务派量化私募来说,做这两件事情是痛苦的。就好像让一个教授专家承认自己过去几十年学到的知识都是伪科学。

当然,本土派就没有这种束缚,在主观线条比较清晰的市场,还是有少部分量化私募如鱼得水的,懂得人自然之道。

风格择时和选股域的控制到底对不对,黄老湿最近有自己的思考,就不在这篇文章里讲了。

最后,给大家一点信心,近期股市,不管是龙头股抱团开始出现分化,还是中小市值股票反转开始有效,还是量化行业的赎回热潮到了尾声,量化已经度过了最艰难的时候,当然,去散户化,机构马太效应的市场,量化也是需要进化的。

量化和主观,内核本就殊途同归,技术结合逻辑的策略,才是最佳的投资,或者说最适合中国的投资。

全文完。