作者:衍生品实战派

题图:衍生品实战派微信公众号

4月28日,证券基金业协会发布“私募运作指引”意见稿,瞬间引爆私募资管、债券、衍生品等几十万从业者,影响之大,堪比2013年私募阳光化、2018年资管新规。

广大雪球投资者也有点懵:这对我有什么影响呢?

发酵几日,解读众多,角度各异,有“私募监管公募化论”“小私募消亡论”“监管标准拉齐,打击监管套利论”“衍生品业务严格约束论”等等。

不过,到现在尚未看到有站在场外衍生品投资者角度的解读,这也是本文重点讲的内容:新规会对雪球投资者产生哪些影响?私募衍生品新规背后的逻辑是什么?以后的雪球投资趋势和替代方案有哪些?

一、新规会对雪球投资者可能产生哪些影响?

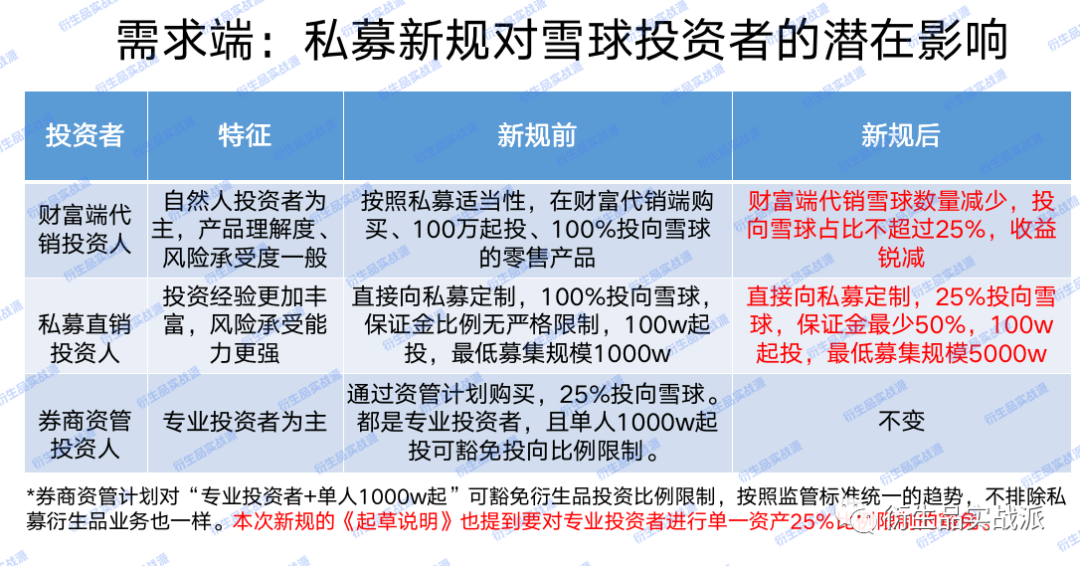

作为风险等级最高的R5级场外期权投资品种,雪球的投资者主要分为三类:财富端零售代销雪球投资者,私募直销雪球投资者,券商资管计划雪球投资者。

本次新规对第一类投资者的影响可能最大,以往的100%投向雪球的财富端零售雪球可能会受很大影响,取而代之的可能是嵌入了25%雪球结构、叠加复合策略的主动管理型私募产品。

对第二类投资者的影响也很大,可投产品的形态、预期年化收益、起投门槛都会带来很大变化。

第三类投资者基本不会受到影响。

二、本次私募新规背后的潜在逻辑是什么?

总的来说,这次私募新规意见稿,不同人群有不同的看法,这就更要解读本次新规起草的背景。

从雪球投资者的角度来说,买的好好的财富端零售雪球忽然受影响了,会不理解背后的原因。如果了解以往信托、券商资管的雪球监管要求,就会知道这个变化是迟到的拉平监管标准,也是一种对投资者的保护。

背景解读:雪球作为场外期权产品,是有着尾部风险的R5级产品,规范自然人的投资,既是统一场外期权业务客户适当性要求,也是为了保护把雪球当成“固收”的自然人投资者。券商资管发行的雪球自从资管新规以后一直是都是这个监管尺度,而面向个人的雪球类信托计划在2022年1月之后直接被叫停。很多自然人投资者从2022年初通过财富端买的100w起投的私募雪球其实是钻了两边监管尺度不统一的漏洞。现在两边的监管规则统一,这个漏洞就被堵上了。

从从业方来说,有人觉得新规对私募的要求太苛刻了,会使私募丧失灵活性,并认为这会导致一批实力弱的小私募在优胜劣汰中出清,强者恒强。

背景解读:自从2013年,私募基金纳入透明监管之后,私募行业得到快速发展,至2022年末,协会已登记私募证券投资基金管理人9000余家,存续私募证券投资基金9.3万只,规模5.6万亿元。但是,也有一些乱象发生,比如小规模重仓搏收益、“提供规避投资范围、杠杆约束、投资者门槛等监管要求的通道服务”,违背了私募基金靠专业投资能力为投资者赚取超额收益的初衷,本次新规也是正本清源,回归本质。只不过,“双25%”等限制是否会扼杀私募的灵活性,私募监管公募化是否公平,见仁见智,有待商榷。

从衍生品业务方来说,严格的衍生品投资比例限制和保证金比例限制会对雪球、香草、DMA等衍生品策略带来巨大影响。

背景解读:协会在新规的《起草说明》里对此做出解释“私募基金应当以风险管理、资产配置为目标开展衍生品交易”。为了防止它异化成加杠杆工具,因此设置了投资比例、交易对手集中度、杠杆等要求,引导管理人通过专业投资能力来组合投资、分散风险。但是,这种一刀切也会使很多专业衍生品投资策略同样被一棒子打死,难免产生误伤,失去了衍生品非线性收益、促进创新的优势和初衷。

三、以后的雪球投资趋势和替代方案有哪些?

这是一个比较开放的讨论,抛砖引玉,欢迎探讨。

延续老路的话:

1、继续购买财富端代销产品,取而代之的产品,可能是25%投向雪球,另外75%靠私募的主动管理能力,收益净值化,和买的其他策略私募产品差不多,确定性收益大打折扣;财富端零售雪球存量可能有1000多亿,还能留下多少不好说;

2、向私募购买直销产品,相当于购买一个复合25%雪球+主动管理策略的产品,最高杠杆2倍。对于私募管理人而言,衍生品策略+套利策略+现金管理策略的复合型创新策略也在蓬勃发展,未来可期,这也监管想看到的;

3、券商资管计划发行的雪球产品吸引力可能会回升,一碗水端平后,性价比会上来;

探索创新替代品的话:

1、一些复制雪球策略的所谓“净值化雪球产品”也是一个选择,但是,作为一个完全净值化的产品,它失去了“雪球”收益确定性的优势,并不适合每个人。

2、还有一些通过跨境交易继续投资雪球的思路,仅作参考。

总的来说,以雪球为代表的衍生品投资,正在成为成熟的主流投资工具。从长远来看,当前更透明、精细的监管要求,对其健康成长、持续发展是好事,发挥其风险管理、增厚收益的优势,发展出更多资产配置创新策略才是取胜之道,你我共勉。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。