作者:衍生品实战派

题图:衍生品实战派微信公众号

一、天然符合新规精神的创新资产配置策略

5月12日是私募新规意见稿截止收集意见的时间,几十万从业者、投资者都心怀忐忑,静观其变。

其实,有一类策略却可能会在新规背景下大放异彩,那就是期权+固收的创新资产配置策略。它既能通过固收、类固收配置实现高安全性、高流动性,又能通过配置期权对冲风险、增厚收益,实现较高收益,最终实现“资产管理不可能三角”的最优解。

可以说,这个策略不但天然符合新规对衍生品投资注重“风险管理、资产配置”的要求,而且已经在市场中有了不错的表现。

这个策略的受关注,和2022年的市场环境有关系。

随着财富管理大潮席卷全国,2020年被称为大类资产配置元年,各种理论被奉为圭臬。然而,2022年的黑天鹅炸窝却导致前期热门的资产配置策略黯然失色。

根本原因是什么呢?

第一,是国内财富管理行业可选的底层资产太单一,面对去年的行情,除了雪球之外,几乎团灭。

表面上看,国内可选的底层资产类别包括宽基、行业、策略、基金、因子等等,但本质上建立在“对市场看涨”的基础上,风险收益结构单一,系统性风险居高不下,本质上靠天吃饭,遇到2022年的市场表现只能吃瘪。

而雪球的爆火正是基于这个原因,它是市场上为数不多兼具20%或有高收益、90%确定性和非线性收益结构的产品,即使遇到震荡和小幅度下跌也能获得收益,在2022年的复杂环境下充分发挥了风险管理的功能。

第二,资产配置中占相当大比例的中低风险产品罕有的发生了亏损,也拖累了净值。

在以前,以银行理财为代表的5%上下收益的中低风险产品是默认“刚兑”的,性价比超高。但是,在净值化转型之后,它的性价比就大大降低了。收益率比固收类多不了多少,还要承担本金亏损风险。

这时候,以固收+期权为代表的杠铃式资产配置策略就脱颖而出了。

二、固收+期权策略脱颖而出的原因

杠铃式策略,顾名思义,一头大量配置保本固收类低风险资产,一头少量配置高风险高收益资产,完全摈弃了中风险资产选项。

它的优势是,同时具备更保守的稳健度和更进取的高收益。它的创新亮点在于,通过流动性、收益性、安全性三者的兼顾,既满足了投资者的资产保值增值需求,又满足了投资者对高风险收益的需求,同时避免了单方向配置过多带来的系统性风险。

这就是被大名鼎鼎的《黑天鹅》《反脆弱》作者、风险管理专家塔勒布所推崇的“反脆弱”策略,在应对不确定性时有奇效。

那么,如何选择杠铃右边的高风险投资标的呢?可以说,期权是最适合构建“反脆弱”组合的选择。

期权作为全球成熟金融市场广泛使用的的金融创新工具,和股票等基础高风险资产相比,它有更高的资金利用效率,有更灵活的非线性收益结构,能够有效的对冲风险,增厚收益。期权作为固定收益类资产的一个重要补充,通过一定的期权策略来获得附加收益,进而提高整体的收益水平。该方案相对传统的资产配置方式来说,更加精准和灵活,可以更好地适应市场的变化。

以雪球产品为例,它是一种高胜率低赔率,尾部风险非常强的资产。它本身不适合单独地当做一个长期策略应用,但是却非常适合与其他资产一起,构建一个安全且胜率区间更高的组合。

从上图可以看出直接投资中证500与通过投资雪球挂钩中证500的收益分布区别。雪球无论是单次投资还是连续投资,有90%的概率获得20%的年化收益率。而如果直接投资中证500,有40%的可能收益为负。无论是收益率还是投资体验,通过雪球投资中证500都是完胜。

雪球产品最大的风险是尾部敲入风险,这是其R5本色。随着连续复投,其敲入风险也会不断累积,这也决定了它不适合长期无脑投资。虽然敏锐的择时能力和市场阅读能力能够降低雪球尾部风险,但做为一个资产配置项才是它更好的归宿。

三、如何利用场外期权构建杠铃策略

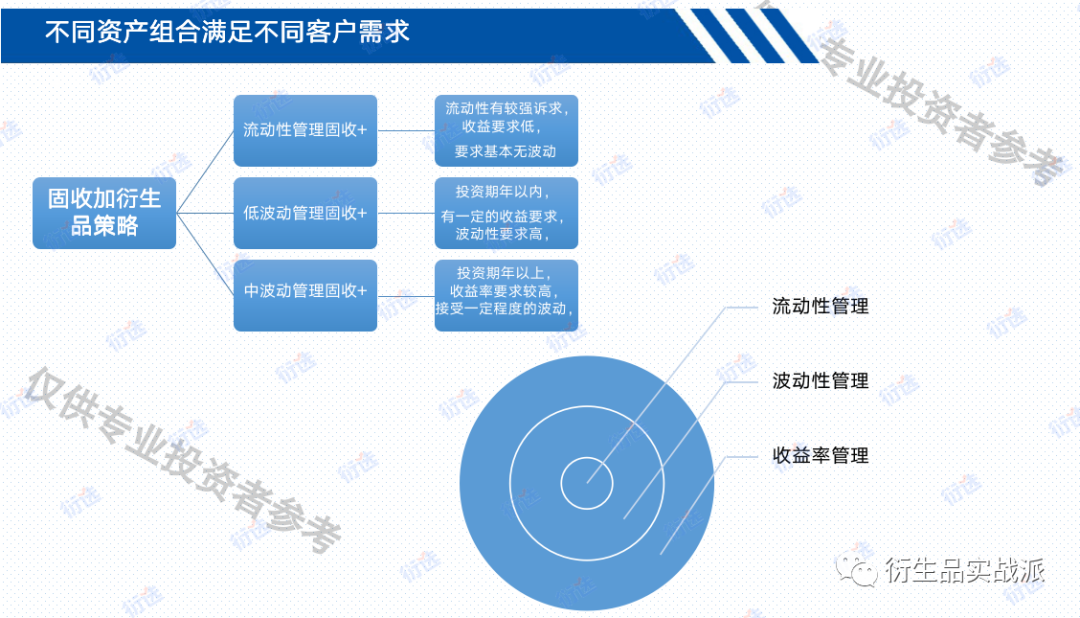

通过精准选择固收类别+期权结构,能够构建出适应不同风险偏好,不同流动性要求,不同资金体量的资产配置方案。

对于低风险偏好的投资者,适合选择以固定收益类产品为主,辅以少量期权策略的组合,构建出保本收益产品。

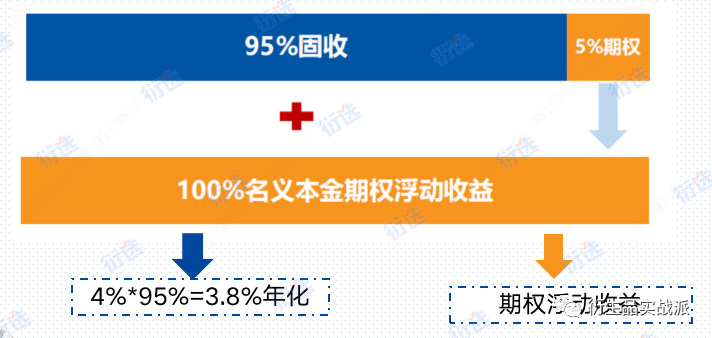

假设,95%资金投资于相对较低风险固定收益类资产,5%资金用于配置期权,这就能够构建出低风险类本金保障型产品。券商资管发行的挂钩浮动收益凭证就属于这一类产品。

(仅供专业投资者参考,不构成投资建议)

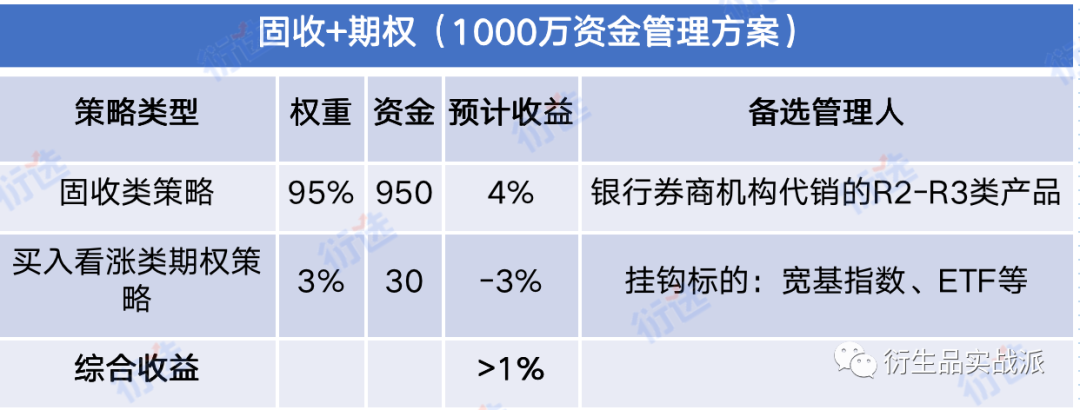

除了直接购买券商产品以外,也可以直接构建组合。考虑到投资需求在保本增值,回撤在0-1%以内,投资年限半年到一年的投资目标,结合当下市场弱复苏,流动性继续向好,有通缩迹象下的市场环境,以1000万可投资产为例,可以构建出来的投资组合测算如下:

注:买入看涨类期权策略预计收益-3%为潜在最大亏损,仅作参考,实际收益和市场表现挂钩;

(仅供专业投资者参考,不构成投资建议)

对于中高风险偏好、高资产体量的投资者,能够构建出更加丰富立体的资产配置组合。

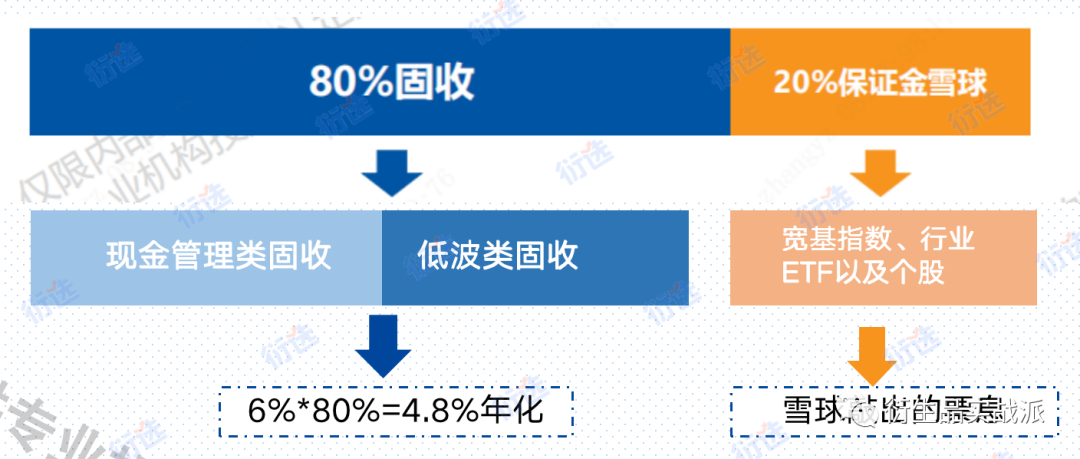

为了满足大客户资金保值增值以及流动性需求,通过固收类策略叠加场外期权增强收益的方式实现目标收益。通过仓位控制的方式控制期权中雪球的尾部风险,投资不同大类资产平衡系统性风险。考虑到低波资产容量的有限性和各类策略的相关性,长期看,结合场外衍生品的复合型产品化是是一个趋势。

假设某投资者期望投资收益率在年化10%+,回撤在10%以内,投资年限年以内的投资目标,结合当下市场弱复苏,流动性继续向好,有通缩迹象下的市场环境,以5000万可投资产为例,可以构建如下组合:

(仅供专业投资者参考,不构成投资建议)

总的来说,精准固收品种+期权结构的杠铃型反脆弱组合,通过流动性、收益性、安全性三者的兼顾,既满足了投资者的资产保值增值需求,又满足了投资者对高风险收益的需求。期权作为固定收益类资产的一个重要补充,通过一定的期权策略来获得附加收益,进而提高整体的收益水平。该方案相对传统的资产配置方式来说,更加精准和灵活,可以更好地适应市场的变化。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。