作者:尽调帮主,好投学堂专栏作家

题图:尽调帮主微信公众号

大家好,我是帮主,深耕衍生品领域,专注成就小而美的投顾团队。

熟悉我的朋友们都知道,帮主目前是MOM,FOF双线在跑,但我发现很多帮友对于FOF都相对比较了解,对于MOM的认识就知之甚少,问到MOM是什么?MOM和FOF的差别是什么?

今天就和大家简单聊聊。

MOM是什么?

MOM(Manager of Mangers)模式,即“管理人中管理人”,也被称为精选多元管理人,MOM母盘管理人通过尽调筛选,综合评判后,将资金交给认为优秀的投顾(基金管理人或资产管理人)进行打理,而自身则通过动态地跟踪、监督、管理他们,及时调整资产配置方案,来获取收益。

简而言之,MOM是找优秀的投顾组成团队、分配资金、交易投资,既发挥团队力量,又不限制个人风格。

发展历程:

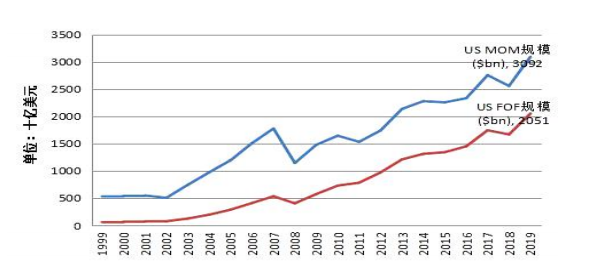

MOM模式作为一种资产管理策略,始于上个世纪80年代,最早诞生于美国罗素资产管理公司。截至2019年,美国MOM市场规模高达3万亿美元,且仍在迅速发展成长,而中国的MOM才起步初期。

随着2019年12月6日,证监会发布《MOM指引》后,MOM产品的后续规模化、多样化发展为资管行业带来新的增量业务,迎来新的增长爆发点,MOM和FOF形成优势互补。

FOF是什么

FOF(Fund of Funds)模式,即“基金中基金”,是一种专门投资于其他投资基金的基金。即拿着母基金的钱投向于若干个子基金,FOF并不直接投资股票或债券,其投资范围仅限于其他基金,通过持有其他证券投资基金而间接持有股票、债券等证券资产。

FOF基金组合根据市场波动情况及时调整和优化,凭借专业和科学的基金分析及评价系统,更有效的从获利能力参差不齐的基金中找出好的投资标的,帮助投资人规避一定风险和获取收益。

简而言之,FOF是找优秀的策略产品组成基金资产组合,分配资金到不同的产品中,即通过分散投资于不同的基金产品从而获取整体组合的综合收益。

MOM和FOF的差别

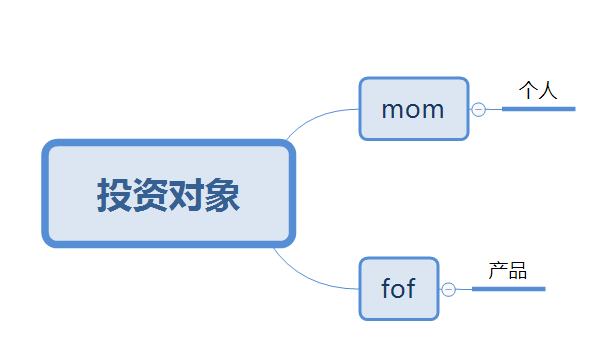

1、投资对象

MOM通过下设子账户,母层统一进行管理,集中交易,投向对标的是“个人”,更注重对人的判断,会更注重于定性方向的把控。

FOF直接投资一篮子基金产品,子基金自主性高,投向直接面对的是通过协会备案成立的“产品”,会更注重于定量方向的把控。

2、结构

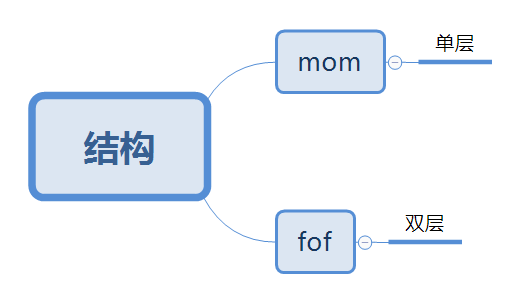

MOM:单层

FOF:双层

FOF有双层收费的机制,MOM只涉及单层收费。

3、优势

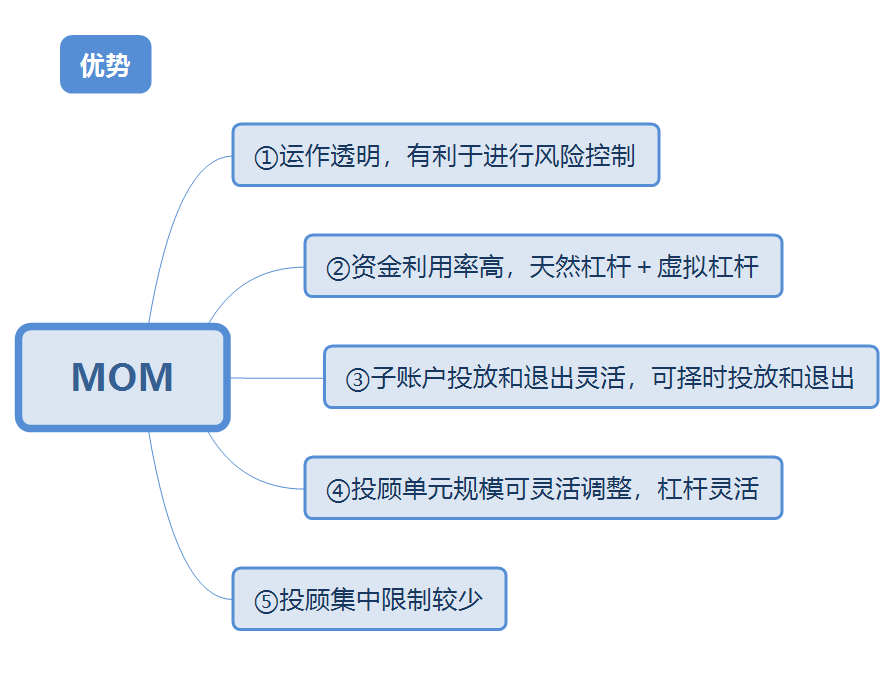

MOM:

①运作透明,有利于进行风险控制

母账户管理人可以实时进行交易监控,一定程度上对于“策略一致性”具有监督作用,规避道德风险,在明确发现言行不一致,策略漂移时,可以及时执行风控措施。

②资金利用率高,天然杠杆+虚拟杠杆

国内该模式基本就是投向CTA→CTA策略究竟是什么?-篇章1,由于期货交易多空交易内部轧差,节省交易费用和保证金占用,同时由于期货天然自带的杠杆,保证金交易属性,加上通过mom资管分拆系统的虚拟杠杆加持,可以达到资金利用率高的效果。

③子账户投放和退出灵活,可择时投放和退出

投放速率快,认准后流程快速,签署相应协议即日可进行开仓交易,退出也会在和管理人进行沟通的前提下,随时可以执行退出机制,空仓并停止交易

④投顾单元规模可灵活调整,杠杆灵活

名义资金规模和实际可用资金规模可由母账户管理人进行随时调整,杠杆可以灵活调整。对于市场风格切换频繁时,可以更好的发挥主观能动性,尽快调整适应市场。

⑤投顾集中限制较少(≥2个即可成组合)

投顾数量没有明确规定,规模灵活度高,配置数量可以根据总体资金体量进行随时调整。

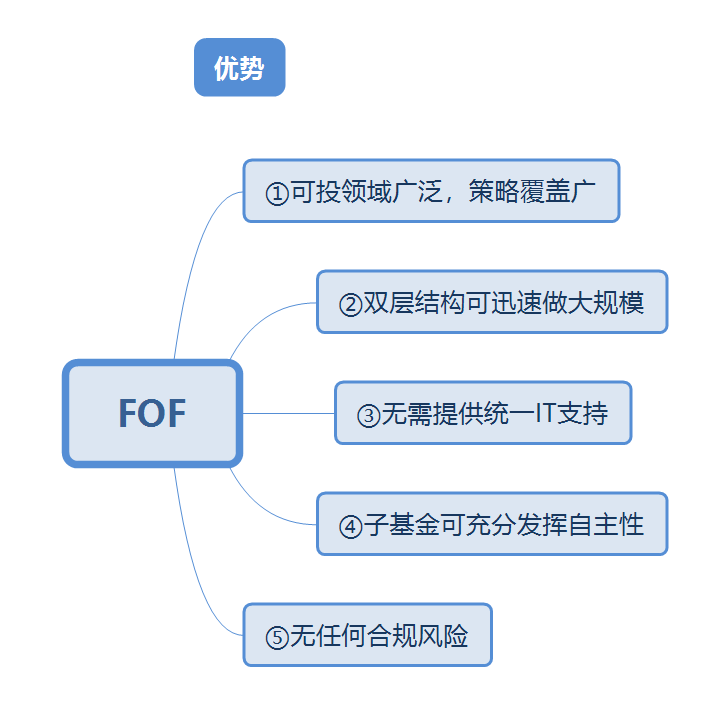

FOF:

①可投领域广泛,策略覆盖广

可选样本空间充足,策略线条覆盖广,充分实现策略分散。

②双层结构可迅速做大规模

双层结构下可以对于规模的拓展具有积极正面效应。

③无需提供统一IT支持

母基金一层在IT上对子基金不需要提供统一支持,节约成本。

④子基金可充分发挥自主性

子基金交易在一开始的基金合同规定中正常运行下,母基金给到足够放权。

⑤无任何合规风险

FOF阳光化基金产品运行,同时投向于其他阳光化基金产品,所有的底层管理人交易都在监管下运行。

4、难点

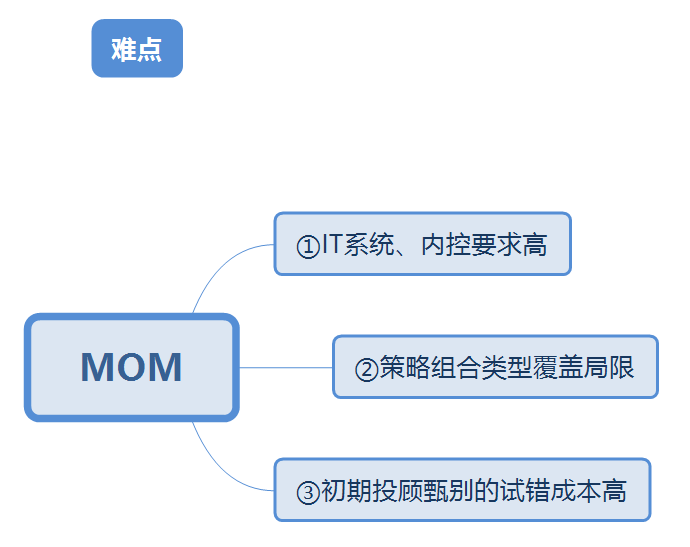

MOM:

①IT系统、内控要求高

需要进行风控软件采购,统一IT支持,新投顾需要适应风控模式,同时母盘内部风控端负责人在做好系统固定内控的同时,还需要对整体池子中投顾策略相关度,品种敞口等数据进行逐日监控,谨防杠杆风险,单边敞口集中风险等。

②策略组合类型覆盖局限

可选择投顾样本空间有限,国内目前主要是投向CTA策略,CTA策略市场本就占比权重不高,同时由于mom不算入实际管理规模,只有部分基金管理人接mom,加之进行同赛道策略横向对比筛除部分投顾,可以选择的投顾标的样本空间就比较有限。

③初期投顾甄别的试错成本高(时间,资金)

主要投向的范围还是管理0-5亿规模区间的初创期管理人,没有相关投资经验的母盘投资人容易踩坑,由于投向的投顾以个人为主,就不局限于阳光化基金管理人,同时也投放于产业中的一些个人、团队或民间的一些牛散,这时容易出现一个“道德风险”,这是概率性事件,也是无法规避的现实存在问题,面临的自然就是时间,资金上的磨损。所以也就更需要在定性上做一定的功夫,不要轻易挑战人性。

建议:多和熟悉的同业交流,进行信息互通。

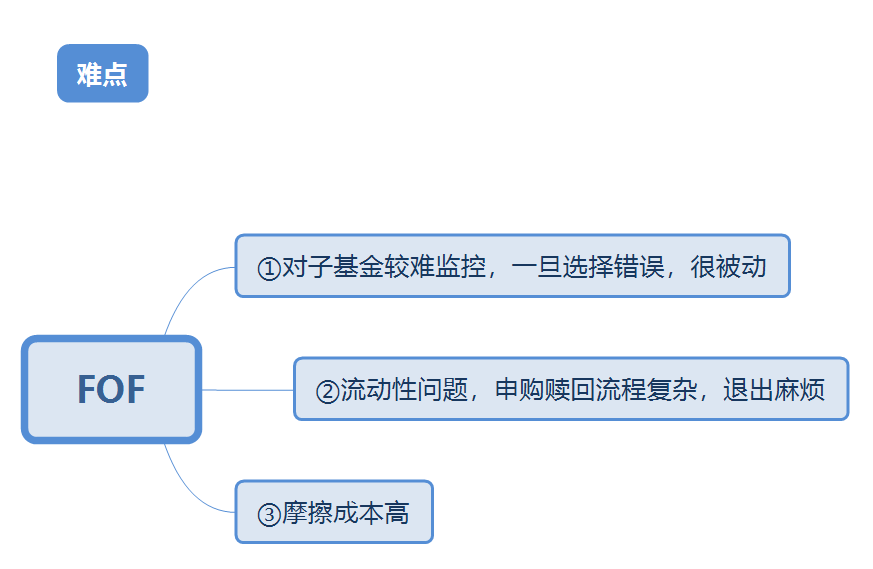

FOF:

①对子基金较难监控,一旦选择错误,很被动。

投向的子基金一旦确定,底层信息勘察获取存在滞后性,做不到实时监控,被动性很强。

②流动性问题,申购赎回流程复杂,退出麻烦。

认购子基金后,还需遵循子基金条款,申购赎回机制下时间周期相对长,退出流程琐碎。

③摩擦成本高。

部分子基金对于锁定期,规模保等限制,协商流程复杂,时间,金钱(认购费,赎回费等)磨损问题。

总结

MOM和FOF本质来说具有优势互补的职能,本质来说都是寻找好的投资标的进行投资。

有个蛮有意思的比喻:

mom,就是把厨子请家里,fof就是去饭店点菜。

厨子请进家炒菜,在自家厨房进行操作,食材新鲜度和口感自己都能直接体验到,非常透明和亲切。去饭店点菜呢,从菜单上看,琳琅满目,经过深思熟虑下单出品,可能有的好吃有的不行,也是体验过才清楚。

对于mom/fof母盘管理人来说:

如果说有cta策略中看好的个人投顾,或许目前还属于个人或团队模式,又或已经任职私募基金的基金经理,MOM都是一个较好的合作模式,投顾可以避免花费精力在基金产品的各类运营事务上,只需要专心做好自己的交易策略。同时由于持仓交易透明,也更利于母子盘管理人之间的交流沟通。

在我看来,mom适合前期让我“抱抱大腿”,所以我一直看小而美(0-5亿管理规模)的投顾比较多,把mom当做前期大家去做相互试探和建立合作的工具,虽然说这几年也踩了很多的雷,但也留下了一批和我们一起成长的投顾,随着管理规模的增长,建立在交流同频的基础上,mom实践效果不错的同时,合适的同策略也可以帮助新设产品往fof装,本来也有对标对外产品的,FOF从产品层次也给予一定支持,增强粘性,深度绑定。

我的目标就是通过MOM、FOF、产品定制等资产管理模式,将风险控制放在第一位,立志通过资产配置达到长期复利。

☆以上阐述仅代表个人看法和观点,欢迎同业朋友一起探讨

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。