核心观点

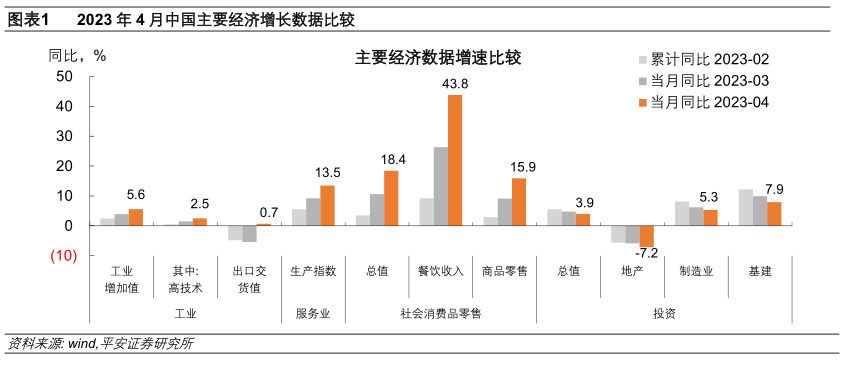

2023年4月主要经济数据受到去年同期低基数的扰动较大,我们结合数据的环比增速和两年复合同比增速进行观察。

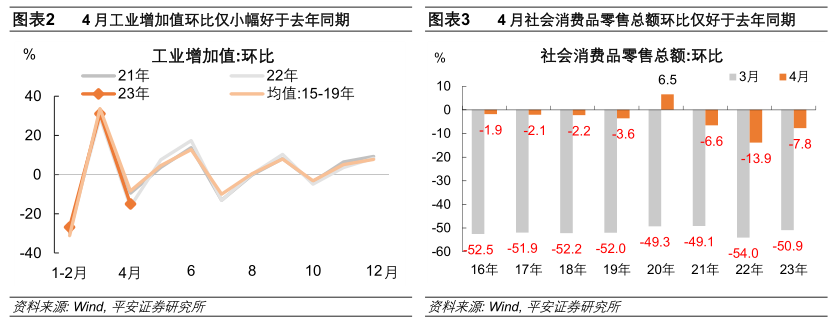

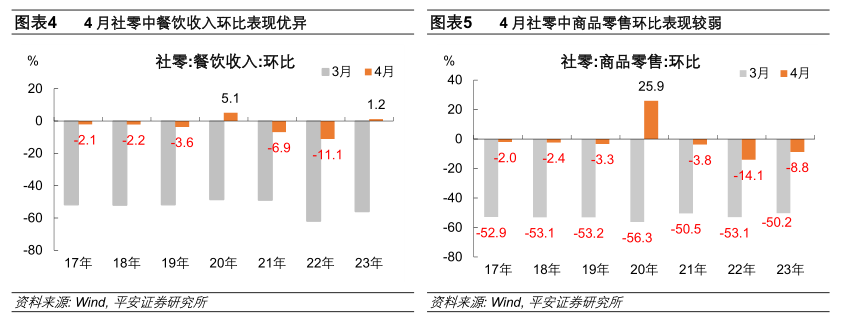

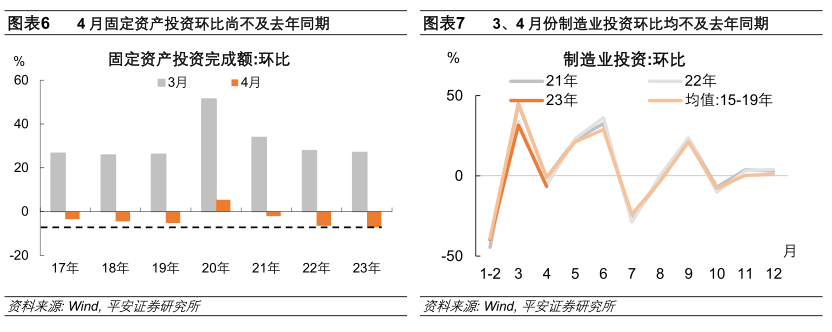

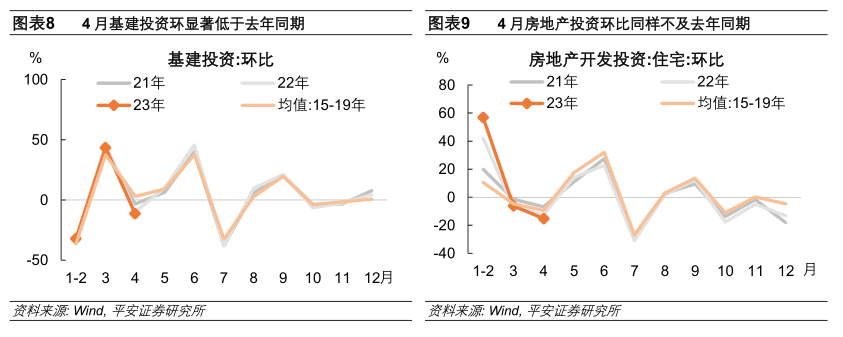

1、从主要经济数据的环比来看,4月经济景气度明显下降。4月工业增加值、社会消费品零售总额的环比均处于历史同期低位,仅小幅好于去年同期;固定资产投资的环比较之去年同期更低;工业、消费、投资三大版块的环比均不及3月环比与历史同期的比较。社会消费品零售中,餐饮收入的环比表现较好,录得较罕见的正增长;拖累在于商品零售。固定资产投资中,基建、房地产、制造业的环比均较去年同期更低。

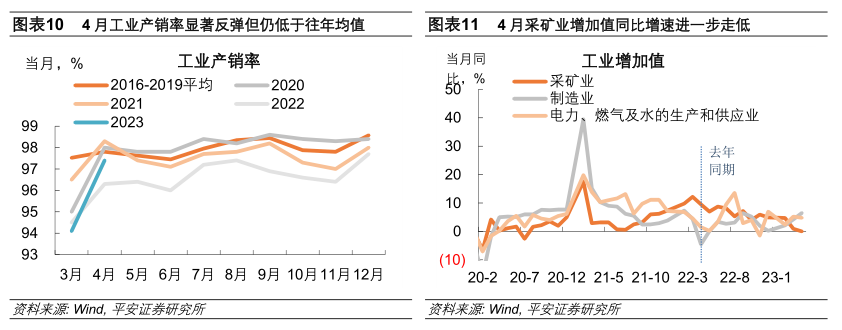

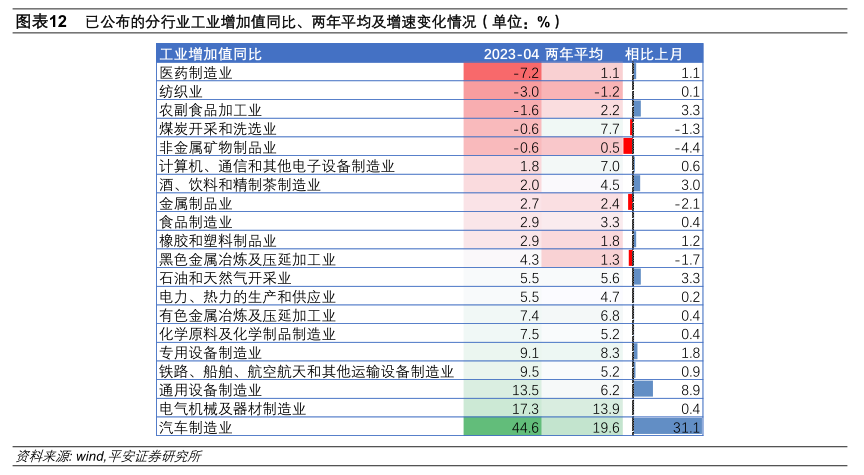

2、工业品需求仍然偏弱,装备制造业仍是“中流砥柱”,工业原材料减产的拖累显现。1)工业产销率从3月低点明显反弹,但较之2016-2021年均值仍明显不及,反映工业品需求仍然偏弱。2)4月采矿业的增加值同比增速进一步走低,体现了工业原材料行业的减产预期。3)已公布行业中,汽车制造和电气机械的同比和两年平均增速可谓一骑绝尘。

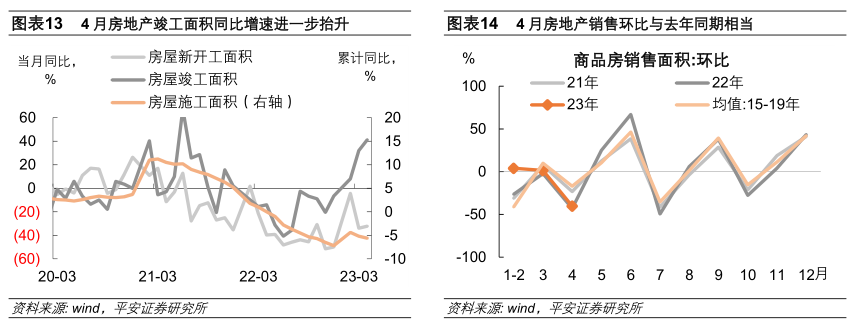

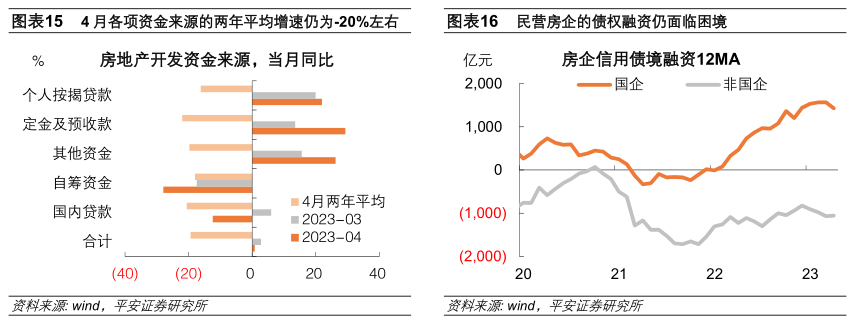

3、房地产投资仍主要依靠“保交楼”支撑,房地产销售改善未能持续,房企开发资金来源尚未完全打开。1)房地产竣工面积同比增速再创2021年下半年以来新高,但施工面积同比增速继续回落,新开工面积同比增速仍处低位。2)商品房销售面积的环比仅与去年同期水平相当。3)房地产开发各项资金来源的两年平均增速均为20%左右的负增长,民营房企资金来源仍较紧张。

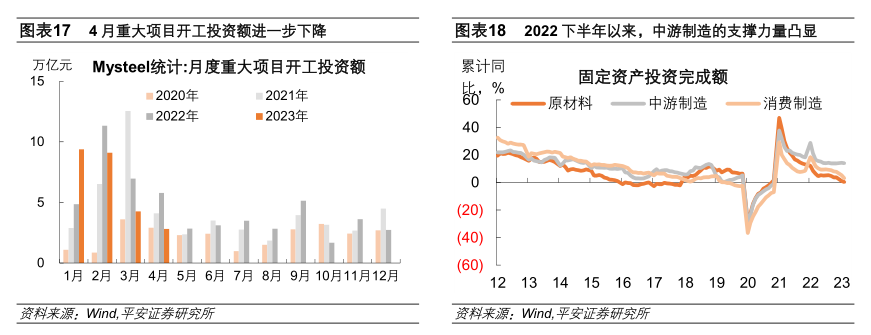

4、需警惕政府债券发行“断档”对基建投资的影响。不同于去年3月底就已下达剩余批次的新增地方债额度,今年截至5月上旬仍未下发剩余批次的地方债额度,且截至4月底,提前批的地方专项债剩余发行额度仅剩余约6300亿。如果近期下达地方债额度,剩余批次地方债可能至6月中下旬才能发出,而去年5、6月份地方专项债分别发行达6320亿、13724亿。

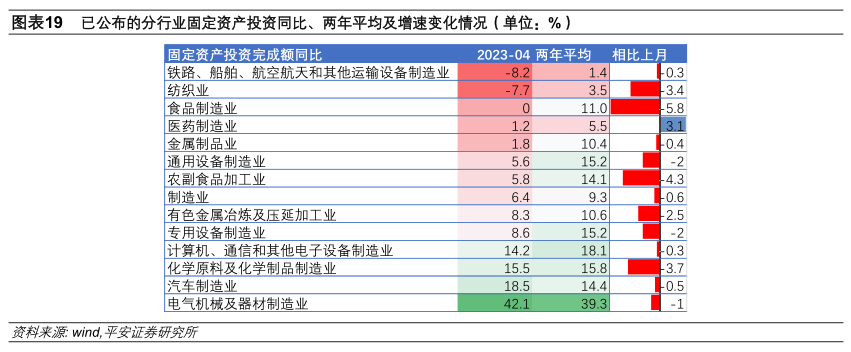

5、制造业投资的支撑因素在于结构性新动能。“推动制造业高端化、智能化、绿色化发展”指明了制造业投资的重点方向。2022年下半年以来,制造业的原材料和消费制造板块投资同比增速明显走低,但中游制造板块投资同比增速维持在较高水平,成为制造业投资的支撑力量。从4月已公布的行业数据来看,中游制造行业仍然表现亮眼,但增速普遍有所下降。

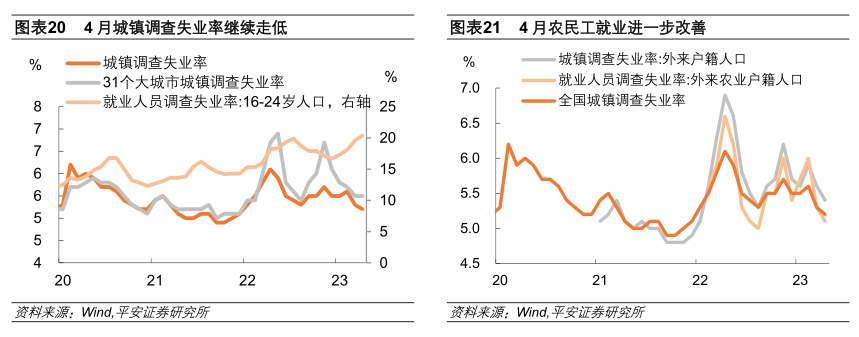

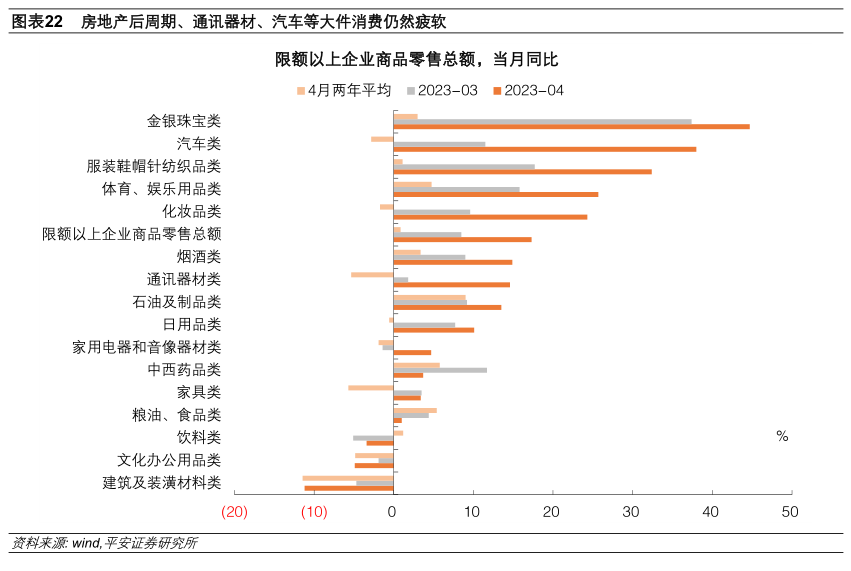

6、居民大件消费力量仍然薄弱,就业改善冷热不均。1)限额以上企业商品零售的两年平均增速仅为0.8%,房地产后周期消费仍然疲软,汽车、手机等大件消费也面临动能不足的问题。2)16-24岁青年人口失业率创下新高,其就业困难对家庭消费的影响不容忽视;农民工就业继续显著改善,是城镇调查失业率走低的重要拉动力量。

2023年4月主要经济数据受到去年同期低基数加持,工业和服务业生产、社会消费品零售同比增速均进一步走强,固定资产投资及其房地产、基建、制造业分项同比增速均进一步走低。考虑到基数因素的扰动较大,我们结合数据的环比增速和两年复合同比增速进行观察。由于去年同期经济数据受疫情冲击较快下行,两年复合增速势必会低估今年4月的经济增长水平,因此,我们仅在观察经济数据的分项结构时参考其两年复合增速,以提示基数因素对分项结构的扰动。

1、从主要经济数据的环比来看,4月经济景气度明显下降。

4月工业增加值、社会消费品零售总额的环比均处于历史同期低位,仅小幅好于去年同期;固定资产投资的环比较之去年同期更低;工业、消费、投资三大版块的环比均不及3月环比与历史同期的比较。社会消费品零售中,餐饮收入的环比表现较好,录得较罕见的正增长;拖累在于商品零售。固定资产投资中,基建、房地产、制造业三大版块的环比均较去年同期更低,固定资产投资增长明显放缓。

2、工业生产方面,工业品需求仍然偏弱,装备制造业仍是“中流砥柱”,工业原材料减产的拖累显现。

- 1)工业产销率从3月低点明显反弹,显著好于去年同期,但较之2016-2021年均值仍明显不及,反映工业品需求仍然偏弱。

- 2)从两年平均增速来看,制造业仍是工业增加值的拖累项。尽管4月工业三大行业中只有制造业增加值增速上行,但这主要是由于去年制造业增加值下行尤甚。两年平均来看,制造业增加值年复合增速仅为0.8%,不及电热水的3.1%和采矿业的4.6%。

- 3)4月采矿业的增加值增速进一步走低,仍然体现了工业原材料行业的减产预期:4月非金属矿物、黑色金属冶炼、金属制品业增加值增速均较上月走低,且三个行业的两年平均增速也处于较低水平。

- 4)装备制造业仍是工业增加值的“中流砥柱”,已公布行业中,汽车制造和电气机械的同比和两年平均增速可谓一骑绝尘,通用设备、专用设备、运输设备及电子通讯行业也呈较高增速。

3、房地产投资仍主要依靠“保交楼”支撑,房地产销售改善未能持续,房企开发资金来源尚未完全打开。

- 1)房地产投资的相关面积指标延续了上月格局,房地产竣工面积同比增速再创2021年下半年以来新高,施工面积同比增速继续回落,新开工面积同比增速低位略有回升,房企新开工意愿依然较弱。

- 2)商品房销售面积的环比仅与去年同期水平相当,与4月高频数据反映的情况吻合,反映房地产销售尚未得到根本改善。

- 3)房地产开发资金来源同比微增0.8%,不同融资渠道的分化较大,定金预收款、个人按揭贷款同比大幅正增,自筹资金和国内贷款同比显著负增。但其受到不同基数情况的影响较大,如果考虑两年平均增速,则房地产开发各项资金来源均为20%左右的负增长,意味着房企开发资金来源可能仍较紧张。特别是,国有和民营房企的融资难度分化较大,民营房企债券净偿还的局面未改。

4、基建投资放缓,需警惕政府债券发行“断档”的影响。

与基建投资走弱相吻合,4月重大项目开工出现放缓势头,据Mysteel不完全统计,2023年4月全国各地重大项目开工总投资额约28078.26亿元,环比下降34.0%,不及去年同期的半数。

不同于2022年在3月底就已下达剩余批次的新增地方债额度,今年截至5月上旬仍未下发剩余批次的地方债额度,且截至4月底,提前批的地方专项债剩余发行额度仅剩余约6300亿。如果近期下达地方债额度,按照往年节奏,经过地方政府项目额度分配、预算调整程序,剩余批次地方债可能至6月中下旬才能发出。而去年5、6月份地方专项债分别发行6320亿、13724亿,今年在发行节奏上的“空档”可能会对基建投资形成进一步拖累。

5、制造业投资的支撑因素在于结构性新动能。

1)当前制造业投资面临产能和需求方面的“逆风”。在“十四五”规划提出“保持制造业比重基本稳定”的政策基调下,2021年以来制造业投资一直保持较高增速,导致目前产能过剩的迹象开始呈现,表现为产能利用率的走低。

2)稳定制造业投资需寻求并扩大技术改造和新动能行业的投资潜力。2022年,制造业技术改造投资增长8.4%,在制造业投资中的占比达40.6%。二十大报告指出“实施产业基础再造工程……推动制造业高端化、智能化、绿色化发展”指明了制造业技术改造的重点方向。2022年下半年以来,制造业的原材料和消费制造板块投资同比增速明显走低,但中游制造板块投资同比增速维持在较高水平,成为制造业投资的支撑力量。从4月已公布的行业数据来看,中游制造行业仍然表现亮眼,但增速普遍有所下降。

6、居民大件消费力量仍然薄弱,就业改善冷热不均。

- 1)限额以上企业商品零售的两年平均增速仅为0.8%,商品零售同比增速的抬升主要还是受到低基数加持。特别是,建筑装潢、家具、通讯器材、文化办公用品、以及汽车零售的两年平均增速均呈显著负增,意味着房地产后周期消费仍然疲软,汽车、手机等大件消费也面临动能不足的问题,本质上仍体现出居民消费能力与意愿不强。

- 2)4月城镇调查失业率进一步下降0.1个百分点至5.2%,但31个大中城市调查失业率持平于5.5%,16-24岁青年人口失业率进一步升至20.4%创下新高,低学历青年仍是就业的薄弱环节,其就业困难对家庭消费的影响不容忽视。4月农民工就业继续显著改善,外来农业户籍人口失业率进一步下降0.2个百分点至5.1%,是城镇调查失业率走低的重要拉动力量。

本文来自微信公众号“钟正生经济分析”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议