目录

1. 每周私募要闻

2. 机构周观点

3. 市场表现

4. 核心策略表现

01 每周私募要闻

1、上海证券报:百亿私募纷纷开启申购,密集成立新产品。源于策略升级下的容量提升和对市场环境的乐观预期,今年募资环境相比去年有所改善。

2、中国基金报:百亿私募机构增至113家,其中量化私募增至30家。量化策略凭借稳健的收益以及风险可控等特征,吸引了大量资金进入量化领域,2022年表现优异。据火富牛最新数据显示:上周百亿私募指数增强策略及市场中性策略均获得正收益。

3、大河财立方:中证协近期制定了打新新规并向行业征求意见,对私募打新提出多项要求。其中:一是私募基金管理人管理备案的产品总规模应为最近两个季度应均为10亿元(含)以上,且近三年管理的产品中至少有一只存续期两年(含)以上的产品;二是明确私募证券投资基金配售对象注册类型仅限于权益类、混合类产品,私募证券投资基金80%以上的资产应直接投资于股票、存托凭证、债券、货币市场工具;三是明确产品投资经理应具备两年(含)以上权益类资产研究或权益类、混合类产品投资管理经验。

4、财联社:据最新数据统计,股票私募仓位连续二周上涨。截至2023年2月3日,股票私募仓位指数为79.48%,较此前一周提升了0.40个百分点。其中,百亿股票私募仓位最高,时隔10周后仓位指数重回80%水平上方,达80.22%。

5、好投基金研究院:2023年1月份随着国内股市的回暖,私募各策略均获得不俗的表现。事件驱动策略表现最为亮眼,1月收益达8.42%。股票策略1月收益也都在5%以上。CTA策略1月表现相对一般,但中长期表现较好。全市场11家百亿私募中,整体表现弱于市场的平均收益,仅全市场量化多头策略跑赢市场平均。主观多头策略中, 景林资产连续两个月排名第一。相对价值策略和债券策略中,艾方资产均有不错表现。

02 机构周观点

1、股市风格转换,中小盘成长股或是接下来的布局方向。#股票#

【勤辰资产】表示:自2月份以来,内资接力外资,A股定价权可能重新回到内资,市场仍在整体恢复的道路上,从之前外资主导的白马股风格转向小盘成长风格,成长洼地是近期主线。

【清和泉资本】对股市风格的研判认为:前期市场系统性修复已经较为充分,而边际上市场对政策力度、业绩兑现及地缘冲突的分歧加大,市场随之降温进入震荡盘整阶段。在当前政策、业绩空窗期中,市场有望由中小盘股票接棒。

2、高端制造和科技创新成为接下来机构共同聚焦的方向。#股票#

【济懋资产】合伙人丁炳中认为:目前“科技+”主题是市场最确定的做多主线,数字经济、新能源、新能源车产业链、半导体产业链属于“强预期”赛道,值得继续重点关注。”

【青骊投资】基金经理苏雪晶认为:“外资连续 13 周加仓A股,做多中国的意愿仍然强烈,板块方面 CPO、ChatGPT领跑市场,我们坚定看好新技术的发掘对产业的增量。”

多位私募投资人士表示:类似国产软硬件等“数字经济”板块仍有望成为今年A股的“最强主线”。

3、铁矿表现较强,在供需双增下市场有望延续走强行情。#期货#

【光大期货】表示:近两日钢材市场情绪回暖,钢厂持续复产,供给数量大幅提升;铁矿成交量明显上涨,需求端正在修复。综合来看,铁矿处于供需双增的局面,若后续下游需求进一步放量,铁矿价格或存在继续走强的驱动。

4、消费复苏间接利好大宗商品,但长期全球经济走弱均对大宗商品带来压力,注意把握板块分化格局。#期货#

【物产中大期货】首席经济学家景川认为:“在国内需求复苏背景下,贵金属与有色板块以及部分农产品板块更值得关注。一方面,全球经济错配将令贵金属的避险功能引发市场关注;另一方面,疫情后的接触性消费恢复使得棉、糖等软商品成为投资热点。”

【方正中期期货】研究院首席宏观经济研究员李彦森同时表示:“海外经济仍处于压力之中,短期美联储态度偏‘鹰派’、长期全球经济走弱均对大宗商品带来压力。预计大宗商品市场总体呈现低位震荡或小幅反弹的可能性较大,暂不会出现一轮全面牛市。”

5、信用债市场迎来持续的反弹回升行情,中短期高等级信用债仍有望持续修复上涨,成为债市配置新偏好。#债券#

【交银理财】投资经理柳灯称“目前中短端债券静态收益率具备一定配置价值,持有的收益确定性更高,所以短期来看,依然是利好中短期限高等级债券。”

6、整体信用风险收敛,产业债表现值得关注。#债券#

【合晟资产】总经理冯建桥称:“扩内需下信用扩张的方向已经明确,内需相关的产业景气度有较好的表现。从配置角度看,一方面把握景气度阶段性下滑行业里国企的机会,另一方面在行业景气度向好的行业里,把握一些品种的利差机会。”

03 市场表现

3.1 股票市场表现

股市上周整体呈现下跌趋势,各大指数的收益率均为负。截面波动率和个股周收益率分位数都表明市场波动性较高,多数行业收益率下跌,仅有美容护理和食品饮料两个行业收益率为正,其他行业则下跌,其中电力设备、电子和房地产的跌幅超过了-3%。

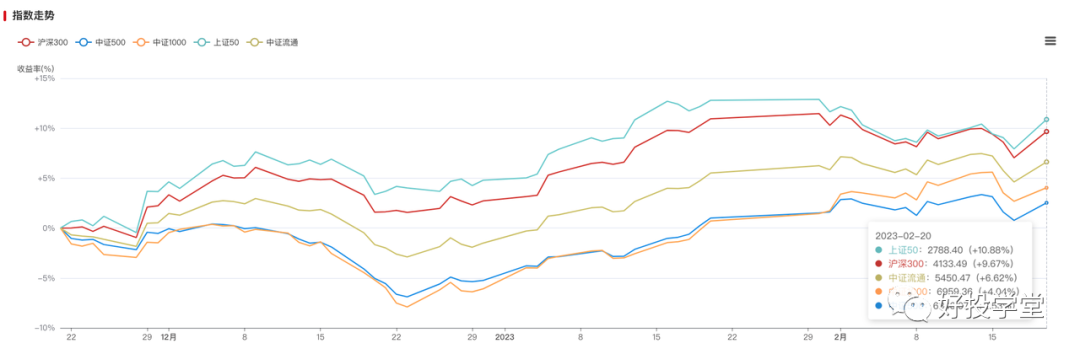

指数走势

数据来源:火富牛

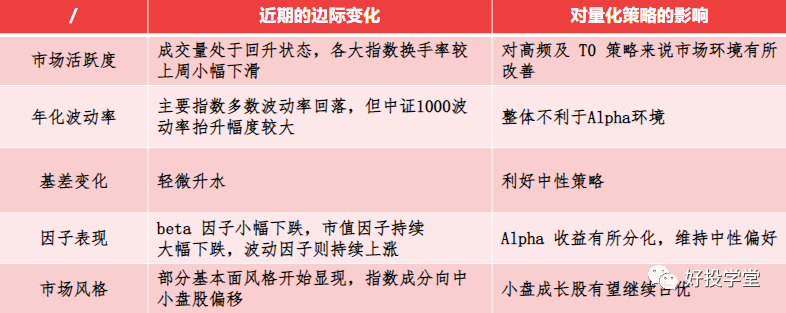

上周市场成交量有所回升,波动率有所下降,整体不利于Alpha环境,但利于高频及T0策略;基差升水略有扩大,利好中性策略;因子表现继续分化,市值因子、波动率、beta 因子仍在低位;市场风格仍以中小盘成长为主。

策略环境

来源:好投基金研究院

本周前2个交易日A股市场表现良好,全天成交额达到了9506.3亿元,午后指数单边上涨,但没有匹配的量能放大。市场风格开始被机构主导,各大等低位蓝筹股连续获大资金抢筹。今年的重大宏观性政策很可能都会在3月初召开的两会期间陆续出台,但重大政策反馈到具体层面会越慢,大幅优化市场预期的时间在今年4月底。4月底将出现年报和一季报,经济恢复成果一目了然,自然会直接呈现经济面上扬形态。此时,宏观面和基本面以及技术面三位一体,才可能具备形成牛市的基础。

3.2 商品市场表现

美国1月CPI同比录得6.4%,高于预期,但环比表现符合预期。数据公布后,美元指数和利率上行,贵金属承压。市场对加息终点的预期后移至6月,但通胀韧性交易初显矛头,如果未来二手车和大宗商品等分项反弹,市场可能进一步向"Longer for higher"方向运行。因此,底部区间可能会持续盘整,拐头向上的趋势性做多机会将继续后置。

指数走势

数据来源:火富牛

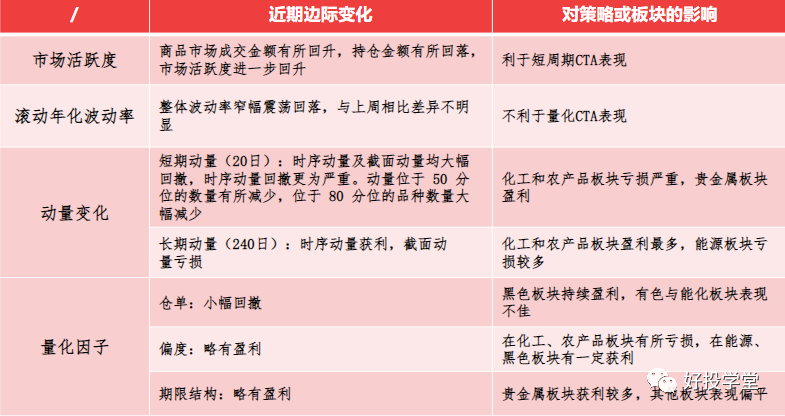

上周商品市场整体呈现震荡,长周期因子表现较弱,短周期因子表现较好,基本面因子表现较强。CTA产品表现继续承压,中长周期表现最弱,有色和化工板块亏损,贵金属板块盈利。各类CTA产品表现偏弱,量化CTA相对于主观CTA表现更差。

策略环境

来源:好投基金研究院

3.3 大咖视角

(1)留一半清醒,留一半醉

2023年的主旋律是经济复苏,国内继续实施量化宽松政策。但基本面和政策面向好只是奠定一个基调,不能说明目前股市一定会延续好的行情。供给端不断修复,企业信心增加,但社融和M2增长进一步扩大差距,说明社会融资需求仍然不足;居民信贷低迷,存款量增加,收入增长缓滞……需求端的修复尚需要时间,更多需要关注微观群体,接下来就看能否扩大内需激发经济内生动力吧!经济复苏急不得,供求关系是决定股价的直接原因,投资者对股市行情不能盲目乐观。

本文从量化的角度分析了成长股估值波动的逻辑。分为三阶段:拔估值-公司业绩爆发,盈利出现拐点,估值迅速抬升,股价上涨;业绩消化估值阶段-估值位置高,盈利增速见顶放缓,估值逐步降低,股价主要由盈利驱动;两种发展路径,一是成长股变白马股,二是杀估值阶段,盈利下滑,股价下滑明显。揭示实际投资运用此规律,可以重点配置拔估值阶段的股票,以此获得盈利估值双升的戴维斯双击收益。

中长期来看,面对消费的持续复苏,顺周期品种的反弹预期也在不断强化中,市场活跃度有所回升,给CTA策略的布局提供较好的外部环境,同时政策引导对大宗商品市场有着重要影响。中央一号文件对玉米、油料等农产品进一步提供政策引导以促进农产品市场化,使得价格机制更加完善,农产品板块具有走强契机。此外,政策实施落实后,若上游供给得到释放,下游价格利好也会被稀释,例如食品业、纺织业等。

本文以CTA产品净值为主要研究对象,统计了CTA产品的收益、风险、风险调整收益三大类指标,发现趋势类以及复合类策略的CTA产品年化收益排名靠前,但其整体的风险也较大;而套利类CTA产品的风险调整收益表现更为优异,并且随着管理者管理规模的提升,CTA产品整体的收益、风险控制以及风险调整后收益获取能力均有所提升。此外,基于因子组合的基金筛选时发现年化收益率、夏普比率和卡玛比率等指标对基金净值表现的影响较大。同时,作为投资者,CTA策略的基金,不必要计较每周的净值涨跌,而是以更长的时间维度去观察、判断策略的有效性。

04 核心策略表现

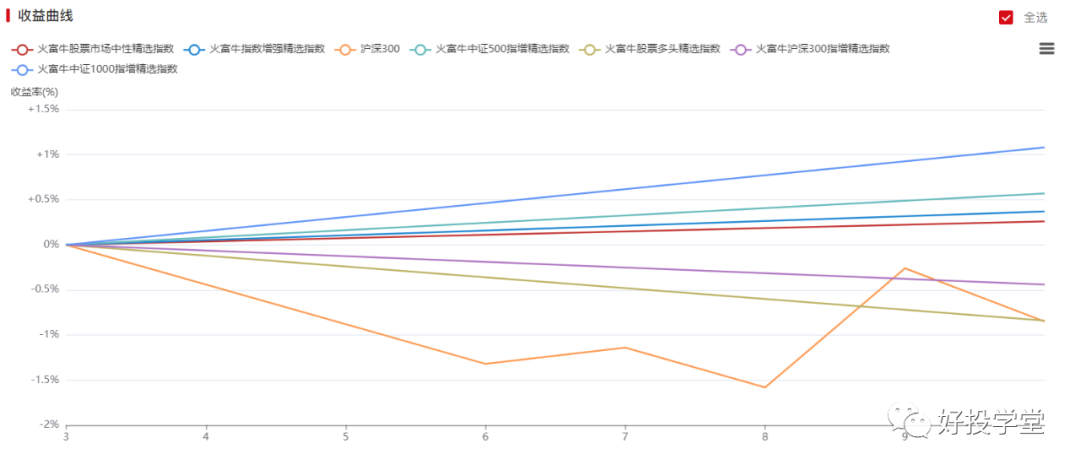

上周( 2023.02.06~2023.02.10)股票市场有所回调,具体来看策略表现:基差轻微升水利于降低对冲成本,策略性价比较高,上周中性策略取得+0.25%正收益;指数增强策略表现较为稳定,获得+0.64%正收益;股票多头策略回撤较大,近一周收益-0.89%。综合来看取得正收益的产品相较上周占比有所下降。

股票策略指数走势

数据来源:火富牛

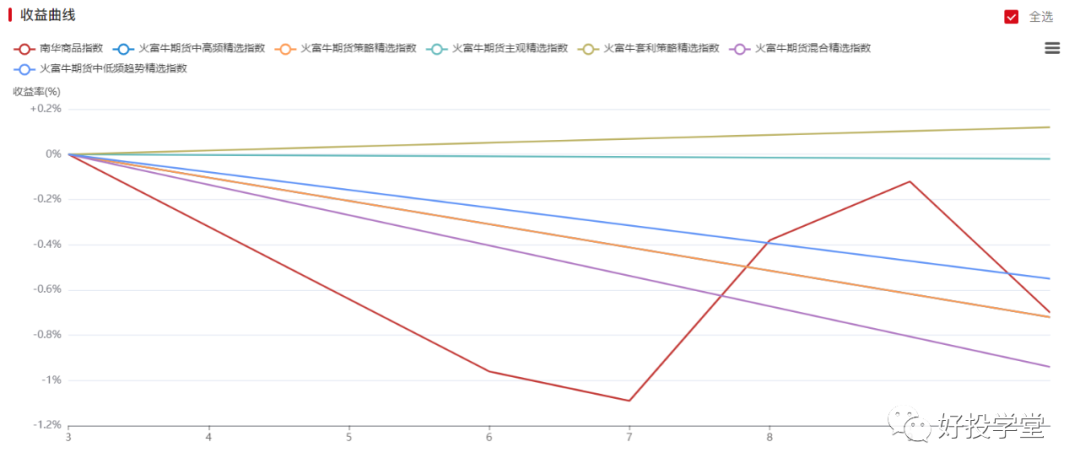

上周( 2023.02.06~2023.02.10)商品市场高位震荡回落,策略表现不佳,具体来看:混合均衡策略取得负收益-0.88%,时序动量及截面动量大幅回撤,不容乐观,混合偏时序及混合偏截面收益分别为-1.2%、-1.35%,主观及套利策略表现相对较佳,分别取得正收益+0.45%、+0.27%。

CTA策略指数走势

数据来源:火富牛

数据来源:火富牛

(1)市场中性策略

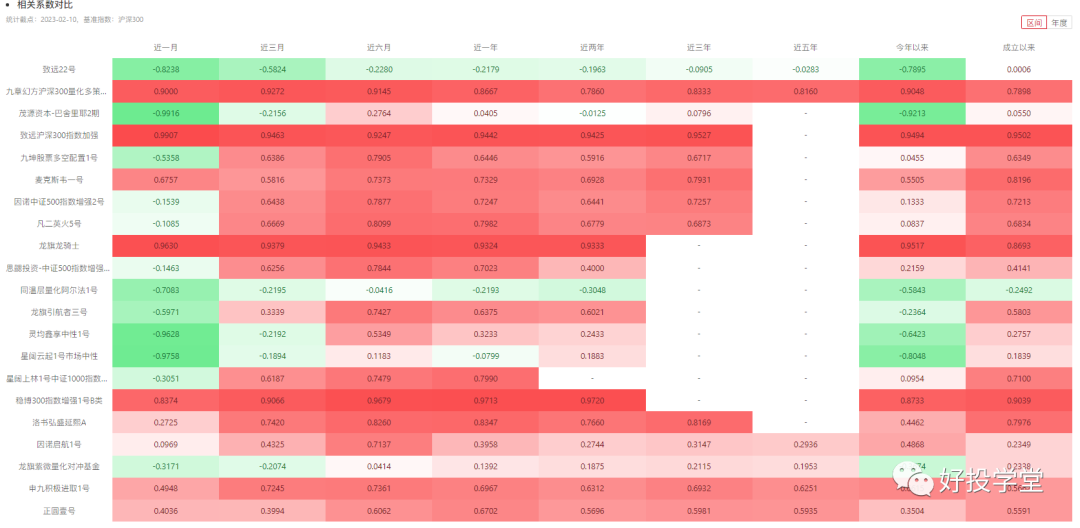

百亿管理人组上周收益大都为正,其中茂源、灵均、致远收益靠前。灵均的策略把纯alpha量价和基本面因子模型,结合风格因子预测模型,以获取短期暴露收益。基础模型中,也采用线性模型的基本面因子和非线性模型的量价因子,加入了电商、舆情和另类数据。百亿以下的管理人中,星阔、龙旗、同温层、上周收益靠前,其中择时对冲分组里的九坤和因诺,近些周保持小幅盈利。

(2)指数增强策略:

北京因诺最近比较受到投资者关注,因诺近些周超额收益表现优异,这得益于其在alpha方面的优化和迭代策略,来保持超额水平,比如增加对基本面数据和另类数据的开发、提高量价数据的挖掘深度等。值得一提的是,该公司在风控方面收紧风格因子的敞口,以降低回撤风险。500指增里的洛书、凡二,300指增里的稳博、致远、1000指增里的龙旗及星阔上周均获较好的得正收益。

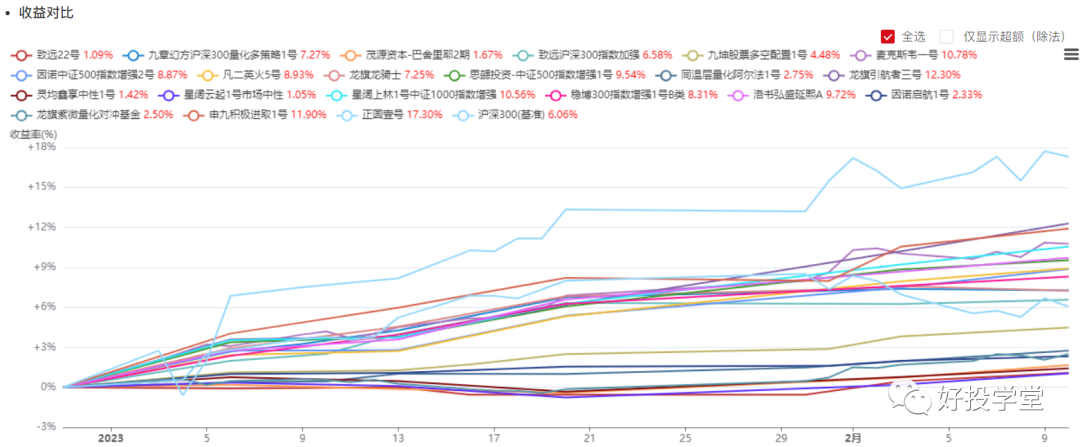

上周来看,私募指增产品集体回暖,在我们观察的最具代表性指增产品中,上周平均超额收益为+0.64%,其中300指增和500指增表现较好。300指增中如稳博、龙旗、九章,上周收益居于前列,500指增中的思勰、凡二、麦克斯韦表现较好。

(3)股票多头策略:

百亿私募管理人收益分化,正圆上周收益高达+2%,根据火富牛数据显示,正圆投资近五年收益居于榜首。其基金经理廖茂林是一位从业经验达14年的基金经理,目前管理了33只基金。廖茂林的投资风格果断,富有目标性,属于异军突起的草根王者2007年牛市入场金融界,经历多次波折后,于2016年创立了正圆投资。百亿以下的管理人中,上海南土、上海申九、上周盈利情况也很不错。

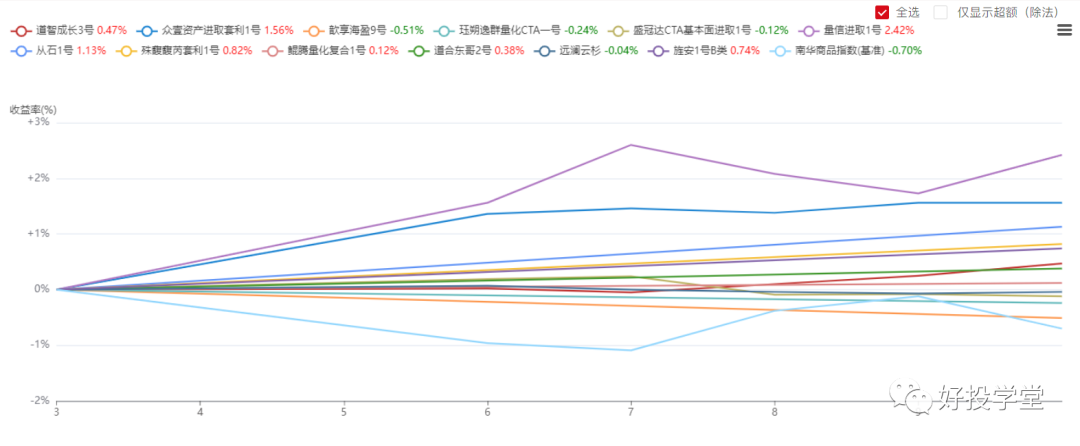

收益对比(滚动查看)

统计区间:2022.12.30-2023.2.10

数据来源:火富牛

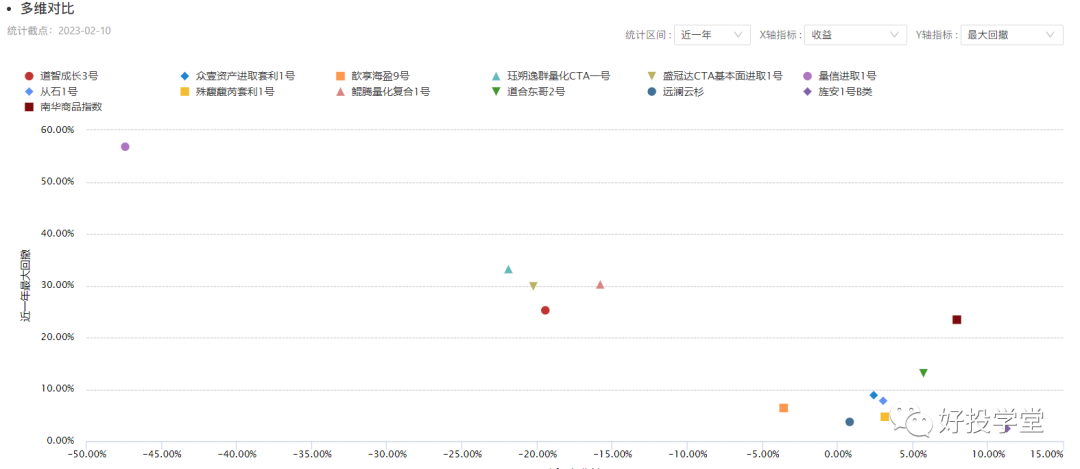

(4)CTA策略:

上周量化CTA策略的表现总体不佳,各子策略产品收益表现不理想。我们发现在混合基本面分类下,溯数的截面策略在市场环境较为震荡或趋势性不明显时表现良好。该策略不放敞口,并采用海外外对冲基金常用的思路,对于当前持续多空博弈的阶段,可以作为一个比较好的选择。主观CTA策略上周整体表现好于量化CTA,众壹、从石均获得超过1%的收益,旌安和道合微盈。

收益对比(滚动查看)

统计区间:2023.02.03~2023.02.10

数据来源:火富牛