摘要

1. 上证180指数简介

上证180以沪市A股为样本空间,选择经营状况良好、无违法违规事件、财务报告无重大问题、股票价格无明显异常波动或市场操纵的公司,并按照中证一级行业的自由流通市值比例分配样本只数,在行业内选取综合排名最靠前的180只股票作为样本股。指数发布于2002年7月1日,以2002年6月28日为基日、3299.06为基点,代码为000010.SH。

2. 指数分布特征

上证180的样本股均为各行业大市值、高流动性的龙头股。成分股平均市值1783亿元,市值超过1000亿的股票权重合计接近75%;成分股近1个月日均成交额均值为7.64亿元,远超A股的1.86亿元。此外,成分股板块分布相对均衡。截至2022年11月30日,金融地产、大消费和中游制造板块的权重位列前3,分别为31%、24%和21%。行业分布上,银行、食品饮料、非银金融和电力设备及新能源行业占比最大,合计权重超过50%。医药、有色金属、电子、建筑和电力及公用事业占比次之,权重均在3%以上。我们认为,总体来看,指数囊括了较多优质赛道。另外,指数按照中证一级行业的自由流通市值比例分配样本只数,因而行业分布具有较高灵活性,能较好地适应市场结构的变迁。

3. 对比其他宽基指数,上证180指数业绩表现更为稳健

2019年以来(截至2022年11月30日,后同),上证180指数(全收益,后同)累计上涨33.46%;2022年以来,累计回调16.33%,回调幅度小于上证50及沪深300。2019年以来,上证180指数最大回撤为33.65%,优于上证50及沪深300;年化波动率为19.19%,也优于上述宽基指数。分年度来看,2019-2022年的4个年度里,上证180指数的最大回撤和年化波动率稳定居于6大宽基指数(上证180、上证50、沪深300、中证500、中证1000、创业板指)的第1-2名(从小到大),业绩表现出很强的稳健性。

4. 我们认为,伴随中国特色估值体系的形成,传统A股估值体系的“偏误”有望被修正,指数投资价值将进一步显现

首先,A股的中长期估值中枢将更稳定,能更好反映中国经济的基本面;其次,国有企业和银行股的估值有望修复;最后,基本面稳健的低估股票价值将被挖掘。上证180指数基本面稳健,分红优势突出,囊括了较多优质国有企业和银行股。此外,指数当前估值处于历史低位,也明显低于其他主要宽基指数。因此,我们认为,随着中国特色估值体系的形成,指数的投资价值将进一步显现。

5. 华安上证180ETF(510180)是目前市场上唯一一只跟踪上证180指数的ETF

产品成立于2006年4月13日,于同年5月18日上市交易,已历经逾16年的运作,具有较长的历史业绩。上市以来,产品紧密跟踪上证180指数,年化跟踪误差仅为1.07%,能较好地反映上证180指数的业绩表现。截至2022年12月9日,产品规模为189.28亿元,最近1年日均成交额为0.78亿元,流动性较好。此外,对应投研团队的ETF管理经验丰富,有助于华安上证180ETF的平稳运作。

6. 风险提示

1)本文根据公开数据和评价指标计算,不作为对未来走势的判断和投资建议;2)权益型产品业绩波动或较高;3)本文结论通过公开数据分析所得,存在由于数据不完善导致结论不精准的可能性。

1

上证180指数简介

1.1 指数编制方案

上证180指数以沪市A股为样本空间,选择经营状况良好、无违法违规事件、财务报告无重大问题、股票价格无明显异常波动或市场操纵的公司,并按照中证一级行业的自由流通市值比例分配样本只数,在行业内选取综合排名最靠前的180只股票作为样本股,旨在建立一个反映上海证券市场的概貌和运行状况、能够作为投资评价尺度及金融衍生产品基础的基准指数。

指数发布于2002年7月1日,以2002年6月28日为基日、3299.06为基点,代码为000010.SH。指数具体编制方式如下。

Ø 样本空间

上证180指数的样本空间由剔除下列股票后的所有沪市A股组成:1)上市时间不足一个季度,除非该股票的日均总市值排在沪市的前18位;2)暂停上市股票。

Ø 选样方法

指数样本按照以下四个步骤选择经营状况良好、无违法违规事件、财务报告无重大问题、股票价格无明显异常波动或市场操纵的公司:

1)根据总市值和成交金额对股票进行综合排名。具体方法是:根据过去一年的日均数据,对各指标分别排名,然后将各指标的排名结果相加,所得和的排名作为股票的综合排名;

2)按照行业的自由流通调整市值比例分配样本只数。具体计算方法如下:第i行业样本配额=第i行业所有候选股票自由流通调整市值之和/样本空间所有候选股票自由流通调整市值之和×180;

3)按照行业的样本分配只数,在行业内选取综合排名最靠前的股票;

4)对各行业选取的样本作进一步调整,使成分股总数为180只。

Ø 计算方法

上证 180 指数计算公式为:

其中,调整市值=∑(股价×调整股本数)。调整股本数的计算方法、除数修正方法参见计算与维护细则。

Ø 调整方法

定期调整:上证180指数每半年调整一次样本股,样本股调整实施时间分别为每年 6月和12月的第二个星期五的下一交易日。每次调整的样本比例一般不超过10%。

临时调整:特殊情况下将对上证180指数样本进行临时调整。对新发行股票的A股发行总市值(总市值=发行价×A股总股本)和沪市A股自该新发行股票上市公告日起过去一年的日均A股总市值进行比较,对于符合样本空间条件、且A股发行总市值排名在沪市A股市场前10位的新发行A股股票,启用快速进入指数规则。即在其上市第十个交易日结束后将其纳入上证180指数,同时剔除上证180指数原样本所属行业中最近一年日均总市值、成交金额综合排名最末的股票。当样本股暂停上市或退市时,将其从指数样本中剔除。样本股公司发生收购、合并、分拆、停牌等情形的处理,参照计算与维护细则处理。

1.2 指数分布特征

Ø 代表了沪市大市值、高流动性的龙头股

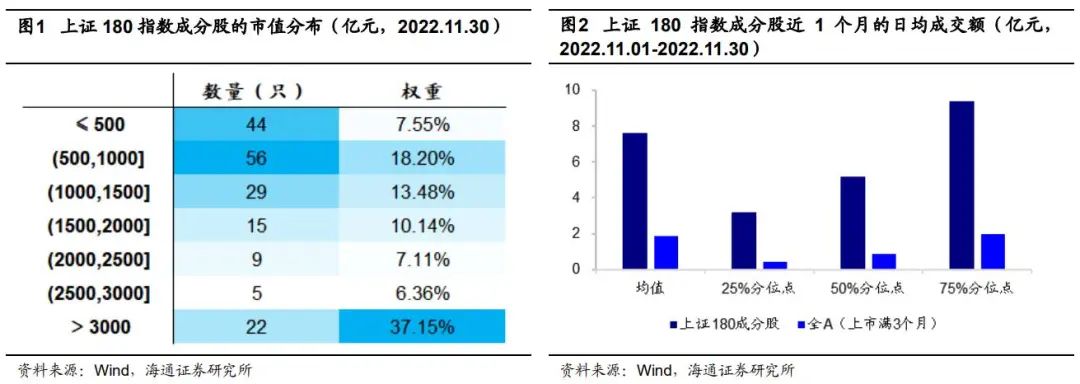

观察上述编制规则不难发现,上证180指数的样本股均为各行业大市值、高流动性的龙头股。为了进一步说明这一问题,我们统计了上证180指数成分股的市值及流动性,结果如下图所示。

过40%;从权重上来看,市值超过1000亿的股票占据主导,权重合计接近75%。成分股平均市值1783亿元,市值分位点(在2022年11月30日的全A股票中的分位点,市值由高到低排列)均值为4.16%,大盘龙头特征鲜明。

流动性方面,截至2022年11月30日,上证180指数成分股近1个月日均成交额均处于全市场(上市满3个月的A股)前40%,平均分位点为9.55%。近1个月日均成交额均值为7.64亿元,远超A股整体(上市满3个月的全部A股)的1.86亿元,高流动性特征显著。

Ø 板块分布相对均衡,行业跟随市场结构变迁而变迁

上证180指数成分股的板块分布(采用中信一级行业分类,并根据中信一级行业分类对应到上游周期、中游制造、大消费、金融地产和TMT板块)相对均衡。截至2022年11月30日,金融地产、大消费和中游制造板块个股权重位列前3,分别为30.95%、23.56%和21.46%;上游周期和TMT板块占比相对较小,分别为16.37%和7.76%。

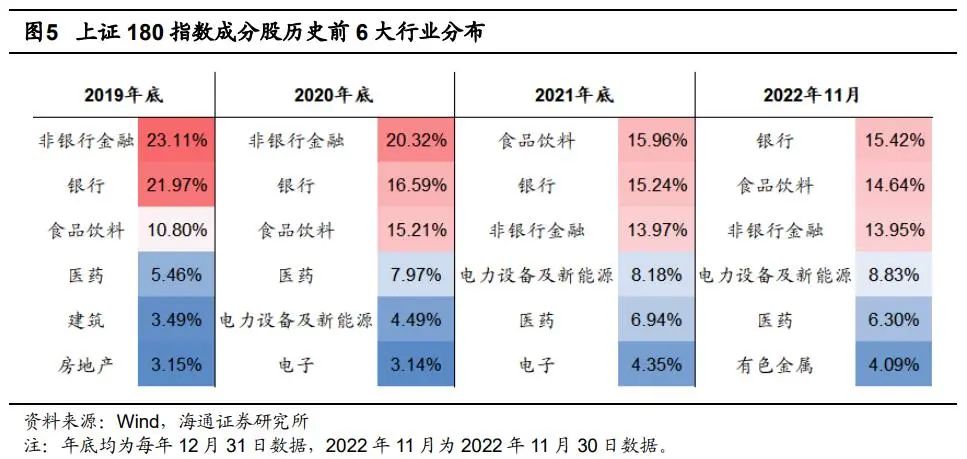

行业分布上,银行、食品饮料、非银金融和电力设备及新能源行业占比最大,这四个行业合计权重超过50%。此外,医药、有色金属、电子、建筑和电力及公用事业占比也较高,四者权重均在3%以上。我们认为,总体来看,指数囊括了较多优质赛道。

根据编制规则,指数按照中证一级行业的自由流通市值比例分配样本只数,这种比例分配方式使指数的行业分布能够紧随市场结构的变迁。例如,2019年底,电力设备及新能源行业的权重尚未进入前6;但随着2020年底权重提升至4.49%,排名也来到第5;2022年11月,权重已超过8%,排名进一步上升第4;房地产行业在2019年底权重位列第6,但随着行业景气度的下滑,当前权重占比仅1.58%,位列第19。

因此,我们认为,上证180指数的编制方式使其行业分布具备较高的灵活性,能较好地适应市场结构的变迁。

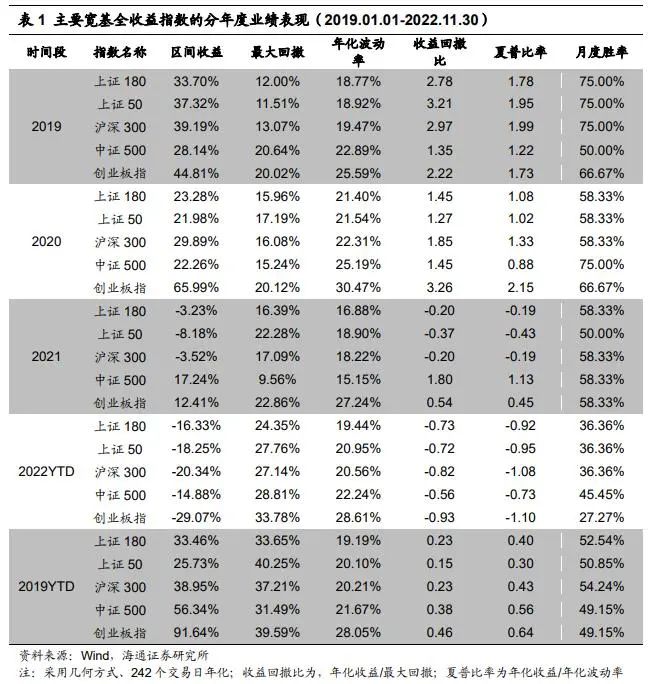

1.3 历史业绩回顾

长期来看,对比其他宽基指数,上证180指数的业绩表现更为稳健。2019年以来(截至2022年11月30日,后同),上证180指数(全收益指数)累计上涨33.46%。其中,2019年和2020年涨幅较高,分别为33.70%和23.28%。2022年以来,上证180指数累计回调16.33%,幅度小于上证50(18.25%)、沪深300(20.34%)及创业板指(29.07%)。

2019年以来,上证180指数最大回撤为33.65%,优于上证50(40.25%)、沪深300(37.21%)及创业板指(39.59%);年化波动率为19.19%,同样优于上证50(20.10%)、沪深300(20.21%)、中证500(21.67%)及创业板指(28.05%)。

分年度来看,2019-2022年,上证180指数的最大回撤和年化波动率稳定居于下表展示的6大宽基指数的第1-2名(从小到大),业绩表现出很强的稳健性。

2

“中国特色估值体系”下,指数价值有待重估

2.1 “中国特色估值体系”的意义

证监会主席易会满于2022年11月21日在2022金融街论坛年会上作主题演讲时表示,要把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系,促进市场更好发挥资源配置功能。他还指出,我们要深刻认识我们的市场体制机制、行业产业结构、主体持续发展能力所体现的鲜明中国元素、发展阶段特征,深入研究成熟市场估值理论的适用场景,把握好不同类型上市公司的估值逻辑。

我们认为,探索建立具有中国特色的估值体系,促进市场更好发挥资源配置功能,是中国资本市场面临的重要且现实的问题,其关键是对传统A股估值体系予以纠偏。

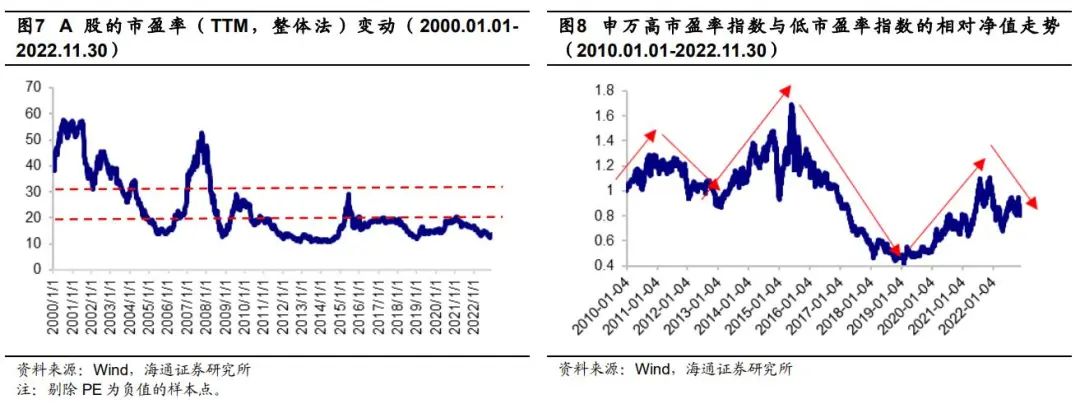

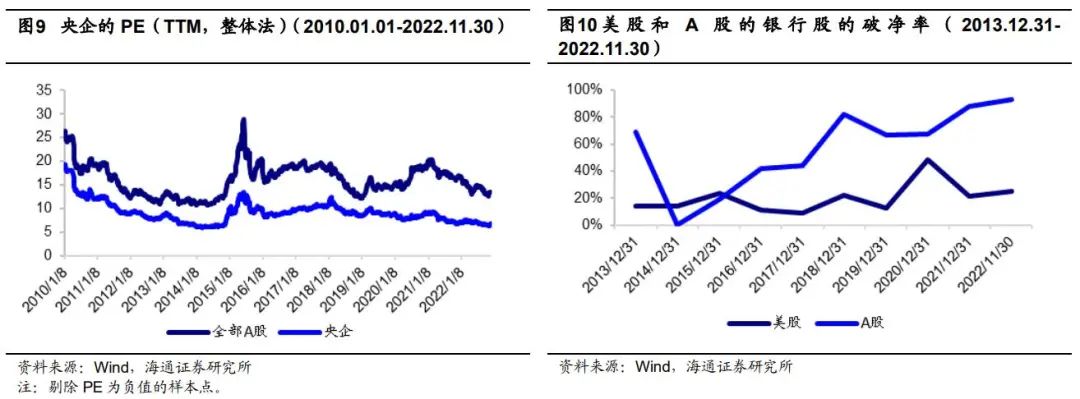

整体来看,A股估值存在长期低估和高/低估值股票轮动的特点。首先,近10年,A股估值多数时期处在20倍以下的较低水平,存在长期低估的现象。其次,A股存在阶段性高估值和低估值股票轮动的行情。图8展示了申万高市盈率指数与低市盈率指数的相对净值走势。从中可见,2010年以来,市场共经历了3轮高估值股票与低估值股票轮动的行情。通常在流动性紧缩或经济下行时,低估值股票相对占优,反之则高估值股票占优。

从估值结构来看,A股估值并不均衡,存在部分行业低估、部分行业溢价的问题。首先,部分国企和银行股的估值长期偏低。如图9所示,2010年以来,央企的市盈率长期低于A股整体水平。截至2022年11月30日,A股市盈率(TTM)为13.53倍,而央企不到7倍;如图10所示,2015年以来,A股银行股的破净率逐步提高,截至2022年11月30日,破净率达92.86%,而美股仅为24.63%。

其次,对比美股,A股小市值及高成长性股票存在估值溢价。2010年以来,创业板的市盈率(TTM,整体法)均值为52倍,显著高于NASDAQ的21倍。最后,A股的相对不成熟,使其相对美股更容易发生概念溢价、新股溢价等短期估值溢价。根据我们的统计,2019年至2022年11月30日,A股新股首日涨跌幅均值接近美股(扣除首日没有涨跌幅限制的股票,以及首日涨跌幅超过100倍的异常值,美股共计3只,A股共0只)的5倍。

我们认为,上述问题的产生主要与A股市场相对不成熟有关。例如,投资者结构上,虽然近年来个人投资者的交易占比逐步下滑,但绝对值仍较大。这将使市场行为短期化,从而加大估值波动及估值低估或溢价问题。再者,流动性层面,虽然国内居民财富不断积累,但对A股的配置需求依旧较小,难以形成稳定的资金来源,这也将影响估值的合理性与稳定性。此外,特殊的所有制结构,以及产业结构升级等带有中国特色的因素,在当前及未来也深刻地影响着A股的估值。

我们认为,随着我国资本市场制度的完善,中国特色估值体系将逐步形成,传统A股估值体系的“偏误”有望被修正:1)A股的中长期估值中枢将更稳定,更好地反映中国经济的基本面。而从中长期来看,国内市场需求大,改革和发展潜力仍较足,长期向好的基本面将为A股估值中枢的稳定提供有力支持。

2)国有企业和银行股的估值有望修复。证监会主席易会满指出,上市公司尤其是国有上市公司,一方面要“练好内功”,加强专业化战略性整合,提升核心竞争力;另一方面,要进一步强化公众公司意识,主动加强投资者关系管理,让市场更好认识企业内在价值。我们认为,随着资本市场制度的完善,以及国有上市企业改革的进一步推进,投资者有望逐步改善对上市国企和金融板块价值的认知。

3)基本面稳健的低估股票价值将被挖掘。我们认为,随着资本市场制度的完善,以及投资者行为的日渐成熟,股票的价格将更符合其内在价值。而在这一过程中,基本面稳健却被低估的个股,价值将逐渐显现。

2.2 上证180指数的投资价值将随“中国特色估值体系”的建立而逐渐显现

1. 囊括较多国企和银行股

上证180指数的国企和银行股占比明显高于其他宽基指数。截至2022年11月30日,上证180指数的央企或国企共82家,权重合计60.80%,高于上证50(59.47%)、沪深300(47.31%)、中证500(43.97%)、中证1000(27.76%)和创业板指(3.28%);银行股共15只,占比为15.42%,也高于上证50(14.34%)、沪深300(11.66%)、中证500(2.26%)、中证1000(0.62%)和创业板指(0.00%)。

此外,指数囊括的国企大多为各行业龙头。82家央企或国企覆盖了国防军工、电力设备及新能源、基础化工、食品饮料、医药等21个行业(中信一级行业,后同)。其中,超过10家营收排名行业第1,一半以上营收位居行业前10。82家企业大多基本面良好, ROE(TTM)均值为10.54%,中位数接近10%。

不仅如此,指数囊括的国企或央企普遍估值较低。截至2022年11月30日,82家企业PE(TTM)和PB中位数分别为13.31倍和1.30倍,均处于近5年25%以下的分位水平。

此外,指数囊括的银行股包括工商银行、农业银行等五大行,招商银行、浦发银行等大型商业银行,及江苏银行、南京银行等大型城商行,我们认为,可以较好地反映银行板块整体的业绩表现。

2. 基本面稳健、分红优势突出,而估值较低

Ø 基本面稳健,盈利水平高

指数的编制方式使其天然囊括了较多赛道的优质龙头。截至2022年3季报,所有指数成分股中,营收在各自所属中信一级行业分类下,排名前5的个股占比接近25%,排名前10的占比接近50%,龙头特征鲜明。

从盈利水平来看,2012年-2021年,上证180指数的平均ROE一直稳定在10%以上,各年均值为12.95%,高于沪深300(12.80%)、中证500(7.54%)、中证1000(6.39%)和创业板指(11.17%)。由此可见,上证180指数不仅盈利水平较高,而且也十分稳定。

截至2022年3季度,上证180指数的平均ROE为8.66%,依然位居同期宽基指数前3。

Ø 分红优势明显

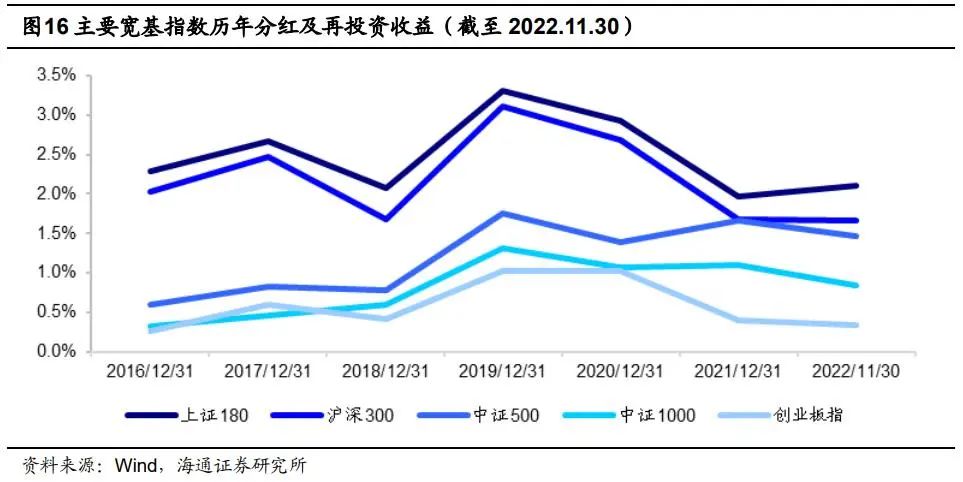

如下图所示,2016年至2022年11月,上证180指数的股息率始终高于市场其他主要宽基指数。近一年的平均股息率为2.67%,高于同期沪深300(2.29%)、中证500(1.28%)、中证1000(0.86%)和创业板指(0.54%)。

截至2022年11月30日,上证180指数最近12个月的股息率为3.29%,相比历史平均水平有了进一步提升。较高的分红水平,可为指数投资带来稳定的收益增厚。

如果考虑分红再投资收益,上证180指数的优势同样明显。用全收益指数和价格指数收益的差值代表指数的分红及再投资收益,各指数历年的情况如下图所示。

2016年-2022年11月,上证180指数的分红再投资收益始终高于其他宽基指数。期间均值为2.48%,高于同期沪深300(2.19%)、中证500(1.21%)、中证1000(0.81%)和创业板指(0.58%)。

Ø 估值较低

截至2022年12月13日,上证180指数的PE(TTM,下同)仅为9.24倍,PB为1.12倍,分别处于历史(2002年7月1日至2022年12月13日)的9.91%和2.02%分位点,为历史底部区域。

和A股主要宽基指数横向对比,上证180指数目前也处于估值洼地。从当前估值水平及其分位点来看,上证180的PE(TTM)和PB均低于市场主流宽基指数(上证50、沪深 300、中证 500、中证 1000、创业板指)。

综上所述,我们认为,随着我国资本市场制度的完善,中国特色估值体系将逐步形成,传统A股估值体系的“偏误”有望被修正。具体表现在,首先,A股的中长期估值中枢将更稳定,能更好反映中国经济的基本面;其次,国有企业和银行股的估值有望修复;最后,基本面稳健的低估股票价值将被挖掘。

上证180指数基本面稳健,分红优势突出,囊括了较多优质国有企业和银行股。此外,指数当前估值处于历史低位,也明显低于主要宽基指数。因此,我们认为,随着中国特色估值体系的形成,指数的投资价值将进一步显现。

3

华安上证180ETF投资价值分析

我们认为,华安上证180ETF能够很好地满足投资者对投资上证180指数的需求。

3.1 产品简介

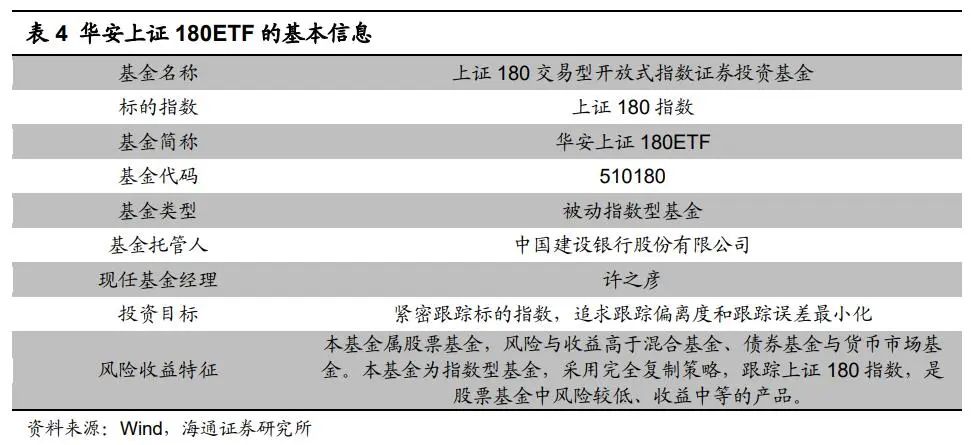

华安上证180ETF成立于2006年4月13日,为华安基金旗下的交易型开放式指数证券投资基金。产品的投资目标为紧密跟踪上证180指数,追求跟踪偏离度和跟踪误差最小化。指数于上海证券交易所上市交易,代码为510180。

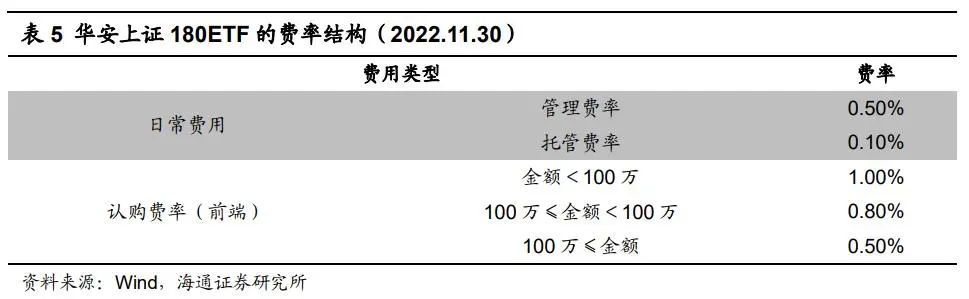

基金的管理费率和托管费率分别为0.50%和0.10%,认购费率明细如下表所示。

3.2 华安上证180ETF在产品设计与管理中的优势

Ø 作为ETF产品的优势

首先,ETF作为指数型产品,根据标的指数构建投资组合,一般不会在某一只股票上设置特别高的权重,而是由多种证券组合构成。相比于主动管理型基金,ETF的持仓高度分散化,避免“把鸡蛋放在一个篮子里”,可以有效地降低偶发的个股“黑天鹅”事件对整个产品收益造成的影响。

其次,ETF管理人按照标的指数的权重进行配置和调整,并保持ETF与标的指数之间的跟踪误差处于一个较小的范围内,不会受到基金经理主观判断的影响。同时,大部分ETF均每日公布持仓,相比主动管理型产品,透明度更高。因此,我们认为,对于投资者而言,ETF是更高效、省心的投资方式。

第三,相比其他指数型产品,ETF交易机制灵活,且费率低廉。ETF既可在二级市场买卖,亦可在一级市场申赎。场内交易无印花税,没有申购赎回费用。而投资指数基金,在申购赎回时,需要支付1%-1.5%的费用。且持有7日内赎回,可能还会触发惩罚性赎回费。同时,ETF的管理费、托管费也明显低于其他指数产品。

最后,ETF还具有资金利用率高,投资容量大,方便大资金进出等优势。

从历史数据来看,在股票型被动产品中,投资者更加偏好ETF。自2015年以来,股票ETF在股票型被动产品(ETF、ETF联接、复制股票指数型基金)中的占比整体呈增长态势,从2015年中的23%迅速攀升至当前(2022年3季报)的64%。我们认为,这表明在被动产品类型中,投资者更加青睐ETF的形式。

综上,我们认为,华安上证180ETF作为ETF,具有“跟踪指数、分散投资、透明度高、流动性好、成本低廉”的优势,同时也是目前市场上较受欢迎的产品类型。

Ø 目前市场上唯一一只跟踪上证180指数的ETF,流动性较好

华安上证180ETF是目前市场上唯一一只跟踪上证180指数的ETF。该产品成立于2006年4月13日,于同年5月18日上市交易,已历经逾16年的运作,具有较长的历史业绩。上市以来,产品紧密跟踪上证180指数,年化跟踪误差仅为1.07%,能较好地反映上证180指数的业绩表现。

截至2022年12月9日,产品规模为189.28亿元,最近1年日均成交额为0.78亿元。在所有跟踪上证宽基指数(上证50、上证180、上证380、上证综指)的ETF中,华安上证180ETF规模和日均成交额均排名第2,流动性较好。

Ø 投资团队管理经验丰富

华安基金成立于1998年6月,是中国证监会批准成立的首批5家基金管理公司之一。公司由五家上海大型国有企业分别持股,实际控制人为上海国际集团有限公司,股权结构稳定,不存在股权被质押、冻结情况。截止 2022年3季报,公司合计管理规模达到3375.46亿元(剔除货币及部分理财基金),排名所有基金管理公司的前列。

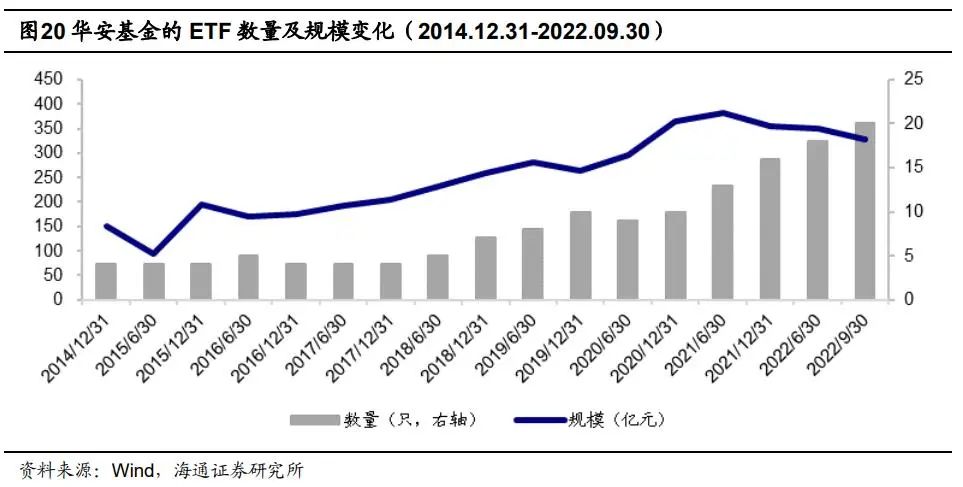

华安基金于2004年发行了首只ETF,是国内最早布局ETF领域的一批基金管理公司。目前,公司旗下共20只ETF,管理规模合计326.73亿元。ETF覆盖面广,既包括沪深300、上证180、创业板50等宽基指数ETF,也覆盖医药、电子、新能源等行业领域。我们认为,华安基金在股票ETF运作方面具有丰富的实战经验。

产品的现任基金经理为许之彦。理学博士,近20年从业经验。2005年加入华安基金,历任研究发展部数量策略分析师、风险管理与金融工程部总经理、指数投资部高级总监,现任华安基金总经理助理、指数与量化投资部总经理。

截至2022年9月30日,基金经理在管基金13只,规模合计487.68亿元。其中,有6只为ETF,规模总计386.80亿元。据wind统计,许之彦先生管理的华安上证180ETF自2014年至2018年,连续5年荣获中国证券报颁布的一年期开放式指数型金牛基金称号。我们认为,许之彦先生对于ETF管理具有相当丰富的经验,有助于华安上证180ETF的平稳运作。

4

总结

4 总结

上证180指数以沪市A股为样本空间,选择经营状况良好、无违法违规事件、财务报告无重大问题、股票价格无明显异常波动或市场操纵的公司,并按照中证一级行业的自由流通市值比例分配样本只数,在行业内选取综合排名最靠前的180只股票作为样本股。指数发布于2002年7月1日,以2002年6月28日为基日、3299.06为基点,代码为000010.SH。

上证180的样本股均为各行业大市值、高流动性的龙头股。成分股平均市值1783亿元,市值超过1000亿的股票权重合计接近75%;成分股近1个月日均成交额均值为7.64亿元,远超A股的1.86亿元。此外,成分股板块分布相对均衡。截至2022年11月30日,金融地产、大消费和中游制造板块的权重位列前3,分别为31%、24%和21%。行业分布上,银行、食品饮料、非银金融和电力设备及新能源行业占比最大,合计权重超过50%。医药、有色金属、电子、建筑和电力及公用事业占比次之,权重均在3%以上。我们认为,总体来看,指数囊括了较多优质赛道。另外,指数按照中证一级行业的自由流通市值比例分配样本只数,因而行业分布具有较高的灵活性,能较好地适应市场结构的变迁。

对比其他宽基指数,上证180指数业绩表现更为稳健。2019年以来(截至2022年11月30日,后同),上证180指数(全收益,后同)累计上涨33.46%;2022年以来,累计回调16.33%,回调幅度小于上证50及沪深300。2019年以来,上证180指数最大回撤为33.65%,优于上证50及沪深300;年化波动率为19.19%,也优于上述宽基指数。分年度来看,2019-2022年的4个年度里,上证180指数的最大回撤和年化波动率稳定居于6大宽基指数(上证180、上证50、沪深300、中证500、中证1000、创业板指)的第1-2名(从小到大),业绩表现出很强的稳健性。

我们认为,伴随中国特色估值体系的形成,传统A股估值体系的“偏误”有望被修正,指数投资价值将进一步显现。首先,A股的中长期估值中枢将更稳定,能更好反映中国经济的基本面;其次,国有企业和银行股的估值有望修复;最后,基本面稳健的低估股票价值将被挖掘。上证180指数基本面稳健,分红优势突出,囊括了较多优质国有企业和银行股。此外,指数当前估值处于历史低位,也明显低于其他主要宽基指数。因此,我们认为,随着中国特色估值体系的形成,指数的投资价值将进一步显现。

华安上证180ETF是目前市场上唯一一只跟踪上证180指数的ETF。产品成立于2006年4月13日,于同年5月18日上市交易,已历经逾16年的运作,具有较长的历史业绩。上市以来,产品紧密跟踪上证180指数,年化跟踪误差仅为1.07%,能较好地反映上证180指数的业绩表现。截至2022年12月9日,产品规模为189.28亿元,最近1年日均成交额为0.78亿元,流动性较好。此外,对应投研团队的ETF管理经验丰富,有助于华安上证180ETF的平稳运作。

本文来自微信公众号“海通量化团队”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。