20221102周三晚,无鱼晚自习【高质量报告分享】基金行业仓位测算系统简介及应用举例

分享:原报告+思维导图+摘要

整理:无鱼志愿者,shiny

【声明】本次分享仅供学习参考,勿做他途,更不构成任何投资建议。

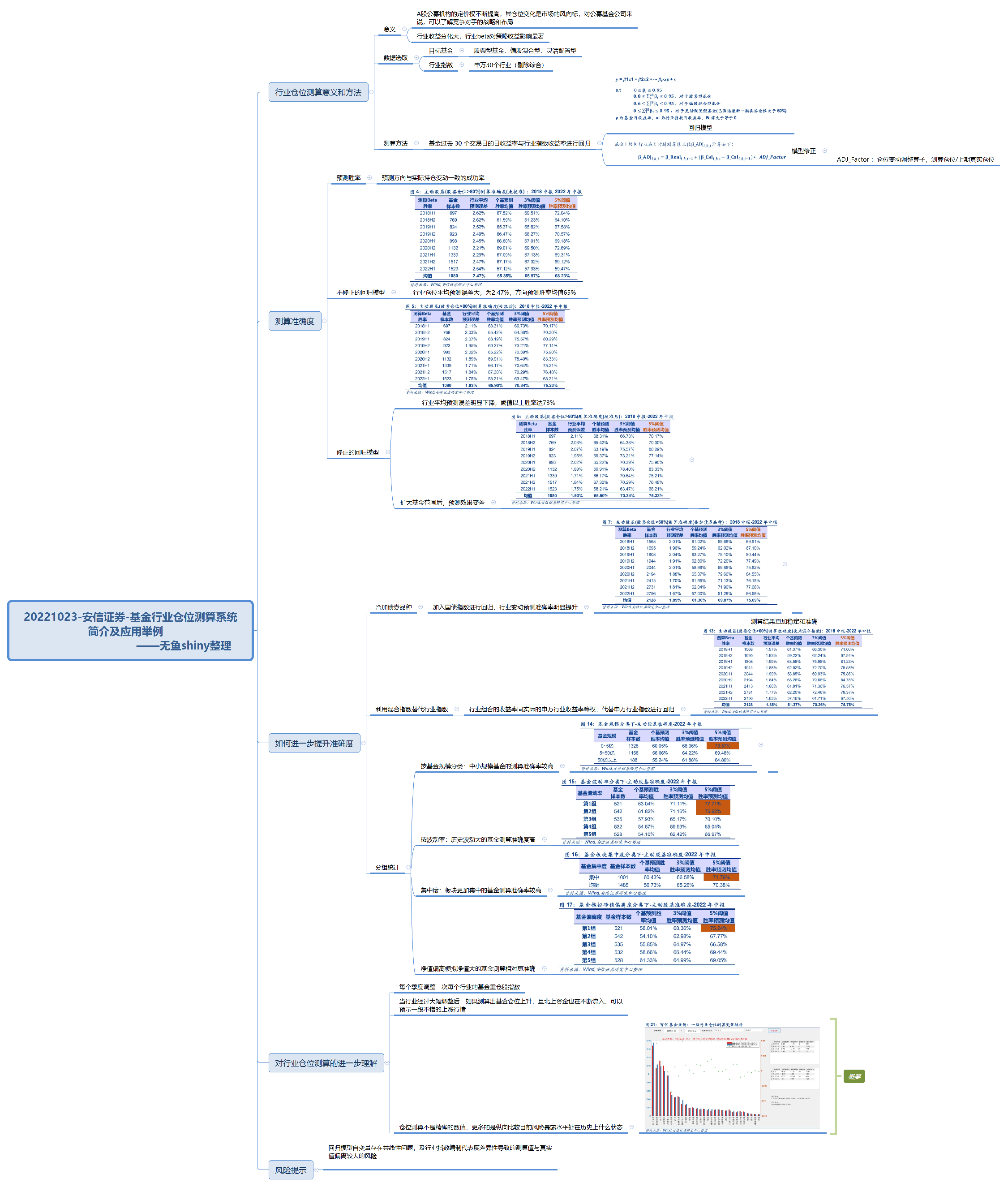

20221023-安信证券-基金行业仓位测算系统简介及应用举例

——无鱼shiny整理

1. 公募基金发行节节攀升,话语权和定价权提升:财富管理大趋势下近年尤其2019年以来公募基金发行激增,公募的话语权和定价权不断提升,观察公募机构对后市行情看法变得越来越重要。加之A股行业分化程度大,板块赛道Beta对策略收益影响极其显著,公募机构行业调仓行为往往能提示后续看好的板块赛道。

2. 仓位测算方法:基金仓位的测算方法大体可以总结为基金净值和一系列市场指数回归,将各指数对应的回归系数Beta值作为对应的仓位。

报告采用的虽然只是带限制的普通OLS模型,但在最终的测算结果用上期真实仓位进行锚定修正以尽可能的避免回归模型中共线性的影响,同时对于仓位测算变动在时间序列上的异常值也进行调整,力求测算仓位逼近真实仓位。

3. 叠加债券指数:报告的回归模型在扩大基金范围后,预测效果较差,主要原因是在回归过程中未考虑债券品种,加入国债指数后预测误差明显减少,预测效果显著提升。

4. 使用混合指数:对于一些持仓集中且股票波动较大的基金,使用常用的行业指数进行回归经常会高估相应行业的仓位变动幅度。为此,报告使用基金上期半年报/年报公布的股票持仓数据,按照申万一级行业进行分类后构建相应的行业组合并将其同实际的申万行业收益率等权,将依此构建出的混合行业指数代替申万行业指数进行回归,这种方式在一定程度上可以使估算出的行业仓位变动幅度更为合理。

5. 测算准确度如何:修正后模型预测单个行业仓位变动5%的方向预测胜率高达75.83%。本报告主要采用大幅加减仓的方向预测胜率做为误差衡量标准,但同时为了进行业内的横向对比,也测算了行业仓位预测误差绝对值的平均偏差。行业仓位平均预测误差为1.85%,行业大幅加减仓超过5%阈值以上的方向预测胜率高达75.83%。

6. 哪些分类下测算更准确:报告从基金规模、历史波动率、板块集中度、换手率、模拟净值偏离度等角度分别统计不同分组下的误差情况:总结来看,中小规模的基金测算准确率高;历史收益波动大的基金测算准确率较高;板块更加集中的基金测算准确率较高;净值偏离模拟净值越大的基金测算越准确。

7. 风险提示:回归模型自变量存在共线性问题,及行业指数编制代表度差异性导致的测算值与真实值偏离较大的风险。

(报告来源:安信证券)