摘要

1.市场处于下行趋势。赚钱效应指标显示下行趋势仍在延续,市场成交量和估值水平显示市场已经处于历史相对底部位置。操作上建议可耐心等待在调整中增加配置;

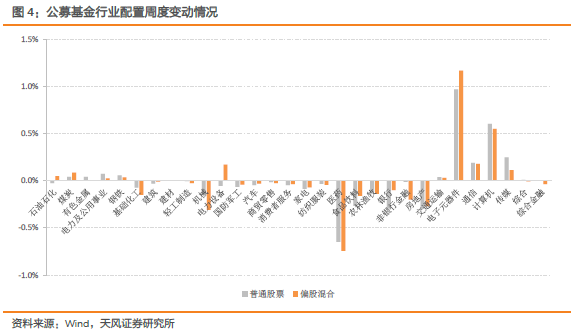

2.本周权益基金下调股票仓位。其中医药、食品饮料、机械、银行、房地产等行业的仓位下降,电子、通信、计算机、传媒、煤炭等行业的仓位提升;

3.戴维斯双击本周超额基准1.51%,今年以来累计绝对收益0.41%。

磨底进行中

磨底进行中

市场整体(wind全A指数):下行趋势

估值水平(wind全A指数):偏低区域

仓位建议:50%(绝对收益目标)

市场大势:择时体系信号显示,均线距离由上周的-3.51%变化至-4.77%,绝对距离大于3%,市场处于下行趋势,核心的观察变量为市场赚钱效应和是否具备接近历史相对底部区域特征。赚钱效应指标显示,目前为-3.74%,显示下行趋势仍在延续。此外,下周进入三季报披露高峰,业绩的不确定性对市场的风险偏好也将有一定的抑制。从是否接近历史相对底部区域特征看,我们核心的观察指标为市场成交量和估值水平,我们模型预测给出的最终历史相对底部的成交量约为5100亿附近,上周二最低成交量为5600亿,估值上pb分位点显示上周二分位点为7.5%,与我们模型阈值3%分位点差距不大,已经处于相对安全区域,显示市场已经在处于历史相对底部位置,因此当前的格局处于下行趋势并仍可能延续,但已经接近历史相对底部区域,操作上建议可耐心等待在调整中增加配置。

行业配置:我们的行业配置模型反复强调在四季度将重点推荐困境反转型板块。困境方面,处于较为低估的行业主要集中在养殖、地产和TMT和部分消费以及医药相关板块,但从反转预期角度看,养殖、地产和TMT(信创和元宇宙)以及医疗板块存在改善预期。因此展望四季度,养殖、地产以及信创元宇宙和医疗主题值得关注。

上周周报认为:当前的格局处于下行趋势并仍可能延续,但已经接近历史相对底部区域。市场如期小幅调整,全周来看,wind全A下跌1%。市值维度上,上周代表小市值股票的国证2000指数上涨0.67%,中盘股中证500下跌0.28%,沪深300下跌2.59%,上证50下跌3.77%,创业板指下跌1.6%;上周中信一级行业中,计算机和交运表现较强,计算机上涨2.83%;食品饮料与家电调整最大,食品饮料下跌5.86%。上周成交活跃度上,医药和消费者服务板块资金流入明显。

从择时体系来看,我们定义的用来区别市场整体环境的wind全A长期均线(120日)和短期均线(20日)的距离继续拉大,最新数据显示20日线收于4770点,120日线收于5009点,短期均线继续位于长线均线之下,两线距离由上周的-3.51%变化至-4.77%,绝对距离大于3%,市场继续处于下行趋势。

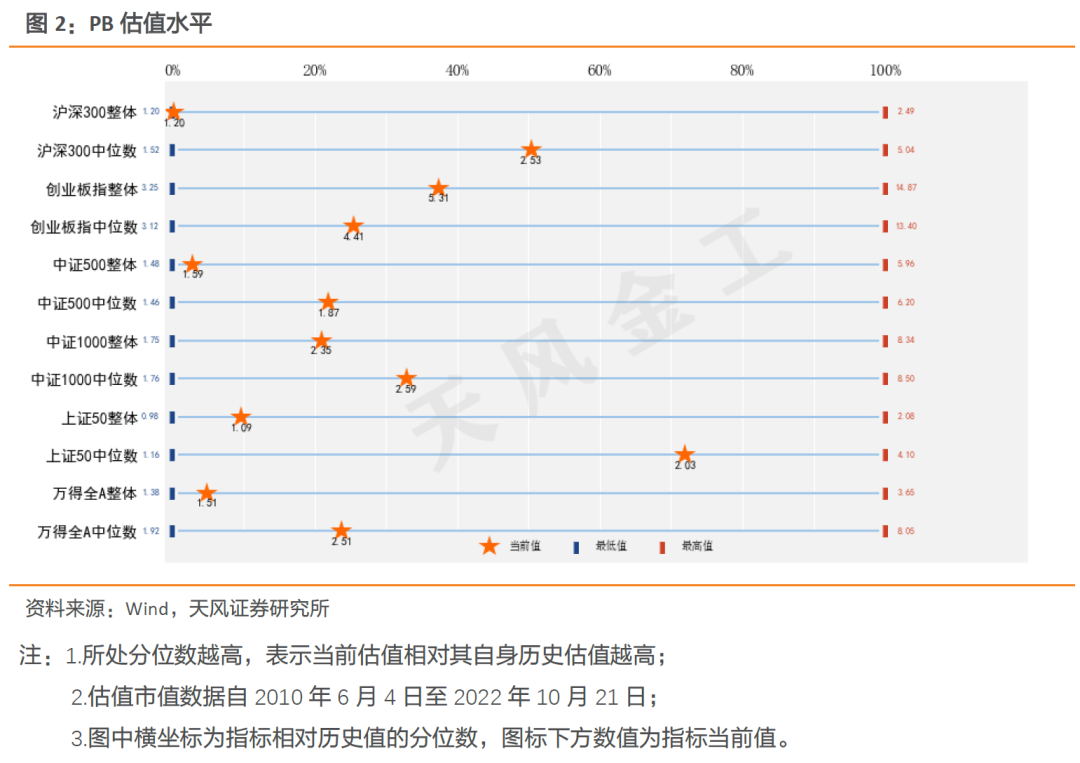

市场处于下行趋势,核心的观察变量为市场赚钱效应和是否具备接近历史相对底部区域特征。赚钱效应指标显示,目前为-3.74%,显示下行趋势仍在延续。此外,下周进入三季报披露高峰,业绩的不确定性对市场的风险偏好也将有一定的抑制。从是否接近历史相对底部区域特征看,我们核心的观察指标为市场成交量和估值水平,我们模型预测给出的最终历史相对底部的成交量约为5100亿附近,9月底最低成交量为5600亿,估值上pb分位点显示9月底分位点为7.5%分位点,与我们模型阈值3%分位点差距不大,已经处于相对安全区域,显示市场已经在处于历史相对底部位置,因此当前的格局处于下行趋势并仍可能延续,但已经接近历史相对底部区域,操作上建议可耐心等待在调整中增加配置。

配置方向上,我们的行业配置模型反复强调在四季度将重点推荐困境反转型板块。困境方面,处于较为低估的行业主要集中在养殖、地产和TMT和部分消费以及医药相关板块,但从反转预期角度看,养殖、地产和TMT(信创和元宇宙)以及医疗板块存在改善预期。因此展望四季度,养殖、地产以及信创元宇宙和医疗主题值得关注。

从估值指标来看,wind全A指数PE位于20分位点以内,属于偏低水平,PB位于10分位点以内,属于较低水平,结合短期趋势判断,根据我们的仓位管理模型,当前以wind全A为股票配置主体的绝对收益产品建议仓位50%。

择时体系信号显示,均线距离由上周的-3.51%变化至-4.77%,绝对距离大于3%,市场处于下行趋势,核心的观察变量为市场赚钱效应和是否具备接近历史相对底部区域特征。赚钱效应指标显示,目前为-3.74%,显示下行趋势仍在延续。此外,下周进入三季报披露高峰,业绩的不确定性对市场的风险偏好也将有一定的抑制。从是否接近历史相对底部区域特征看,我们核心的观察指标为市场成交量和估值水平,我们模型预测给出的最终历史相对底部的成交量约为5100亿附近,上周二最低成交量为5600亿,估值上pb分位点显示上周二分位点为7.5%,与我们模型阈值3%分位点差距不大,已经处于相对安全区域,显示市场已经在处于历史相对底部位置,因此当前的格局处于下行趋势并仍可能延续,但已经接近历史相对底部区域,操作上建议可耐心等待在调整中增加配置。配置方向上,我们的行业配置模型反复强调在四季度将重点推荐困境反转型板块。困境方面,处于较为低估的行业主要集中在养殖、地产和TMT和部分消费以及医药相关板块,但从反转预期角度看,养殖、地产和TMT(信创和元宇宙)以及医疗板块存在改善预期。因此展望四季度,养殖、地产以及信创元宇宙和医疗主题值得关注。

本周权益基金下调股票仓位

本周权益基金下调股票仓位

1 公募基金最新配置信息

以Wind基金分类为基础,我们分析了普通股票型基金与偏股混合型基金两类公募基金的平均配置情况。

.png)

.png)

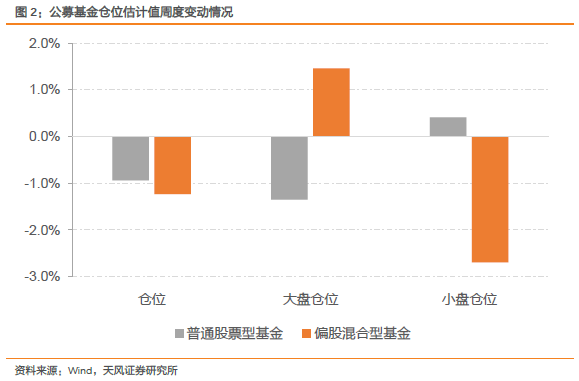

截止2022-10-21日,普通股票型基金仓位中位数为87.9%,相比上周估计值下降0.9%,偏股混合型基金仓位中位数为84.5%,相比上周估计值下降1.2%。上周普通股票型基金与偏股混合型基金在市场大盘组合估计仓位值分别下降1.3%和上升1.5%,在市场小盘组合估计仓位值分别上升0.4%和下降2.7%。普通股票型基金和偏股混合型基金当前仓位估计值在2016年以来仓位估计值序列中的分位点分别为37.8%和41.2%。

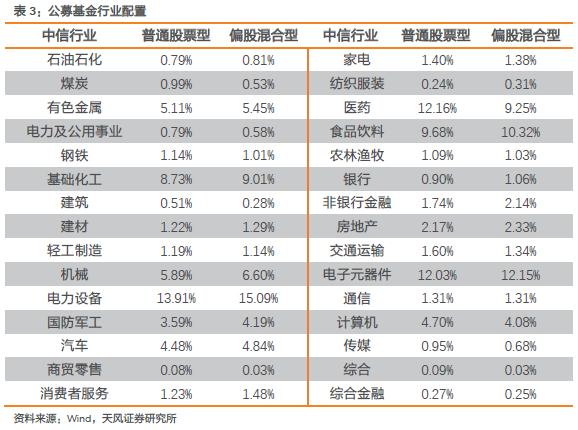

公募基金最新行业配置估计数据如下表所示:

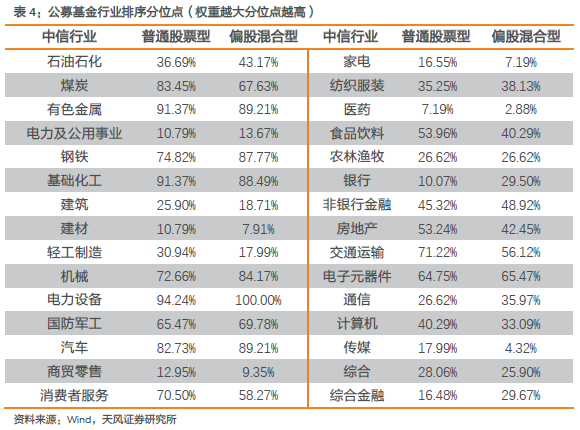

公募基金最新行业配置在2016年以来排序分位点如下表所示:

以中信一级行业分类作为股票行业划分依据,截止2022-10-21日公募基金在电力设备、医药、电子、食品饮料、基础化工等行业有着较高的配置权重。上周偏股投资型基金在医药、食品饮料、机械、银行、房地产等行业的仓位下降,在电子、通信、计算机、传媒、煤炭等行业的仓位提升。

戴维斯双击本周超额基准1.51%

戴维斯双击本周超额基准1.51%

1 戴维斯双击组合

策略简述

戴维斯双击即指以较低的市盈率买入具有成长潜力的股票,待成长性显现、市盈率相应提高后卖出,获得乘数效应的收益,即EPS和PE的“双击”。策略在2010-2017年回测期内实现了26.45%的年化收益,超额基准21.08%。

今年以来,策略超额中证500指数19.47%,本周策略超额中证500指数1.51%。本期组合于2022-07-21日开盘调仓,截至2022-10-21日,本期组合超额基准指数5.43%。

.png)

.png)

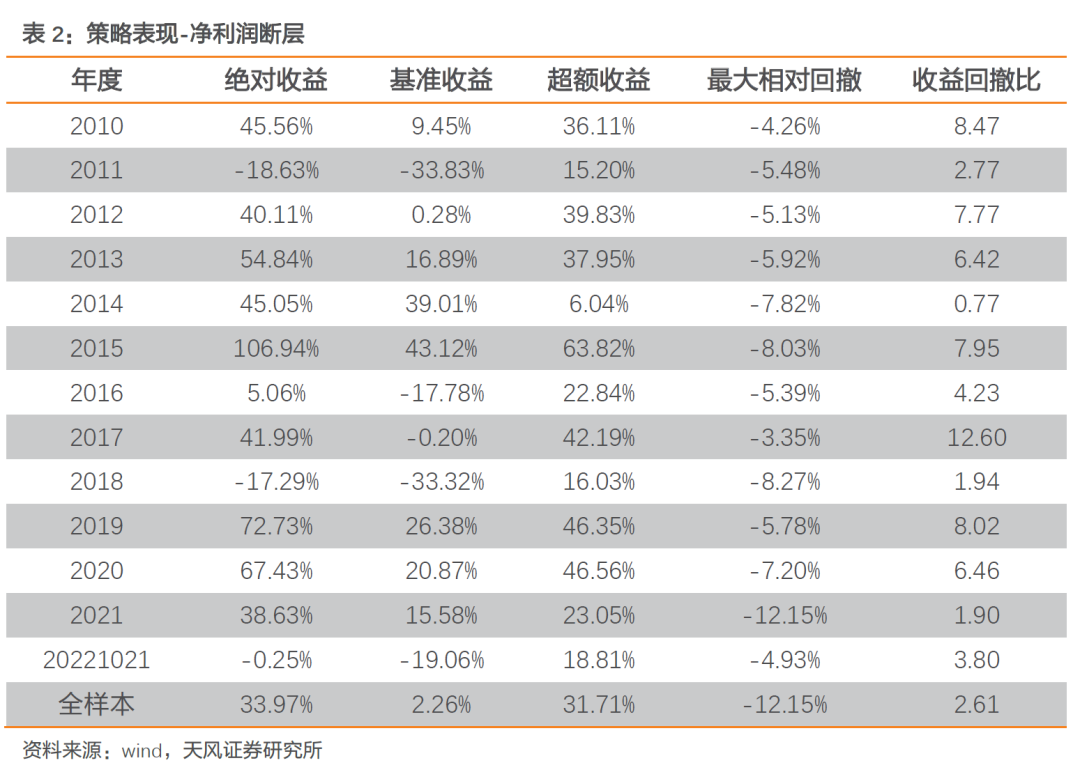

2 净利润断层策略

策略简述

净利润断层策略是基本面与技术面共振双击下的选股模式,其核心有两点:“净利润”,指通常意义上的业绩超预期;“断层”,指盈余公告后的首个交易日股价出现向上跳空,该跳空通常代表市场对盈余报告的认可程度。

策略在2010年至今取得了年化33.97%的收益,年化超额基准31.71%。今年以来,组合超额基准指数18.81%,本周超额收益-0.81%。

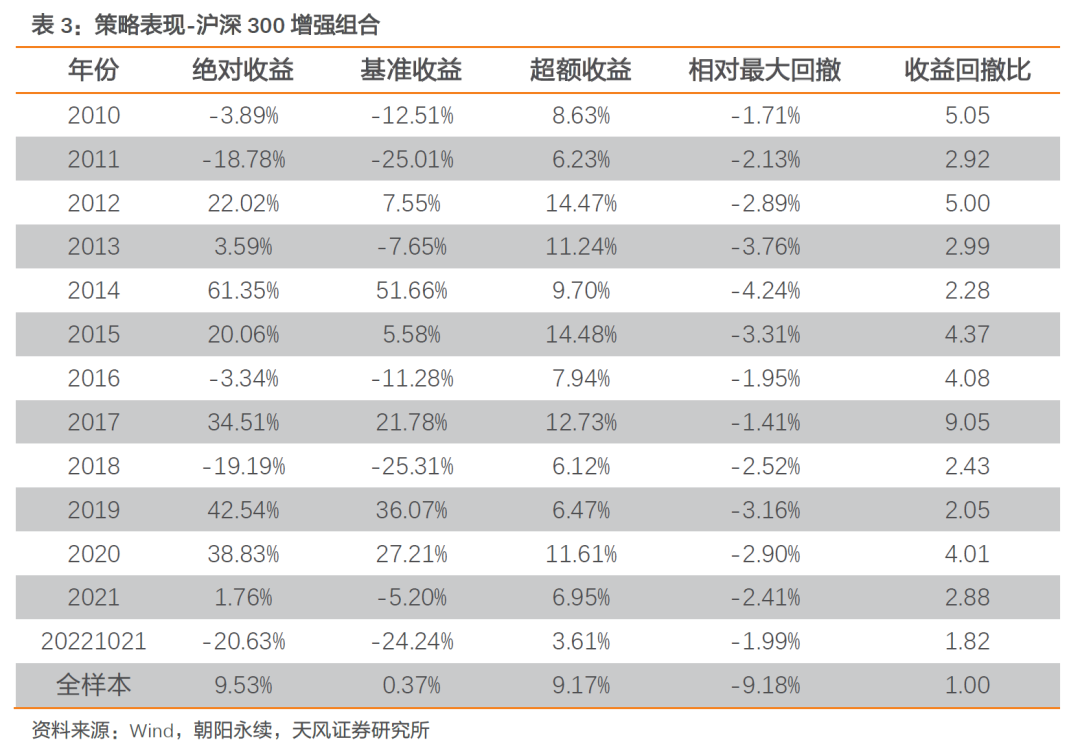

3 沪深300增强组合

策略简述

根据对优秀基金的归因,投资者的偏好可以分为:GARP 型,成长型以及价值型。GARP型投资者希望以相对低的价格买入盈利能力强、成长潜力稳定的公司。以PB与ROE的分位数之差构建PBROE因子,寻找估值低并且盈利能力强的股票;以PE与增速的分位数之差构建PEG因子,寻找价值被低估且拥有可靠的成长潜力的公司。

基于投资者偏好因子构建增强沪深300组合,历史回测超额收益稳定。今年以来,组合相对沪深300指数超额收益为3.61%;本周超额收益为-1.09%;本月超额收益为0.16%。

本文来自微信公众号“量化先行者”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。