乘用车零售周度增速明显回落——每周经济观察第47期

作者:一瑜中的

题图:一瑜中的 微信公众号

文:华创证券研究所副所长 、首席宏观分析师 张瑜(执业证号:S0360518090001)

联系人:陆银波(15210860866)

报告摘要

景气向上:

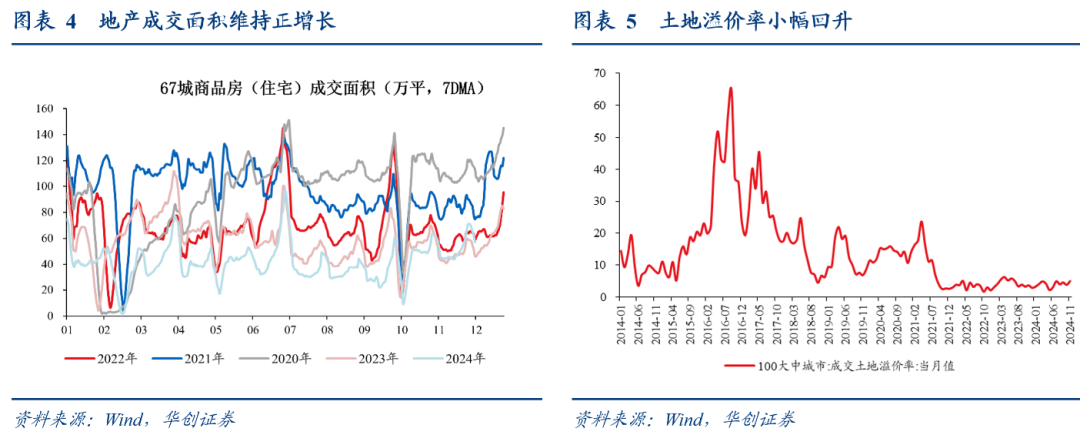

1)地产销售:样本城市维持正增长,一线城市增速有分化。我们统计的67个城市,12月前6日,地产成交同比+19.7%;11月地产成交同比+6.8%。北京、上海、广州、深圳分别同比增长+35.7%、-2.5%、+35.1%、+200.1%。

2)土地成交:周度溢价率再度回升。截至12月1日当周,土地溢价率回升至6.41%;11月为5.02%;10月为3.84%。

景气向下:

1)华创宏观WEI指数再度下行。截至12月1日,该指数为5.16%,较11月24日下降0.4个点。从指数构成来看,过去一周回落的分项包括BDI、乘用车批零、钢厂线材产量、失业金领取条件(百度搜索指数)、失业(百度搜索指数)、电影票房、半钢胎开工率,回升的分项包括商品房成交面积、煤炭港口吞吐量、沥青开工率、找工作(百度搜索指数)、PTA产业链负荷率。

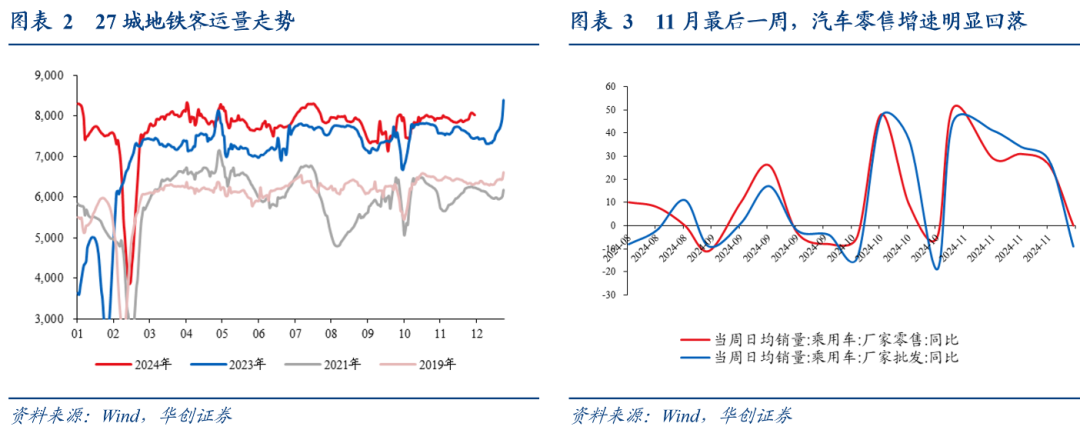

2)耐用品消费:乘用车零售周度增速回落,但月度增速仍好于上月。截至11月30日当周,乘用车零售增速回落至0%,前一周为+26%。11月全月增速为+17.5 %。10月全月增速为+11.3%。

3)物价:农产品和工业品价格均下行。农业品方面,周度猪肉平均批发价下跌1.6%;蔬菜批价下跌0.6%。水果批价下跌0.7%。工业品方面,螺纹钢上海现货价收于3410元/吨,下跌1.7%;铁矿石价格指数:62%Fe:CFR中国北方下跌1%;水泥价格下跌1.1%,自10月份以来首周回落;纯碱期价下跌3.4%;南华玻璃价格指数下跌3.7%。

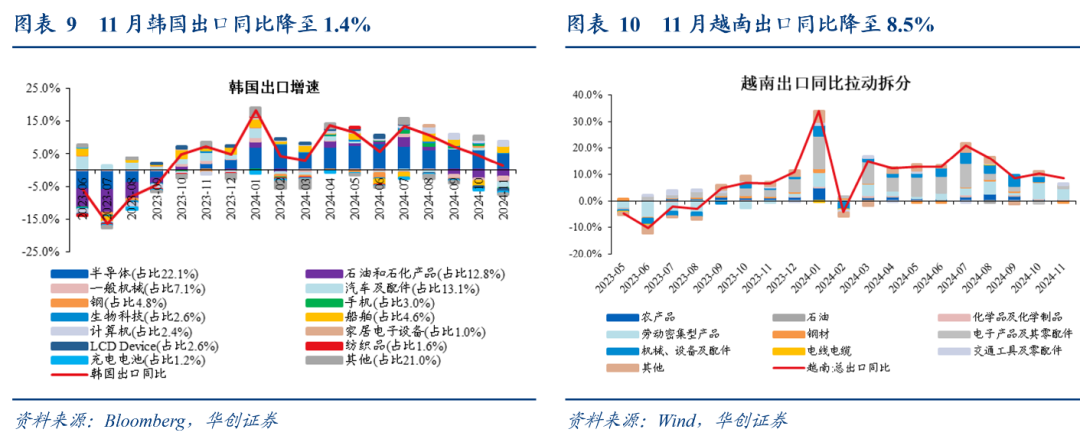

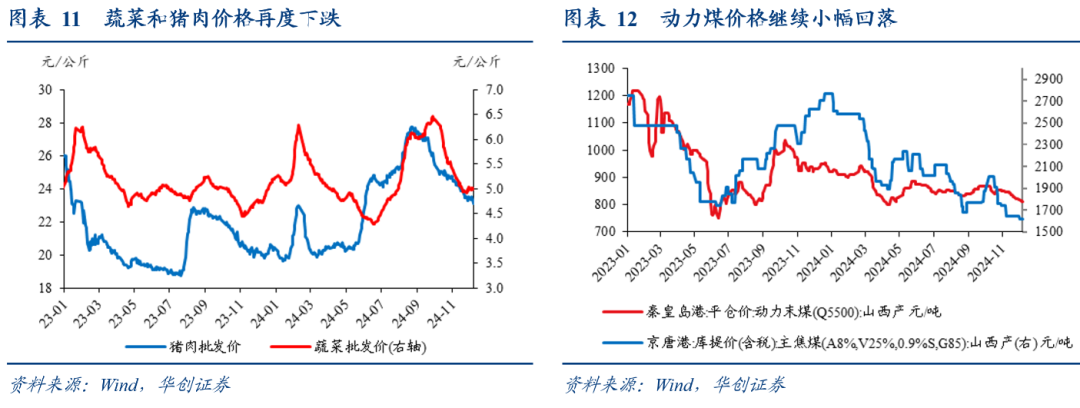

4)贸易:集装箱吞吐量继续回落;邻国出口增速下行。12月1日当周,我国监测港口集装箱吞吐量环比-3.7%,前值为-3.7%。韩国11月出口同比降至1.4%,前值4.6%;越南11月出口同比降至8.5%,前值10.1%。

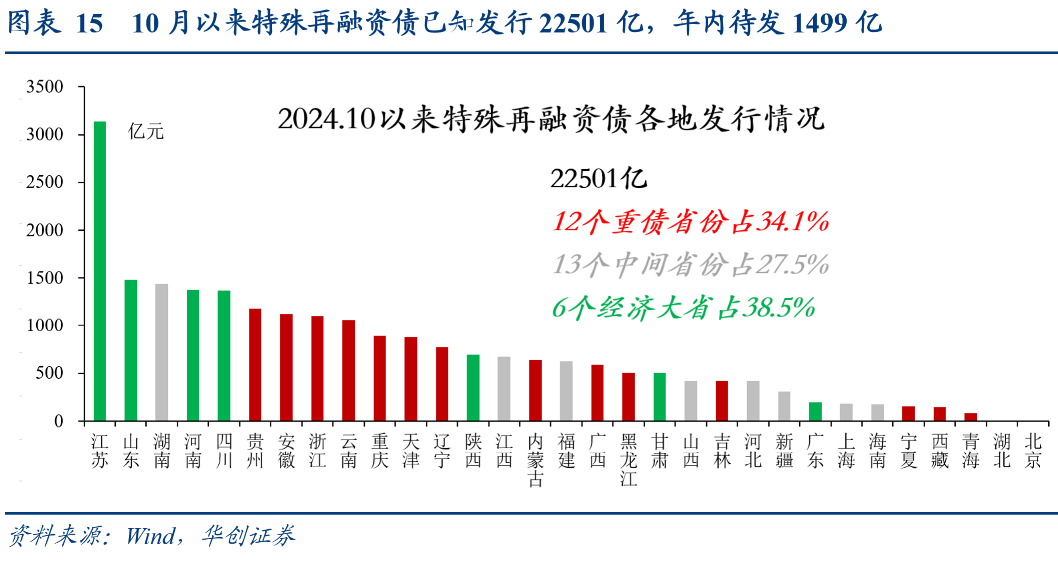

财政:10月以来化债债券发行超2万亿。12月9日当周计划发行特殊再融资债4339亿。10月以来特殊再融资债已知发行22501亿,年内待发1499亿。

资金:十年期国债突破2%。截至12月6日,1年期、5年期、10年期国债收益率分别报1.3485%、1.6111%、1.9539%,较11月22日环比分别变化-2.13bps、-4.87bps、-6.67bps。

风险提示:数据更新不及时。

报告目录

报告正文

报告正文

一、华创宏观WEI指数再度下行

截至2024年12月01日,华创宏观中国周度经济活动指数为5.16%,相对于11月24日下行0.40%。从WEI指数构成来看,过去一周回落的分项包括BDI、乘用车批零、钢厂线材产量、失业金领取条件(百度搜索指数)、失业(百度搜索指数)、电影票房、半钢胎开工率,回升的分项包括商品房成交面积、煤炭港口吞吐量、沥青开工率、找工作(百度搜索指数)、PTA产业链负荷率。

二、需求:乘用车零售增速回落,地产销售维持正增长

服务消费:地铁增速小幅上行,航班增速小幅回落。地铁,12月前5日,67城地铁日均客运量7818万人,同比+5.5%。11月日均为7947万人,同比+4.2%。10月日均7744万人,同比+2.5%。航班,12月第一周,日均航班万架次,同比+3.3%。11月日均航班为1.216万架次,同比+4.1%。10月全月,国内航班日均1.296万架次,同比+3.6%。

耐用品消费:乘用车销售大幅回落。截至11月30日当周,乘用车零售增速回落至0%,前一周为+26%。11月全月增速为+17.5 %。10月全月增速为+11.3%。

非耐用品消费:快递揽收量同比增速较上月收窄。10月28日至12月1日,快递揽收量同比+27.5%。9月23日-10月27日五周,快递揽收量同比+34%。9月2日-9月22日三周,快递揽收量同比+23%。

地产销售:样本城市维持正增长,一线城市增速有分化。我们统计的67个城市,12月前6日,地产成交同比+19.7%;11月地产成交同比+6.8%,10月同比-13%。12月前6日,北京、上海、广州、深圳分别同比增长+35.7%、-2.5%、+35.1%、+200.1%。

土地成交:周度溢价率再度回升。截至12月1日当周,土地溢价率回升至6.41%;11月为5.02%;10月为3.84%;9月为4.58%;8月为3.99%。

三、生产:水泥发运率降幅收窄,石油沥青装置降幅扩大

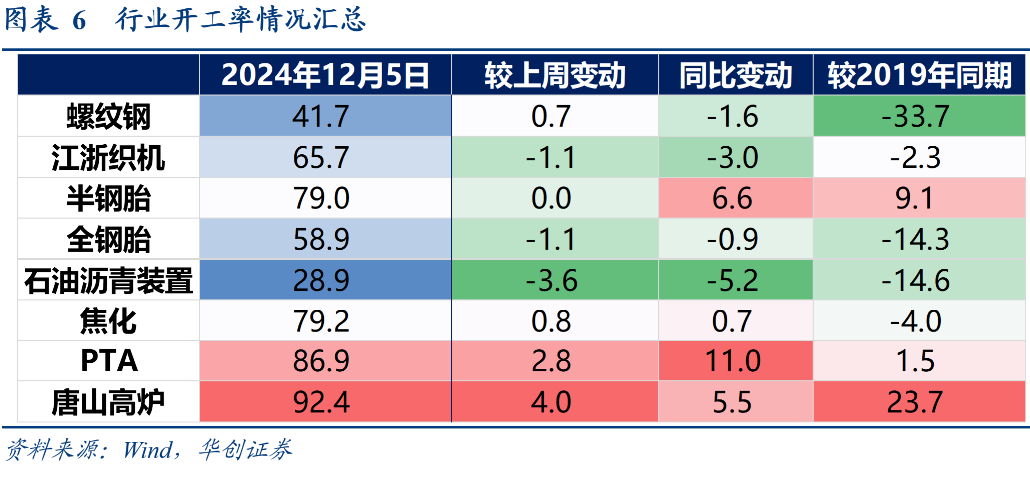

基建:水泥发运率降幅收窄,石油沥青装置开工率降幅扩大。截至11月29日当周,水泥发运率为35.8%,同比-3.35个点;11月2日-29日,四周平均为36.7%,同比-5.5个点。10月水泥发运率平均为37.7%,同比-9.7个点;9月全月平均为35.4%,同比-13.5个点。截至12月5日当周,石油沥青装置开工率为28.9%,较前一周回落3.6个点,较去年同期-5.2个点。11月前四周,开工率平均为30.4%,较去年同比-6.3个点。

工业生产:1)煤炭:秦皇岛港煤炭调度口吞吐量上行。12月前4日,增速上升至20%。11月同比为+5.5%;10月同比为+11.5%;9月全月同比为-2.6%。2)中上游开工率:环比来看,PTA、焦化、唐山高炉开工率均有所回升。同比来看,三者开工率略好于去年同期。3)下游开工率:环比来看,本周全钢胎、江浙织机有所回落,半钢胎开工率持平。同比来看,半钢胎开工率好于去年,江浙织机、全钢胎低于去年。

建筑:螺纹消费最新数据暂未更新。11月2日-29日,同比为-14.2%;9月28日-11月1日五周,累计同比-12%。

四、贸易:集装箱吞吐量继续回落,不同航线运价走势分化

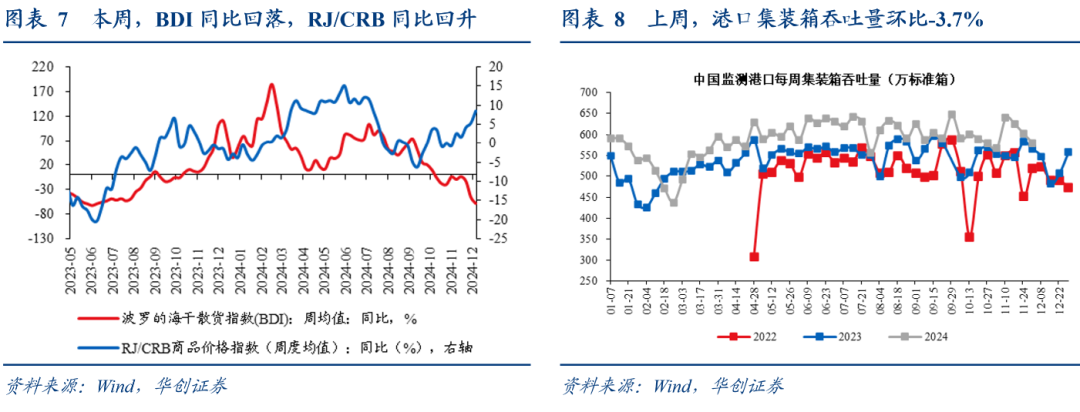

外需:①量的高频继续回落,价格高频延续回升。12月6日当周,量的高频跟踪指标BDI指数同比为-57.8%,上周为-45.1%;价的高频跟踪指标RJ/CRB指数同比为8.5%,上周为5.3%。②韩国11月出口同比降至1.4%,前值4.6%,其中半导体出口拉动5.3pp,前值6.6pp。越南11月出口同比降至8.5%,前值10.1%,其中劳密产品拉动4pp,前值6pp。③11月,摩根大通全球制造业PMI回升至50,前值49.4,或反映全球需求边际回暖。

我国:①上周,我国监测港口集装箱吞吐量继续回落。12月1日当周,我国监测港口集装箱吞吐量环比-3.7%,前值为-3.7%。②运价综合指数小幅上涨,不同航线走势分化。12月6日当周,上海出口集装箱综合运价指数环比+1%,上周环比+3.4%。欧洲航线方面,较上期微跌0.3%,前值为22.5%;北美航线方面,美西和美东航线分别较上期下跌1.1%、0.6%,前值分别为-12.5%、-0.9%;南美航线方面,较上期+6.8%,前值为1.7%。

五、物价:农产品和工业品价格均下行

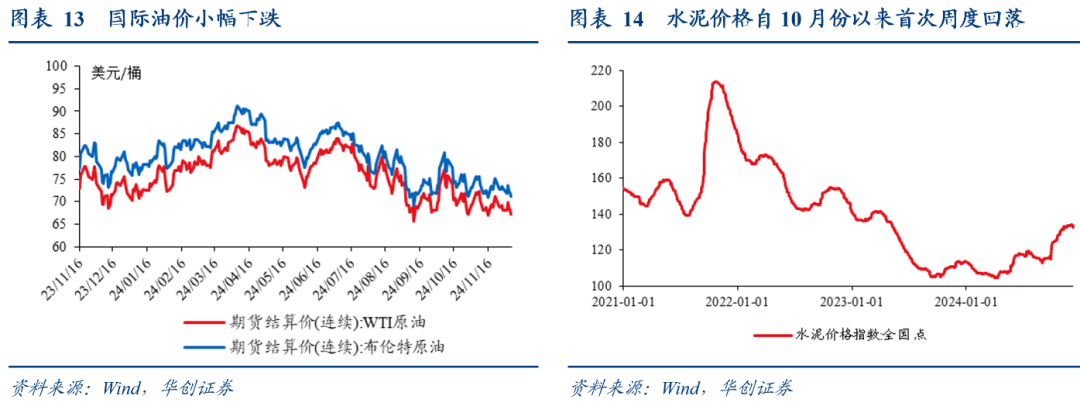

本周,蔬菜和猪价再度下行。临近年末,规模场出栏任务较重,供给压力偏大,猪肉平均批发价收于23.13元/千克,下跌1.6%。秋冬季蔬菜的供应整体相对充足,蔬菜批价下跌0.6%。水果批价下跌0.7%,鸡蛋批价上涨0.3%。

本周,动力煤价格继续小幅回落。山西产动力末煤(Q5500)秦皇岛港平仓价收于812元/吨,下跌0.7%;下游需求偏弱,京唐港山西主焦煤库提价收于1620元/吨,下跌1.2%;钢之家焦炭价格指数收于1624元/吨,下跌0.4%。

本周,国际油价继续小幅下跌。价格方面,截至12月6日,美油和布油期价分别收于67.2和71.12美元/桶,分别下跌1.2%、2.5%。美国商业原油库存明显下降,11月29日当周,美国原油商业库存减少507.3万桶至4.2338亿桶,降幅1.18%,库存相比去年同期下降4.9%。预计下周国际油价或因地缘政治风险上升而有所上行。

本周,螺纹钢价格转跌,铁矿石价格回落。螺纹钢上海现货价收于3410元/吨,下跌1.7%;铁矿石价格指数:62%Fe:CFR中国北方收于104.35美元/吨,下跌1%。其他方面,水泥价格下跌1.1%,自10月份以来首周回落。纯碱期价下跌3.4%,南华玻璃价格指数下跌3.7%。

六、利率债:10月以来化债债券发行超2万亿

特殊地方债(化债债券)发行计划更新:12月9日当周计划发行特殊再融资债4339亿。10月以来特殊再融资债已知发行22501亿,年内待发1499亿(以4000亿结存限额及2万亿置换存量隐性债务限额为目标)。

国债、证金债周度发行计划更新:已公布12月9日当周国债待发2400亿/净发1650亿,证金债待发150亿/净发-579亿。

政策方面,12月5日,《时事报告》杂志刊登财政部部长蓝佛安署名文章:《加快落实一揽子隐性债务化解政策》,蓝佛安表示,一揽子隐性债务化解政策作用直接、力度大,能够发挥“一石二鸟”作用。一方面,解决地方“燃眉之急”,缓释地方当期化债压力、减少利息支出。另一方面,帮助地方畅通资金链条,增强发展动能;一揽子隐性债务化解政策的出台,标志中国化债工作思路实现四个“根本转变”:从应急处置向主动化解转变,从点状式“排雷”向整体性除险转变,从隐性债、法定债“双轨”管理向全部债务规范透明管理转变,从侧重于防风险向防风险、促发展并重转变;财政部将密切配合地方,会同有关部门强化政策协同,形成工作合力,推动化债政策落地见效。财政部将切实提高政治站位,密切配合地方,会同有关部门强化政策协同,形成工作合力,推动化债政策落地见效,把党中央出台的隐性债务化解政策好事办好。一是加快债券发行使用,尽早发挥政策和资金效益。二是坚决遏制新增隐性债务,完善地方政府债务管理。三是推动融资平台加快改革转型,坚决防止违规为地方政府提供新增融资服务。12月6日,据财新近日从多名省级发改委、财政厅人士获悉,地方政府专项债券项目审核自主权试点或将推开,拟落地浙江、山东等12个省份,待正式文件下发后进入实操。国家发改委此前表示,发改委、财政部正按照部署研究开展专项债项目审核自主权试点,尽快出台优化完善专项债管理的新举措。12月7日,据国家发展改革委消息,截至目前,用于“两重”建设的7000亿元超长期特别国债已分三批全部安排到项目,另安排3000亿元用于加力支持“两新”工作。至此,全年1万亿元超长期特别国债已全部安排完毕,正在加快推进实施。

七、资金:十年期国债突破2%

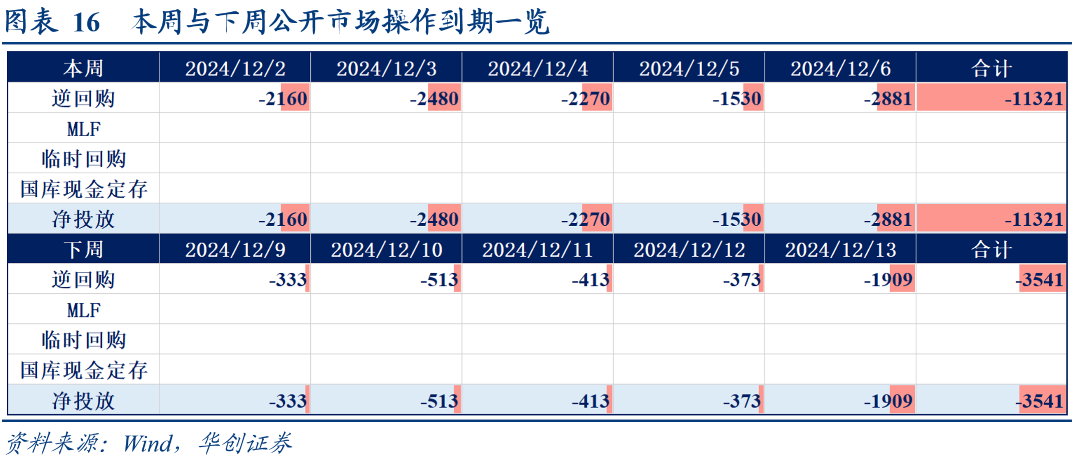

截至12月6日,DR001收于1.4934%,DR007收于1.6626%,R007收于1.8416%,较11月29日环比分别变化+17.23bps、+2.04bps、+5.08bps。本周央行逆回购净回笼资金11321亿,下周逆回购到期资金3541亿。

截至12月6日,1年期、5年期、10年期国债收益率分别报1.3485%、1.6111%、1.9539%,较11月22日环比分别变化-2.13bps、-4.87bps、-6.67bps。

具体内容详见华创证券研究所12月8日发布的报告《【华创宏观】乘用车零售周度增速明显回落——每周经济观察第47期》。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。