债市跟踪 | 或有一调,抓紧上车

作者:郁言债市

题图:郁言债市微信公众号

摘 要

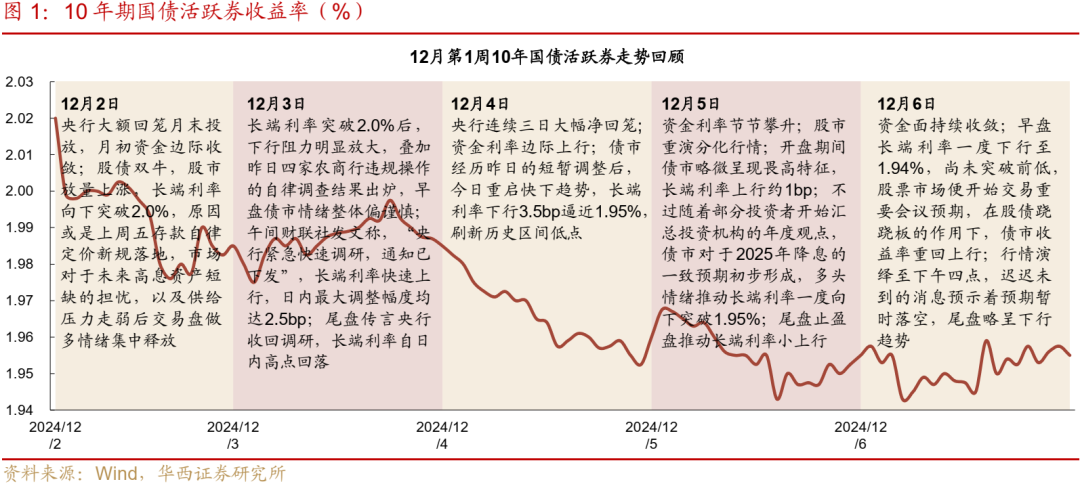

12月2-6日,长端利率延续11月末的强势下行行情。10年国债活跃券(240011)下行至1.96%(-7bp);30年国债活跃券(2400006)下行至2.16%(-4bp)。

►长债收益率新低之后,债市或阶段性回归冷静

本周10年、30年国债收益率双双实现历史性突破,10年国债收益率一度下行至1.95%,创下全历史新低水平;30年国债收益率则向下突破2.14%,刷新2006年以来历史新低水平。长端利率超预期破位的背后,或主要有两股力量推动,一是存款自律新规落地后,市场对于来年潜在极致“收益荒”的担忧;二是海内外机构对2025年国内政策利率降息较强的一致预期,驱动市场提前为此定价。

不难看出,两股力量均为中长期的定价逻辑,若利率在短期内下行速度过快,市场关于合理点位的分歧可能也相应放大,进而带来利率的自发回调。

►长端利率下行的“四重阻力”

从短期节奏来看,长端利率不断创新低,下行阻力或也在加大。

一是监管或重新出面,维系长端利率的合理性。自11月末10年国债收益率逼近并突破2.0%点位以来,已有部分官方媒体发文喊话市场关注利率定价问题。后续如果长端利率持续下行出圈,监管或重新关注利率变化及其附带影响。

二是债基久期重新拉升至高位,表明交易情绪偏热。2024年以来,每一轮利率债基久期高位,市场调整的风险均增加,同时波幅也在加大。

三是资金已然趋紧,即将面临税期的流动性考验。12月中,此时银行端往往会面临常规的税期缴款压力,同时银行可能还需在月中以前提前完成跨年流动性储备,叠加16日又有1.45万亿元MLF资金即将到期,资金自发转松的可能相对较低。

四是12月中下旬是中央政治局会议、中央经济工作会议内容出炉的重要节点。在此以前,市场可能会实现交易刺激型增量政策出台的可能性,进而提振市场风险偏好,债市表现或在一定程度上受到压制。此外,下周备受关注的的11月金融、信贷数据结果即将出炉,需求端超预期回暖的可能性相对较大,也会对债市的下行趋势产生短期扰动。

►若利率出现回调,或是配置盘的介入机会

未来一周或是长端利率极致下行后的短暂休整期,不过“四重阻力”或更多改变节奏而非方向,因此如果利率出现回调,可能均是配置盘的介入机会。对于交易盘而言,如果自身产品久期已然偏高,可根据承受波动的能力,选择部分止盈,或是抗住波动等待新一轮下行行情。

风险提示:货币政策出现超预期调整。流动性出现超预期变化。财政政策出现超预期调整。

01

利空未至,情绪升温,长端利率屡创新低

12月2-6日,长端利率延续11月末的强势下行行情。10年国债活跃券(240011)下行至1.96%(-7bp);30年国债活跃12月2-6日,长端利率延续11月末的强势下行行情。10年国债活跃券(240011)下行至1.96%(-7bp);30年国债活跃券(2400006)下行至2.16%(-4bp)。

本周主要影响事件及因素:

(1)存款新规落地,收益受限的非银存款存在换仓需求,且部分对公存款或流向理财、债基等机构,债市提前为潜在资产荒定价。

(2)国内外研究型机构一致预期2025年国内政策利率依然存在降息空间。

(3)部分监管机构分管媒体开始在文章中关注利率点位问题,金融时报公布四家农商行违规操作的自律调查结果,旨在引导债市健康发展。

(4)年末重要会议即将召开,股市对会议内容有所预期,债市反应平淡。

(5)资金面边际收敛,周三起借贷成本持续走高。(2400006)下行至2.16%(-4bp)。

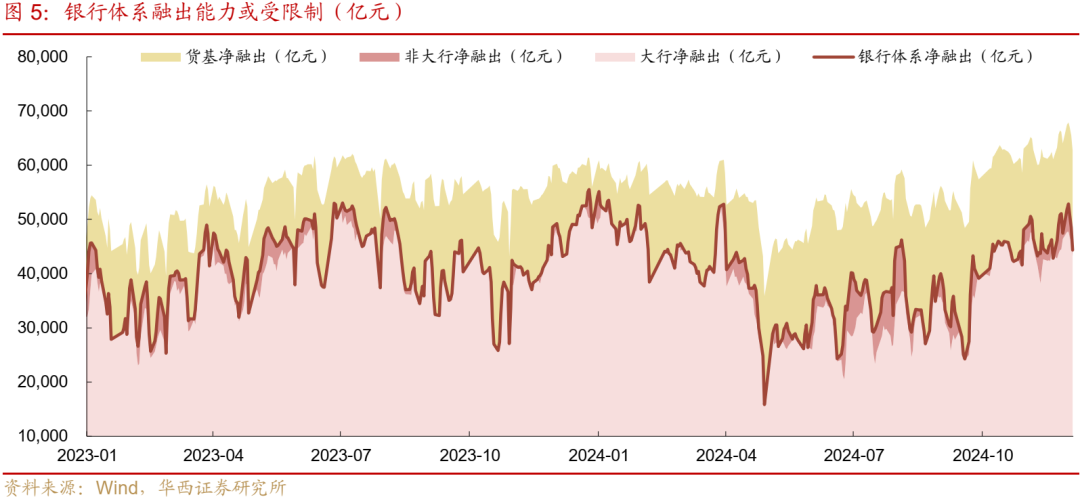

央行连续大额回笼跨月投放,银行融出意愿边际下滑,月初资金利率节节走高。12月2-6日,央行每日净回笼资金分别为2160、2480、2270、1530、2881亿元,累计回笼规模为1.13万亿元。截至12月6日,央行逆回购余额仅剩3541亿元。在央行逆回购余额持续下滑的同时,银行体系净融出规模也在同步下降,12月6日供给量为4.43万亿元,较3日高点下滑8545亿元。资金利率也相应在月初攀升至高位,R001及R007周环比上行19bp、5bp至1.65%、1.84%。

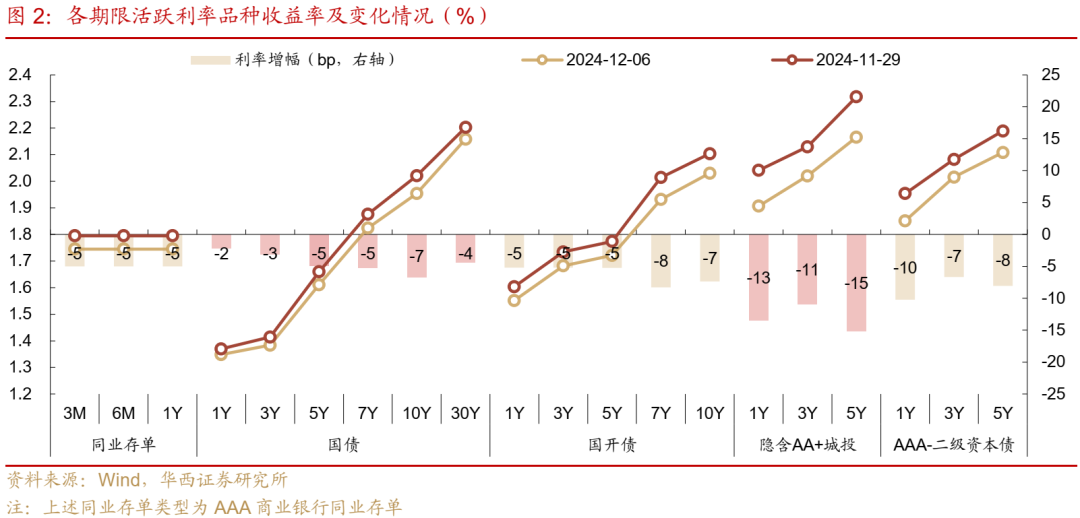

各期限、各品种收益率普遍下行,信用行情更占优。同业存单方面,资金面边际收敛,存单到期收益率周初大幅下行后,周中开始反弹,全周来看,3个月、6个月、1年期存单收益率均下行5bp至1.75%,3个月及以上曲线极度平坦。利率债方面,短端受到流动性制约,表现不及长端,1-3年国债下行幅度仅为2-3bp,中端5-7年国债收益率下行约5bp,长端10、30年收益率均创历史新低,分别下行7bp、4bp至1.95%、2.16%。信用债方面,AAA-二级资本债中,短端补涨,1年期收益率下行10bp至1.85%,3年、5年期品种收益率下行7bp、8bp至2.02%、2.11%;隐含AA+城投债中,1年、3年、5年期收益率分别下行13bp、11bp、15bp至1.91%、2.02%、2.17%。

下周(12月9-13日)债市关注点:

►11月通胀数据(12月9日)

►11月进出口数据(12月10日)

►11月金融数据(12月11-13日)

►美国11月通胀数据(12月11日)

►12月税期前夕资金面变化

►年末中央政治局会议、中央经济工作会议等重磅会议即将召开

02

或有一调,抓紧上车

长债收益率新低之后,债市或阶段性回归冷静。本周10年、30年国债收益率双双实现历史性突破,10年国债收益率一度下行至1.95%,创下全历史新低水平;30年国债收益率则向下突破2.14%,刷新2006年以来历史新低水平。长端利率超预期破位的背后,或主要有两股力量推动,一是存款自律新规落地后,市场对于来年潜在极致“收益荒”的担忧(分析详见《存款自律定价新规,怎么看?》);二是海内外机构对2025年国内政策利率降息较强的一致预期,驱动市场提前为此定价。

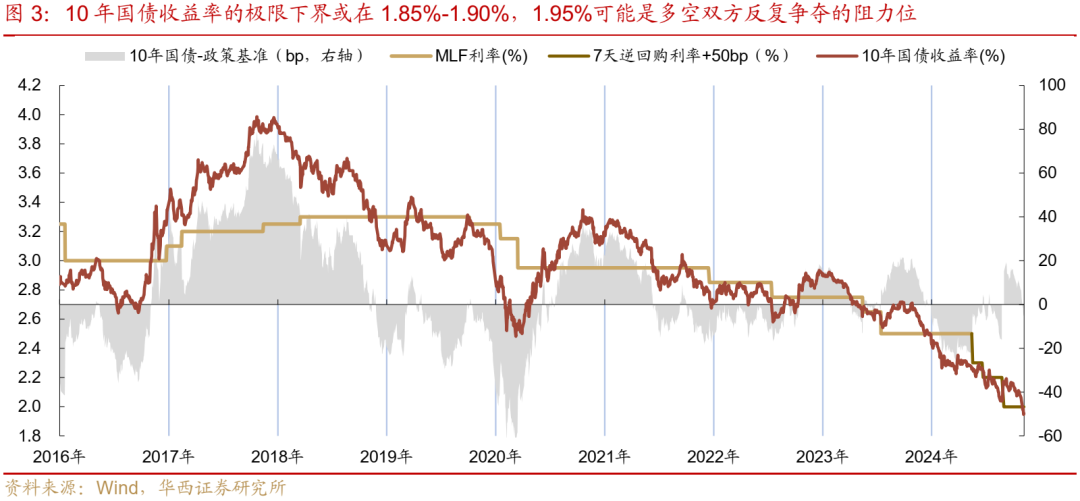

不难看出,两股力量均为中长期的定价逻辑,若利率在短期内下行速度过快,市场关于合理点位的分歧可能也相应放大,进而带来利率的自发回调。我们可以从两个视角来观察当前利率定价的合理性:

首先参考今年二季度以来市场的定价习惯。在资金利率相对稳定的背景下,10年、30年国债收益率相较DR007的有效利差中枢(排除资金过紧的极端样本)分别为44bp、64bp,假设资金面合理充裕期间DR007定价为1.60%,对应的10年、30年国债中性收益率应为2.04%、2.24%,这也意味当前长端、超长端利率普遍定价了8-9bp的超额下行预期。

其次是以政策利率为参考的定价框架。在今年6月中旬以前,市场习惯于使用MLF利率作为10年国债收益率的“政策锚”参考;6月中旬过后,随着7天逆回购利率成为核心政策利率,MLF的定价指导性被弱化,市场开始使用7天逆回购利率+50bp作为长端利率的“政策锚”替代。从利差角度判断,除了2024年初的极端行情外,每当市场对降息有所期待,10年国债收益率普遍会低于政策基准约10-15bp,即10年国债收益率的短期极限下界,或在1.85%-1.90%。

我们在讨论合理定价的时候,往往意味着市场短期处于超调或者超涨的阶段。从短期节奏来看,长端利率不断创新低的超涨过程中,下行阻力或在加大。

一是监管或重新出面,维系长端利率的合理性。自11月末10年国债收益率逼近并突破2.0%点位以来,已有部分官方媒体发文喊话市场关注利率定价问题。如12月2日,交易商协会通报关于四家农村商业银行自律调查情况;12月3日证券时报发文称,债市“多空”力量交织,国债收益率下行空间有限;12月6日,证券日报发文称,金融机构扎堆“抢券”不可取等。后续如果长端利率持续下行出圈,监管或重新关注利率变化及其附带影响。

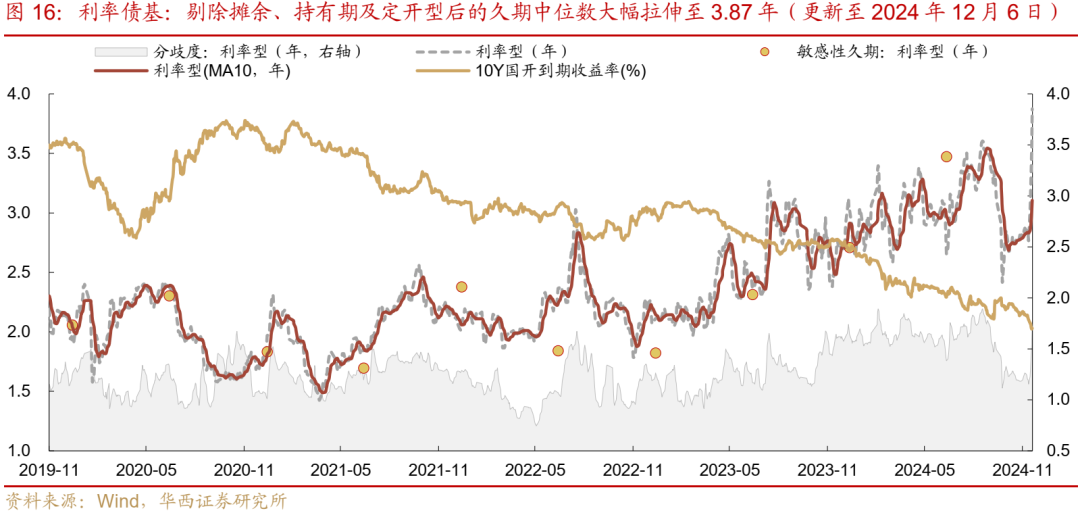

二是债基久期重新拉升至高位,表明交易情绪偏热。观察基金类机构的二级成交,11月25-29日、12月2-6日期间,基金恢复了对长久期品种的配置,累计买入7年及以上利率债1278亿元。反映在“仓位法”久期模型测算结果上,截至12月6日,利率风格久期中枢拉升至3.87年,滚动3M业绩排名前20%的产品,久期中枢更是重回5.09年高位,二者均处于2024年以来95%+的久期高分位。

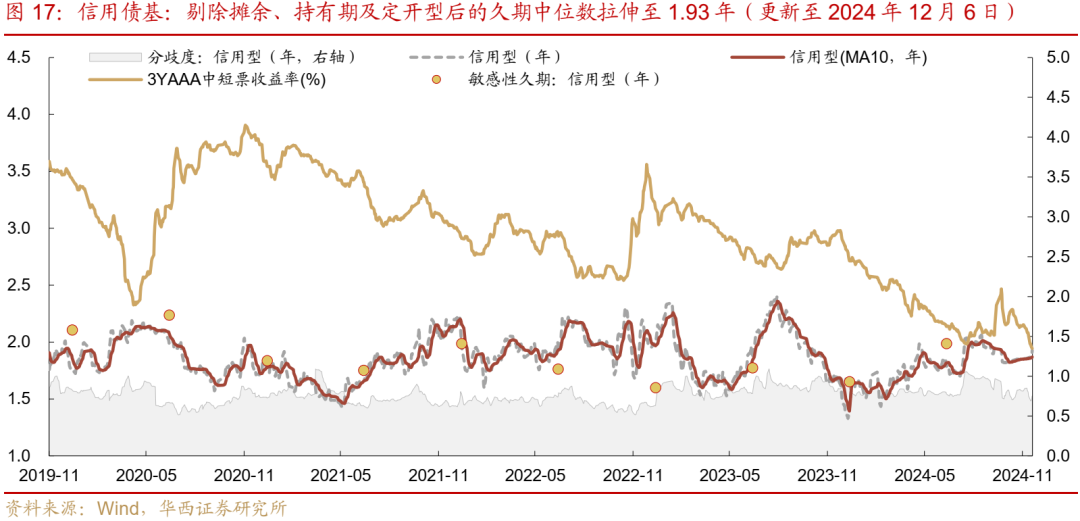

为了验证结果的合理性,我们也挑选出近期利率曲线平行下移区间(11月29日至12月4日)作为参考,利用“收益率估算法”大致评估各类债基久期的中枢水平,如利率债基、信用债基、金融债基在4个交易日内的区间收益率中位数分别为0.34%、0.22%、0.28%,对应去杠杆久期水平分别为4.50、2.03、2.37年。双重验证下,12月初交易型机构久期整体偏高。从2024年的情况来看,每一轮利率债基久期高位,市场调整的风险均增加,同时波动幅度也加大。不过我们不能确定的是,从久期到达高位,到出现调整,有多久的时间间隔,对波动比较敏感的资金可提前防御。

三是资金已然趋紧,即将面临税期的流动性考验。随着月初央行快速回收11月末的短期流动性投放,银行体系融出能力或受限制,市场更加依赖货基等“弹性供给”的融出。月初隔夜利率R001相应攀升至1.60%+,偏贵的借贷成本也开始倒逼非银机构压降自身杠杆。当时间推移至12月中,此时银行端往往会面临常规的税期缴款压力,同时银行可能还需在月中以前提前完成跨年流动性储备,叠加16日又有1.45万亿元MLF资金即将到期,资金自发转松的可能相对较低。

四是12月中下旬是中央政治局会议、中央经济工作会议内容出炉的重要节点。在此以前,市场可能会实现交易刺激型增量政策出台的可能性,进而提振市场风险偏好,债市表现或在一定程度上受到压制。此外,下周备受关注的的11月金融、信贷数据结果即将出炉,参考11月末票据市场表现,需求端超预期回暖的可能性相对较大,也会对债市的下行趋势产生短期扰动。

综合来看,未来一周或是长端利率极致下行后的短暂休整期,不过“四重阻力”或更多改变节奏而非方向,因此如果利率出现回调,可能均是配置盘的介入机会。对于交易盘而言,如果自身产品久期已然偏高,可根据承受波动的能力,选择部分止盈,或是抗住波动等待新一轮下行行情。

03

12月首周,理财规模如期回暖

3.1 理财规模:环比增1113亿元

由于各家机构披露的时间存在差异,当周的理财规模仅反映了部分机构的变动情况,数据或存在不完整性和滞后性,前一周的规模变动相对更准确,当周相对准确的数据,可能需要等到下周三更新。

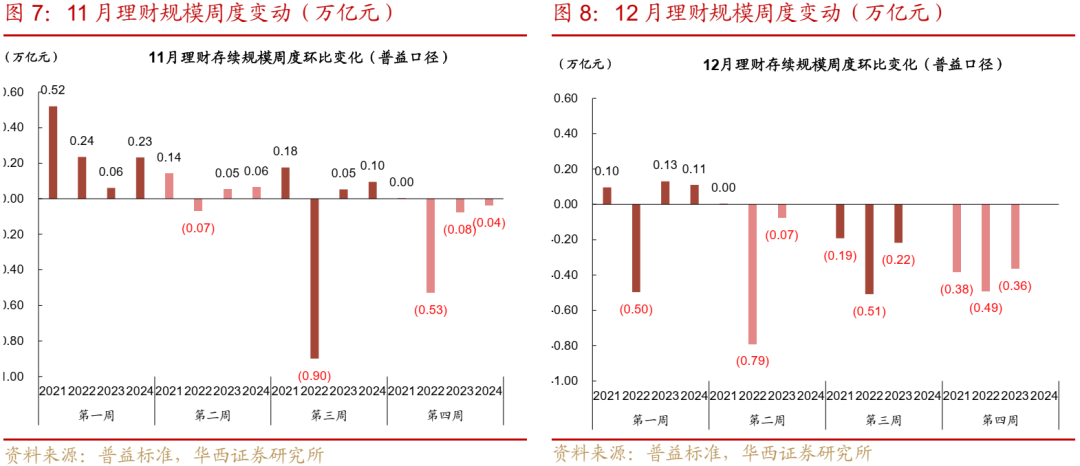

11月25日-12月1日,月末最后一周,理财资金受回表影响,存续规模承压,环比降386亿元至30.20万亿元。周降幅基本符合历史规律, 2021年同期,理财规模基本维稳,微幅上升24亿元;2023年同期,规模下降762亿元。

拆分产品类型,在回表的冲击下,现管类产品规模受到的影响相对显著,环比降1314亿元,而其他产品规模的变动情况则与往常相似。其中,最小持有期型产品规模维持正增,环比增939亿元,封闭式产品同样实现稳步增长,较前一周扩容269亿元;定开型产品规模则在继续下降,周降幅为308亿元。

跨月后,资金从银行表内流出,重回理财,12月第一周(12月2-6日)理财规模如期回暖,环比增1113亿元至30.31万亿元。增幅与往年同期差别不大(2021、2023年周环比分别为950、1300亿元)。拆分产品类型,受回表冲击最大的现管类产品并未回暖,存续规模继续缩减17亿元。相反,这部分资金可能转移至最小持有期型产品,其规模较前一周大幅扩容926亿元。长久期产品规模变动相对较小,封闭式环比增24亿元、定开型则下降23亿元。

观察后续规模变动节奏,年末回表所带来的规模压力从下周(12月9-13日)开始或将逐步显现。结合历史来看,12月第二周理财规模增长动能明显较首周减弱,2021年同期仅微增49亿元,2023年同期则下降749亿元。后续随着年末时点临近,理财规模所面临的压力可能会逐渐增加。

3.2 理财风险:区间负收益率进一步降至低位

由于理财破净率和业绩不达标指标易受产品过往业绩的影响,2024年以来波动水平相对不大,同过往几轮赎回潮的可比性不高,因此我们更加关注理财区间负收益率表现。

本周(12月2-6日)债市收益率持续下行,A股重回3400点,带动理财产品净值上涨。截至12月6日,短债、偏债混合理财代表产品净值单周增幅为0.10%、0.12%(周环比+0.01pct、+0.01pct),中长债代表产品净值增幅近两周持平于0.11%。体现在产品负收益率上,滚动近一周产品区间负收益率进一步降至低位,环比降2.8pct至0.4%。拉长期限来看,近三个月产品区间负收益率同样延续下降趋势,环比降0.5pct至0.4%。

整体破净水平持续下降,本周(12月2-6日),全部产品破净率环比降0.01pct至0.8%。各机构均在下降,国有行、股份行、城农商行均较前一周下降0.01pct,分别至1.6%、0.5%、0.7%。

产品业绩不达标率同样呈下降态势,本周(12月2-6日)全部理财业绩不达标率环比降2.4pct至16.9%。各机构不达标水平均实现不同程度的降幅,国有行、股份行、城农商行分别较前一周下降2.6、2.5、1.4pct,分别至21.6%、14.9%、10.0%。

04

杠杆率:银行间、交易所一升一降

月初以来,央行逆回购连续大额回笼,资金面持续收敛,银行间质押式回购成交额抬升。12月2-6日,银行间质押式回购平均成交量由前一周7.28万亿升至8.16万亿元。周内来看,成交量先升后降,周二升至全周最高点8.51万亿元,其后逐步降至周五的7.59万亿元。

隔夜占比则在持续下降,由周一的90.07%连续降至周五的87.71%。不过,日均隔夜占比有所抬升,由前一周的86.39%升至89.02%。

银行间杠杆水平先升后降,周均值由前一周的108.47%升至108.63%。周内来看,周二杠杆率冲至108.86%的周内高点,其后逐日降至108.28%。20日平滑后杠杆率中枢小幅抬升,截至12月6日为108.35%,上周五为108.33%。

交易所杠杆率周内变动与银行间相反,呈先降后升的态势,整体杠杆率水平由前一周的122.16%下降至122.11%。周内来看,周二杠杆率降至121.97%,其后连续升至122.22%。20日平滑后杠杆率中枢抬升,截至12月6日为122.05%,高于上周五的121.93%。

05

基金久期快速冲高

基金重新开始博弈久期,久期水平快速拉伸。本周(12月2-6日),利率风格中长债基久期中枢由前一周的2.77年快速拉伸至3.87年,达今年以来的最高点;信用债基久期升幅相对较小,由前一周的1.86年拉伸至1.93年,尚未突破9月1.96年的平均值。

需要说明的是,久期模型本质上是通过分析一段时间内基金产品的收益序列特点,以此来捕捉不同期限仓位变化的信息,若基金在短期内频繁调整策略,久期模型所反映的结果存在一定的滞后性。

此外,我们也沿用《一季度纯债基金规模“百态”》中短债与中短债基金的划分名单(Wind口径下的短债基金包含了中短债基),采用类似的方法对短债、中短债基金进行了久期跟踪。

短债及中短债基金久期中枢有所分化,中短债基金久期同样拉伸,由前一周的1.26年延长至1.38年;而短债基金久期中枢仍在继续压缩,由0.95年缩短至0.90年。

说明:我们在《久期测算2.0版,兼具高频与精准》中,结合基金实际运作特点,改进了久期测算的方法论,并对各个季度内存续的中长债基(剔除了摊余型、持有期型及定开型)进行了风格分类,根据基金季报中各券种持仓数据,将国债、政金债、同业存单及其他(多为地方债)视为利率型持仓,将企业债、中票、短融、非政金金融债及ABS视为信用持仓。参考24Q2结果,我们将利率持仓高于70%的品种归类为利率债基(共327只),将信用持仓高于70%的品种归类为信用债基(共180只)。

06

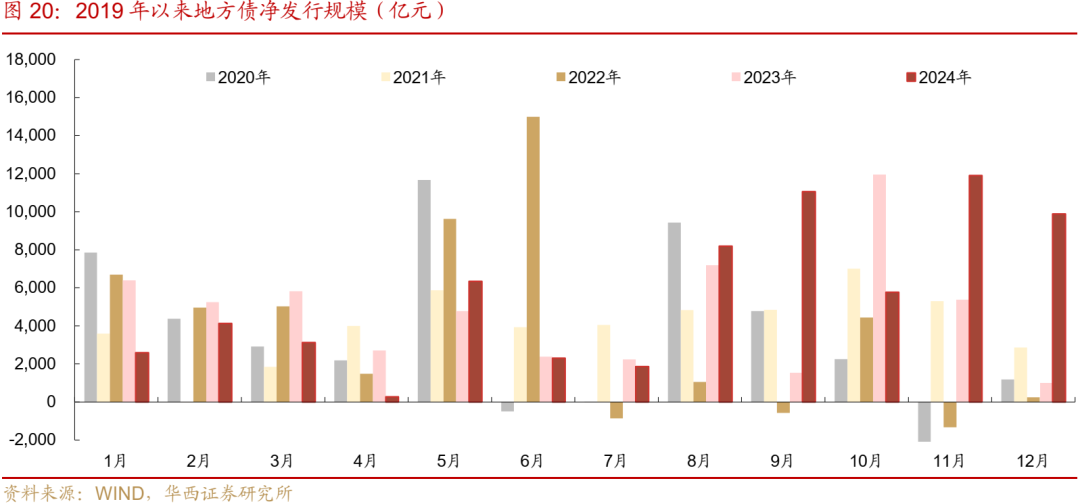

2万亿地方债发行即将落幕

地方债方面:

2万亿的特殊再融资债发行进程将在下周落幕。回溯本轮地方债发行进程,整体节奏偏快,不到1个月时间,2万亿地方债基本落地。11月8日,十四届全国人大常委会宣布“增加地方化债资源10万亿元”;11月15日,首支置换存量隐性债务再融资债正式发行。本周(12月2-6日),累计发行5487亿元,下周(12月9-12日)计划发行4587亿元。截至12月12日,年内用于置换隐性债务的地方专项债共计发行19953亿元(发行进度99.8%),发行进程进入尾声。

1. 发行量

周度来看,12月2-6日,发行地方债5487亿元,净发行5422亿元,其中新增一般债1亿元、新增专项债111亿元(其中:特殊专项债0亿元)、普通再融资债126亿元、特殊再融资5240亿元。12月9-12日,发行地方债4587亿元,净发行4460亿元。其中新增一般债59亿元、新增专项债8亿元(其中:特殊专项债0亿元)、普通再融资债188亿元、特殊再融资债4340亿元。

月度来看,12月1-12日发行地方债10074亿元,净发行9882亿元,其中新增一般债59亿元、新增专项债119亿元(其中:特殊专项债0亿元)、普通再融资债316亿元、特殊再融资9580亿元。

2. 发行进度

1月1日-12月12日,新增地方债累计发行46685亿元,同比上升2563亿元。截止12月12日,新增地方债剩余额度515亿元,其中新增专项债、新增一般债分别剩余118亿元、397亿元(发行进度99.7%、94.5%)。

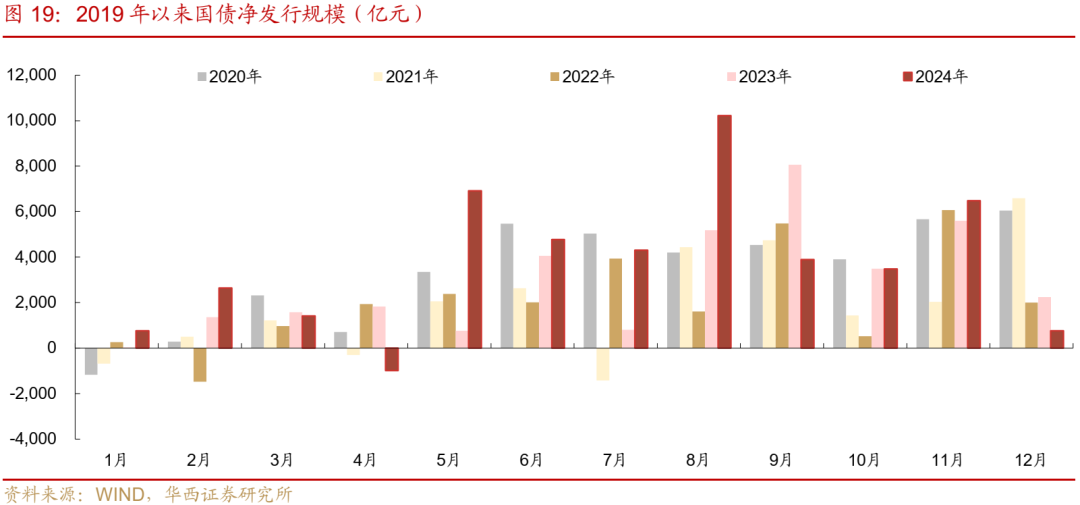

国债方面:1. 发行量

周度来看,12月2-6日发行国债1010亿元,净发行810亿元。12月9-13日,发行国债2400亿元,净发行1650亿元。

月度来看,12月1-13日发行国债3410亿元,净发行2460亿元。

2. 发行进度

1月1日-12月13日,国债累计净发行46382亿元,同比上升11908亿元。截止12月13日,国债净发行剩余额度-2982亿元(发行进度106.9%)。

政金债方面:1. 发行量

周度来看,12月2-6日发行政金债840亿元,净发行340亿元。12月9日发行政金债150亿元,净发行150亿元。

月度来看,12月1-9日发行政金债990亿元,净发行490亿元。

2. 发行进度

1月1日-12月9日,政金债累计净发行16538亿元,同比下降1461亿元。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。