刚刚,重磅出炉!年内最牛基金榜单来了

作者:ETF进化论

题图:ETF进化论 微信公众号

兄弟姐妹们,悄然间,今年就剩1个月了。

基金排名也进入冲刺阶段,在924行情前,大部分基金的年内业绩为负。受益于这波史诗级暴涨,今年净值增长率为负的基金数量锐减。

72.22%的主动权益类基金年内净值增长率为正。今年以来有1145只主动权益基金净值增长率超过10%,264只超过20%,65只业绩超过30%,3只业绩超50%,最牛基金净值增长率为53.32%。

83.74%的ETF基金年内净值涨幅为正。在1015只ETF中,今年以来共有623只ETF涨幅超10%,232只涨幅超过20%,81只涨超30%,6只涨超50%,最牛ETF涨幅为68.9%。

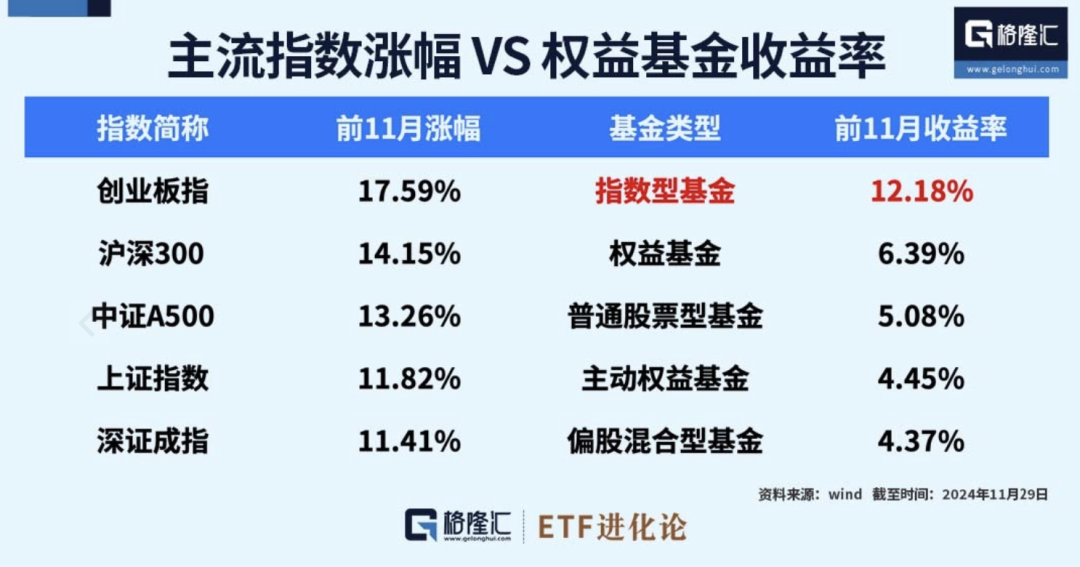

基本“满仓”的指数基金大幅跑赢主动权益基金。指数基金、权益基金、普通股票型基金、主动权益基金、偏股混合型基金年内净值增长率分别为12.18%、6.39%、5.08%、4.45%、4.37%。

盘点下,主动权益基金具体表现。华夏北交所创新、永赢先进制造、华宝海外科技在11月收益率均超17%,拿下主动权益基金11月业绩榜前三。

主动权益基金年内业绩榜,国融融盛龙头、大摩数字经济、华夏北交所创新年内收益率均超50%,排名前三。

周德生管理的国融融盛龙头严选以53.32%的业绩,暂位列年内业绩榜第一。截至三季度末,国融融盛龙头重仓股包括同花顺、东方财富、欣旺达、中际旭创、指南针等,集中于金融科技赛道。

紧随其后的是雷志勇管理的大摩数字经济A,以51.63%的业绩位列年内业绩榜第二。大摩数字经济重仓股包括中际旭创、新易盛、沪电股份、天孚通信、海光信息、深南电路、歌尔股份、工业富联。

在9月24日-10月8日这波暴涨助力下,主要指数年内普遍上涨。截至11月29日,上证指数、深证成指、沪深300指数今年以来分别涨11.82%、11.41%、14.15%,北证50指数涨幅18.46%,领涨市场。

抓住这一波北交所行情的华夏北交所创新、汇添富北交所创新精选,今年以来净值增长率达到50.48%、47.89%,目前位居主动主动权益基金年内业绩榜第三、第四。

随着年度行情逐渐进入尾声,主动权益基金的冠军争夺战已进入冲刺阶段。从目前看,业绩领先的基金业绩差异并不大,12月将迎来很关键的决战时刻。

最新ETF榜单来了。

指数基金前三名均跑赢主动权益基金前三名。

年初至今,科创芯片ETF南方以68.92%的涨幅,位居第一。科创芯片ETF博时、集成电路ETF、数据ETF年内涨幅分别为55.33%、55.28%,排名第二、第三。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

ETF资金榜单,股票型ETF和跨境型ETF在11月合计净流入约560亿元,中证A500ETF成为资金流入的主要目标,资金在抛售科创50、沪深300等ETF。

11月,中证A500ETF龙头“吸金”超125亿,位居市场第一。

中证A500ETF已经超越科创50ETF成为全市场第二大指数ETF。资金净流入TOP20的ETF中,跟踪中证A500指数的ETF有14只上榜,合计净流入资金1147亿元,成为市场主要增量资金。

11月,超百亿资金净流出沪深300ETF、科创50ETF;创业板ETF、中证500ETF资金净流出分别超89亿元、57亿元。

年初至今,沪深300ETF、上证50ETF、中证500ETF、创业板ETF、中证1000ETF、中证A500ETF最受资金青睐。

年初至今,银华日利ETF资金净流出199亿,证券ETF、华宝添益ETF资金净流出140亿元、91亿元。

对于A股市场,长城证券研报指出,“924”行情以来,市场活跃度显著提升,全A成交额大幅攀升并在10月8日创下阶段性高点;政策驱动下,大盘和小盘板块的成交额占比呈现分化特征,大盘在10月初达到高点后回落趋稳,小盘则持续上升;短周期看,自9月24日以来A股资金风格经历了两轮切换;而从偏长视角来看,被动投资正在成为增量资金的重要来源。

万联证券表示,当前A股市场投资者情绪处于修复阶段,交投热度的回升需要提振市场信心、吸引中长期资金入市等政策效果进一步显现;从估值角度看,多数行业指数基金持续扩容,关注配置机遇;重要会议即将召开,大盘蓝筹或相对受益;新质生产力发展加快,科技成长板块中取得技术突破、需求预期扩张的细分领域。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。