ETF降费后的十大猜想

作者:表舅

题图:表舅是养基大户微信公众号

昨晚我们聊到,在白天,吴主席于香港论坛上,提完“稳步推进公募行业费率改革...ETF发展的势头非常好”的定调后,昨晚21点不到,各家头部基金纷纷公告挂网,宣布开启新一轮的ETF降费潮,多只千亿级的ETF产品,直接从0.5%的管理费,降到最低档的0.15%。

这厢,媒体帮大家算了一下,一轮降费后,每年可以给基民节省XX亿的费用;那箱,也有人转了一篇文章,给出了解读,“时代抛弃你的时候,连招呼都不会打一声”,提醒从业人员,在行业收入骤降的背景下,要珍惜最后的日子,不被优化掉。

从白花花的胳臂,想到涩涩,属于恶意联想;从ETF降费,想到从业人员被优化,虽然链条比较长,也比较残忍,但逻辑确实也是自洽的。

当然,文章提到,“公募基金黄金年代的结束”,这个有待商榷——以新能源车为例,在价格战背景下,虽然必将迎来行业的出清,但在“躺平必定失败”的竞争节奏下,也催生了行业整体的创新和迭代。

在新一轮降费后的第二天,简单聊聊,这件事衍生出去的,十大猜想。

(能力所限,想到哪儿写到哪儿,无草稿,求轻喷)

1、宽基ETF,彻底挤出中小玩家。

这个很好理解,0.15%的管理费,即使不算人力成本,以目前的生态看,算上做市等成本,也是亏钱的状态,只有头部烧的起、熬得住。

有人会问,明明是亏钱,为啥头部还要做?

首先,现在亏钱,不保证一直亏钱,成本永远是可以压缩和转嫁的。

其次,两个点:

对个人而言,规模是资管公司最好的成绩单;

对机构而言,规模是资管公司最有效的营销广告,全球前三的资管公司,分别是贝莱德、先锋、道富,看似差距没那么大,但是从知名度而言,如果不是先锋和蚂蚁搞过基金投顾,知道先锋的人有几个?知道道富的,又有几个?排第四的是谁,恐怕更没几个人清楚了。

规模,就是最好的品牌,而品牌,本身可以是无价的。

所以,你愿意花2000万,去投复用率为零的电梯广告,还是花同样的钱,去做有一定远期想象空间的规模?

2、行业ETF,加速寻找新质生产力等差异化的方向。

看美国资管公司的指数类规模的前十、前二十就知道,头部,只能做到对宽基的赢者通吃,但在行业指数等方面,依然是百花齐放的局面,很多中小机构,都可能有冷不丁的在某个主流行业指数上成为龙一龙二。

在国内,这个现象只会更明显,因为我们的散户占比更高、ETF未覆盖人群更多、营销更卷、渠道的牵引能力也强的不是一丁半点(看平台推谁的产品)。

这里,也包括其他细分的ETF品种,比如杠杆ETF(如果未来放开)、主动管理型ETF(类似海外的ARK系列)、期货类ETF、实物资产类ETF、多资产ETF(固收+类型的),等等。

3、指增、smart beta型的指数产品,依然是蓝海。

这也是中小机构脱颖而出的机会,我们下一part会重点举例讲到,以A500的指增为例。

当然,多说一句,优秀的主动权益团队和产品,依然是生态里不可或缺的,且也一定阶段性会有好的跑出来。

4、ETF投顾,下一个更广阔的蓝海。

ETF,说到底,是工具。

有了工具,怎么使用工具,才是行业的下一个课题和重大的方向。

换句话说,现在是个人客户自己炒ETF,未来,机构怎么帮客户炒ETF,怎么配置指数产品,才是长期的趋势。

这里,既包括基金公司自己在ETF投顾组合上的展业(预计后续会放开),也包括券商端,场内投顾的放开。

5、基金通,等待银行和电商平台的入局。

这应该也是箭在弦上的业务。

用大白话说,很简单,现在场内的ETF,只能在券商app、同花顺上买卖,以后通过基金通,可以实现在银行app、三方平台app上进行买卖。

场外基金业务已经证明了,银行和电商平台,才是真正的卷王,这两股势力入局后,覆盖的客户数,预计会成倍的放大。

毕竟,有太多的ETF,现在都只有几百个个人客户,说来也可怜。

6、头部基金公司,寻找其他业务增长点。

这是对中小基金公司而言的,也是一个挤出效应。

对大基金公司来说,ETF有量无利,那么为了保证利润的增长,为了把规模效应带来的品牌效应变现,那么必须在其他业务上,寻找增长点,且必须提前投入。

换句话说,原来大基金公司靠ETF的营收,活得就够滋润了,可能看不上部分细分业务板块,现在要开始做业务下沉了,要做资源的再分配、战略的再调整,确保东边西边一起亮。

7、QDII相关的ETF,也是一个潜在的增长点。

外汇管理局的朱局长,在香港论坛上提到,目前已经批准QDII超过200家,规模超过1600亿,有力支持国内投资者进行资产配置。

后续要不要继续加大对外开放?要不要继续支持国内投资者进行资产配置?

答案是显而易见的,无非节奏快慢的问题。

海外是更广阔的天地,有更多的蓝海等待挖掘,比如,最简单的,现在国内依然没有美股罗素2000相关的小盘ETF。

8、ETF出海,这也是A系列指数的意义之一。

这在今年,已经渐成气候了,简而言之,就是编制出好的指数,引入外资进入,特别是沙特这样的有分散化配置需求的国家,也包括一带一路和南方国家的资金。

某种程度而言,A50、A500等A系列指数,就是在做这方面的准备,在指数编制上,“更加和海外优质指数接轨”,且要具备迭代的能力,获得外资的信任。

9、去中心化的短视频营销,彻底崛起。

抖X炒股,虽然有不合规的地方,但其威力,大家已经见识到了。

未来,围绕ETF和指数产品,去中心化的短视频营销(大白话说,不是基金公司官方自产的),将是重中之重,意见领袖的意见会更重要。

毕竟,和主动权益不同的一点在于,指数类产品,挂钩的行业也好、市场也罢,每天都在发生新鲜事,每天都有可以聊的事情。

10、从业人员,寻找以上赛道产生的新蓝海。

我们把话圆回来,之所以不认为“公募基金黄金年代的结束”,是因为客户资管管理、资产配置的需求不会发生变化,居民资产从存款、从地产,向标准化资管产品转移的路径不会发生变化,资管产品从主动向被动转移的趋势不会发生变化。

换句话说,行业的总蛋糕,还是会变大的,只不过,需要大家去寻找别处更宽广的蓝海,比如,现在各家一定都非常缺,善于销售ETF的机构销售。

......

多聊三个市场的热点哈。

1、顺着上面的说,A500是否仅仅是头部的游戏?

11月初的推文《看起来像中国人当总统了》中,我们提到,“下步,大家仍然可以在A500的世界,看到公募基金,或者可能是中国金融历史上,营销力度最大的机构集体行动,大家觉得9月底被动指数超越主动权益属于历史的高潮,但可能,10年后回头看,这一切,仅仅是更加宏大的故事的开端而已”。

从这个月的实际情况来看,不管是从参与程度(80多家基金公司上报产品),还是规模增速(2个月不到,规模突破2000亿),说是历史之最应该已经不过分。

在这场看不见硝烟的战斗中,唯一的一个问题就在于,A500,是不是就是头部基金公司的战场,其它公司靠边站就可以了?

从ETF的角度来看,是的——竞争越激励,需要的投入越大、且投入周期越长,因为谁都不敢在过程中有所怠慢,最后,和所有的宽基指数一样,一定是少数人笑到最后。

但从指数来讲,不一定,因为还有围绕A500的指增产品——因为A500本身声势浩大的营销推广,其指增产品天然就站在巨人的肩膀上,具有销售的势能(用大白话说,你觉得A500增强和中证800增强,哪个卖给散户,更easy一点)。

所以我们能看到,大量在量化团队上有优势的公募,私募基金,都在迅速准备发行A500的指增产品,但是,指增的超额,也不是说每一家都能做出来的,需要一定的实力。

早在去年3月,我们就写了一篇《公募风口系列,盘点7位公募量化经理》,提到了招商王平、华夏孙蒙、国金马芳、国泰君安资管胡崇海、中信保城江峰、西部利得盛丰衍和万家乔亮,7只公募的量化团队,我估摸着,这几家,早晚都会发A500的指增产品,只不过,有些大厂正在卷A500ETF,指增就得缓缓,而像国泰君安资管这样的,就比较坚决,就是布A500的指增产品,我看准备在发,国泰君安中证A500指数增强(A份额代码是022467,C是022468,有兴趣的可以关注下)。

指数增强产品的收益,说到底,很简单,贝塔+阿尔法,贝塔就是指数本身的表现,而阿尔法当然就是量化团队,通过选股带来的超额。

A500的贝塔部分,我们就不提了,上周五发布的市值管理指引,我们在《A股第一指数?》里已经提过了,作为监管书面明确的扛把子指数,这就是最坚硬的贝塔了。

而至于阿尔法的部分,咱们之前聊过,A500不一定是比沪深300更好的指数,但A500可能是比沪深300更适合做指增的指数。

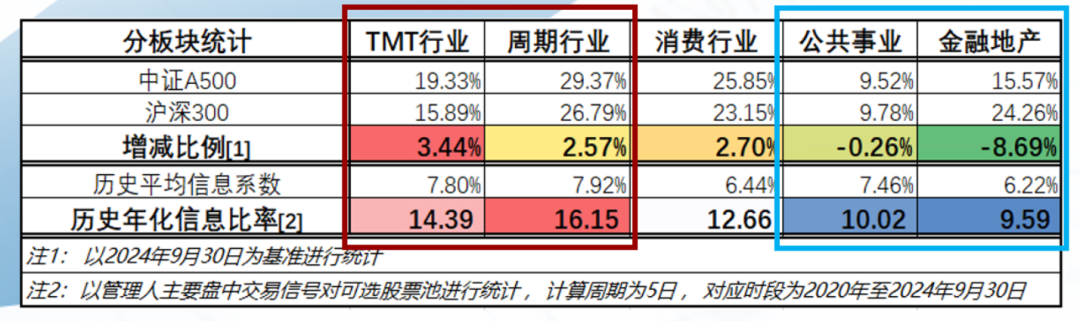

我也听了一下国泰君安资管的线上路演,简而言之,用下面这张图就可以说明:对指数增强策略而言,其实就是通过量化的手段,从一堆股票里,选出能跑赢市场的个股,那么,这些股票的差异化越大、离散程度越高,理论上跑出阿尔法的可能性会越高,反之,如果股票都是雷同的,那么你就很难挑出牛股。而比较A500和沪深300,会发现,A500在TMT和周期行业暴露的更多,这两个板块企业经营的差异化比较高,更容易做阿尔法,而沪深300在金融和公用事业的暴露更多,这两个板块里面的个股,都更加”雷同“一点,极致一点来说:你说都是银行,谁能比谁强多少呢?你也几乎没看到有人做银行指数增强的产品吧。

不过,再强调一遍,我们上述的观点的核心是:A500和沪深300孰优孰劣,我们没有做判断,因为两者指数的编制逻辑不同,无法简单的横向比较,我们只是说,从指数增强筛选个股的逻辑的角度出发,A500,是做指增策略,更肥美的土壤。

所以,我们建议,卷不动ETF的基金公司,多考虑一下A500的指增产品。

而对个人投资者而言,可以考虑一下国泰君安资管的A500指增产品,胡崇海团队是我们长期跟踪的量化团队,一直以来,产品的超额都是比较稳定的,机构和渠道都还比较认可。

2、债券,没有小作文的一天,一切回到原点。

具体的分析,我们中午做过了,《没有小作文的一天》。

下午来看,没有什么变化,磨蹭了半天,上上下下的,最后,10年国债,还是正正好,收盘在2.1%的位置。

短期来看,在政策真空期,在一年期国股行存单收益率保持在1.88%,险资又买盘不多的时期,市场在慢慢消化地方债供给的预期冲击,10年国债,可能会围绕2.1%的中枢,上下波动。

大家嫌麻烦的,可以直接跟投,表韭纯纯的债,很稳,今天组合又继续发车了。

3、海外,等待明天全球“股王”披露季报。

今天A股的AI板块暴涨,最大的原因,是昨晚英伟达暴涨了5个点,且美股的几个AI应用的牛股也大涨。

那么,接下来24个小时,全球资本市场的焦点只有一个:

明天凌晨,美股盘后,“全球最重要的股票”——英伟达,将披露三季度的财报,业绩是否继续超预期,是大家最关心的,目前市场预期,三季度英伟达的营收和净利润,都是同比80%以上的增速。

从目前的期权市场交易来看,市场认为,财报公布后的交易日,英伟达股价的波动,可能是±8.5%,总之,就很刺激。

拭目以待。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。