外资依然没信心

作者:半夏投资

题图:半夏投资 微信公众号

实干才能改变预期,三个月的经济数据就能树立信心。

最近各大外资投行的2025年度宏观经济展望报告和策略报告纷纷出炉,这两天我也集中学习了一下。看完了之后发现:

外资非常一致的,依然对中国没有信心。

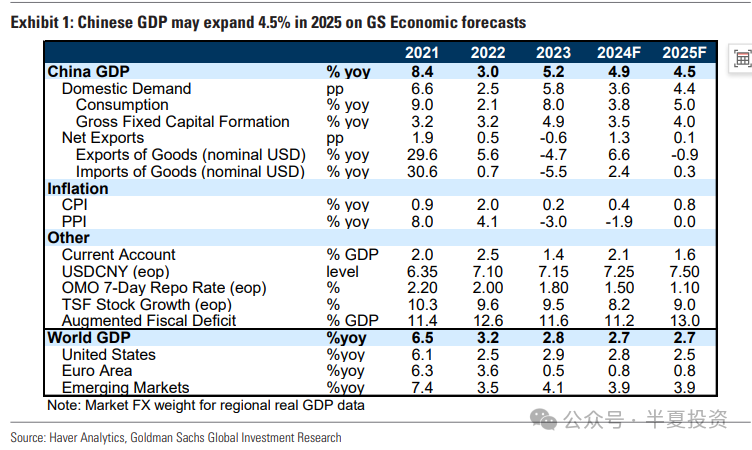

高盛

预测中国GDP增速从2024年的4.9%,下滑到4.5%。

地产销售金额下滑9%,面积下滑4%,隐含价格继续下跌5%。对经济的拖累维持2024年水平。

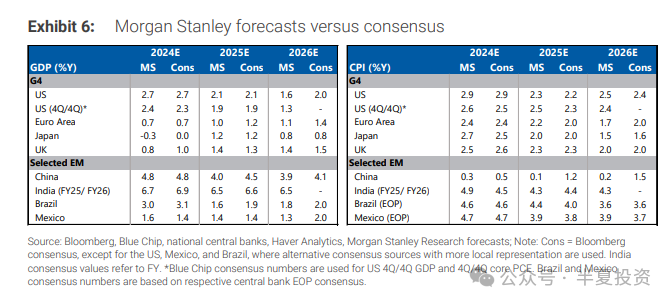

摩根斯坦利

其全球团队预测2025年中国实际GDP增速下滑至3%,CPI增速下滑到0.1%。

其中国团队甚至更加悲观。

预测2025年中国继续通缩,因此名义GDP会下滑到3%。结合上面的4%实际GDP和0.1%CPI,这隐含PPI水平大约-2%。

原文如下:

We see a low limited chance that China's government will front-load enough fiscal stimulus to target consumption and housing in 2025 due to concerns over moral hazard and a premature transition into a 'welfare state'. As a result, domestic deflation will likely persist for longer, leading to ~3% nominal GDP growth in 2025.

判断2025年中国企业利润情况比2024更加困难。

原文如下:

We lower earnings growth expectations for 2025 and 2026. In fact, we are expecting even lower earnings growth in 2025 than in 2024, which has been already a challenging year.

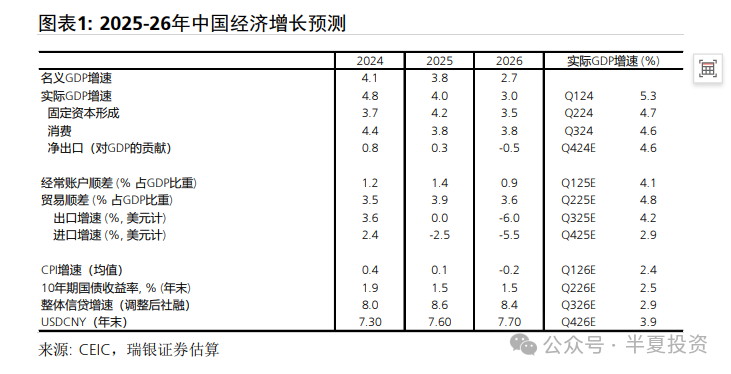

瑞银集团

预测2025年中国实际GDP增速放缓至4.0%,名义GDP增速放缓至3.8%,隐含物价水平继续下降。

预测2025年房地产销售面 积下降5-10%,新开工面积下降10-15%,房地产投资下降5-10%(三者降幅可能更多接近于区间上限)。

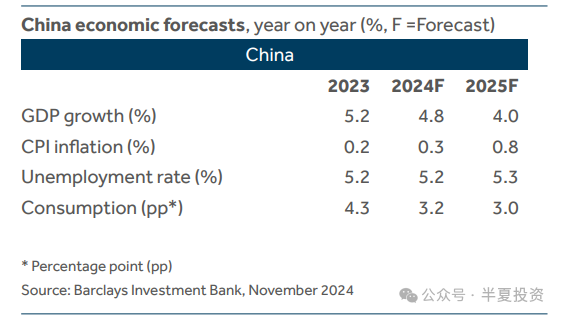

巴克莱

预测GDP增速放缓至4%,失业率上升至5.3%,消费增速继续下滑到3%。

总结一下,几乎所有的外资都认为:

2025年中国的GDP增速继续下滑;2025年低通胀的状况不会改善;2025年房地产市场会继续下滑,对经济构成拖累。

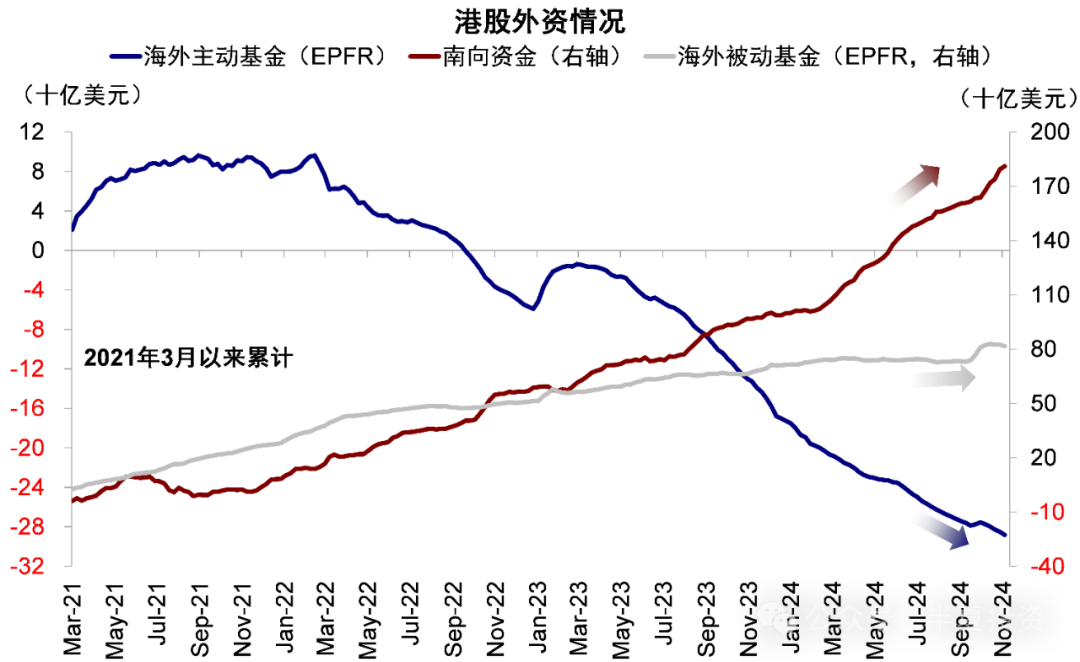

外资投行公开用文字表达自己没信心,外资机构投资人用脚投票,也表达自己没信心。根据EPFR统计,主动外资持续卖出中国股票,在港股的持仓已经创新低。

图表来自中金公司

因此,在外资影响更大的香港市场,恒生中国企业指数跌回到9月26号政治局会议当天的水平。

9月以来,从货币到财政到产业政策,刺激性政策密集出炉,中央部委召开了多场新闻发布会,向全世界和全社会沟通说明:中国政府希望改善经济增速和物价水平,希望房地产市场企稳回升。后续仍有大量的政策会持续出炉,大量的支持性资金会持续释放,希望树立信心。

2个月过去了,为什么外资还是没信心?

我也比较费解,所以也去跟各类外资机构进行了一些交流,交流对象买方和卖方都有。大致可以汇总如下。

我问:

住建部说近期就要在35城做100万套城中村改造,全部货币化安置。最近范围推广到300城,为什么不相信房地产会见底呢?

回答:

城中村改造不是去年就推出了的吗?1年过去了没有多少实质的进展。去年年底PSL一度还出现了5000亿的增量,但几个月之后都还回去了。

我解释:

年初可能是有些分歧吧。最近的确开始做了,上海上个月已经签约了2个小区几百亿规模了。

回答:

百亿这个级别,做几个小案例是可能,但是显然不够的。需要万亿级别的总量,那么需要看到千亿级别的规模快速落地才行。

我问:

不光城中村改造,现在还支持地方政府用专项债对土地和房屋收储。

回答:

央行5月就推出了3000亿保障性住房再贷款支持计划。目前为止一直都是只见楼梯,不见人下来,只发放了几百亿。

我解释:

当时3000亿再贷款利率1.75%,通过商业银行加价之后资金成本接近3%,明显高于租金回报(前20城平均2.2%),所以地方政府打不平,没动机拿这个钱。现在发5年地方专项债利率只有1.8%了,低于租金收益率,地方政府应该是有动机的。

回答:

之前一直做不到,我没法相信它仅仅是利率的问题。除非大面积落地,否则我现在也不轻易相信他能做到。

我问:

地产的政策力度应该是的确加大了的,当然,你可以再观察2个月看效果。那么财政怎么看呢?10万亿的化债难道不厉害吗?地方政府把对企业的欠款还掉,企业把欠的薪水还掉,对私人企业和居民部门都是好事啊。

回答:

地方政府也有可能去置换银行贷款和高息非标。为什么一定要还欠企业的钱呢?我看几大建筑央企,到3季度,应收账款还是继续增加的,现金流还是继续恶化的。

另外化债只是置换,不是扩张。只是省点利息而已。

我解释:

10万亿化债里面,有6万亿是靠提高债务上限实现的,所以不是置换啊,是显然的财政扩张。加上特别国债,明年狭义赤字也可能调升,明年广义赤字肯定是回升的。

回答:

因为私人部门的信贷需求是收缩的。政府广义赤字不是仅仅扩张就可以,它的扩张幅度需要明显超过私人部门的收缩的幅度,才足以逆转经济的下滑。

如果看合力的话,需要看到总的社会融资增速的回升,但是到最新的10月份为止,社融增速还在下滑。

只要社融增速还是下滑,经济的回升没有持续性。消费的阶段性反弹,主要是以旧换新的短期影响,工业增值加的阶段性反弹,就是阶段性的补库存而已,都持续不了太久的。

我解释:

财政部24-26年每年发2万亿,也就说今年剩下2个月就要发2万的专项债,那么大概率11月或者12月社会融资增速就会回升了啊?

回答:

四月30号ZZJ会议通稿不是也说过:加快专项债发行使用进度,保持必要的财政支出强度。事后并没有做到,2季度发行甚至放缓了。当时央行还多次公开说长债利率太低。我当时想专项债发行加速,央行态度也明确,还去跟随央行做空了一波30年国债,结果亏钱止损出局的。

骗我1次可以,骗我2次可以,不要想骗我3次。看不到事实,光说什么,不会再信了。

交流完了之后我的体会:

由于过去的一段时间,我们的确有若干次,政策计划因为各种原因,执行的力度或者执行的节奏低于最初的说明。外资对我们的政策落地的信任水平,的确是有所降低的。所以他们需要看到切实的现实,而不仅仅是书面或口头的目标和计划。

这些关键的现实包括:

1,社会融资总量增速持续回升。

2,地方政府上游企业,比如他们最直接能够看到的是央企的建筑公司。应收账款能改善,现金流能转正。

3,城中村改造大面积实际落地。需要是千亿级别的,而不是百亿级别的。

4,地产收储大面积落地。需要是千亿级别的,而不是百亿级别的。

5,全国范围内的房地产价格持续几个月企稳回升。

过去一段时间,中国的政策制定和执行的相关部门,给出了相当的诚意,开了很多场发布会,也做了很多沟通交流。我们都觉得备受鼓舞。但是现在的情况,对于海外投资人,似乎光靠说是不够的。增加沟通固然是非常好的,更重要的是实干。

我期待,也相信,无论是中央部委还是地方政府,都会撸起袖子加油干。只要连续3个月的关键经济指标持续回升,就能改变全世界,包括外资的预期和信心。

另外,作为投资者,我想这显然是一个机会。

不仅仅因为我相信中国经济的底子和潜力,相信这一轮政策的力度和执行力会超过之前,还因为:

这里显然存在巨大的预期差。

中国的四大国有银行,在港股依然定价在0.4PB,4倍PE,就是因为外资并不相信中国经济和中国房地产市场能企稳回升,走出低通胀阴影。不相信中国地方政府的债务问题能平稳落地,得到消化。这种估值水平,隐含的就是银行对地方政府的贷款,对住宅的按揭贷款,都依然会有不少坏账。

中国的建筑行业几大央企定价更低,普遍定价在0.3PB,3倍PE,也是因为它们的应收账款主要债务人是地方政府,应收在增加,还款时间在拉长。外资认为这些钱大部分是收不回来的,将来都是要坏账的。本质也是不相信中国地方政府的债务问题能平稳落地,得到消化。

只要我们的中央部委,地方政府都齐心协力,撸起袖子加油干,我们的政策走在正确的道路上,那这些显然都是会被证伪的。

这些企业估值修复的空间,显然都是非常巨大的。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。