巴菲特看好的日本股市,今年为何难以复制去年的辉煌?

作者:指数猫

题图: 指数猫微信公众号

继越南(我买的越南基金,赚了23%)和德国(德国股市,值不值得投资?)之后,这次我们来看看日本。

2023年,日本股市成为全球焦点,全年日经225指数上涨28%,东证指数上涨25%,均创下十年来最大年度涨幅。

不过年初至今,日经225上涨13.7%,东证指数上涨11.7%,表现明显不及去年,日股怎么了?

(常规声明:本文不推荐任何产品或策略,不构成任何投资建议,请大家独立决策,市场有风险,投资需谨慎。)

01

估值重估?

我们先来看2023年日股为何大幅上涨。

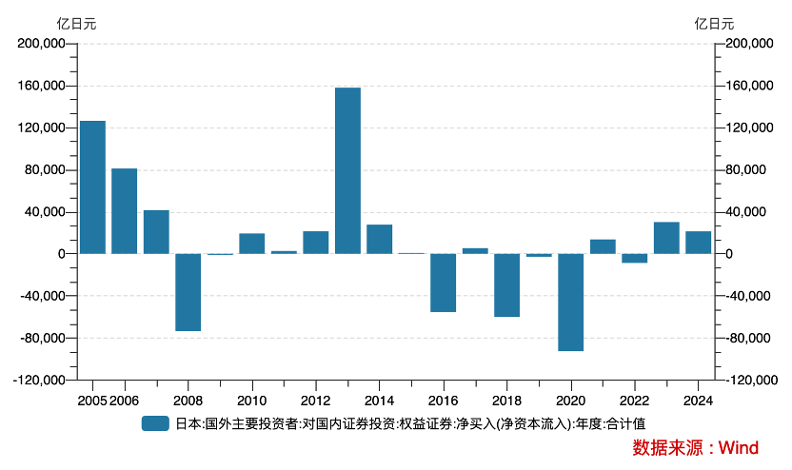

首先,外资流入显著。日本股市中70%的交易额来自海外机构交易者。

自2021年起,海外资金开始流入日本权益市场,2023年净流入3万亿元,创2014年以来新高。

外资流入一方面受到巴菲特的影响。

2020年8月,他购买了五家日本贸易公司的5%股份,并在2023年4月公开加码日本股市,认为日本经济会有中长期增长。

汇率也是一个重要因素。2023年,日元大幅贬值,外资对汇率非常敏感。

日元贬值降低了外资购买日元资产的成本,自2010年以来,日元贬值与日股上涨之间的关系非常明显。

其次,日股公司开始推进公司治理改革。

过去,日股相对于欧美市场的估值一直偏低,主要由于日本许多上市公司经营较为保守,倾向于囤积现金,不投资、不分红。

部分海外投资者将日本的低估值视为价值陷阱。

近年来,在政府和股东的要求下,日本上市公司逐渐意识到回馈股东的重要性。

2023财年,日本企业的股东回报增幅与净利润增幅(同比增长8%)开始相当。

东证指数成分股的股息从2022财年的32.5万亿日元增加到37万亿日元,增长了10%。

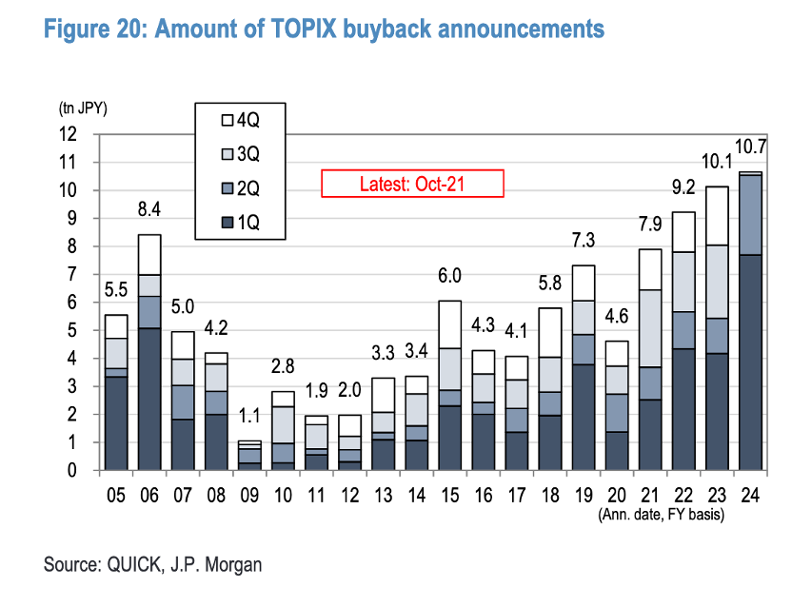

股票回购也从9.2万亿日元增加到10.1万亿日元,增长了10%。

2024财年,看起来日本企业的股东回报行为进一步加速。

东证指数成分股公司4月至9月的净利润预计同比增长10%,但股票回购却增加了90%以上。

日企回应号召的趋势越来越明显,东证指数和日经225成分股的股息率已经超过了美股。

长期因素方面,日本基本面也有一定起色,有望逐渐摆脱困扰了数十年的通缩局面。

2023年,日本的通胀一度触及历史高点4%,工资增速开始上行。

2023年“春斗”中,平均薪资涨幅达到3.6%,为1993年以来的最高。

日本工会联合会(Rengo)计划在明年的工资谈判中再次争取平均至少5%的工资增长。

工资增长有望带动居民购买力提升,消费起来了,企业也会重获定价权,从而进一步推动经济良性循环。

然而,尽管市场对日股普遍乐观,认为其上行动力依然存在,但自今年下半年以来,日股似乎突然进入了“hard模式”。

8月初,日股经历百年难遇股灾,日经225指数收盘跌12.4%,创下历史最大单日跌幅.

目前仍未能完全恢复,距离7月11日的高点,日经225和东证指数仍有约9%的差距。

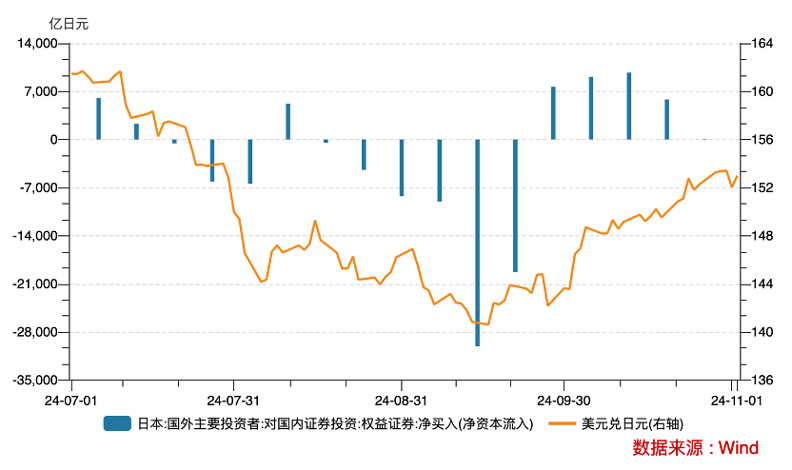

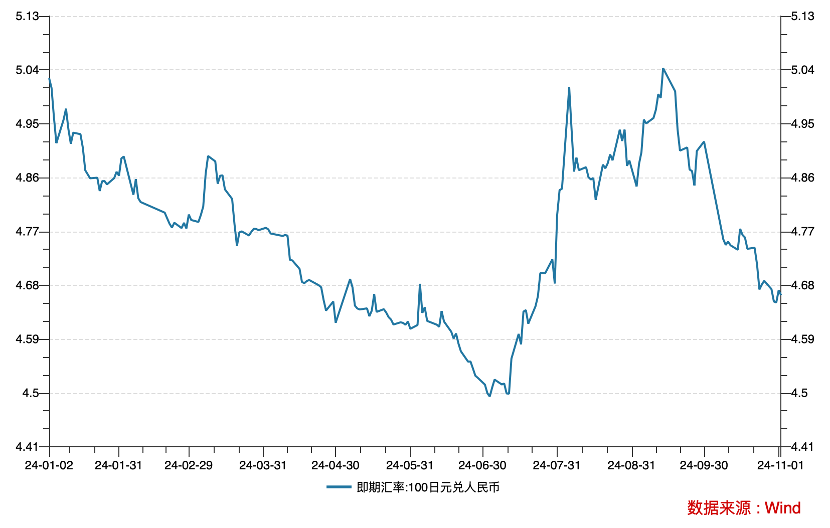

这可能与汇率因素有关。自7月中旬以来,因日本央行加息等因素,日元兑美元升值超过5%。

之前我们提到,2010年以来日元贬值往往伴随日股上涨。

日元贬值不仅会吸引外资流入,从公司基本面来看,许多日本公司的收入来自海外,日元贬值也有助于企业利润增长。

而一旦日元升值,这些有利于日股的趋势就会逆转,从而限制日股的上升空间。

另外,日元的大幅贬值对日本经济并不全是利好。

对于业务完全依赖国内市场的小企业来说,日元持续走弱会导致进口成本上升,从而引发成本型通胀,侵蚀企业利润。

今年以来,日经225指数的涨幅超过东证指数,这可能就与日经指数中大公司比例较高有关,相比小企业,它们更容易抵御成本上涨的冲击。

尽管日本政坛近期动荡使得加息推迟,但市场仍预期日本央行可能在12月或明年1月再次加息。

在美日利差收窄的情况下,日元仍有一定的上行空间。

未来日股能否实现日元升值与日股上涨的双赢局面,仍需依赖日企治理改革和基本面的进一步改善。

02

主要指数

日本主要的股指有两个:东证指数(TOPIX)和日经225。

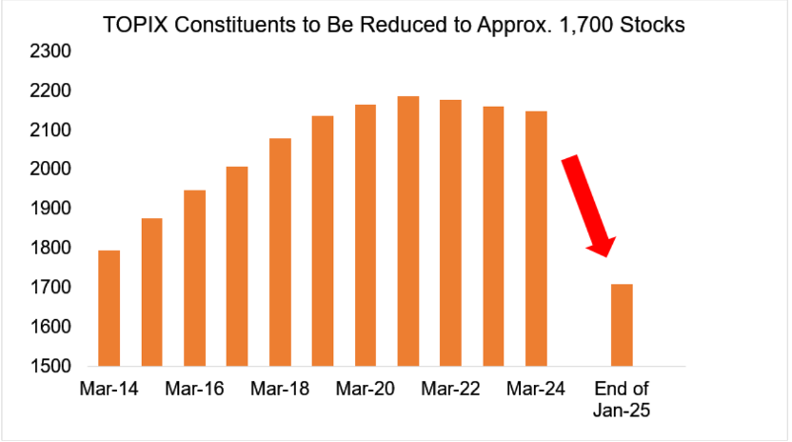

TOPIX刚经历了一次改革,首先限制了成分股的数量。

此前,东京证券交易所第一板块的所有股票均为TOPIX成分股。

在改革过程中,第一板块被重新划分为主要市场(Prime)、标准市场(Standard),以便于理解。

改革后,TOPIX中一些市值较低的公司(可交易股票市值低于100亿日元)将被排除,成分股数量将从2148只减少到约1700只,约20%的成分股将被剔除,以保证该指数成分股的竞争力。

此外,除主板外的新上市股票也将纳入成分股。

TOPIX的选股池由主要市场指数、标准市场指数和增长市场指数的成分股组成,但会排除即将摘牌或特别警示的证券,并根据流动性标准选择成分股。

TOPIX采用市值加权平均法,即市值较大的公司在指数中的权重越大,影响也越大。

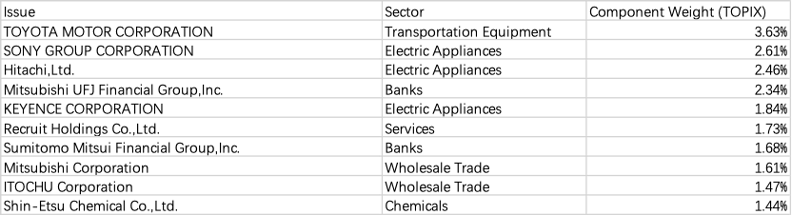

目前,TOPIX成分股的权重相对较小,即使是第一大权重股丰田汽车,其权重也仅为3.6%。

日经225由225只最具市场代表性的股票组成。

选择成分股的过程是:

1) 股票需在东京证券交易所主板市场上市;

2) 挑选流动性最高的排名前450的股票;

3) 将450只股票分为六个行业板块,实际成分股数量定义为每个板块股票数量的一半,并对过度代表或不足代表的板块进行再平衡。

日经225采用加权价格平均法,通过对225家成分股的股价进行调整,再根据调整后的价格相加除以一个除数计算得出,这使得股价较高的股票在指数中的权重更大。

不过,日经225对成分股的权重也有限制,2024年10月的定期审查中,权重上限阈值将降至10%,这意味着即使股票价格高,其权重也不会无限制增大。

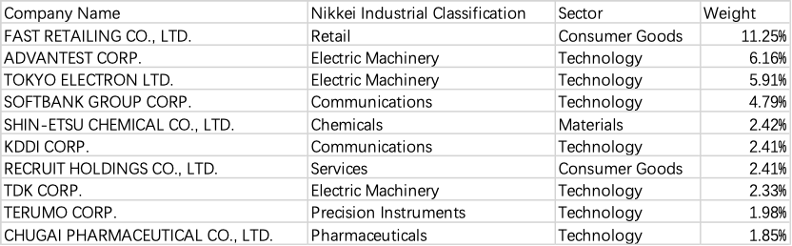

目前,日经225的第一大成分股是优衣库母公司迅销集团,权重占比11.25%。

从集中度来看,日经225成分股前十集中度较高,权重合计超过40%。由于价格加权方式,少数高价股的权重较高。

而东证指数成分股的权重相对分散,前十集中度为20%。

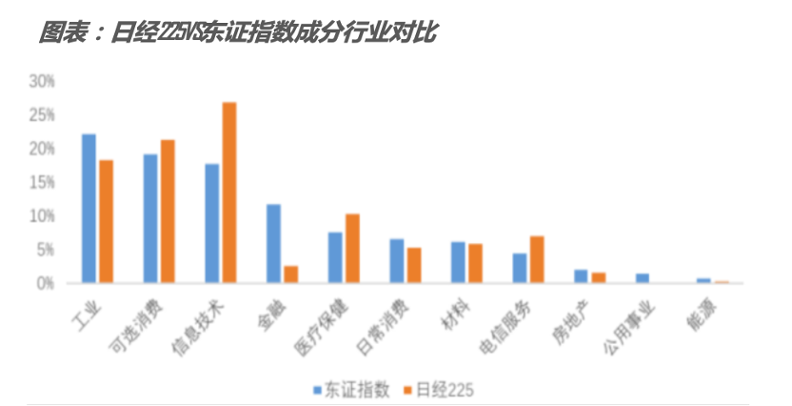

从行业构成来看,东证指数在金融和顺周期行业的权重相对较大,具备一定的防御属性。

就估值而言,日经225通常比东证指数更贵。

总的来说,东证指数适合希望全面投资日本股票市场的投资者,其市值加权且成分股众多,相对更为稳定。

而日经225则更适合希望投资日本核心大型企业的高风险承受能力投资者,虽然波动性较大,但潜在收益也更高。

03

基金

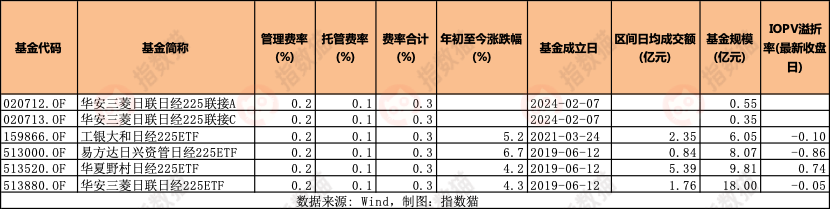

国内主要投向日本市场的公募基金有7只。

跟踪日经225指数的4只ETF中,今年业绩最好的为易方达日兴资管日经225ETF,年初至今上涨6.7%。

华安三菱日联管理的日经225ETF规模最大;野村管理的日经225ETF则成交最活跃,但溢价率较高。

另外,华安三菱日联有2只跟踪日经225指数的场外联接基金都是今年刚成立的。

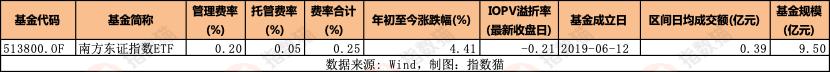

南方东证指数ETF是唯一跟踪东证指数的产品,年初至今上涨4.4%。

值得注意的是,东证指数和日经225指数均以日元计价,对于海外投资者而言,日元贬值意味着其投资在兑换成本币时可能会减少收益。

这也是今年公募基金普遍跑输日本指数的原因之一。

今年人民币走势较强,100日元兑人民币从年初的5.0261降至目前的4.6634,日元相对人民币贬值了7%。

这将直接通过汇兑损益影响日股基金的利润。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。