超越沪深300!

作者: 不在此山中

题图: 不在此山中微信公众号

一直以来,沪深300都被视为A股市场的核心指数,也是最常见的偏股基金业绩基准指数,跟踪沪深300的指数基金,不论数量还是规模都是最大的。

近期横空出世的中证A500指数,一方面和沪深300颇为类似,都是A股市场代表指数,都覆盖全市场多行业,都以头部公司为主,都有良好的流动性和可投资性,就连定期调整的时间都是一样的。

另一方面,作为一个新出的指数,中证A500能够迅速得到投资者的广泛认可,定然有其不同于沪深300的独到之处,本文将就此进行分析,并介绍其场外基金嘉实中证A500ETF联接(A 022453,C 022454)。

市场代表性更强

1

中证A500指数从各行业选取市值较大、流动性较好的500只证券作为指数样本,反映各行业最具代表性上市公司证券的整体表现。

首先,中证A500包含的成分股范围比沪深300更广。从指数的成分股权重分布看,除了其中80%的权重和沪深300指数重合,还有15.6%的权重和中证500重合,从这个角度来说中证A500可以算是沪深300和中证500的组合。

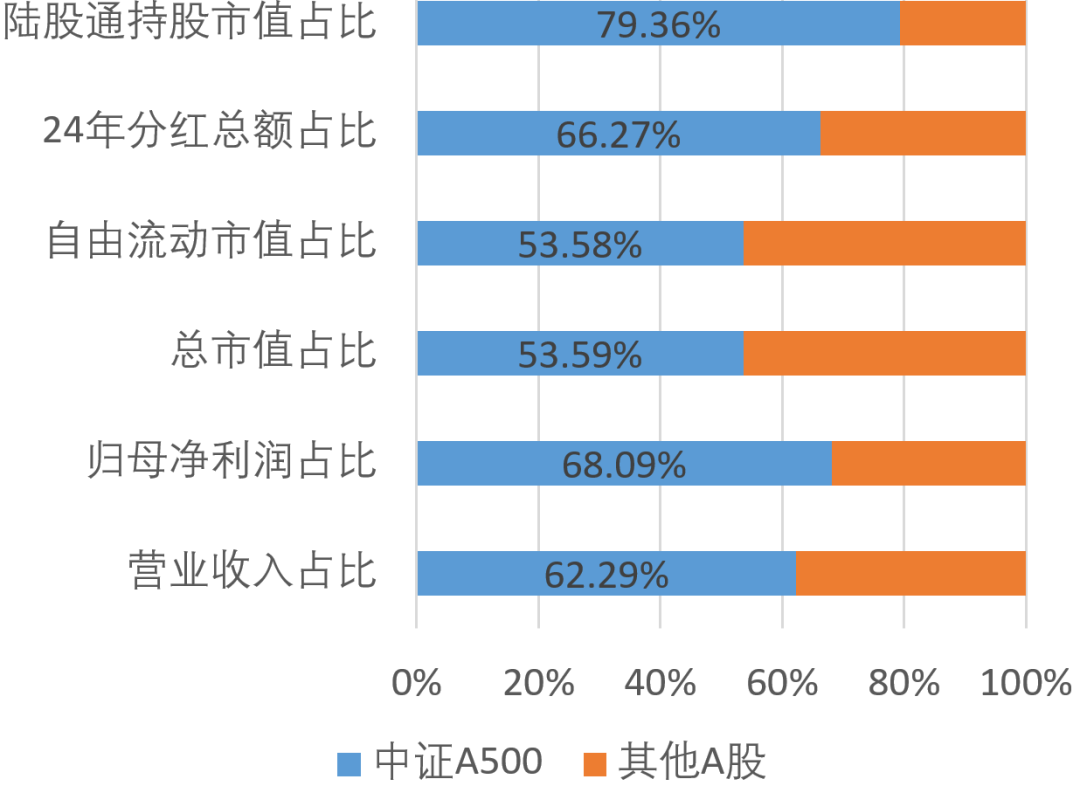

第二,中证A500指数对A股市场的覆盖度更高。在市值、分红、净利润和营业收入等几个最重要的A股指标上,中证A500都占据了半壁河山,领先于沪深300,其重要性不言而喻。

从交易层面看,中证A500近一个月的日均交易额6863亿,也超过了沪深300的5443亿。

数据来源wind,截至2024/10/8

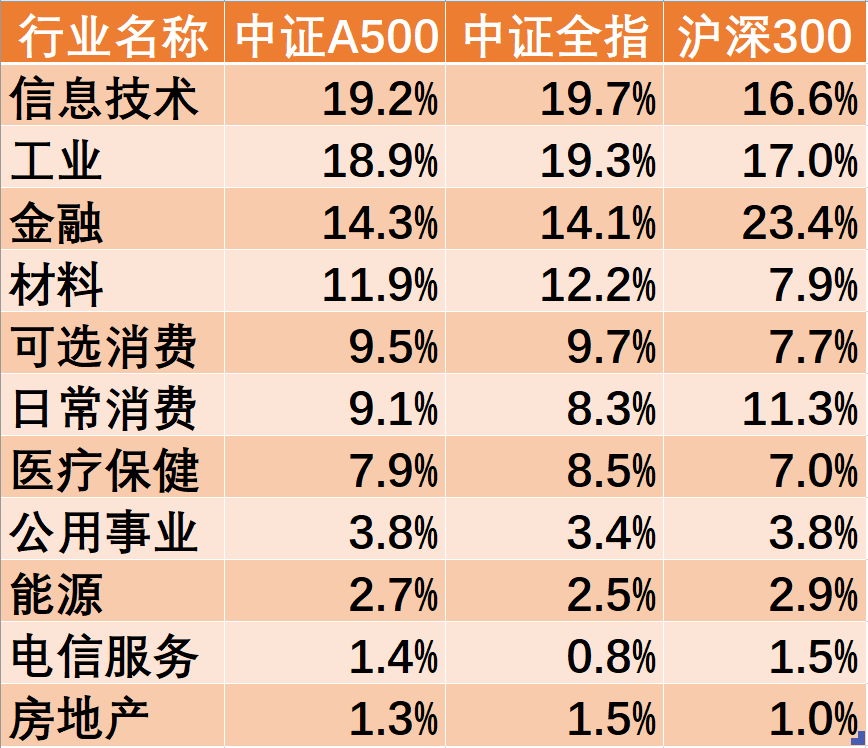

第三,中证A500的行业分布和A股市场保持一致,不会出现因行业差异而跑输市场的情况,对于做大类资产配置的投资者来说,这无疑是配置A股资产很好的选择。

中证A500的编制要求指数的“一级行业自由流通市值分布与样本空间尽可能一致”,实际上也是如此,下表中证全指代表的是A股全市场,其中中证A500的行业分布和中证全指高度类似,而沪深300因为没有行业约束,区别较大。

数据来源wind,截至2024/10/18

第四,中证A500从沪股通或深股通证券范围内选股,并且剔除了中证ESG评价结果在C及以下股票,而沪深300并没有这方面要求。

限定沪股通或深股通范围,便于北上资金投资指数;限定ESG评级,减少了个股风险的同时,也更符合机构投资者的偏好。这两点提高了指数的流动性和可投资性,尤其能够提升该指数对外资的吸引力。

历史表现更好

2

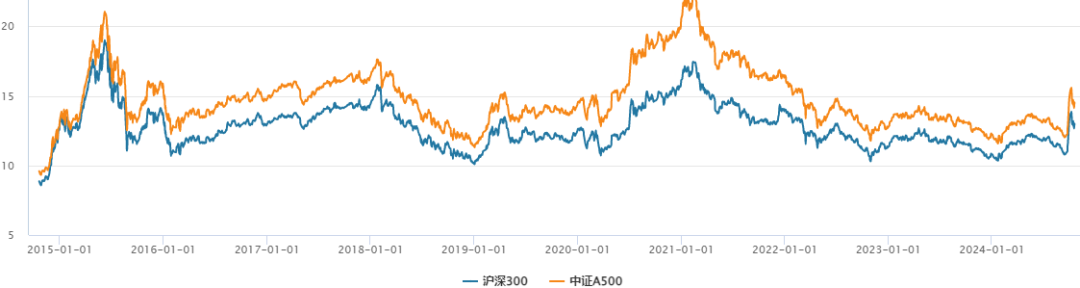

中证A500和沪深300指数的基日都是2004年12月31日,根据wind数据,从基日到2024年10月18日,中证A500的涨幅为358%,年化收益率8.23%;沪深300的涨幅291%,年化收益率7.37%。

从风险角度看,期间中证A500的年化波动率为25.5%,最大回撤70.9%;沪深300年化波动率为25.6%,最大回撤72.3%,二者几乎一样。

综合风险和收益,可以看风险调整后的夏普率指标,期间中证A500夏普率为0.4,沪深300为0.37,中证500更好一些。

数据来源wind,2004/12/31~2024/10/18

行业和风格更均衡

3

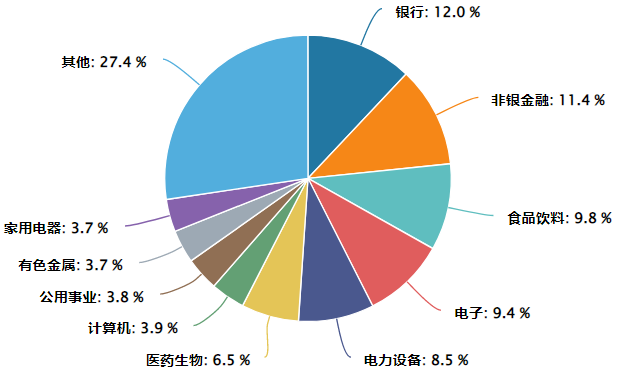

A股的一些行业存在大盘股聚集的现象,尤其是如银行、保险、证券等偏价值的行业。

虽然沪深300指数选股时并不指定风格,也不以估值指标筛选,但由于其只看市值,不限制行业,导致这些大盘行业股票在指数中占比高,因此沪深300指数的市盈率一向较低,一定程度上偏价值风格。

数据来源wind,截至2024/10/18

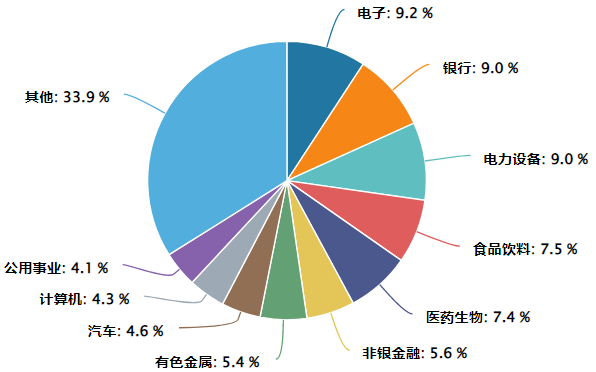

中证A500选股时,先选中证三级行业的龙头股,剩下的再从中证一级行业按市值选股,直到成分股达到500只,并且指数一级行业的分布和市场保持一致。

因此,中证A500中各行业的比例更均衡,前三大行业电子、银行和电力设备,占比都低于10%。

数据来源wind,截至2024/10/18

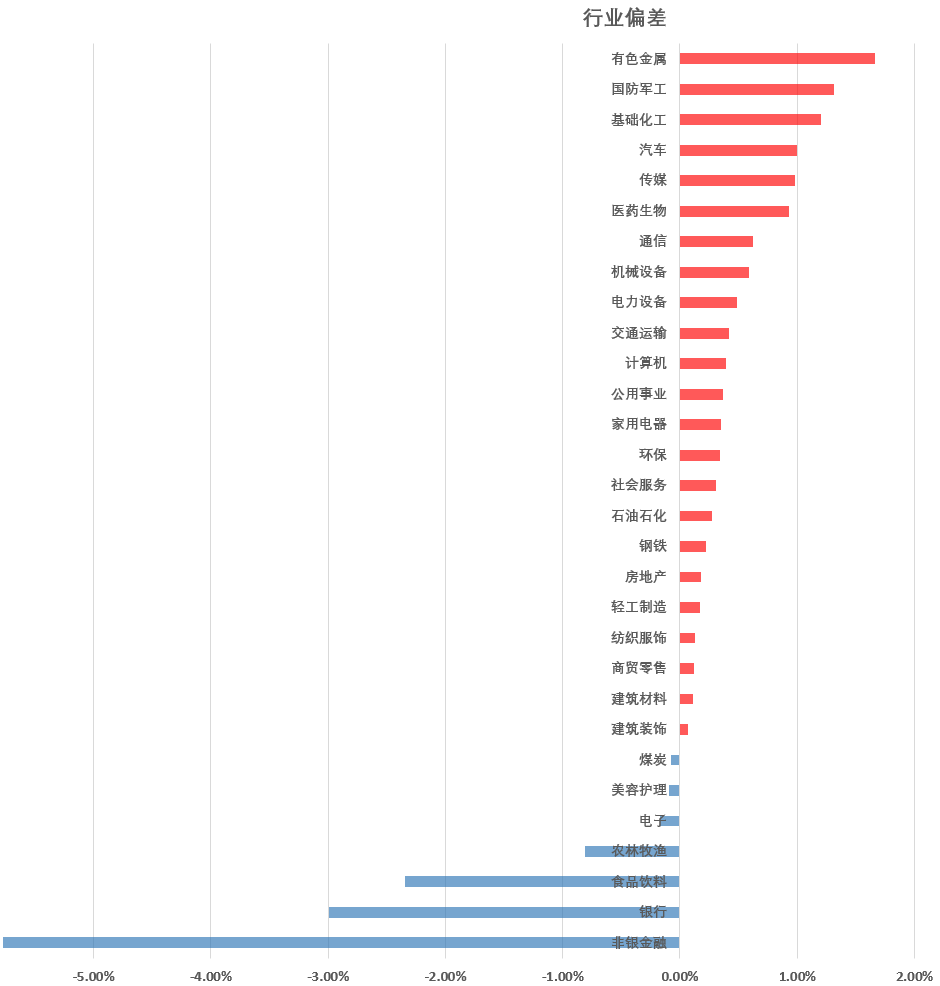

从申万一级行业来看,对沪深300重仓的金融和食品饮料,中证A500进行了较大比例减配,而其他行业的比例略有增加。

数据来源wind,截至2024/10/18

这种行业分布上的偏差,降低了金融等行业价值股的比例,增加了医药、电力设备等行业成长股的占比,使得中证A500相较沪深300风格上更均衡。

体现在指数估值上,中证A500市盈率也相对沪深300更高些,在成长股占优的阶段,比如2019-2020年的成长大牛市中,中证A500的表现就比沪深300更好些。

截至10月18日,中证A500的市盈率为14.5,而沪深300为13,从历史数据看,中证A500的市盈率一直高于沪深300,这种成长偏向是长期一贯的:

数据来源wind,2014/10/18-2024/10/18

数据来源wind,2014/10/18-2024/10/18

市值覆盖面更广

4

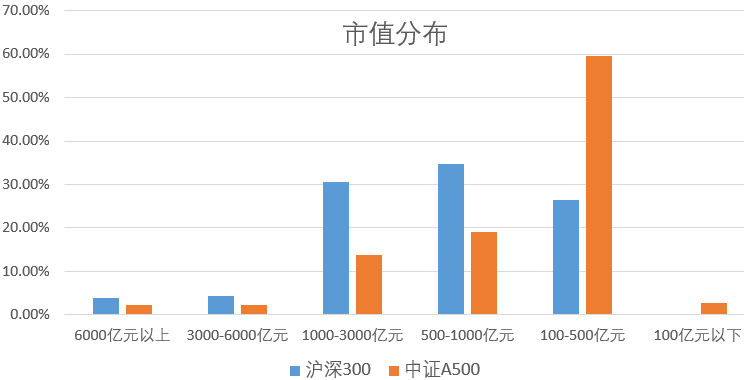

虽然中证A500和沪深300都以大盘股为主,但中证A500在行业限制下选股,容易选入一些市值不大的细分行业龙头股,因此整体的市值分布要比沪深300下沉一些。

二者成分股市值分布可以看出明显的区别,大于500亿市值的股票在沪深300中的比重高,而市值小于500亿的股票在中证A500中的占比高,如下图所示:

数据来源wind,截至2024/10/18

可以预见,在偏小盘风格的市场行情中,中证A500相对于沪深300是有优势的,比如2015年的牛市。

持仓更分散

5

从上述分析来看,相对于沪深300,中证A500风格上略偏成长,市值上相对较小,理论上波动会大一些,但实际上并非如此,这主要得益于其更好的分散性带来的波动降低。

从成分股数量上看,而沪深300只是300只,中证A500是500只;

从行业集中度看,沪深300第一重仓行业占23.4%,中证A500第一重仓行业只占19.2%;

从个股集中度看,沪深300前十大股票占22.6%,中证A500前十大股票占20.5%。

分红安排更合理

6

为方便场外投资者对中证A500指数的投资,嘉实基金推出了嘉实中证A500ETF联接基金(A 022453,C 022454),该基金通过主要投资于场内ETF,实现对中证A500指数的紧密跟踪。

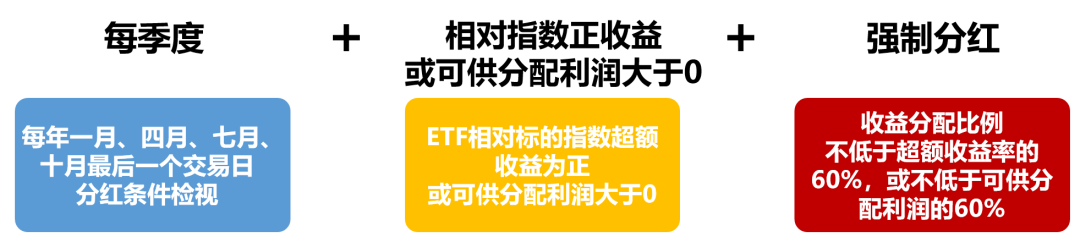

不同于传统的是,这是一只按季度分红的基金。

根据基金合同,当基金超额收益率大于0、或基金可供分配利润金额大于0时,每季度至少进行一次收益分配,且收益分配比例不低于超额收益率的60%,或不低于可供分配利润的60%。

达到条件则定期分红,这是《国九条》等政策鼓励方向,更高频率的定期分红能更好满足投资者平时需要现金流的需求,如养老需求等。

基金管理实力强

7

基金的良好运作离不开实力团队的支持。嘉实基金是个老牌大型基金公司,成立于1999年,是公募领域最早布局指数业务的基金公司之一,是市场首批沪深300、中证500ETF的发行者。

始于宽基不止宽基,历经多年的深耕,嘉实基金打造了从宽基、风格到高景气细分行业的全系列产品。

在宽基ETF领域持续创下多个“首批”纪录:除了全市场首批沪深300、中证500ETF,还有全市场首批数300/500ETF期权标的,全市场首批双创50ETF,全市场首批中证A50ETF、中证2000ETF,全市场首批中证A500ETF。

长期以来,嘉实基金的投资能力受到了市场的认可,目前已累计荣获19次指数金牛奖,其中“被动投资金牛公司”10次,“指数型金牛基金”9次,6次金基金奖。

基金由两位资深基金经理共同管理,分别是刘珈吟和张超梁。其中刘珈吟有15年证券从业经历,投资经验超过8年,是嘉实基金指数投资部负责人,同时也管理着千亿规模ETF——嘉实沪深300ETF;张超梁有11年证券从业经历,经验也是非常丰富。

最后总结一下,相对沪深300而言,中证A500的优势明显,市场代表性更强,风格、市值和行业的分布更均衡,分散度更高,而嘉实中证A500ETF联接基金(A/C代码:022453/022454)的发行,为场外投资者提供了良好的指数投资工具。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。