这指数藏着让你收益更平滑的秘密

作者:不在此山中

题图: 不在此山中微信公众号

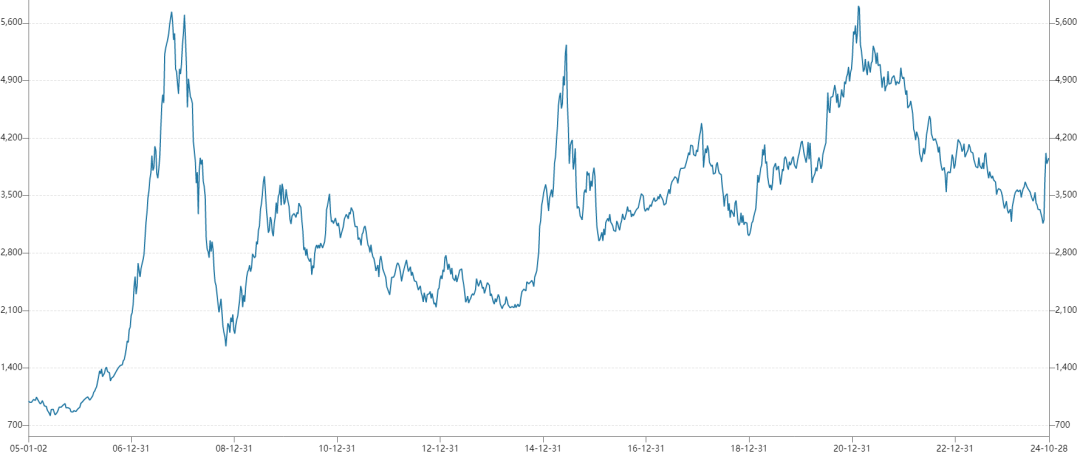

如果你想投资基金,看了下面两个净值曲线,会选哪个?

图一

图二

前者是沪深300指数,后者是300波控2指数。

具体的风险收益数据,从2005年初至今:

沪深300走势年化收益率7.4%,波动率25.6%,最大回撤72.3%;

300波控2指数年化收益6.4%,波动率10.1%,最大回撤29.7%。

如果用夏普率衡量承担单位风险获得的收益,沪深300夏普率为0.37,300波控2指数为0.54。

300波控2以收益小幅下降为代价,换取了波动的大幅下降,投资体验大幅提高,相信大部分人会更喜欢后者。

我们分析指数,是希望通过指数研究市场或了解投资标的,另一方面,也可以从指数中学到投资策略。

300波控2指数,全名是沪深300波动率控制10%指数,即该指数的目标是把沪深300的波动率控制在10%,从历史数据来看,确实做到了。

这是怎么做的呢?我们的投资中能不能借鉴来降低自己的净值波动?

300波控2指数由股票、现金共两类资产以一定的比例构成,其中股票部分就是沪深300指数。

其投资策略并不复杂,总体思路就是波动高时减少沪深300的占比,波动低时增加沪深300的占比。

首先计算沪深300指数前一段时间的波动率,如果超过10%,那么就减少300波控2指数中持有的沪深300指数的仓位,具体说,就是使沪深300的占比等于10%/波动率。

比如,过去一段时间沪深300的波动率为20%,那么就把沪深300的占比调整为10%/20% ,即50%。

持有的股票类资产仓位比例降低了,指数的整体波动就低了。

其中有两个关键点。

第一,沪深300过去一段时间的波动率能否代表未来一段时间的波动率,即波动率有没有持续性。

指数调仓依据的是过去波动率,而控制的是未来波动率,如果波动率的过去和未来之间没什么关系,那么波动率控制就无从谈起。

从相关研究和指数历史表现来看,沪深300波动率的持续性是很好的,也就是过去一段时间的波动率能较好预测未来一段时间的波动率。

第二,如果沪深300未来的波动率可以预知,怎么用仓位比例控制波动率?依据的是现代投资组合理论,组合整体波动率可以由组合内不同资产的波动率和相关性来决定,具体形式这里不说了。

由于300波控2指数中只有沪深300和类现金的两个资产,而且其中类现金资产波动率几乎为0,可以得出300波控2指数的波动率就等于沪深300波动率乘沪深300的占比。

类似于300波控2指数,现实中不少投资者的持仓中也只有两类资产A股资产和类现金。

A股资产,包括各种股票、偏股基金,波动很大;类现金资产,包括现金、货基和短债,波动很小,相对来说可以忽略不计。

如果想降低仓位整体波动,可以借鉴300波控2指数的方法,根据A股市场波动率来来调整A股资产仓位,市场波动高时降低股票类仓位,市场波动低时增加股票类仓位。

300波控2指数是300波动率控制系列指数之一,其他还包括300波控1、300波控3,策略是一样的,只不过控制的波动率目标不一样,300波控1控制在20%,300波控3控制在5%。

总的来看,其中波动率大的指数回撤大,收益高,反之波动率低的指数回撤小、收益也低,这很好理解,波动率高的股票资产的比例高,收益较高也很合理,但波动率越低的夏普率越高,即波动率越低的指数,单位风险的回报越高。

在实际投资中,可以按自己的风险承受能力来控制持仓净值波动,波动太大收益再高也拿不住。

行稳方能致远,适合自己的才是最好的!

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。