资产管理的四个象限:真诚的Beta,昂贵的Alpha

作者:券业星球

题图:券业星球微信公众号

这是券业星球「基金投顾系列」文章的第一篇。

在这个系列里面,我会用比较简练的文字,聊聊我所理解的资管行业生态,和基金投顾的未来。

以下正文。

● ● ●

某天翻看国联证券的一篇研报《资产管理的工业化——组合管理新时代》,报告较大篇幅在讲因子投资和Smart Beta,但是其中有一页我印象深刻,大意是说:

美国资管行业在长周期的发展历程中,逐渐分离出「做Beta」和「做Alpha」两种商业模式,前者对应低费率的共同基金,后者对应高费率的对冲基金。

这个总结深得我心,也解答了许多有关资产管理的困惑。

自从基金投顾这个业务诞生以来,大家除了忙于建组合、跑业绩、做规模以外,其实很大的一条主线就是,给这个业务找一个合适的生态位。

结合上面提到的那份报告,我觉得按照【费率】来给资管、财富生态中的许多事情划定属性,比较能够说明问题。

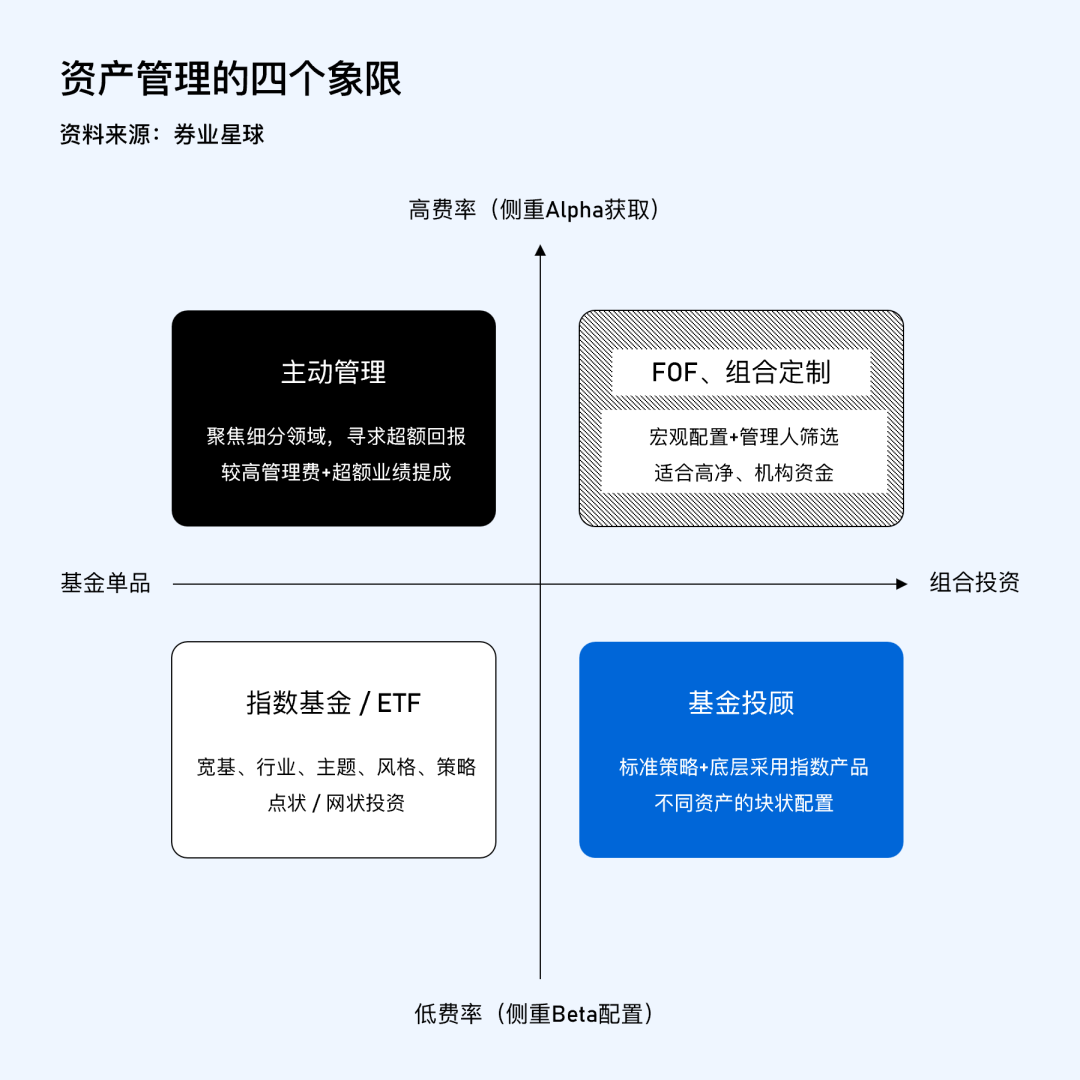

现在我们绘制一个四象限图,横轴是单品和组合、纵轴是高费率和低费率:

这样一来,我们大体上得到了资管与财富行业的几个生态位:

1、单品+高费率,主要是主动管理的权益基金,客户为Alpha付费,私募的话就多收一个后端;

2、单品+低费率,对应指数基金和ETF;

3、组合+高费率,相当于「打包获取一篮子Alpha」,参考高费率的FOF,和这些年券商做的各种XX30、XX50。

4、最后剩下一块,组合+低费率,或者说「一篮子Beta的配置」。

这样简单做个划定,就能从商业模式的角度,轻易回答这几年困扰大家的诸多问题,比如:

1、为何股混类主动管理的规模在萎缩?

因为这几年客户的实际情况是Paying for alpha but getting beta,已经不再有新的投资者愿意为图纸上的Alpha付费。

2、为何公募FOF难以为继?

因为对比付出的双重管理费,没有体现出配置的效用,也实现不了一篮子Alpha。

这两年整个四象限的上半部分,高费率的生态已经在全面收缩,难以获取管理规模的增量。当然,这本质上也是Beta的问题。

如前面所说,第四块,组合+低费率,或者叫「一篮子Beta的组合」之前是没有生态位的,因为它不足以覆盖资管和财富机构的展业成本。

一句话就是,活干得多,钱挣得少。

现在恰好基金投顾走进了这个已然满身伤痕、充满信任危机的资管市场,似乎也只能从第四象限开始。

另一个非常重要的理由是,基金投顾的定价决定了它不适合用来采集和挖掘昂贵的Alpha。反过来说,基金投顾即便做出了Alpha,也得不到奖励。从商业模式的角度,这条路可以走,但不够经济,持久性要打个问号。

一直以来,我更喜欢在构建组合的时候,将组合底层全部采用指数基金。(债券基金除外,因为国内的债基指数化程度并不高)

而对于组合策略本身,我也更倾向于去做块状的Beta配置,充分发挥大类资产的效用和工具型产品的丰富性,而非把时间用在雕琢Alpha上面。这几年多元资产走强,恰好也证明了去做块状的配置,结果很多时候会比聚焦单资产更具备可操作性。

正如标题所说——Beta虽然便宜,但是真诚;Alpha虽然值得追逐,但多数时候,代价是昂贵的。

文╱莽叔

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。