六禾在看·134期

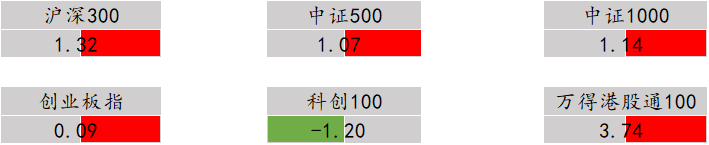

01 市场概况

02 情绪温度

A股风险溢价处于0.9%,历史均值以下仍是布局权益的很好的时机。

03 市场点评

上周重大事件是美国降息50BP,以及国内的5年LPR保持不变,黄金新高。

8月中旬以来,港股指数明显是强于A股指数,并逐步抬升底部。有几个因素:一方面是权重公司估值便宜并保持回购和分红的节奏;一方面是恒生溢价指数指数触及150点的高位,港股相对A股还是估值便宜;一方面近期企业结汇意愿提升,叠加美国开始降息,人民币走强。

宏观经济虽然不佳,但估值方面的平衡开始凸显,10年国债2.04%收益率,静态来看沪深300股息率3.5%,食品饮料指数股息率3.83%,家电指数股息率3.73%,电力指数股息率2.49%,中证能源指数股息率6.58%,万得港股通100指数股息率5.38%。虽然投资不是这种简单静态比较,但是贵贱是摆在眼前的真相。

上市公司的资本开支意愿在Q2是大幅下降的,从资本周期角度来看,这是一个相对较好的信号,低估值、降低资本开支、增加派息和回购三要素结合往往是投资回报确定性初始铁三角。

另外还需要下功夫琢磨好未来需求和竞争力的稳定性,在此基础上赚取合理回报是可以预期的。

04 行业点评

光伏&风电:组件价格竞争依旧激烈,8月逆变器出口金额同比+24%

多晶硅致密料40元/Kg(环比+0.5元/Kg,+1.3%),210mm单晶N型硅片1.50元(环比0元,0%),182mmTOPCon电池片0.28元/w(环比0元/w,0%),182mm单晶TOPCon组件价格0.75元/w(环比0元/w,0%),光伏玻璃3.2mm镀膜主流价格22元(环比0元/Kg,0%)。

近期集采项目陆续开标,当前厂家积极争抢订单,库存积累之下,仍持续打乱市场节奏,组件价格修复回升较有难度,厂家价格竞争策略越来越激进。

2024年8月我国逆变器单月出口规模为528.76万台,同比+31.5%,环比+0.9%。1-8月累计出口规模3574.8万台,同比-4.7%。逆变器出口金额:2024年8月我国逆变器单月出口金额为61.57亿元,同比+24.1%,环比+10.0%。1-8月累计出口金额为402.43亿元,同比-23.8%。

机械:我国工程机械8月出口额同比+8.98%

据海关数据整理,我国工程机械8月份出口额316.08亿元,同比增长8.98%。1至8月出口额2463.33亿元,同比增长7.38%。其中挖掘机8月出口7.04亿美元,同比4.47%;1-8月累计出口57.10亿美元,同比-8.46%。叉车8月出口6.95亿美元,同比11.46%;1-8月累计出口56.10亿美元,同比13.58%。

交运:跨境旅客恢复至19年95%,8月快递件量同比+19.5%

本周国内平均旅客量168万,同比+2%,较19年+8%,周环比-3%;平均客座率83%,同比+4pts,较19年基本持平,周环比-2pts。国内航司本周跨境旅客量恢复至19年同期95%。

8月,快递业务量完成143.8亿件,同比增长19.5%;快递业务收入完成1141.2亿元,同比增长12.9%。1-8月,快递业务量累计完成1088亿件,同比增长22.5%;快递业务收入累计完成8778.9亿元,同比增长14.7%。

建材:水泥出货率48.6%(环比-2.2%),玻纤碳纤维价格维持稳定

本周水泥价格环比-0.8%,出货率48.6%(环比-2.2%)熟料库存65.2%(2.7pct)。九月下旬,受台风天气影响,华东、华中、华南地区雨水天气增多,水泥需求减弱,全国重点地区水泥企业出货率降至49%。

无碱玻纤价格4319元/吨,周环比0.1%,年同比10.1%,库存月环比4.1%。本周国内无碱粗纱市场行情大致以稳为主。当前部分货源紧俏的产品价格小涨,个别大厂缠绕纱出货稍有恢复,但多为中下游适当备货。

国内小丝束碳纤维价格110元/千克,周环比0%,年同比-24.1%,大丝束73元/千克,周环比0%,年同比-4.6%。本周碳纤维市场价格环比持平。

动力电池与电动车:关注整车环节出清节点

8月全国乘用车零售190.5万辆,同比下降1.0%,环比增长10.8%;今年以来累计零售1,347.2万辆,同比增长1.9%。其中8月常规燃油车零售87万辆,同比下降28%,环比增长4%;1-8月常规燃油车零售744万辆,同比下降15%。

8月国内新能源车零售渗透率53.9%。8月新能源乘用车市场零售102.7万辆,同比增长43.2%,环比增长17.0%。2024年1-8月零售601.6万辆,同比增长35.3%。8月纯电动批发销量59.2万辆,同比增长6.6%,环比增长17.3%;8月狭义插混销量34.5万辆,同比增长84%,环比增长9%;8月增程式批发11.5万辆、同比增长109%,环比下降6%。

8月乘用车出口41.3万辆,同比增长24%,环比增长9%;8月新能源乘用车出口9.9万辆,同比增长23.7%,环比增长7.6%。

8月动力电池装车量47.2GWh,环比增长13.5%,同比增长35.3%。其中三元电池装车量12.1GWh,占总装车量25.7%,环比增长6.8%,同比增长12.3%;磷酸铁锂电池装车量35.0GWh,占总装车量74.2%,环比增长16.1%,同比增长45.6%。

地产:关注二手房价格企稳拐点

统计局数字8月全国新建商品房销售面积和金额分别同比下跌12.6%和17.2%,较7月同比跌幅(-15.4%和-18.5%)略收窄。8月样本城市高频新房销售面积和百强房企销售金额同比跌幅均略走阔至-18%和-28%(7月-14%和-21%)。

8月房地产投资同比跌-10.2%(7月-10.8%),新开工面积同比下降16.7%(7月-19.7%),期末施工面积同比跌幅持平在-12.0%,竣工面积同比跌幅走阔至-36.6%(7月-21.8%),投资端整体未现较明显改善。

食品饮料:白酒中秋备货反馈较为平淡,打款、动销速度较同期有所下降

白酒:茅台,本周飞天散瓶批价在2360-2410、环比+5,整箱批价2510-2550、环比-40。目前经销商多数反馈还未开始四季度打款,部分经销商反馈9月货尚未到完。另近期生肖茅台价格亦有一定下降。五粮液,本周普五批价在930-940,环比持平。部分区域经销商反馈已经完成80%回款要求,部分经销商已完成90%、新价格尚未到货。国窖,本周国窖批价在860-870、环比持平。目前公司回款进度预计在70%+,中秋动销表现相对偏弱。

大众品:中秋零食礼盒产品动销平淡,主流价格带在百元以下,同比略有下移。动销方面,今年中秋档零食礼盒、礼包的渠道备货情况较好,备货口径同比基本持平,但出货口径同比下滑,终端的进货意愿不强,动销平淡。去年此时已出现二次补货,但今年未出现。结构方面,零食礼盒、礼包的主要价格带在100元以下、40元以上,主流价格带同比去年略有下移。

家电家居:以旧换新补贴逐步落地,8月空调内销增速大幅改善

白电:奥维云网(AVC)排产数据显示,10月份国内空调企业总排产1033万台,同比增长23.1%(同比数据为企业当期排产比去年出货实际),其中内销排产478万台,同比增长8.4%,10月出口排产规模555万台,同比增长39.2%。内外销排产实现双增长。

内销方面,上半年持续低迷的零售市场在8月迎来了好转,一方面是华东、西南等地收尾的高温天气带来一定销量增长,企业元气恢复。另一方面得益于以旧换新政策的推动,刺激了消费者购买空调的需求。另外,10月作为企业双十一备货的时间节点,这也是内销排产增长原因之一。

社服零售:节后酒店经营数据缺口有所扩大,消费景气度继续低位震荡

餐饮:海口海关披露数据显示:2024年8月海南离岛免税销售额共计约22.0亿元,同比下滑约33%;购物人次约43.3万人,同比下滑约21%;客单价约5,073元,同比下滑约16%。9月15-17日(2024年中秋假期3天),海口海关共监管离岛免税购物金额2.06亿元,免税购物人数3.47万人次,人均消费5943元。

酒店周度数据跟踪:24Week37(2024/9/9~2024/9/15)对比2019年,本周RP/OCC/ADR较2019年同期恢复率分别为92%/97%/94%,上周恢复率分别为86%/91%/95%;对比2023年,本周全国酒店经营指标RP、OCC同比缺口扩大,RP/ADR/OCC同比分别-8.4%/-2.8%/-3.5pct。

景区:宋城演艺 2024年9月13日~9月19日,重资产项目演出场次合计176场,恢复至2019年同周的169%,其中杭州、三亚、丽江、桂林演出场次恢复至2019年的62%、76%、67%、89%,西安演出场次为每日2-5场。

医药:估值底部区间,创新支持政策渐显

2024年9月19日,医保局召开国家医保药品目录调整拟谈判/竞价企业沟通会,医药司相关领导介绍今年医保专家评审的基本情况。市场部分传递出与会信息:因医保基金收支压力吃紧,此轮审批结果通过率不到50%,今年评审测算实事求是,全面从严。同日,医保局组织第十批药品集采专家会。

化工:周期底部,化工品价格渐次上涨

本周中国化工品价格指数CCPI点位4358(上周4432,-1.7%)。成本端,本周ICE布油收73.9美元/桶(+4.1%),NYMEX天然气期货2.5美元(+6.5%),北港动力煤外购5500大卡均价870(上周860)。

本周化工价格涨幅前5:天然橡胶(上海地区,5.3%),顺丁橡胶(华东,4.2%),丁苯橡胶(华东1502,3.0%),液氨(河北新化,2.9%),尿素(波罗的海小粒散装,2.3%);本周化工跌幅前5:维生素A(国产50万IU/g,-8.4%),苯胺(华东,-7.5%),重质纯碱(华东,-4.3%),TDI(华东,-2.6%),二氯甲烷(华东,-2.3%)。

本公众号所刊载内容仅供参考,不应赖以作为预测、研究或宣传材料,不构成任何投资建议或销售要约。本公众号所刊载内容可能包含某些前瞻性陈述。前瞻性陈述的标志性词语包括"预期"、"应"、“估计”、“会”、“将”、"可能"、“相信”、“将来”、“计划”以及类似表达。前瞻性陈述通常涉及不可控风险及不确定性因素,可能导致实际结果与前瞻性陈述的预期结果完全不符,仅供参考之用。本公众号所采用的第三方数据、信息、资料等内容来自本公众号认为可靠的来源,但本公众号并不保证这些数据、信息、资料等内容的准确性、时效性和完整性,亦不会为这些数据、信息、资料等内容承担任何责任。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。