节后第一天!“2700点”还是破了一下下……

作者:力的期权工作室

题图:力的期权工作室微信公众号

中秋节后的第一天,大盘扛住了绝大部分的时间,但还是在下午开盘的时候破了一下2700,盘中的小盘股一度成为了重灾区,黄线与白线的分时距离一度拉大到1.5%以上,所以还是那句话,只要每天还是5000多亿的量,永远还是“按下葫芦浮起瓢”,整个市场的资金无法顾及所有的板块……

图:当日,全A黄白线盘中分时走势图

数据来源:Wind

2690点!估计今天盘中的最低点,又会引来一批“猜底分析师”的评论,但我想有持仓的人不猜底,猜底的人大多没持仓,真正每天做交易的人都会遵循一个交易体系,站在20年均线的下方,真正应该关注的是右侧趋势类信号,而不是左侧回归类信号,相比于股债性价比,宽基指数市盈率分位数,两市破净率这些估值类的指标,相比于这个指标背离,那个指标背离,哪一个星期全A指数能够先扎扎实实地站上5周均线,比什么都重要……

今天晚间,美联储极有可能宣布四年来的首次降息。历史上的外围降息有利于资金回流,也有利于成长股的估值,然而还是那句话,当下的市场,不宜随意的“刻舟求剑”,过去的经验都是基于中美经济周期高度同调的情况下获得的,从2020年以后,两个经济体的经济周期已不在一个频调上,如果外围市场的一次降息就能这么简单的让外资回流,那为什么去年十一长假后,美债收益率从5以上一路跌到现在的3.7,北向整体上仍然还是净流出呢?所以,这其实已经说明了,目前A股分子端(盈利)的问题更大于了分母端(利率)的问题,美联储首次降息的传导可能没有想象的那么大。

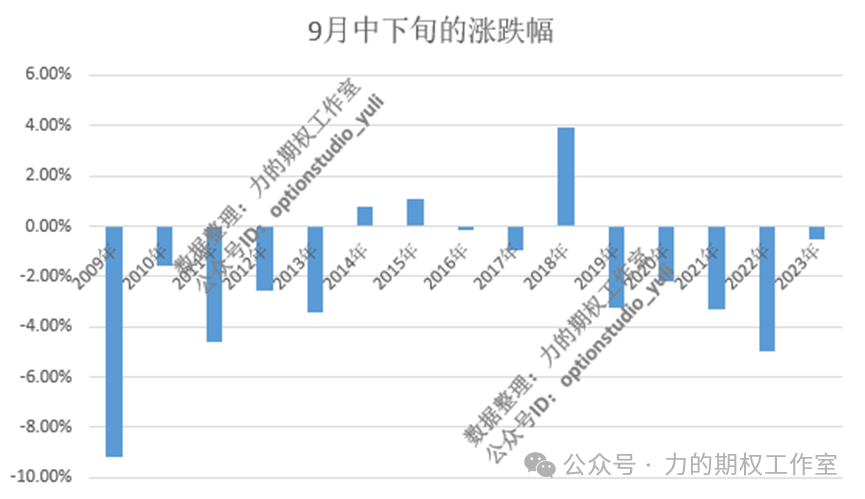

从接下来的时间窗口看,十一长假即将到来,这段时间里,市场总体的风险偏好如何呢?是上涨居多还是下跌居多呢?我看了一下过去15年的数据。从2009年到2023年的15年间,上证综指在十一长假前两周的表现为3胜12败,胜率仅为20%,如果去掉2018年9月下旬那波疯狂的反弹(后来十一长假后基本上都回吐了),其他11年的盈亏比远远小于1,上证综指曾经在2011、2013、2015、2019、2022五个年份里跌幅超过3%,另有两个年份的跌幅在2%-3%之间。

图:过去15年,上证综指在9月中下旬的涨跌幅

数据来源:Wind,力的期权工作室整理(如遇到9.15为非交易日,则取最近一个交易日作为替代)

那么,对于沪深300和中证1000两大宽基指数呢?结果也同样不尽如人意!在过去18年里,沪深300指数和中证1000指数在9月份的周度日历效应从统计上并不显著,两大指数在9月第四周的胜率都只有44.44%。

统计规律的背后隐含着一些内在的共识,9月中下旬这段时间,处于长假前的关键窗口。一方面,国庆节前,季度末叠加商业银行长假期间资金备付需求,资金面容易出现季节性紧张;另一方面,上月数据已经披露完,对于考核绝对收益的基金而言,为了避免长假期间的不确定性,可能会去考虑锁定收益的操作。

当然,统计归统计,做投资更重要的是对策,从今年我们的操作情况看,期权确实能起到一定的辅助作用。那么,落实到当下的期权上,有哪些要点值得我们关注和思考呢?我想至少可以有三点:

第一,冲高后的或有防守。对于当前希望留出一些上行收益空间,又想防掉下方破位风险的投资者,巧妙地加仓一些领口型的套保头寸,就属于一种守中带攻的对策。

对于买认沽,由于当前距离9月到期日已经剩下最后一周,又由于12月认沽的vega和当前的隐波均高于10月认沽,所以月份上的选择几乎没有争议,就是10月合约,而目前下的隐波处于一个历史中低偏下的区域,一旦标的冲高失败,仍可能再次降波,因此在买沽套保时,不用选择过于靠近平值的认沽,而是可以轻度虚值这样的合约来防守下一个潜在的“灾难风险”。

对于卖认购,基于上方多重均线的压力,用卖开10月3400或以上认购期权去抵消买沽降波的风险,也算是一个不错的选择。当然,还有一个更灵活的方案,那就是盘中等待300指数上冲的时候再卖出上方的认购期权,这样在价格上会卖得更贵,抵消保险成本的能力也会更强。

第二,裸卖不如换成“价差”。目前沪深300指数的点位已经逼近2月5日的年内低点,量能也处于近一个月的低位,裸卖认沽害怕长假后破位的风险,裸卖认购又唯恐地量后一触即发的大涨,所以比率认购价差就算是一种替代。在实际操作时,比率认购价差需要确定两个要素,一个是买与卖的比率,另一个就是两腿之间的行权价格相距几档。

原理上容易理解,买m份认购+卖n份认购,m越大,整个组合就越像权利仓,n越大,整个组合就越像义务仓;买行权价X1的认购+卖行权价X2的认购,X1与X2间距越大,整个组合就越像权利仓,X1与X2间距越小,整个组合就越像义务仓。在9月下旬的日历效应和上述的判断下,相距两档、1:2就可以暂时作为一种进攻中带有防守的组合。未来如果出乎意料地持续上攻,则启动或有防守措施,可以在上穿20日均线时,再把上方一部分卖出认购反向移仓到下方的卖出认沽,使得买购与卖购的比率调整为2:3甚至1:1。

第三,逆回购利息可作为“long gamma”的成本。9月中下旬通常可以享受长假的利息,按照交易所最新的逆回购计息规则,如果我们在今年9月27日操作一次一天期逆回购,假设因为季末效应,以4%以上的年化利率成交了GC001或者R001,那么我们最终能拿到多少的利息呢?

从2017年5月22日起,沪深交易所调整主要修改了交易所债券质押式回购(俗称“逆回购”)计息规则,计息天数由回购期限的名义天数修改为资金实际占用天数。 按照这个逻辑,投资者在今年9月27日操作的逆回购的实际占款天数将是10天(9.28-10.7),所以假如您的本金是10w,假如后面几天逆回购的利率成在了5%,那么这笔交易的利息收入就会超过100元,而这笔钱可以部分用于博弈长假效应的成本,如果某个虚1档认沽真的出现了5-10倍的涨幅,那么这部分利息所产生的收益甚至也有可能在500-1000,也相当于总资产级别0.5%-1%的收益率了!……

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。