重磅!增量资金将布局这些方向

作者:ETF之家

题图:ETF之家微信公众号

时隔多月,ETF市场再次迎来重磅产品,没错,说的正是这几天非常火爆的中证A500ETF。

先不说指数标的质地如何,就这发行速度,已经打破常规路线。

8月27日,中证指数公司宣布中证A500指数将于9月23 日正式发布。

9月6日首批十只中证A500ETF便获批,可见对中证A500指数寄以厚望。

从9月10日起包括嘉实中证A500ETF(159351)在内的多只ETF正式开启发售,据悉首批10只产品如果满额募集将为市场带来210亿元增量资金。

当下正是成交缩量之际,中证A500上线堪称“及时雨”。那么,中证A500的投资价值如何呢,下面我给大伙详细说说。

此500非彼500

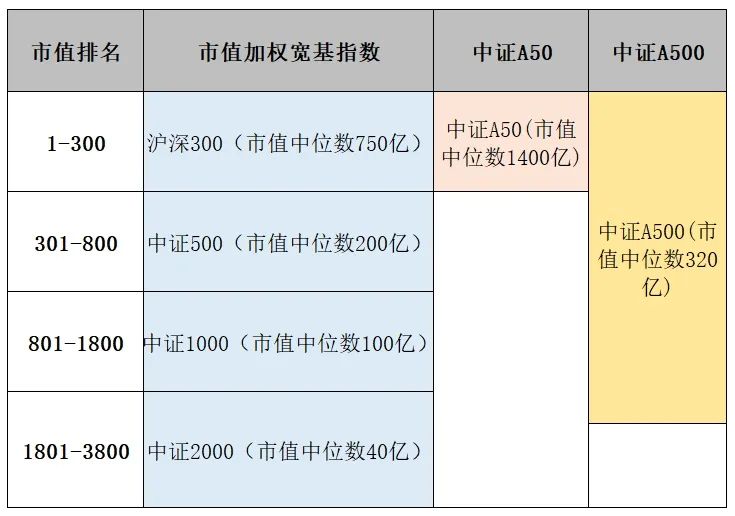

我原以为中证A500是对标中证500的进化版指数,实际并非如此,先看下表:

中证500指数属于市值加权编制成的宽基指数,其成分股来自沪深两市流动市值排名301至800名的个股,市值中位数约200亿元。风格偏中小盘。

而中证A500指数编制规则却全然不同,虽说两只指数成分股同样包含500只个股,但中证A500成分股的市值中位数达到了320元,介于沪深300和中证500之间。

此外,从成分股的市值分布来看中证A500覆盖了234只沪深300成分股、206只中证500成分股和43只中证1000成分股,毫无疑问,中证A500显然是一只覆盖全面的综合型指数,也兼顾了中盘、小盘里的龙头企业,市场整体表征性更强。

那么,中证A500指数是如何编制的?

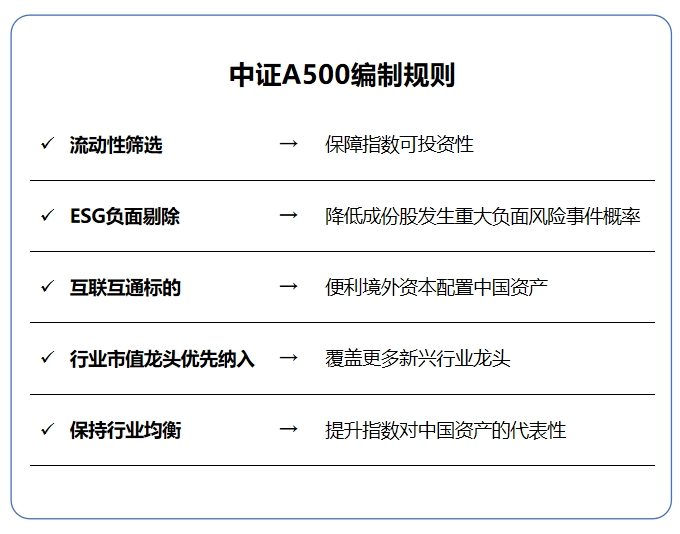

更全面、更均衡

从指数的编制要求来看,中证A500指数的核心编制逻辑与年初发行的中证A50指数较为一致,属于精挑细选得出的更全面、更均衡的全A代表指数。

首先,成分股流动性是首要考虑因素,样本池剔除了中证全指样本中成交额排名后10%的标的。

其次,个股可持续发展综合评价不能低,加入了ESG评价体系,剔除中证ESG评价低于C的标的;

紧接着,加入了流动性和外资购买的便利性双层过滤标准,选入日均总市值排名前1500位且属于沪股通或深股通的标的;

最后一个流程,也即是中证A500指数编制规则的核心亮点:优先选取三级行业自由流通市值最大的,或者总市值在样本空间内排名前1%的股票作为指数样本,目的是为了选出细分行业龙头。

我举个例子,比如一级行业中的电子行业,选入的龙头大概率只是电子行业的龙头;再往下一级,二级行业就可以下潜至半导体相关产业,选入标的大概是半导体细分龙头;再往下一级,三级行业覆盖的细分龙头更宽泛,比如半导体设备、半导体材料等等。

正因为加入这项编制规则,最终得到的中证A500指数一来在行业分布上更为均衡,不因历史市值大而偏移某些行业方向,二来更能全面地反映各行各业的整体表现。

经过统计,中证A500指数在中证二级行业中龙头数量占比达到了100%,在中证三级行业中龙头占比达93%,相比之下沪深300指数只有91%和64%。

聊到这一环,我们大概总结一下,中证A500指数的特点:

其一,中证A500整体还是属于大盘龙头风格,市值中位数达到了320亿;

其二,在市值加权上做了中性处理,充分考虑二级、甚至三级行业的权重选入,从而规避了传统宽基流动市值加权头部行业权重占比较高的弊端;

其三,龙头覆盖面下沉至中证三级行业,更具中证全A行业代表意义,可以说是中证全A的行业龙头精华指数。

以上三大特征综合可以得出,中证A500事实上对标的是沪深300指数,相比沪深300,中证A500覆盖更广泛、成长性更优,主要体现在行业分布上。

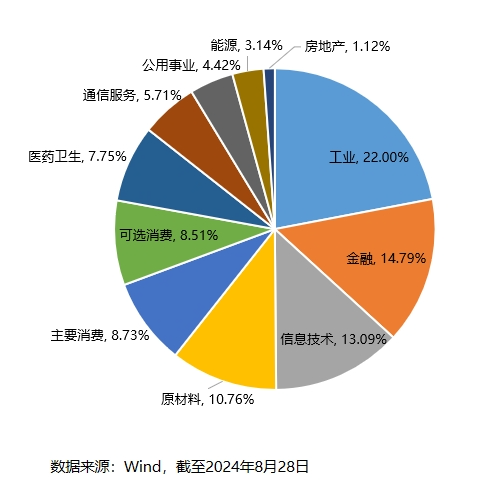

沪深300指数在金融及主要消费等传统行业占比偏高,在新兴行业分布上稍显不足,而中证A500在成长性较好的比如工业、信息技术、通信服务、医药卫生方面的合计权重占比近50%,如下所示(中证一级行业分布):

相比沪深300,中证A500里头的这些高配的新兴产业基本上是未来国内经济转型的主要方向,比如新能源、电力设备、TMT,当下大量政策和产业都聚焦在这些新质生产力领域,往后的成长性自然不用多讲。

当然,你们肯定会有疑问,聊了那么多,那么中证A500指数过往的业绩表现如何?

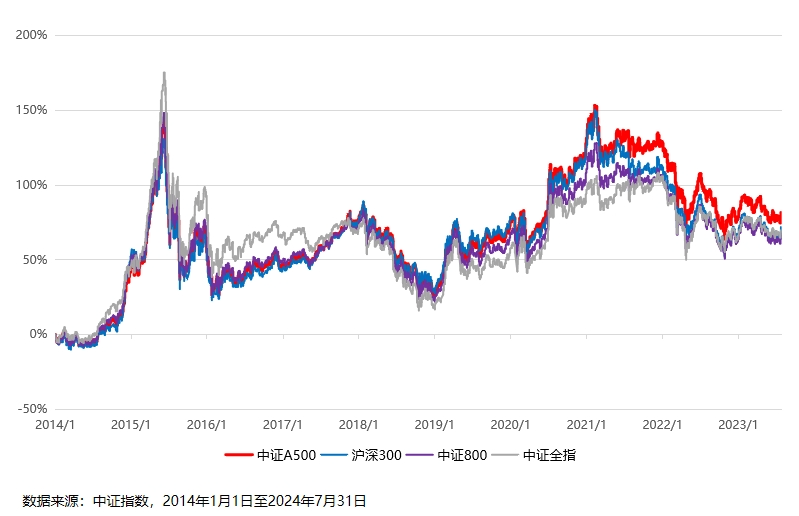

根据最新一期样本股测算,自2014年以来中证A500指数累计回报跑赢沪深300、中证800等宽基指数,如上图所示的红色线,2019年之后中证A500相比其他宽基有明显的超额收益。

至于超额收益的来源,我推测功劳得归咎于均衡的行业配置,2022之后医药、消费等大权重对沪深300等传统宽基形成拖累,而代表新兴产业的新能源、电力、TMT都有较好的表现,恰恰体现在了中证A500走势上。

低费率、季季“强制”分红,一键安排

首批中证A500ETF里头,嘉实基金的嘉实中证A500ETF(159351)可以说是诚意满满。

作为深市上市的规模最大的沪深300ETF(159919)产品管理者,这种跨市场宽基产品成熟运作的能力以及公司的投研实力毋庸置疑。

此外,能够看出嘉实此次发行的中证A500ETF(159351)站在投资者角度有多方面考虑,一方面设置了最低一档的运作费率(管理费0.15%,托管费0.05%);另一方面,增加了季度“强制”分红条款,满足检视条件则每季度至少分红一次,当超额收益率(收益来源:股票分红+打新收益等,因为产品跟踪指数是价格指数,而基金含有分红,相当于是“全收益指数”)大于0时,该基金将进行收益分配,收益分配比例不低于超额收益率的60%。

当下,中证全A整体PE估值仅14.7倍,处于近十年7.6%历史百分位,就资产的性价比来讲也是布局好窗口时机,历史上2700点布局的长期胜率也较高。A500指数ETF(159351)此时推出,确实是布局大A核心资产可以长期关注的高效投资工具。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。